Регистрация ип самостоятельно: пошаговая инструкция 2021

Содержание:

- Как подать документы на открытие ИП с помощью портала Госуслуг

- Уведомление органов государственного контроля

- Откройте расчетный счет ИП

- Зависит ли срок от системы налогообложения

- Процесс регистрации в прочих организациях

- Страховые взносы ИП 2021

- Если вам нужны работники, их надо правильно оформить

- Действия после регистрации ИП

- Органы государственного контроля (Роспотребнадзор и др.)

- Можно ли ускорить процедуру

- Ответы на часто задаваемые вопросы

Как подать документы на открытие ИП с помощью портала Госуслуг

Портал Госуслуг предлагает три разных варианта для регистрации индивидуального предпринимателя:

- возможность скачать бланк формы Р21001 для самостоятельного заполнения и подачи документов в ИФНС или МФЦ;

- онлайн-подача заявления на регистрацию ИП с последующим посещением ИФНС в указанное время;

- полноценная процедура регистрации предпринимателя без посещения ИФНС.

Как скачать бланк формы Р21001

На главной странице портала Госуслуг выберите вкладку «Жизненные ситуации».

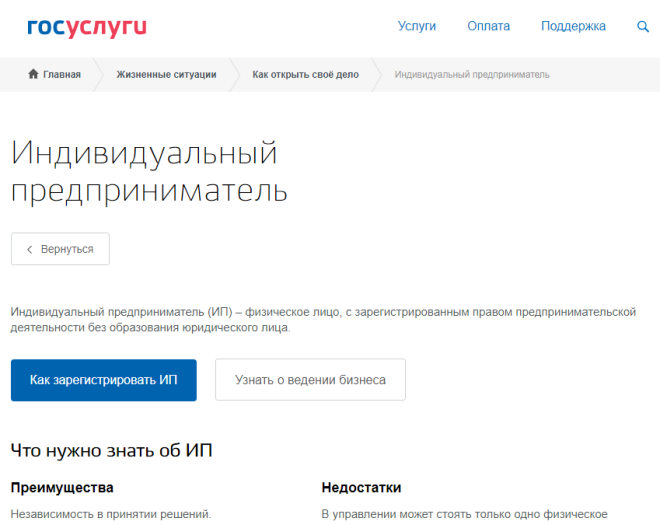

На этой странице есть информация о ведении бизнеса индивидуальным предпринимателем, полезные ссылки, законодательная база, с которой стоит ознакомиться.

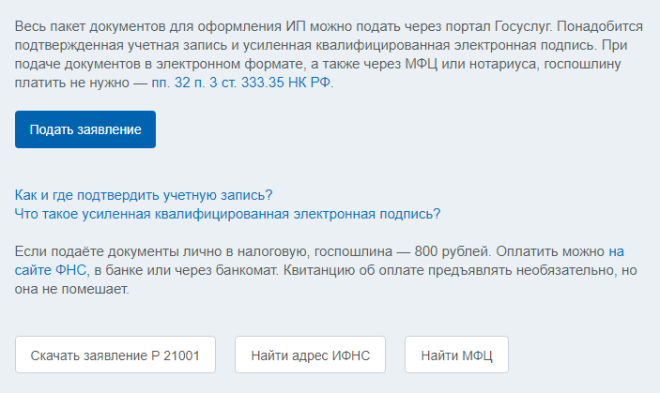

Далее переходите по кнопке «Как зарегистрировать ИП». Через Госуслуги подать заявление Р21001 без посещения налоговой можно только при наличии электронной подписи. Если усиленной ЭЦП у вас нет, то здесь вы можете скачать бланк формы для заполнения.

Мы не рекомендуем заполнять заявление на регистрацию ИП самостоятельно. Дело в том, что приказ ФНС России от 31.08.2020 N ЕД-7-14/617@ установил жёсткие требования к оформлению Р21001. Среди них – определённый вид и размер шрифта, правильное сокращение адресных объектов, вписывание кодов ОКВЭД строго по горизонтали и др.

В нашем бесплатном сервисе подготовки документов вы можете быстро и без ошибок заполнить заявление Р21001, а также получить подробную инструкцию по процедуре подачи документов в ИФНС.

Подача заявления на регистрацию ИП в электронном виде

Портал Госуслуг предоставляет ещё одну возможность подачи формы Р21001 без электронной подписи. Вы можете заполнить и направить заявление на открытие ИП онлайн, но для завершения процедуры регистрации надо лично явиться в инспекцию в указанный день. То есть этот вариант не заменяет подачу пакета документов, заверенных ЭЦП, после которой приходить в ИФНС не требуется.

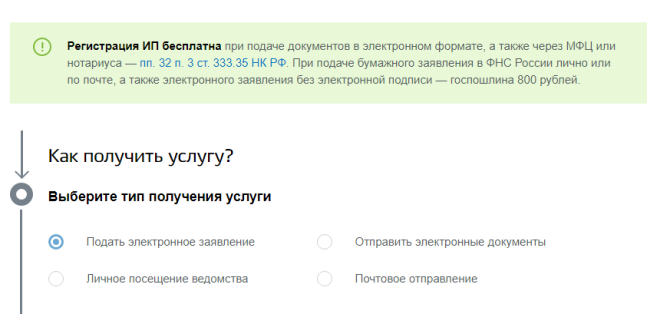

Чтобы направить форму Р21001 через интернет, пройдите по кнопке «Подать заявление». Далее выберите первый вариант «Подать электронное заявление» и нажмите на кнопку «Получить услугу».

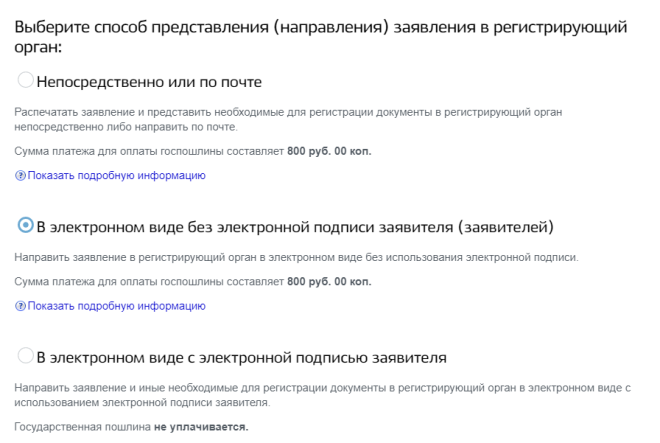

Вы окажетесь на странице сервиса, который предлагает заполнить заявления по форме Р21001, Р24001 и Р26001. Нажмите на кнопку «Заполнить новое заявление». На странице подготовки заявления выберите способ подачи «В электронном виде без электронной подписи заявителя».

Укажите данные, которые будет запрашивать сервис:

- гражданство;

- адрес места жительства (пребывания) в Российской Федерации;

- ИНН, при наличии;

- пол;

- полное имя заявителя;

- паспортные данные (дату и место рождения, серию и номер паспорта, дату и орган выдачи);

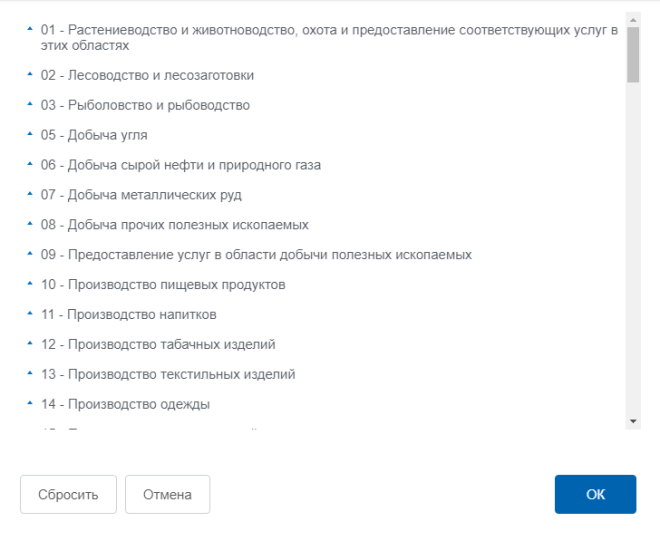

Теперь надо сообщить, каким бизнесом будет заниматься предприниматель. Коды ОКВЭД можно подобрать и выписать заранее или же выбрать их из справочника.

Сначала указывается основной код ОКВЭД, по которому предполагается получение максимального дохода, а потом дополнительные. Количество кодов не ограничено, но обычно достаточно 10-15 видов деятельности. Затем впишите контактные данные и способ получения документов о регистрации.

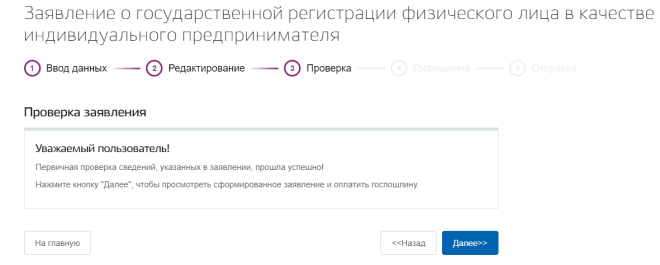

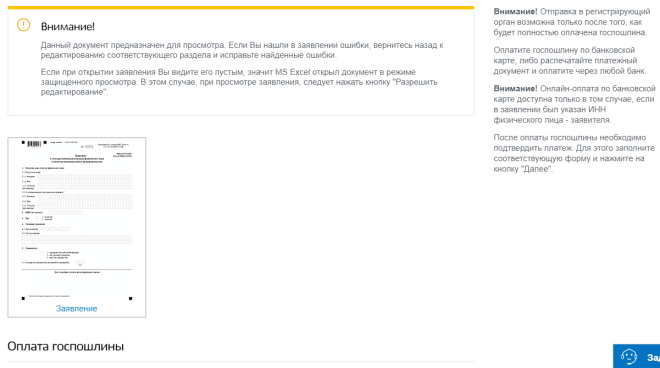

После проверки указанных сведений сервис предложит просмотреть сформированное заявление и оплатить госпошлину.

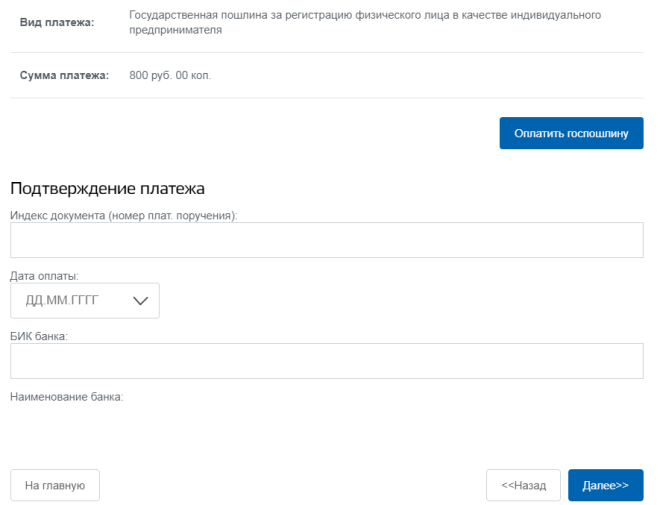

Скачайте заявление в формате Excel и проверьте корректность внесения ваших данных. Теперь надо оплатить госпошлину в размере 800 рублей.

Если вы указали в форме Р21001 свой ИНН, то можете оплатить пошлину онлайн на портале Госуслуг. Надо учесть, что система государственных и муниципальных платежей временами бывает недоступна. Тогда оплатить пошлину надо по бумажной квитанции с реквизитами регистрирующего органа вашего субъекта РФ.

После оплаты пошлины вернитесь на страницу и подтвердите платёж, указав номер платёжного документа, дату оплаты и БИК банка. Чуть позже на ваш электронный адрес придёт письмо от ИФНС, где будет указано время посещения и адрес инспекции. При себе надо иметь оригинал паспорт и копию всех его страниц, а также документ об оплате пошлины.

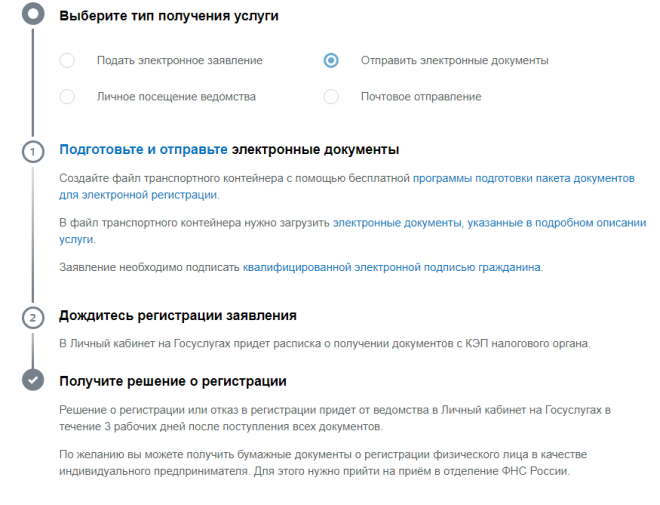

Регистрация ИП с использованием ЭЦП

Если у вас есть квалифицированная электронная подпись, то выберите вариант «Отправить электронные документы». В этом случае регистрация ИП происходит полностью онлайн, без посещения налоговой инспекции. Кроме того, при таком способе подачи документов государственная пошлина не взимается, такая норма стала действовать с 2019 года.

Минус этого варианта в том, что заявителю надо обладать определённой технической грамотностью. Надо создать файл транспортного контейнера, загрузить в него электронные документы и подписать их квалифицированной ЭЦП.

Уведомление органов государственного контроля

Перед началом осуществления некоторых видов предпринимательской деятельности, ИП должны уведомить об этом соответствующие органы государственного контроля. Как правило, это Роспотребнадзор.

Полный перечень видов предпринимательской деятельности при осуществлении которых необходимо подать уведомление в Роспотребнадзор вы можете посмотреть в Постановлении Правительства РФ от 16.07.2009 N 584 (ред. от 23.09.2017).

Вот некоторые из них: туристическая, гостиничная деятельность, издательский бизнес, торговый, оказание бытовых услуг, полиграфия, текстиль, производство определенных видов продукции, переработка рыбы, оказание услуг по грузоперевозкам и так далее.

Подать уведомление о начале осуществления предпринимательской деятельности Ип могут в бумажной форме (в 2-х экземплярах) лично или через доверенное лицо, по почте (регистрируемым отправлением с описью вложения) или в электронном виде (по интернету или при помощи онлайн сервиса на сайте Госуслуг).

Скачать бланк уведомления в Роспотребнадзор о начале осуществления предпринимательской деятельности можно по этой ссылке:

По истечении десятидневного срока обновленные данные ИП появятся в реестре Роспотребнадзора.

Откройте расчетный счет ИП

Индивидуальный предприниматель не обязан открывать расчетный счет в банке. Но есть несколько причин, по которым это стоит сделать.

- Расчеты наличностью с партнерами (с организациями и другими ИП) разрешены в пределах 100 000 рублей по одному заключенному договору. Более крупные суммы можно проводить только безналом.

- Если вы работаете в сегменте b2b (партнеры – только бизнес), то можете проводить безналичные расчеты через банк, не используя кассовый аппарат.

- Все виды расчетов с обычными покупателями и клиентами, кроме наличных денег, привязаны к расчетному счету. Например, прием оплаты картой – это эквайринг, банковская услуга, невозможная без расчетного счета. То же самое относится к электронным деньгам и всем видам онлайн-оплаты. В виде исключения можно принимать оплату на свою карту физического лица, но потом все равно надо перевести эти деньги на расчетный счет ИП (так утверждает ФНС в письме от 20.06.18 № ЕД-3-2/4043@).

А еще расчетный счет – это удобно и быстро, ведь платежи можно проводить в любое время. Тем более, что расчетно-кассовое обслуживание на стартовых тарифах многих банков стоит не дороже 1 000 рублей в месяц. Есть даже полностью бесплатные пакеты, например, «Легкий старт» в Сбербанке.

Зависит ли срок от системы налогообложения

На срок, сколько делается ИП, не влияет выбираемый налоговый режим. Будущий предприниматель может по умолчанию работать на общей системе налогообложения (ОСН) или выбрать специальный режим: единый налог на вмененный доход (ЕНВД), «упрощенку» (УСН), единый сельхозналог (ЕСХН) или патент (ПСН). Принципиальное различие состоит в том, что при работе на специальной системе нужно платить один-два налога, а на общем режиме — от трех до пяти.

Упрощенная система предусматривает работу по одному из двух вариантов. Вид «упрощенки» «Доходы» предполагает единый 6%-й налог. На УСН «Доходы минус расходы» нужно платить 15% от разности между заработком и затратами. При этом годовая прибыль предпринимателя не должна быть более 150 миллионов рублей. Для применения упрощенного режима налогообложения нужно подать уведомление об этом в течение месяца после открытия ИП или приложить его непосредственно при регистрации.

Важно! Применение ЕНВД возможно только для определенных видов бизнеса, полный список которых перечислен в Налоговом кодексе. Налог на этой системе фиксированный, а конкретная сумма зависит от различных условий

Режим ЕНВД планируется отменить в 2021 году. Покупка патента заменяет уплату налога на прибыль в течение срока от одного месяца до года. Фактически это приобретение разрешения на занятие определенным бизнесом, которое стоит определенной суммы денег. Стоимость патента ежегодно меняется и определяется государством.

Единый сельхозналог может быть применен в отношении ИП, которые имеют от сельхозпроизводства более 70% от всех доходов. Размер налога определяется как 6% от разности между заработком и расходами вместе с НДС. Итак, регистрация ИП в ИФНС длится до трех рабочих дней. Фактический срок процедуры, сколько оформляется ИП, включая подготовку документов, зависит от грамотного заполнения заявления и ответственного подхода. По завершении процесса открытия ИП заявитель либо получает свидетельство о регистрации индивидуального предпринимателя, либо отказ от нее.

Процесс регистрации в прочих организациях

Многие спросят, обязательно ли регистрировать ИП? Ответ в данном случае един – обязательно, причин этому много.

- Во-первых, нелегальная предпринимательская деятельность на территории России запрещена и преследуется по закону.

- Во-вторых, мало кто захочет иметь дело с организацией, которая представлена обычным физическим лицом.

- В-третьих, у вас могут возникнуть сложности с переводом денежных средств, все финансовые операции будут вызывать вопросы у контролирующих органов.

При регистрации ИП вы автоматически оформляете себя как бизнесмена в ПФР и ФОМС. Несмотря на простую регистрацию, желательно знать, куда именно вы можете обратиться при возникновении сложностей. Периодически вам понадобится отчислять взносы в данные структуры, их размер в каждом случае индивидуален.

Взносы рассчитываются, исходя из количества сотрудников, которые работают на вас. Если вы наняли кого-то на работу, нужно будет регистрировать себя в качестве бизнесмена и вносить взносы за работников в каждом отчетном периоде. После регистрации вы получите уведомление по адресу, указанному в документах, поданных при регистрации.

Многие начинающие предприниматели, уточняя вопрос о том, как открыть и зарегистрировать ИП, интересуются вопросами открытия специального расчетного счета. Если вы решили его открыть, придется известить об этом соответствующие органы, в частности, ПФР. Понадобится предоставить в фонд два экземпляра уведомления. Специалист организации должен их заверить, после чего один из них останется у вас.

Также необходимо зарегистрироваться в ФСС. Максимальный срок регистрации составляет 10 дней со дня подписания договора с работниками, которых вы нанимаете. Если вы не успеете сделать это вовремя, на вас могут наложить достаточно большой штраф, размеры которого составляют от 5 до 100 тысяч рублей.

Страховые взносы ИП 2021

Пожалуй, самой большой финансовой нагрузкой в самом начале деятельности ИП, когда предполагаемый доход – это всего лишь цифры на бумаге, будет необходимость выплачивать ежегодные страховые взносы.

Фиксированные платежи ИП 2021 (страховые взносы) – это не налоги. Это ваши отчисления на будущую пенсию и на обязательное медицинское страхование. В 2021 году эта сумма составляет 40 874 рубля при условии, что размер годового дохода от бизнеса не превысил 300 тыс. рублей. Если же размер доходов, которые получает ИП, больше этого лимита, то к фиксированной сумме добавляется еще 1% от полученных доходов.

С 2013 года действуют так называемые льготные периоды неуплаты страховых взносов. Вы имеете право на освобождение от этих выплат на периоды военной службы по призыву, по уходу за ребенком до полутора лет, уходу за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет. Причем вести бизнес в этот период нельзя. Чтобы получить освобождение от уплаты взносов, надо обратиться с заявлением в свою налоговую инспекцию, где вы стоите на учете.

А вот если вы работаете где-то по трудовой книжке или договору ГПХ, и страховые взносы по зарплате вносит ваш работодатель, то обязанность уплаты страховых взносов как предпринимателя за вами все равно сохраняется. И только в случае прекращения индивидуальной предпринимательской деятельности и исключения ваших данных из ЕГРИП вам перестанут начислять указанные суммы.

Если вам нужны работники, их надо правильно оформить

Бизнес строится на привлечении и использовании ресурсов, в том числе, кадровых. Заработать большие деньги в одиночку очень трудно, поэтому многие ИП нанимают работников. Если объем работ небольшой или нужна разовая помощь, можно нанять исполнителя временно, по гражданско-правовому договору. А постоянных работников принимают в штат и заключают с ними трудовой договор.

Но обязанности работодателя не ограничиваются заключением договора. Работнику надо вовремя платить зарплату и перечислять за него страховые взносы. Тарифы взносов зависят от вида договора:

- для трудового – от 30,02% до 38,5% от заработной платы;

- для гражданско-правового – 27,1% от суммы вознаграждения.

Разница в тарифах объясняется тем, что по гражданско-правовому договору заказчик не платит взносы на социальное страхование и от травматизма, только на пенсионное и медицинское.

А еще надо сдавать за работников отчетность, довольно сложную:

- раз в месяц — СЗВ-М в ПФР;

- раз в квартал – РСВ и 6-НДФЛ в налоговую инспекцию, 4-ФСС в фонд социального страхования;

- раз в год – 2-НДФЛ и среднесписочная численность в налоговую инспекцию, СЗВ-Стаж в ПФР, справка-подтверждение основного вида деятельности в ФСС.

В течение 30 дней после заключения договора с первым работником ИП должен зарегистрироваться в качестве работодателя в ФСС. В Пенсионном фонде регистрироваться не надо, необходимую информацию в ПФР передаст налоговая инспекция.

Действия после регистрации ИП

После регистрации ИП вы можете сделать:

Выбрать режим налогообложения. Если вы хотие применять «упрощёнку» и не подали заявление о применении УСН вместе с документами на регистрацию, то необходимо это =сделать в течеиии 30 дней после регитсрации. Иначе у вас будет общий режим налогообложения и вы будете считаться плательщиком НДС. Это не всегда выгодно для начинающего предпринимателя. Вы можете также работать по другим налоговым режимам:

ЕНВД, тогда заявление следует подать не позднее 5 дней с начала ведения деятельности, разрешенной для этого налога. Помните, с 2021 года ЕНВД отменяется по всей РФ.

Патентной системе, для этого следует подать заявление в ФНС за 10 дней до начала работы по патенту. Обычно патент приобретается для сферы услуг

Зарегистрироваться в ПФР и ФСС. Налоговая служба подаст о вас все сведения в ПФР и ФСС автоматически. Дополнительно обращаться в эти фонды вам не надо, но только если у вас не будет работников. Как только вы заключите первый трудовой или договор гражданско-правового характера с сотрудником, вам надо самостоятельно встать на учет в ФСС в качестве работодателя. В ПФР не надо регистрироваться даже после принятия работников, главное — платить пенсионные взносы.

Подробнее:

Регистрация ИП в ПФР,

Регистрация ИП в ФСС

Получить коды статистики, которые нужны для заполнения налоговых деклараций и открытия счета в банке. Отдел Росстата самостоятельно обязан прислать статистические коды на ваш почтовый или электронный адрес. Если этого не произошло, обратитесь в статистику по месту жительства либо скачать коды с сайта ведомства.

Изготовить печать. Вы можете работать и без печати. На сегодняшний день преприниматель без печати это вполне обыденное явление.

Открыть расчетный счет. Как правило это можно сделать бесплатно в любом банке, условия работы которого вам понравятся.

Купить и зарегистрировать кассу. Если ваша деятельность предполагает прием наличности от граждан или оплату картами, то покупка онлайн кассы обязательна.

Оформить лицензию, если для вашего бизнеса лицензирование обязательно. Это касается охранной деятельности, фармацевтики, продажи и производства алкоголя, т.д. Для приобретения лицензии, надо обратиться в лицензионный комитет. Условия получения лицензии, размер госпошлины и сумма иных затрат будут напрямую зависеть от вашей деятельности. Такие тонкости надо уточнять в лицензирующих органах.

Платить налоги. Имейте в виду, обязанность по уплате взносов за себя у ИП возникает с даты регистрации и заканчивается датой закрытия ИП. В 2020 году вы обязаны уплатить:

32 448 рублей – взносы на обязательное пенсионное страхование,

8 426 рублей – взносы на обязательное медицинское страхование.

Если ваша годовая выручка больше 300 000 рублей, надо еще оплатить 1% от суммы превышения.

Сдавать налоговые декларации в срок, который утвержден в налоговом кодексе РФ для вашего налогового режима. За неподачу отчетности в срок предусмотрены штрафные санкции. Поэтому узнайте все о своем налоговом режиме и графике подачи деклараций. Помните, если у вас есть сотрудники, нужно отчитываться еще и за них.

Организовать документооборот. Все документы надо хранить и желательно сразу сортировать по видам: регистрационные, банковские, кадровые, кассовые, договоры с поставщиками и покупателями, т.д

Налаженный документооборот избавит вас от проблем с проверками и будет важной составляющей для достоверной отчетности.

Подробнее:

Что делать после регистрации ИП

Органы государственного контроля (Роспотребнадзор и др.)

ИП и организации перед началом осуществления определенных видов деятельности (получения по ним прибыли) должны уведомить соответствующие органы государственного контроля. В большинстве случаев это только Роспотребнадзор, но также может быть Ространснадзор или другие органы госнадзора.

Перечень кодов (ОКВЭД и ОКУН), при которых нужно подать уведомление, можно узнать в постановлении Правительства РФ от 16.07.2009 №584

Обратите внимание на раздел «I. Общие положения», где виды деятельности (пункты) из приложения №1 соотносятся с органами государственного надзора

Скачать бланк уведомления о начале осуществления предпринимательской деятельности можно по этой ссылке.

Уведомления предоставляются по месту фактического осуществления работ (оказания услуг). Подать уведомление о начале осуществления предпринимательской деятельности можно тремя способами:

- В бумажной форме (в 2-х экземплярах) лично или через своего представителя. Второй экземпляр (с необходимой пометкой) отдадут обратно. Эта бумага будет служить подтверждением того, что вы сдали уведомление.

- По почте регистрируемым отправлением с описью вложения. В этом случае должна остаться опись вложения (с указанием отсылаемого уведомления) и квитанция, число в которой будет считаться датой сдачи уведомления.

- В электронном виде по интернету через онлайн-сервис сайта Госуслуги (Роспотребнадзор). Приблизительно через 10 дней ваши данные должны появиться в реестре Роспотребнадзора.

Штраф за не своевременное предоставление уведомления

Для ИП – от 3 000 до 5 000 рублей.

Для организаций – от 10 000 до 20 000 рублей. Для должностных лиц организаций – от 3 000 до 5 000 рублей.

Штраф за предоставление уведомления содержащего недостоверные сведения

Для ИП – от 5 000 до 10 000 рублей.

Для организаций – от 20 000 до 30 000 рублей. Для должностных лиц организаций – от 5 000 до 10 000 рублей.

Можно ли ускорить процедуру

Чтобы процедура открытия ИП прошла быстрее, можно подать документы любым удобным способом. Иногда даже личная подача документов в ИФНС может ускорить процесс по сравнению с альтернативными вариантами. Выбор способа регистрации зависит от возможностей заявителя и представлен также следующими вариантами:

- Через официальный портал Федеральной налоговой службы.

- Через специальные интернет-сервисы, предлагаемые для использования различными банками.

- С помощью услуг юриста.

Для оперативной регистрации статуса ИП на сайте ФНС нужно выполнить следующие шаги:

- Выполнить вход в личный кабинет, пройдя процедуру авторизации, или регистрироваться.

- Ввести свою персональную информацию, включая фамилию, имя, отчество, ИНН, дату рождения, адрес прописки.

- После того, как система проверит эти сведения, указать пол, место рождения, данные паспорта или другого документа, удостоверяющего личность заявителя.

- Получить извещение об открытии статуса ИП с выпиской из ЕГРИП.

На специальных интернет-сайтах и сервисах, таких как Мое Дело, порталы Сбербанка, ВТБ и Тинькофф Банка, можно пройти регистрацию и указать необходимые данные в полях анкеты. Программа сама поможет выбрать вид деятельности и оптимальный налоговый режим. Далее будут сформированы документы, которые соответствуют всей официальной справочной информации и российскому законодательству. Они готовятся в формате машиночитаемости и двухмерным штрихкодированием.

Документацию останется только скачать и при необходимости сделать распечатки. Электронное заявление можно направить на сайт ФНС. Бумажный вариант вместе с оплаченной квитанцией нужно отнести в налоговую инспекцию, адрес которой подскажет сервис. Там заявитель получит расписку о принятии документов. Также будет назначена дата, сколько по времени будет открываться ИП, и когда он сможет за свидетельством об открытии ИП.

Еще один способ оформиться в качестве ИП — услуги юридической компании. Сотрудники помогут подготовить все требуемые бумаги и самостоятельно передадут их в налоговую, а также проинформируют клиента об открытии предпринимательства. Это самый затратный вариант, но он может выручить при отсутствии возможности посещения налоговой и займет меньше времени.

Ответы на часто задаваемые вопросы

Ниже ответим на те вопросы, которые чаще всего задают предприниматели на стадии регистрации бизнеса.

В какую налоговую инспекцию нужно обращаться?

В каждом регионе имеются специально уполномоченные для регистрации ИП налоговые инспекции. Обращаться за регистрацией необходимо туда, но у вас должна быть прописка в том регионе, где вы будете подавать документы.

При формировании документов в нашем сервисе, мы автоматически показываем адрес вашей регистрирующей налоговой.

Если же вы регистрируете ИП с бесплатной услугой специалиста, то документы в нужную налоговую подаются онлайн и не нужно никуда ходить.

Сколько времени займёт процедура регистрации?

Сроки, в течение которых происходит процедура регистрации, составляет 3 рабочих дня. Дата подачи и выдачи документов в подсчёт не входит. В общей сложности на практике регистрация занимает 5 дней с учётом дня подачи и получения готовых бумаг.

Кто может быть заявителем при регистрации ИП

Подать заявление на регистрацию физического лица в качестве ИП может дееспособный гражданин — сам владелец бизнеса — или его представитель по доверенности, оформленной нотариально. Зарегистрировать ИП может и несовершеннолетний, но с согласия его родителей, оформленного у нотариуса.

Следует знать, что закон устанавливает запрет на регистрацию ИП целому кругу лиц.

Не может оформить ИП:

- госслужащий;

- иностранный гражданин, не имеющий разрешение на проживание и работу на территории РФ;

- военнослужащий;

- сотрудник силовых ведомств, суда, прокуратуры.

Причины отказа в открытии ИП

ФНС может отказать в регистрации ИП. Основания для отказа:

- физлицо уже имеет статус индивидуального предпринимателя;

- заявителю запрещено по суду заниматься предпринимательской деятельностью;

- вид планируемой деятельности не разрешён для ведения в форме ИП;

- заявитель ранее был зарегистрирован в качестве ИП и был признан банкротом;

- физлицо не смогло правильно заполнить заявление (есть ошибки, помарки, исправления);

- заявитель недееспособен;

- заявление подано не в тот регистрирующий орган.

Порядок ведения бухгалтерии ИП и сдача отчётности

Сразу же рекомендуем вам пользоваться специальными сервисами по ведению бухгалтерии и сдачи отчетности: «Мое дело» или «Эльба»! Сервисы будет считать все автоматически, вы не допустите ошибок, не получите штрафов и сэкономите время!

Законодательство разрешает индивидуальным предпринимателям не вести бухучёт, а делать запись фактов своей финансово-хозяйственной деятельности в «Книге доходов и расходов» (КУДиР). Порядок её ведения зависит от применяемой системы налогообложения. Так, если ИП выбрал УСН «Доходы», то в книге поквартально заполняется часть, предназначенная для отражения поступающей выручки. Все занесённые доходы облагаются по ставке 6%.

Если применяется режим УСН «Доходы минус расходы», то в книге заполняются все её части в поквартальной разбивке. В случае превышения доходов над расходами ИП получает прибыль, которая облагается ставкой в 15%. В некоторых регионах ставка может быть понижена по распоряжению местных властей.

Полученные и в том, и другом случае суммы — это авансовые платежи по УСН, перечисляемые по истечении каждого квартала. Декларация по УСН представляется по итогам года.

Выбрали налоговый режим ЕНВД? Будьте готовы делать расчёты, налоговые платежи и представлять декларацию ежеквартально. Налог рассчитывается по формуле:

В свою очередь, схема для определения налоговой базы выглядит следующим образом:

Ставка равна 15%. Оплачивать нужно до 25 числа месяца, следующего за отчётным кварталом.

Предприниматели, применяющие общую систему налогообложения, по итогам отчётного периода (календарного года) представляют декларацию о доходах 3-НДФЛ и при наличии прибыли уплачивают 13%.

И наконец, патентная система налогообложения. Тут всё просто — покупаете патент на 3, 6 или 12 мес. Предприниматели на патенте не сдают деклараций, но ведут учёт доходов в «Книге учёта дохода по ПСН». Но виды деятельности, на которые распространяется ПСН сильно ограничен.

Независимо от системы налогообложения все ИП-работодатели в полном объёме ведут расчёты с работниками и сдают в установленные сроки необходимую отчётность:

- СЗВ-М;

- СЗВ-стаж;

- сведения о среднесписочной численности работников;

- 2-НДФЛ;

- 6-НДФЛ;

- РСВ;

- 4-ФСС.

Перейти к услуге

Перейти в сервис