Страховые взносы ип

Содержание:

- УСЛОВНЫЙ ПРИМЕР РАСЧЕТА СТРАХОВЫХ ВЗНОСОВ БАНКА В ФОНД ОБЯЗАТЕЛЬНОГО СТРАХОВАНИЯ ВКЛАДОВ ЗА ПОЛНЫЙ РАСЧЕТНЫЙ ПЕРИОД

- Льготы по взносам на травматизм

- Порядок расчета страховых взносов

- Как посчитать страховые взносы ИП

- КАК ОПРЕДЕЛИТЬ ПРЕДЕЛЬНЫЕ ВЕЛИЧИНЫ БАЗ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ В 2021 ГОДУ?

- Как работает калькулятор

- КТО ОБЯЗАН УПЛАЧИВАТЬ СТРАХОВЫЕ ВЗНОСЫ

- Отчетность по страховым взносам в 2020 году

- Когда нужно платить?

- Взносы за сотрудников в ФНС: тарифы

- Особенность расчетов страховых взносов для ИП

- Понятие страховых взносов ИП

- Классификация страховых выплат

УСЛОВНЫЙ ПРИМЕР РАСЧЕТА СТРАХОВЫХ ВЗНОСОВ БАНКА В ФОНД ОБЯЗАТЕЛЬНОГО СТРАХОВАНИЯ ВКЛАДОВ ЗА ПОЛНЫЙ РАСЧЕТНЫЙ ПЕРИОД

Банк производит расчет страхового взноса, подлежащего перечислению в фонд обязательного страхования вкладов за I квартал 2005 года.

Ставка страхового взноса банков в фонд обязательного страхования вкладов установлена Агентством по страхованию вкладов в размере P = 0,15 процента расчетной базы за квартал.

Размер расчетной базы определяется в соответствии с пунктом 9 Порядка расчета страховых взносов по формуле средней хронологической за расчетный период (I квартал 2005 года).

При определении размера расчетной базы за I квартал 2005 года банк использует данные о ежедневных балансовых остатках средств, подлежащих страхованию, за январь, февраль и март, а также данные баланса на 01.04.2005 в соответствии с пунктами 5 — 8 Порядка.

Пример включения сумм остатков на счетах по учету вкладов в расчет средней хронологической за полный расчетный период приведен в следующей таблице.

(тыс. руб.)

| Подлежащие страхованию остатки на счетах по учету вкладов для включения в расчет средней хронологической за полный расчетный период | ||

| На дату | Сумма | Примечание |

| 01.01.2005 | 1500 / 2 = 750 | нерабочий день |

| 02.01.2005 | 1500 | нерабочий день |

| 03.01.2005 | 1500 | |

| 04.01.2005 | 1520 | |

| 05.01.2005 | 1530 | |

| 06.01.2005 | 1540 | |

| 07.01.2005 | 1560 | нерабочий день |

| 08.01.2005 | 1560 | нерабочий день |

| 09.01.2005 | 1560 | нерабочий день |

| 10.01.2005 | 1560 | |

| 11.01.2005 | 1570 | |

| 12.01.2005 | 1570 | |

| 13.01.2005 | 1575 | |

| 14.01.2005 | 1610 | |

| 15.01.2005 | 1615 | нерабочий день |

| 16.01.2005 | 1615 | нерабочий день |

| 17.01.2005 | 1615 | |

| 18.01.2005 | 1620 | |

| 19.01.2005 | 1630 | |

| 20.01.2005 | 1640 | |

| 21.01.2005 | 1650 | |

| 22.01.2005 | 1660 | нерабочий день |

| 23.01.2005 | 1660 | нерабочий день |

| 24.01.2005 | 1660 | |

| 25.01.2005 | 1670 | |

| 26.01.2005 | 1680 | |

| 27.01.2005 | 1690 | |

| 28.01.2005 | 1700 | |

| 29.01.2005 | 1710 | нерабочий день |

| 30.01.2005 | 1710 | нерабочий день |

| 31.01.2005 | 1710 | |

| 01.02.2005 | 1710 | |

| 02.02.2005 | 1720 | |

| 03.02.2005 | 1730 | |

| 04.02.2005 | 1740 | |

| 05.02.2005 | 1750 | нерабочий день |

| 06.02.2005 | 1750 | нерабочий день |

| 07.02.2005 | 1750 | |

| 08.02.2005 | 1760 | |

| 09.02.2005 | 1770 | |

| 10.02.2005 | 1780 | |

| 11.02.2005 | 1790 | |

| 12.02.2005 | 1800 | нерабочий день |

| 13.02.2005 | 1800 | нерабочий день |

| 14.02.2005 | 1800 | |

| 15.02.2005 | 1810 | |

| 16.02.2005 | 1820 | |

| 17.02.2005 | 1830 | |

| 18.02.2005 | 1840 | |

| 19.02.2005 | 1850 | нерабочий день |

| 20.02.2005 | 1850 | нерабочий день |

| 21.02.2005 | 1850 | |

| 22.02.2005 | 1860 | |

| 23.02.2005 | 1875 | нерабочий день |

| 24.02.2005 | 1875 | |

| 25.02.2005 | 1890 | |

| 26.02.2005 | 1900 | нерабочий день |

| 27.02.2005 | 1900 | нерабочий день |

| 28.02.2005 | 1900 | |

| 01.03.2005 | 1910 | |

| 02.03.2005 | 1920 | |

| 03.03.2005 | 1930 | |

| 04.03.2005 | 1940 | |

| 05.03.2005 | 1950 | нерабочий день |

| 06.03.2005 | 1950 | нерабочий день |

| 07.03.2005 | 1950 | |

| 08.03.2005 | 1960 | нерабочий день |

| 09.03.2005 | 1960 | |

| 10.03.2005 | 1990 | |

| 11.03.2005 | 1990 | |

| 12.03.2005 | 2000 | нерабочий день |

| 13.03.2005 | 2000 | нерабочий день |

| 14.03.2005 | 2000 | |

| 15.03.2005 | 2010 | |

| 16.03.2005 | 2020 | |

| 17.03.2005 | 2030 | |

| 18.03.2005 | 2040 | |

| 19.03.2005 | 2050 | нерабочий день |

| 20.03.2005 | 2050 | нерабочий день |

| 21.03.2005 | 2050 | |

| 22.03.2005 | 2060 | |

| 23.03.2005 | 2070 | |

| 24.03.2005 | 2080 | |

| 25.03.2005 | 2090 | |

| 26.03.2005 | 2100 | нерабочий день |

| 27.03.2005 | 2100 | нерабочий день |

| 28.03.2005 | 2100 | |

| 29.03.2005 | 2110 | |

| 30.03.2005 | 2130 | |

| 31.03.2005 | 2130 | |

| 01.04.2005 | 2140 / 2 = 1070 | |

| ИТОГО сумма остатков за весь расчетный период | 163580 |

Число календарных дней в расчетном периоде (с 01.01.2005 по 01.04.2005) составляет:

n = 91

Расчетная база за расчетный период вычисляется по следующей формуле с учетом округления:

Ld = 163580 / (91 — 1) = 1817,556 ~= 1818 (тыс. руб.)

Сумма страхового взноса, подлежащая перечислению в фонд обязательного страхования вкладов за расчетный период, определяется по формуле:

S = Ld x P = 1818 x 0,15% = 1818 x 0,15 / 100 = 2,727 (тыс. руб.)

Таким образом, сумма страхового взноса, подлежащая уплате в фонд обязательного страхования вкладов за I квартал 2005 года, составит 2727 руб. 00 коп.

Приложение 2 к Порядку расчета страховых взносов

Льготы по взносам на травматизм

Скидка может быть предоставлена компаниям, которые регулярно и вовремя перечисляют взносы в ФСС. На предприятии также не должно быть случаев травматизма. Для получения скидки нужно подавать заявление до 1 ноября года, идущего перед годом выплат. К примеру, для получения скидки в 2017 году нужно подать заявление до 1 ноября 2016 года. Размер скидки зависит от таких показателей, как число травм на тысячу сотрудников, длительности нетрудоспособности при возникновении травмы. Максимальный размер скидки – 40%. Если в штате компании работают сотрудники первой, второй и третьей групп инвалидности, размер скидки может быть увеличен до 60%. Льготы предоставляются на основании статьи 2 ФЗ №179 от 22 декабря 2005 года.

К СВЕДЕНИЮ! Данный порядок начисления льгот мотивирует компании на принятие мер по снижению количества травм, а также на своевременную выплату взносов. Чем добросовестнее организация, тем больший процент скидки она получит.

Порядок расчета страховых взносов

Страховые взносы рассчитываются нарастающим итогом с начала года. Чаще всего компании уплачивают их из расчета заработной платы, но дополнительно проверяют совокупно уплаченный размер.

Например, работник устроен на неполную ставку и получает 10 тысяч рублей в месяц. Страховые взносы выплачиваются в следующих размерах:

- 2 200 рублей в ПФР;

- 510 рублей в ФФОМС;

- 290 рублей в ФСС.

- Итого – 3 000 рублей.

Если же у работника зарплата составляет 30 тысяч рублей и это предприятие малого или среднего бизнеса, то взносы уплачиваются в следующих размерах (с учетом льготного тарифа с суммы свыше МРОТ):

- В ПФР – 4 535,04 рублей (2 814, 24 рубля (22% до МРОТ) + 1 720,80 рублей (10% свыше МРОТ));

- В ФОМС – 1 512,79 рублей (652,39 рубля (5,1% до МРОТ) + 860,40 рублей (5% свыше МРОТ));

- В ФСС – 370,97 рублей (370,97 рублей (2,9% до МРОТ) + 0 (0% свыше МРОТ)).

- Итого – 6 418,80 рублей.

Если бы льготный тариф не принимался, то организация заплатила бы 10 тысяч рублей, а по факту заплатит чуть больше 6,4 тысячи рублей.

Стоит отметить, что с 1 января 2021 года страховые взносы не округляются до целых рублей, а исчисляются и уплачиваются в рублях и копейках.

Как посчитать страховые взносы ИП

На официальной странице ФНС существует специальный калькулятор, помогающий произвести автоматический подсчет взноса страховки. Для корректного внесения информации необходимо знать ключевые показатели: от них будет зависеть итоговая оплата. Базой для вычисления служит понятие «доход ИП»

Если размер не зависит от системы налогообложения, то для определения сборов это имеет важное значение:

- использующие общую систему – выплачивают сборы с той же суммы, с которой происходит оплата НДФЛ (не стоит путать с налоговой базой, которая в отличие от доходов снижается на вычеты);

- применяющие УСН – должны брать доходы, не уменьшенные на расходы (даже если оплата проходит по схеме «доход минус расход»);

- при ЕНВД – требует расчетов по специальной формуле: базовая доходность (определяемая НК в зависимости от характеристик объекта) умножается на корректирующие показатели;

- при патентной системе – учитывается реальный доход (предустановленный региональным законодательством), который берется в роли страховой базы.

Расчет фиксированных взносов за полный год

До 2018 г. перерасчет включал в себя следующие величины:

- МРОТ – устанавливалась на законодательном уровне для отчетного периода (использовалась только до указанного срока);

- тарифы в ФФОМС и ПФР – были представлены в форме постоянных величин.

Позже правила подверглись изменениям. Сейчас в список вносимых величин входят:

- количество расчетных месяцев – в этом случае 12 (полная годовая оплата);

- показатели дохода за указанный период – в российских рублях (вне зависимости от системы расчета на предприятии).

Важно! ИП вводит на сайте 2 даты: начало отчетного периода и его окончание. Расчетное время система учтет самостоятельно

Второй показатель – прибыль, после внесения которой бизнесмен получит итоговый результат расчетов и точную выплату.

Расчет онлайн

Расчет фиксированных взносов за неполный год

Начисление сборов осуществляется в том числе за неполный год. Расчет установленной части проводится по собственному алгоритму. 3 п. 430 ст. НК РФ сообщает, что ИП, зарегистрировавшиеся позже 1 января, должны уменьшать объем взносов пропорционально количеству месяцев (начиная с даты регистрации). В первый месяц после включения его в базу ЕГРИП выплата считается в соответствии с количеством календарных дней в месяце.

Месяц, в котором физическое лицо прошло регистрацию в ФНС, считается основным для отсчета предпринимательской деятельности. В калькуляторе вносятся дата начала работы и время ее окончания, общий доход. Система автоматически рассчитывает плату в ФНС и ФФОМС.

КБК для выплат

Расчет взносов с доходов, превышающих 300 000 рублей

Если в течение 12 месяцев доход предпринимателя превысил 300 тыс. руб., то кроме обязательного платежа в пенсионное и медицинское страхование он должен уплатить 1 % от превышения. Это требование указано в 1 п. ст. 430 НК РФ.

Законодательством предусматривается ограничение объема взносов на страховку для будущей пенсии. Они не могут превышать установленную оплату в 8 раз. Предельная планка равна 259,584 тыс. руб.

Важно! Если общие доходы бизнесмена превышают 300 тыс. руб., то он имеет право сразу оплатить излишек в виде 1 % в ИФНС

Такой подход позволяет равномерно распределять нагрузку на протяжении 12 месяцев. Но закон разрешает проводить выплату до 1 июля следующего года.

Тарифы при превышении и норме

Расчет взносов при закрытии ИП

Если бизнесмен прекратил предпринимательскую деятельность и снялся с учета до 31 декабря, то он обязан оплатить сбор на протяжении 15 суток после даты исключения из реестра ЕГРИП. Итог корректируется в соответствии с отработанным временем. 5 п. 430 ст. НК РФ сообщает, что при неполном месяце работы размер обязательных взносов определяется пропорционально календарным дням этого месяца – по дату прекращения деятельности ИП (последний день необходимо включать в окончательные расчеты).

Расчеты страховых взносов ИП максимально облегчены – законом установлены точные цифры за 12 месяцев, а если работа началась позже, то посчитать поможет онлайн-калькулятор, находящийся на официальной странице ФНС. Единственное исключение – это дополнительный налог на превышение установленного дохода в 300 тыс. руб., который можно оплачивать как совместно с основными взносами, так и до конца июня. При возникновении вопросов по налогообложению ИП имеет право обратиться за помощью к своему налоговому инспектору, страхи по поводу его безразличия к своим подопечным абсолютно беспочвенны.

КАК ОПРЕДЕЛИТЬ ПРЕДЕЛЬНЫЕ ВЕЛИЧИНЫ БАЗ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ В 2021 ГОДУ?

Предельные величины баз для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством определяют:

- на 2020 г. — в соответствии с Постановлением Правительства РФ от 06.11.2019 № 1407;

- на 2021 г. — в соответствии с Постановлением Правительства РФ от 26.11.2020 № 1935.

В таблице 2 представлены предельные величины баз для исчисления страховых взносов на 2020 и 2021 гг.

|

Таблица 2. Предельные величины баз для исчисления страховых взносов на 2020 и 2021 гг. |

||

|

Вид взносов |

Предельная величина облагаемой базы, руб. |

|

|

2020 г. |

2021 г. |

|

|

Страховые взносы на обязательное пенсионное страхование (ОПС) |

1 292 000 |

1 465 000 |

|

Страховые взносы на обязательное социальное страхование (ОСС) на случай временной нетрудоспособности и в связи с материнством |

912 000 |

966 000 |

|

Страховые взносы на обязательное медицинское страхование (ОМС) |

Нет предельной величины |

ПРИМЕР

ООО «Альфа» применяет общие тарифы страховых взносов. Рассмотрим расчет взносов в каждый фонд для сотрудника компании Сидорова С. С. (табл. 3).

|

Таблица 3. Расчет страховых взносов в 2021 г. для Сидорова С. С., руб. |

|||||

|

Месяц |

База для начисления страховых взносов |

База для начисления страховых взносов нарастающим итогом |

Пенсионные взносы |

Взносы на случай болезни и материнства |

Медицинские взносы |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Январь |

120 000 |

120 000 |

26 400 |

3480 |

6120 |

|

Февраль |

110 000 |

230 000 |

24 200 |

3190 |

5610 |

|

Март |

120 000 |

350 000 |

26 400 |

3480 |

6120 |

|

Апрель |

124 000 |

474 000 |

27 280 |

3596 |

6324 |

|

Май |

115 000 |

589 000 |

25 300 |

3335 |

5865 |

|

Июнь |

120 000 |

709 000 |

26 400 |

3480 |

6120 |

|

Июль |

115 000 |

824 000 |

25 300 |

3335 |

5865 |

|

Август |

118 000 |

942 000 |

25 960 |

3422 |

6018 |

|

Сентябрь |

120 000 |

1 062 000 |

26 400 |

696 |

6120 |

|

Октябрь |

117 000 |

1 179 000 |

25 740 |

5967 |

|

|

Ноябрь |

113 000 |

1 292 000 |

24 860 |

5763 |

|

|

Декабрь |

160 000 |

1 452 000 |

35 200 |

8160 |

В графе 2 представлен ежемесячный доход работника, который является базой для начисления страховых взносов. В графе 3 посчитана база для начисления нарастающим итогом с начала года (чтобы увидеть, когда будет достигнут предел для начисления страховых взносов).

Предельные величины баз для исчисления страховых взносов на 2021 г. составляют:

- для пенсионных взносов — 1 465 000 руб.;

- для взносов на случай болезни и материнства — 966 000 руб.

Для медицинских взносов предельная величина отсутствует (ставка — 5,1 %).

Для пенсионных взносов рассматриваемого примера база для начисления страховых взносов нарастающим итогом с начала года не превышает предельной величины (1 465 000 руб. больше, чем 1 452 000 руб.). Поэтому расчет производится ежемесячно по ставке 22 % со всей суммы начисленной зарплаты.

Для взносов на случай болезни и материнства лимит по взносам будет исчерпан в сентябре. Во все предыдущие месяцы (с января по август) ставка составит 2,9 % со всей суммы начисленной заработной платы.

В сентябре расчет будет выглядеть следующим образом:

(966 000 руб. – 942 000 руб.) × 2,9 % = 696 руб., где 942 000 руб. — база для начисления нарастающим итогом с января по август включительно.

С октября по декабрь отчисления станут нулевыми.

Федеральный закон от 01.04.2020 № 102-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» дополнил п. 1 ст. 427 НК РФ новым подп. 17, устанавливающим с 2021 г. пониженные тарифы страховых взносов для плательщиков, признаваемых субъектами малого или среднего предпринимательства согласно Федеральному закону от 24.07.2007 № 209-ФЗ (в ред. от 30.12.2020) «О развитии малого и среднего предпринимательства в Российской Федерации».

Пониженные тарифы применяются в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, утвержденной на начало расчетного периода (года).

С 01.01.2021 выплаченная сверх МРОТ часть будет облагаться с применением следующих пониженных тарифов:

- на обязательное пенсионное страхование — 10 % (в пределах установленной предельной величины базы и сверх нее);

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %;

- на обязательное медицинское страхование — 5 %.

Таким образом, в случае непревышения установленной законом предельной величины базы часть заработка в пределах МРОТ облагается взносами на ОПС по тарифу 22 %, сверх МРОТ — 10 %.

С выплат в сумме МРОТ нужно уплатить взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством по ставке 2,9 %, с выплат сверх МРОТ взносы не уплачиваются.

Базовый тариф взносов на обязательное медицинское страхование для выплат:

- в пределах МРОТ — 5,1 %;

- сверх МРОТ — 5 %.

Как работает калькулятор

С 2018 года калькулятор при расчетах основывается на статье 430 НК РФ и фактически формулу расчета можно записать так:

Свзн = Рфикс / 12 х Nмес, где:

- Свзн – сумма страхового взноса к уплате;

- Рфикс – фиксированный размер конкретного страхового взноса (в ПФР или в ФФОМС);

- Nмес – количество месяцев, за которые уплачивается взнос (ведь бизнес может быть начат не с начала года или нужно рассчитать только часть платежа).

До 2018 года калькулятор применяет для расчета страховых взносов формулу, установленную ст.14 ФЗ №212-ФЗ:

Свзн = МРОТ х Ртар х Nмес, где:

- Свзн – сумма страхового взноса к уплате;

- МРОТ – величина МРОТ, принятая государством на отчетный год;

- Ртар – размер тарифа конкретного страхового взноса (в ПФР — 26% или в ФФОМС — 5,1%);

- Nмес – количество месяцев, за которые уплачивается взнос.

Если нужно посчитать дополнительную сумму взноса для ИП с более чем 300 –тысячным годовым доходом, то ПФР должно получить дополнительный 1% с суммы, превысившей лимит.

КТО ОБЯЗАН УПЛАЧИВАТЬ СТРАХОВЫЕ ВЗНОСЫ

Начисление и уплату страховых взносов регламентирует Налоговый кодекс РФ (далее — НК РФ).

Под страховыми взносами понимают обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования (ст. 8 НК РФ).

Плательщиками страховых взносов являются (п. 1 ст. 419 НК РФ):

• лица, производящие выплаты и иные вознаграждения физическим лицам:

– организации;

– индивидуальные предприниматели;

– физические лица, не являющиеся индивидуальными предпринимателями;

индивидуальные предприниматели, адвокаты, медиаторы, нотариусы, занимающиеся частной практикой, арбитражные управляющие, оценщики, патентные поверенные и иные лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой.

Если плательщик относится одновременно к нескольким категориям, указанным выше, он исчисляет и уплачивает страховые взносы отдельно по каждому основанию.

Отчетность по страховым взносам в 2020 году

Расчет по страховым взносам

По результатам расчета взносов на ОПС, ОМС, ОСС страхователь представляет отчет Расчет по страховым взносам (РСВ) (п. 7 ст. 431 НК РФ).

Начиная с отчетности за I квартал 2020 года в регламентированный отчет внесены изменения приказом ФНС России от 18.09.2019 № ММВ-7-11/470@.

Отличия действующей в 2020 году формы отчетности по взносам от отчета 2019 года:

1. В соответствии с требованиями Федерального закона от 29.09.2019 № 325-ФЗ представлять РСВ только в электронной форме обязаны работодатели, у которых численность физлиц, в пользу которых в отчетном периоде осуществлялись выплаты, составляет более 10 человек.

2. Обособленное подразделение, самостоятельно производящее выплаты в пользу физлиц, представляет расчет по страховым взносам в инспекцию по месту своего учета. Если обособленное подразделение закрылось или прекращены его полномочия по начислению выплат физлицам, но требуется представить уточненный расчета, то его подает головная организация. При этом на Титульном листе заполняются специальные поля: «Код — 9», обозначающий лишение полномочий или закрытие обособленного подразделения, и ИНН/КПП такого подразделения.

3. При отсутствии выплат физлицам следует заполнять новую графу 001 Раздела 1:

-

- если выплаты осуществлялись, то в графе 001 указывается код 1;

- если выплат не было — код 2. При отсутствии выплат отчет может содержать только Титульный лист и Раздел 1.

4. Для отражения расходов физлица, возникших в рамках исполнения авторского договора, договора об отчуждении исключительного права на результаты интеллектуальной деятельности или лицензионного договора, предназначены новые строки: 045 подраздела 1.1 и строка 045 подраздела 1.2 Приложения 1 к Разделу 1. Вознаграждения по таким договорам облагаются взносами на ОПС и ОМС (взносами на ОСС не облагаются). При определении базы для расчета взносов начисленное физлицу вознаграждение уменьшается на документально подтвержденные расходы (п. 8 ст. 421 НК РФ) или фиксированную сумму вычета, если оправдательные документы отсутствуют (п. 9 ст. 421 НК РФ).

Следовательно, в строках 045 в подразделах 1.1 и 1.2 отражается либо величина расходов, подтвержденных документально, либо сумма вычета.

5. Приложение 2 к Разделу 1, отражающее сведения о расчете взносов на ОСС, дополнено следующими полями и строками:

-

- поле 001 «код тарифа плательщика». Коды устанавливаются в соответствии с основанием применения пониженных тарифов взносов;

- строка 015 «Количество физических лиц, с выплат которым исчислены страховые взносы» (в отличие от строки 010 «Количество застрахованных лиц»).

6. Форма РСВ образца 2020 года больше не содержит:

-

- лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем». Это не означает освобождение от обязанности платить взносы и отчитываться по ним для граждан без статуса ИП, но выплачивающих вознаграждения другим физлицам. Теперь они должны заполнять отдельный лист с данными о себе — только Ф.И.О. в специальных полях на Титульном листе;

- Приложения 6 и 8 к Разделу 1 (для плательщиков на УСН и ИП на ПСН, чтобы подтвердить свое право на пониженные тарифы взносов). С 01.01.2019 такие пониженные тарифы не действуют.

7. Добавлен специальный подраздел для организаций — производителей анимационной продукции — Приложение 5 к Разделу 1.

8. Изменилось содержание Раздела 3:

-

- исключены строки 010-050, в которых указывались: номер корректировки, расчетный (отчетный) период, календарный год, номер, дата;

- исключены строки, в которых указывается признак застрахованного лица по каждому виду обязательного страхования (ОПС, ОМС, ОСС);

- добавлено поле — «Признак аннулирования сведений о застрахованном лице» со значением «1», который используется, когда необходимо аннулировать или скорректировать ранее представленные по застрахованному физлицу сведения;

- в подразделе 3.2.2 добавлена графа «Код застрахованного лица». Коды соответствуют условиям труда, установленным по итогам спецоценки;

- исключены сведения о сумме за 3 месяца расчетного (отчетного) периода. Эти сведения отражаются только помесячно.

9. Обновлен перечень кодов для плательщиков, применяющих пониженные тарифы.

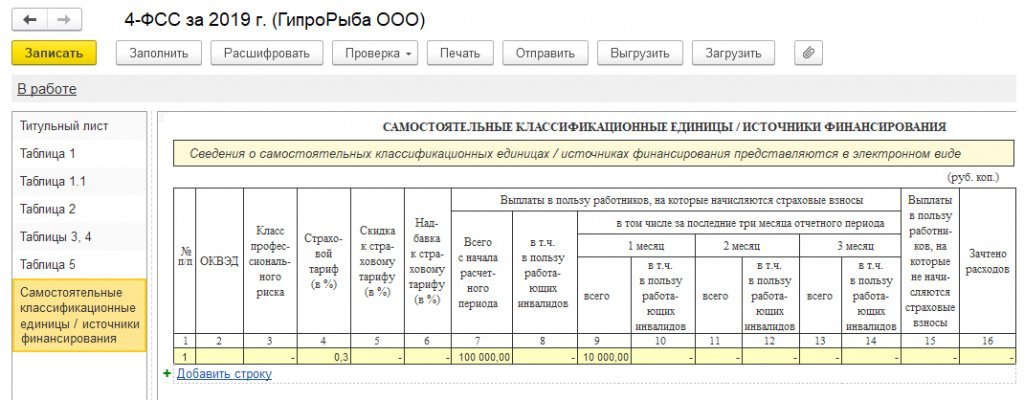

Форма 4-ФСС

По результатам расчета взносов на ОСС НС и ПЗ страхователь представляет отчет по форме 4-ФСС, утв. приказом ФСС РФ от 26.09.2016 № 381 в редакции приказа ФСС РФ от 07.06.2017 № 275. Данные по СКЕ включаются в состав отчета 4-ФСС в целом по страхователю отдельной таблицей (рис. 5).

Рис. 5. Отчет по СКЕ в составе 4-ФСС

Когда нужно платить?

Страховые взносы рассчитаны на оплату раз в год. Перечислить их нужно до конца текущего года, то есть до 31 декабря. В остальном предприниматель свободен в выборе сроков для уплаты: можно совершить один платеж в любое время года, а можно вносить оплату по частям, опять же в удобные для предпринимателя промежутки. Обычно выбирается поквартальный режим внесения равных долей страховых взносов – так равномернее распределится и налоговая нагрузка.

Если для ИП предусмотрен дополнительный взнос в ПФР (в случае дохода свыше 300 000 руб.), то его нужно внести до 1 апреля следующего года. При этом до 31 декабря нужно уплатить обязательную часть, а до апреля можно «затянуть» со взносами, исчисленными с суммы, которая превысила лимит в 300 тыс. руб.

Взносы за сотрудников в ФНС: тарифы

Что касается тарифов, по которым работодатели перечисляют взносы за сотрудников в ФНС, их можно классифицировать на 3 типа:

1. Стандартные.

2. Льготные:

- с уменьшенными ставками;

- с частичным применением нулевых ставок;

- с полностью нулевыми ставками.

3. Дополнительные.

Стандартная тарификация страховых платежей предполагает применение ставок в величине:

- 22% — при уплате взносов на ОПС (в пределах максимальной базы);

- 10% — при уплате взносов на ОПС (по зарплате, превышающей максимальную базу);

- 2,9% — при уплате взносов на ОСС (в пределах базы), 1,8% — за иностранных сотрудников;

- 5,1% — при уплате взносов на ОМС.

Узнать больше о величине предельной базы по взносам вы можете в статье «Предельная база по взносам — 2021: размеры намечены».

Особенность расчетов страховых взносов для ИП

Индивидуальный предприниматель вносит страховые платежи в индивидуальном порядке и с учетом некоторых особенностей. Расчет взносов происходит с опорой на показатели минимальной заработной оплаты труда, ежегодно меняющихся. Примерные цифры выглядят следующим образом: умножить двенадцатикратный размер минимальной оплаты труда на проценты, установленные для конкретных фондов (пенсионный фонд – 26%, фонд обязательного страхования – 5,1%).

За год вся сумма отчислений в пользу страховых компаний составляет около 22 тысяч рублей

Важно заметить – при работе на индивидуального предпринимателя оплаты в социальный фонд не осуществляются, так как возмещение травм и выплат по материнству не предусмотрены

Понятие страховых взносов ИП

Согласно законодательству все ИП обязаны проводить перечисление установленных сборов:

- в Пенсионный фонд России (ПФР);

- в Федеральный фонд обязательного медицинского страхования (ФФОМС).

Обязанность действует с момента прохождения государственной регистрации и до остановки деятельности и исключения из системы ЕГРИП.

Страховые выплаты ИП необходимо рассчитывать самому

Отдельные бизнесмены могут быть освобождены от сборов (согласно 7 п. 430 ст. НК РФ) в течение определенного периода:

- при прохождении военной службы;

- во время ухода за ребенком-инвалидом, лицами старше 80 лет или недееспособным с 1 группой инвалидности;

- при отсутствии возможности трудоустройства (во время проживания за границей, при высылке супруга военнослужащего) – но не больше пятилетнего срока.

Все остальные ИП обязаны ежегодно вносить взносы согласно суммам, зафиксированным нормативным актом. Если в указанное время предпринимательская деятельность осуществлялась, то сборы в любом случае придется уплатить.

Законодательство обязывает бизнесменов проводить выплаты на медицинское и пенсионное страхование, только социальное является добровольным. Если они хотят получать стандартные больничные и декретные, то им необходимо обратиться в свою инспекцию и написать соответствующее заявление (с последующей уплатой взносов). Если этого не делать, то на пособия можно не рассчитывать.

Добровольные отчисления на социальный вариант страхования отдельно оговариваются законодательством: чтобы получить необходимую помощь, нужно проводить своевременную оплату (для начисления в 2020 оплата взимается в 2019 г.). Если взносы начали поступать несколько месяцев назад, то о декретном пособии или больничном листе нужно забыть до следующего января.

Типы обязательных взносов

За себя

У ИП сборы состоят из 2 частей:

- фиксированной (большая половина направляется в ПФ, меньшая – в ФФОМС);

- дополнительной (при доходах свыше 300 тыс. руб. дополнительно придется заплатить 1 % (но не больше 187,2 тыс. руб.).

Важно! При подсчете дополнительной части нужно учитывать все доходы бизнесмена, вне зависимости от используемой системы налогообложения. Суммарно взносы не могут превышать 191, 79 тыс

руб.

Если бизнесмен не работает с наемной рабочей силой, то он не обязан делать дополнительные отчеты по взносам. Поступления на 2 обязательных типа страхования будут зафиксированы в стандартной декларации о доходах. ФНС проверяет все перечисления и отправляет информацию в соответствующий фонд. На странице индивидуального лицевого счета появятся сведения о трудовом стаже и баллах (для пенсии), которые были заработаны физическим лицом.

За работников

В части сотрудников специальных утвержденных сборов нет: платежи напрямую привязаны к их доходам. Для ИП предусмотрен общий тариф:

- для ПФР – прибавляют к заработной плате, премиям и иным вознаграждениям 22 %;

- ФФОМС – 5,1 %;

- ФСС – 2,9 % (в список входят выплаты на возможный травматизм, от 0,2 до 8,5%, которые зависят от вида деятельности).

Важно! Законодательством предусмотрены исключения для бизнесменов, использующих упрощенный тип налогообложения. Если его вид деятельности входит в список, предусмотренный 5 подп

1 п. 427 ст. НК РФ, то в ПРФ он отчисляет 20 %, в ФФОМС – 0, а в ФСС – сборы на вероятный травматизм (травмы на рабочем месте).

Остановка перечислений в ФСС происходит при получении работником годового дохода, превышающего 755 тыс. руб. Если он равен 876 тыс. руб., то в фонд отправляется 10 %. Оплата за сотрудников производится после подсчета итогов каждого месяца (не позже 15 числа следующего за ним).

Если ИП не соблюдает сроки, то ему начисляют пеню за каждые сутки просрочки в размере 1/300 от ставки рефинансирования ЦБ РФ (9,75 % годовых). Если произошло занижение указанного взноса, то бизнесмен штрафуется на 20 % от неуплаченного сбора (при случайной ошибке) или 40 % (при намеренном введении в заблуждение).

Проценты по сборам для работников

Классификация страховых выплат

Существует несколько видов страховых выплат, в зависимости от которых меняется сумма платежа, характер и частотность общих выплат (см. таблицу 1).

|

Факторы |

Классификация |

Описание |

|

По степени риска |

Натуральный |

Покрывает степень риска за четкий период времени и в той полноте, которой равен страховой взнос |

|

Регулярный |

Равен средней величине и рассчитан для постоянных выплат в течение одного года |

|

|

По периодичности взноса |

Единовременный |

Мгновенная оплата платежей за весь последующий срок обслуживания |

|

Текущий |

Постепенная оплата с добавлением стоимости за расчетные дни |

|

|

Годовой |

Плата за один год без деления на несколько частей |

|

|

По сроку страхования личности |

Срочные |

Плата за конкретный период времени |

|

Пожизненные |

Регулярное внесение платежа на протяжении всей жизни человека в форме рассрочки |

|

|

По характеру внесения оплаты |

Авансовый |

Внесение платы до наступления срока действия страховки |

|

Предварительный |

При появлении необходимости использования страховки возвращается не только страховая сумма, но и те платежи, которые еще не были внесены |

Видео о взносах ИП без сотрудников: