От чего зависит курс рубля и как его прогнозировать

Содержание:

- Почему доллар мировая валюта, а не рубль?

- Что вместо доллара?

- Как формируется валютный курс

- Что произошло?

- К чему должна быть привязана реальная стоимость рубля?

- От чего зависит курс рубля?

- Доллар – мировая валюта

- От чего зависит курс валют?

- Основные источники поступления валюты в России

- От чего зависит курс доллара к рублю

- Основные факторы влияния

Почему доллар мировая валюта, а не рубль?

Если продолжать объяснять на пальцах, то тут все просто. Доллары есть почти у каждого человека во всем мире, некоторые страны (не США), даже используют расчет в долларах, а не в местной валюте, так как чувствуют в долларах стабильность.

В чем выражается стабильность доллара?

Дело в том, что в одно время доллары стали очень популярны. Почему? Просто потому, что США давало доллары разным странам в долг, тогда как Россия этого не делала. Получилось, что США всех закредитовал, доллары расползлись по свету, и многие страны по сей день отдают проценты за пользование деньгами, приумножая экономику США. Кстати, смотрите, статью, что будет с долларом в ближайшее время.

В чем еще выражается мировой уровень доллара?

Исходя из того, что доллары есть практически во всех странах, то имея доллары, ими можно расплатиться в любом уголке мира. Везде есть банки, где можно обменять доллары на местную валюту. Рубль – менее популярная валюта в мире. Банки, где можно приобрести рубли есть не везде, однако мультиобменники – популярный вид бизнеса в мире. Можно обменять любые деньги на валюту и обратно.

Вот, приблизительно, поэтому доллар называют мировой валютой. Если кратко. Но, кстати, не один только доллар. Например, Евро – деньги, которые начинают все больше приобретать популярность на мировом рынке, составляя конкуренцию доллару. Кстати, читайте, сигналы для прогноза курса валют

Многие страны начинают хранить сбережения в Евро. Почему? Потому что Евро – это валюта Евросоюза, куда входит много стран. За счет этого данные деньги стабильнее и, поэтому, надежные. Страны Европы также как и США дают в кредит Евро, тем самым зарабатывают на процентах, пополняя свою экономику.

Нельзя сказать, что рубль не является мировой валютой. Это неправильно. Экономика России тоже развивается. Россия тоже дает кредиты другим странам, поэтому через некоторое время рубль может стать ходовой валютой во всем мире, но для этого в каждой другой стране рублей должно накопиться очень много. И таким образом, Рубль составит конкуренцию Доллару и Евро.

Что вместо доллара?

Стейблкоины, например. Российские сырьевые компании хотят использовать их вместо доллара во взаиморасчётах. Глава комитета Госдумы РФ по финансовому рынку Анатолий Аксаков утверждает, что с таким предложением они обратились в Госдуму и Центробанк.

Стейблкоин, если кто не знает (а я, например, не знал – авт.) – это криптовалюта, обеспеченная определенным традиционным активом: фиатной валютой (долларом, евро, рублем, юанем), драгоценным металлом (золотом, серебром, бронзой), природным ресурсом (газом, нефтью и т.д). В данном конкретном случае имеем в виду природные ресурсы, по определению.

А вот журнал Life пишет: «В отличие от доллара и евро, японская иена и швейцарский франк ведут себя более стабильно. Некоторые инвесторы используют их как подушку безопасности… [] Иена и франк нередко рассматриваются наравне с золотом как активы-убежища. При этом многие экономисты считают, что в этом отношении вложения в золото могут быть и проще, и перспективнее». Японцы, например, не против. Однако, использование иены или франка в качестве клиринговой валюты для стран, решивших отказаться от доллара – смена шила на мыло, нет? Стабильность валюты – штука хрупкая, её армия и флот поддерживать должны.

Значит, все-таки, золото? В реале? Отправлять составами или на бумаге? Или некий «золотой руань» придумать? Тогда это уже расчёты не в золоте…

Если внимательно проанализировать экспертные прогнозы на предмет «долларозаменителя», можно увидеть: большинство экспертов не рискуют назвать конкретный объект

Есть лишь определённый список валют, на которые обращают внимание эксперты: это могут быть евро, английские фунты стерлингов, японские иены или китайские юани. Может быть, цифровой актив

О рубле не говорит никто. Обидно, но – данность.

Как формируется валютный курс

На курс доллара США сориентированы многие государства. Формирование курса зависит от влияния внешнеэкономической деятельности: в экономической системе присутствуют агенты, занятые международными расчётами, формирующие при этом спрос и предложение валюты на мировом рынке. Если говорить упрощённо, спрос и предложение создаются всего двумя сторонами:

- импортёрами, приобретающими зарубежную продукцию за доллары и реализующие внутри страны за отечественную валюту. Они являются агентами спроса, отдающими национальные денежные единицы за американские для того, чтобы произвести закупки за границей;

- экспортёрами, продающими продукцию за рубежом за доллары и покупающими национальную валюту внутри страны или вкладывающими средства в производство. Экспортёры считаются агентами предложения, преобразовывающие доходы в долларах в отечественную валюту.

Обратите внимание, что рост спроса на валюту происходит, когда увеличивается объём импорта, а рост предложения – когда растёт экспорт

Разница между входящими и исходящими финансовыми потоками отражается в важном макроэкономическом индикаторе – торговом балансе. Этот показатель может быть дефицитным (отрицательным) и профицитным (положительным)

Так определяется компромиссная цена, по которой импортёры покупают доллары, а экспортёры продают

Этот показатель может быть дефицитным (отрицательным) и профицитным (положительным). Так определяется компромиссная цена, по которой импортёры покупают доллары, а экспортёры продают.

В соответствии с описанным механизмом, основывается главный принцип, формирующий курс: повышение стоимости валюты происходит, когда увеличивается торговый баланс, а снижение – при уменьшении торгового баланса. При этом важны не абсолютные (фактические) показатели, а динамика. Например, если торговый баланс в прошлом году имел значение -7, а в текущем году составляет -5, то это считается положительной динамикой, стоимость валюты будет снижаться медленнее. В случае, когда баланс составлял +8, а теперь имеет значение +6, то, несмотря на профицитный показатель, может начаться падение курса доллара.

Что произошло?

В октябре 2018 года Россия начала дедолларизацию – стала отказываться от долларов в международных расчётах и в резервах Центробанка. Страна продала около $100 млрд и купила евро и юани на сумму почти $90 млрд.

В октябре 2019 года в Bloomberg выяснили, что из-за сокращения долларов в валютных запасах Центробанка Россия недополучила $7,7 млрд потенциального дохода за год. С 2018 года доллар подорожал на 6,5%. Если бы Центробанк сохранил запасы валюты на уровне годичной давности, то к марту 2019 года они стали бы дороже примерно на 3,8%.

- С марта 2018 года по март 2019 года доля доллара в активах Центробанка снизилась почти вдвое – с 43,7% до 23,6%.

- Доля юаня увеличилась с 5% до 14,2%.

- Доля евро увеличилась с 22,2% до 30,3%.

- Доля золота в резервах страны достигла 18,1%. Его стоимость выросла с 2018 года на 40%.

К чему должна быть привязана реальная стоимость рубля?

Если рубль оказывается переоцененным, то это означает, что его стоимость завышена и это оказывает негативное воздействие на развитие экономики государства. Переоценку реального курса денежной единицы измеряют из сопоставления фактического значения ее курса и значения, которое отвечает уровню экономики государства.

Например, несмотря на падение курса рубля на протяжении 90-х годов XX века, по состоянию на 2001-2002 гг. он был завышенным. То есть его падение должно было происходить еще более сильно. Связано это с тем, что экономика демонстрировала значительно меньшие темпы роста производительности труда, чем происходило укрепления российского рубля. Для того чтобы предотвратить замедление темпов экономического роста и избежать их прекращения, требовалось прекращение темпов роста отечественной валюты.

Для того чтобы привести реальный курс рубля в соответствующее темпам экономического роста значение, требовалось повлиять на рубль, применяя различные инструменты экономического воздействия, чтобы замедлить рост отечественной валюты. Речь идет о мерах в сферах фискальной, внешнеторговой и денежно-кредитной политике России, таких как погашение внешнего долга, понижение импортных пошлин, дерегулирование валютного рынка, основание бюджетного стабилизационного фонда.

Приведение фактического значения отечественной денежной единицы в соответствие с реальным развитием экономики страны и реальной производительностью труда оказало позитивное влияние на экономический рост, способствует структурным изменениям в производственной сфере от сырьевых отраслей в сторону перерабатывающих. Если политика государства направлена на удержание высокого курса отечественной валюты, то в экономике наблюдается обратная тенденция – изменения в промышленном секторе характеризуется упрощением перерабатывающих отраслей и структурными изменениями в пользу сырьевых.

От чего зависит курс рубля?

На курс рубля влияет множество факторов и событий. Условно эти факторы можно поделить на три категории:

- краткосрочные

- среднесрочные

- долгосрочные

Какие-то факторы очень быстро отражаются на курсе национальной валюты, какие-то медленно и не так заметно.

Краткосрочные факторы

Эти факторы влияют на рубль в текущий момент. Новости, настроение (сантимент) инвесторов, информационный шум — все это вызывает краткосрочные колебания курса. Обычно они небольшие — всего несколько копеек в день туда-сюда. Именно на таких ежедневных колебаниях играют спекулянты на бирже. Но для этого нужно постоянно отслеживать новостные ленты и очень быстро реагировать на появляющиеся в них новости. Кроме того нужно хорошо понимать, какое влияние та или иная новость окажет на рубль, а так же как ее воспримет большинство игроков на рынке. В общем, на краткосрочных курсах могут зарабатывать только профессиональные игроки. Впрочем, иногда паника населения, сметающего валюту из обменников, может очень сильно повлиять на курс рубля и даже обрушить его на несколько процентов.

Среднесрочные факторы

Эти факторы формируют мини-тренды — направления, длящиеся от нескольких недель до месяцев. Анализируя эти факторы, принимают свои решения крупные институциональные инвесторы — банки, инвестфонды, управляющие компании, корпорации и так далее. Монетарная политика Центрального Банка имеет очень сильное влияние на курс рубля, ЦБ — мегарегулятор, являющийся самым крупным игроком на рынке, и обладающий самыми мощными рычагами воздействия. Центробанк устанавливает процентные ставки и проводит фискальную политику. Например, в прошлом году ЦБ отпустил рубль в «свободное плавание», то есть отказался от валютных интервенций, с помощью которых раньше удерживал курс рубля в бивалютном коридоре. В результате рубль стал искать рыночное равновесие и нашел его повыше. Однако это не означает, что ЦБ совсем ушел с валютного рынка, он по прежнему продает и покупает валюту, что оказывает влияние на курс.

Низкий экономический рост или падение экономики способствует увеличению оттока капитала и вызывает падение курса рубля. Рост экономики наоборот, привлекает капитал в страну, что вызывает увеличении спроса на национальную валюту и ее укрепление.

Торговый баланс России положительный, то есть страна больше экспортирует товаров (в основном это нефть и газ), чем импортирует. Покупка товаров за границей (импорт) увеличивает спрос на валюту, она дорожает и ослабляет рубль. При экспорте валюта наоборот поступает в страну, ее становится в избытке, она дешевеет, а рубль укрепляется. Таким образом положительный торговый баланс способствует укреплению рубля.

Долгосрочные факторы

Паритет покупательной способности — это соотношение покупательной способности валют разных стран. Согласно этой теории на одну и ту же сумму денег, пересчитанную по текущему курсу в национальные валюты, в разных странах мира можно приобрести одно и то же количество товаров. Если единица какого-то товара в России будет стоит дешевле, чем тот же товар к примеру в США, то покупать товар в России будет выгоднее. Это вызывает рост цен на товар в России и падение цен в США, а курс рубля согласно ППС должен упасть.

Большое количество внешних долгов негативно сказывается на курсе рубля, так как государство и корпорации вынуждены скупать валюту на рынке, чтобы выплачивать обязательства иностранным кредиторам. Считается, что выплата большого валютного долга Роснефтью в условиях закрытого рынка внешних заимствований из-за санкций сильно повлияла на ослабление курса рубля в конце 2014 года.

Доллар – мировая валюта

Когда и почему доллар стал мировой валютой?

- Две войны стали опустошительными для Европы и изрядно помотали «кошельки» многих государств. Экономика многих стран была в серьезном упадке и для ее восстановления нужны были годы и немалые ресурсы. США же на своей территории за всю историю воин не вели (за исключением Гражданской), поэтому на фоне всеобщей разрухи страна вполне процветала, что не могло отразиться на отношении мира к ее валюте.

- Американский доллар был одной из немногих валют, которая была полностью подкреплена золотом. Бумажные деньги можно было в любой момент конвертировать в драгоценный металл – в истории доллара это была обычная практика.

- Так как доллар на протяжении многих десятилетий был символом надежности и стабильности, то многие государства начали накапливать свои резервы именно в этой валюте. Поэтому до принятия доллара на официальном уровне, он де-факто уже имел все признаки мировой валюты.

Бреттон-Вудская конференция

тройскую унцию Полезное чтение:

Полезное чтение:

- Доллар – могущественный хайп

- История доллара США — кратко о главном

- Купюра 2 доллара США: разновидности банкнот и их ценность

- Серебряный доллар США: история монеты и ее ценность

- Купюры долларов США: какие номиналы существуют?

- Знак доллара: происхождения символа валюты США и его значение

- Золотой доллар США: история и цена монеты

От чего зависит курс валют?

Повлиять на движение курса вверх или вниз могут любые факторы, которые увеличивают спрос. Поэтому для современных государств остаётся важным инвестирование зарубежными компаниями. Вот пример, который позволит понять от чего зависит курс валют. Чтобы японская компания могла строить машины на российском заводе, ей нужно вложить в него деньги. А поскольку операции внутри страны проводятся в национальной валюте, компании необходимо перевести часть своих денег в рубли. Соответственно, спрос на рубль растёт – укрепляется его курс.

Курс обмена конкретной денежной единицы так же зависит от:

1. Состояния экономики в стране, в которой она обращается.

Ключевыми показателями являются ВНП, ВВП, инфляция, уровень безработицы, баланс экономики (но часть из них находится в такой же зависимости от курса). Страна с сильной экономикой много экспортирует и привлекает инвесторов из-за рубежа, а значит, увеличивает спрос на национальную валюту. Вместе со спросом увеличивается курс.

2. Деятельности национальных банков.

За счёт выпуска в оборот, скупки иностранной валюты и задействования денежных резервов, нацбанки поддерживают курс национальных денег.

3. Перемещения капитала.

Валютный курс падает в ситуации, когда внутри государства формируется большой спрос на иностранные деньги. То есть иностранные деньги дорожают по отношению к местной валюте.

4. Уровня доверия к валюте на мировом и внутреннем рынке.

Здесь работает базовый принцип спроса – чем меньше желающих иметь товар, тем ниже его стоимость.

В некотором смысле, абсолютно точно перечислить, от чего зависит курс валют, сложно. Многое зависит от репутации государства, его отношений с соседями и странами дальнего зарубежья, состояния экономики, инвестиционной привлекательности и т.д. Как пример, в 2008 году на курс российского рубля повлияло начало военной кампании в Абхазии и Южной Осетии.

Основные источники поступления валюты в России

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

В отличие от резервных валют, обеспеченных экономическим потенциалом и высокой капитализацией фондовых рынков стран–эмитентов, роль рубля в мировой экономике крайне незначительна. Он не используется в международной торговле, не входит в валютные резервы центральных банков. Относительно высоким спросом пользуются долговые инструменты ЦБ РФ, но лишь как одна из составляющих рисковых инвестиционных портфелей.

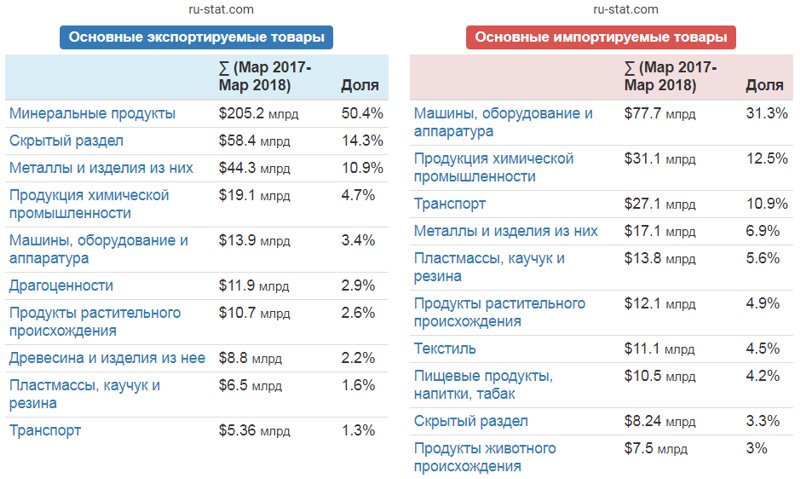

Некоторые оппозиционные экономисты утверждают, что Центробанк – это филиал зарубежных структур и занимается эмиссией рубля под конкретный объём долларовой массы. В таких рассуждениях причину путают со следствием. Рыночная цена, в том числе иностранной валюты, определяется соотношением спроса и предложения. Косвенно об этом можно судить по сальдо внешнеэкономической деятельности. Проще говоря, чем больше превышение экспорта над импортом, тем больше предложение валюты на рынке и тем крепче должен быть рубль, и наоборот. Серьезное влияние оказывают монетарная политика ЦБ РФ и Минфина, а также миграция капитала, например, спрос на государственные облигации со стороны нерезидентов. В структуре российского экспорта чуть более 50% приходится на минеральные ресурсы (из них 98% нефть), т. е. нефть составляет ровно половину экспорта. Многие источники публикуют другие данные, по которым доля минеральных ресурсов достигает 60%. Это объясняется тем, что они не учитывают т. н. скрытый раздел, содержащий продукцию военного и двойного назначения.

Теоретически из этого следует:

- Курсы рубля к доллару и евро должны обратно коррелировать с ценой нефти;

- Степень этой корреляции должна быть максимальной при дефиците валюты на рынке и минимальной при его отсутствии;

- Приближение корреляции к 100% говорит об искусственном дефиците валюты и манипулировании курсом рубля;

- Курсы рубля к валютам, не относящимся к расчётным, могут иметь другие закономерности.

От чего зависит курс доллара к рублю

Курсом валюты называют ее стоимость как товара в реальной экономике, и в первую очередь она зависит от баланса спроса и предложения на валютных рынках. Колебания курса доллара (USDRUB), как и любой другой конвертируемой денежной единицы, зависят от множества обстоятельств, которые включают внутренние и внешние факторы. В числе главных факторов влияния – решения Центробанков и денежно-кредитная политика соответствующих международных организаций, касающиеся эмитируемой ими валюты.

Чтобы понять, от чего зависит курс доллара в России, необходимо ответить на два главных вопроса.

- Как политика регулятора страны влияет на курс, подталкивая его в определенных направлениях, отличающихся от рыночного баланса?

- Как происходит формирование доллара курса в условиях рынка?

Рассмотрим вопросы по порядку.

Влияние регулятора на курс валюты

Главной целью каждого центробанка является сдерживание девальвации нацвалюты. Такая позиция обоснована тем, что если внутри какой-либо страны доллар становится дорогим, то импортные товары тоже дорожают, что негативно отражается на уровне жизни граждан.

- Применение фиксированного курса. Данная мера опасна для экономики ввиду того, что на удержание стоимости денег тратятся золотовалютные резервы государства. При этом население страны не ставится в известность касательно реального рыночного курса.

- Установление ценового коридора. Чтобы воспрепятствовать резким курсовым скачкам, а также паническим тенденциям, регулятор устанавливает верхнюю и нижнюю границу (коридор) допустимых колебаний. К примеру, применяя коридор шириной в 4 %, ЦБ запрещает продажу доллара более чем на 4 % выше либо ниже среднерыночного курса на текущий день.

- Валютные интервенции. Центральный банк сам выступает в роли скупщика валюты на рынке, пополняя золотовалютный резерв. При этом он играет на повышение курса. Также он может выступить как крупный продавец, что сдерживает девальвацию нацвалюты.

- Установление ключевой ставки (процент кредитования коммерческих банков центробанком). Повышение ставки укрепляет рубль, так как увеличивает число желающих хранить сбережения в рублях. Это связано с тем, что от нее зависит доходность банковских депозитов.

Рыночные факторы влияния на курс доллара в РФ

Граждане Российской Федерации традиционно относятся с доверием к американским долларам из-за их низкой инфляции. Однако стоит понимать, что доллар является свободно конвертируемой валютой, поэтому в некоторые моменты и он подвержен значительным колебаниям.

Стоимость доллара в РФ во многом зависит от рыночного курса рубля. Факторы влияния на RUB можно разделить на две группы: укрепляющие и ослабляющие. Главное обстоятельство, относящееся к первой группе, – рост стоимости сырой нефти на мировом рынке. Это связано с тем, что прибыль от продаж черного золота составляет основную часть бюджета РФ. Поэтому каждый скачок цены на данный энергоноситель позитивно влияет на стоимость рубля, понижая котировки пары USD\RUR.

К факторам усиления рубля также относятся:

- доверие к нацвалюте со стороны предприятий и населения;

- наращивание отечественного производства, влекущее за собой сокращение импорта;

- стабильная обстановка в политике;

- иностранные инвестиции в экономику России.

К группе негативных для курса рубля явлений относят:

- падение стоимости нефти;

- паника среди населения, провоцирующая массовую скупку долларов и евро;

- падение национального производства, сопровождаемое ростом импорта (стагнация экономики);

- отказ Нацбанка РФ проводить долларовые интервенции;

- падение роста ВВП;

- санкции против России со стороны стран Запада;

- биржевые спекуляции крупных рыночных игроков;

- скупка иностранных валют с дальнейшим переводом ее в оффшоры.

Основные факторы влияния

К основным факторам, влияющим на ценообразование американской валюты, традиционно являются глобальные макроэкономические индикаторы, а также кредитно-денежная политика, проводимая ФРС

Помимо этого, важно знать, что доллар США, как и евро, обладает статусом резервной валюты, что практически полностью исключает вероятность внезапный и интенсивный рост или падение стоимости. . Важно! Многие скептики уверены, что в обозримом будущем американскому доллару придет конец под влиянием постоянно растущего государственного долга США

В действительности, вероятность экономического дефолта в этой стране минимальна по двум причинам:

Важно! Многие скептики уверены, что в обозримом будущем американскому доллару придет конец под влиянием постоянно растущего государственного долга США. В действительности, вероятность экономического дефолта в этой стране минимальна по двум причинам:

- США в состоянии обслуживать государственный долг и выполнять финансовые обязательства перед инвесторами.

- Американская экономика очень хорошо структурирована и диверсифицирована. Иными словами, благосостояние США не зависит от конкретной отрасли.

Помимо кредитно-денежной политики резервной системы, на стоимость доллара прямое влияние оказывает соотношение спроса и предложения, как и на любой актив. Условно говоря, в случае с USD, спрос и предложение формируется следующими сторонами:

- Агенты импорта. Компании или частные предприниматели, которые приобретают товары зарубежного производителя за доллары, после чего реализуют их за национальную валюту внутри страны. Например, предприниматель из РФ приобретает партию чая на Алиэкспресс за USD по оптовой цене, после чего реализует товар в розницу на внутреннем рынке за рубли.

- Агенты экспорта. Юридические лица, которые инвестируют в развитие компании в национальной валюте, а готовый продукт экспортируют за доллары. Напрмиер, компания “Балтика” реализует готовую продукцию на внутреннем рынке за рубли, а на внешнем за доллары.

Увеличение импорта ведет к повышению спроса, а экспорта – предложения. Если предложение выше спроса, стоимость актива снижается, и наоборот. Эта формула применима не только к USD, а к любому финансовому инструменту, который торгуется на бирже. Актуальное соотношение спроса и предложения доллара США отображается в торговом балансе (валюта дорожает при увеличении и падает в цене при снижении торгового баланса). Показатели регулярно публикуются в экономическом календаре и это можно использовать в среднесрочном прогнозировании цен на USD.

Внимание! При наблюдении за изменениями в торговом балансе США важно учитывать не фактические показатели, а динамику их изменений! Например, если, предположим, текущий уровень баланса равен -4, а в предыдущем месяце -6, то динамика положительная, что говорит о вероятном повышении курса USD. То есть несмотря на отрицательные фактические значения показателей наблюдается положительная динамика, что благоприятно отразится на стабильности и повышении курса национальной валюты.

На заметку! Почему нельзя продавать товары за границей за рубли или любую другую валюту, кроме EUR и USD? Это вопрос надежности валюты расчета

Доллар и евро, обладая статусом резервных валют, практически не подвержены инфляции. Максимальный уровень обесценивания этих денежных единиц, даже в периоды кризисов, не превышает отметки в 1,8%. Для сравнения, в 2014 году, под влиянием санкций западных стран, инфляция российского рубля превысила 60%

На заметку! Почему нельзя продавать товары за границей за рубли или любую другую валюту, кроме EUR и USD? Это вопрос надежности валюты расчета. Доллар и евро, обладая статусом резервных валют, практически не подвержены инфляции. Максимальный уровень обесценивания этих денежных единиц, даже в периоды кризисов, не превышает отметки в 1,8%. Для сравнения, в 2014 году, под влиянием санкций западных стран, инфляция российского рубля превысила 60%.