Платежное поручение 2021 года: скачайте бесплатные бланки и образцы заполнения в excel, word, pdf

Содержание:

- Как создать платежное поручение в Сбербанк Бизнес Онлайн?

- Инструкция по оплатным действиям счета посредством Сбербанк онлайн

- Подписание платежного поручения

- Двойной реквизит суммы платежа

- Для чего необходимо указывать вид платежа

- Центральная информация в платежном документе

- Пошаговая инструкция по оплате счета

- Какие бывают платежные поручения

- Что такое платежное поручение

- Платёжка по налогам и взносам

- Особенности заполнения для платежей по налогам и страховым взносам

- Как заполнять графу

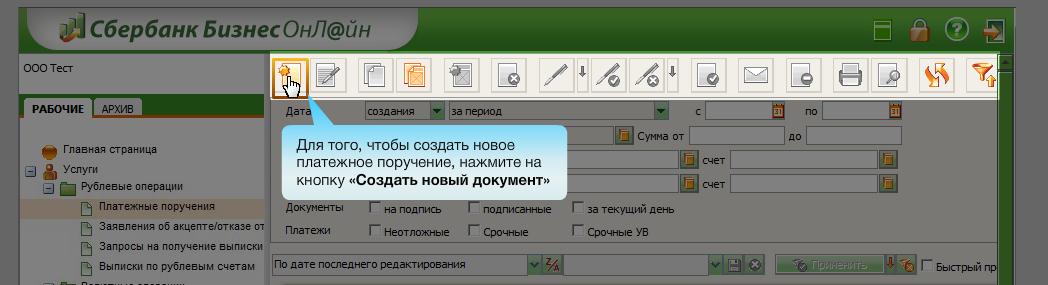

Как создать платежное поручение в Сбербанк Бизнес Онлайн?

Для создания документа необходимо в навигации выбрать Услуги → Рублевые операции → Платежные поручения.

Откроется список созданных платежных поручений.

Система позволяет создать поручение «с нуля», на основе ранее созданного аналогичного документа или с использованием шаблона.

Для создания нового документа необходимо на панели инструментов формы списка платежных поручений, расположенной в левом верхнем углу, нажать «+» и заполнить открывшуюся форму.

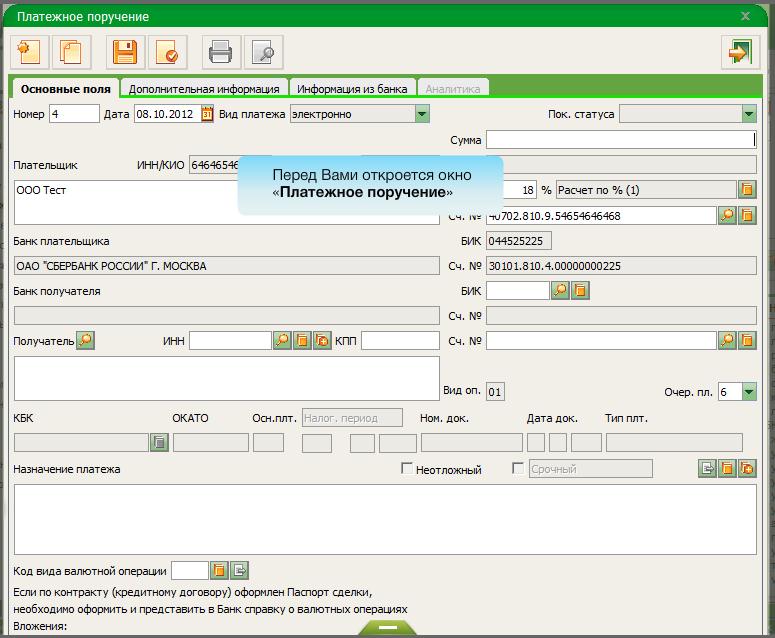

Поля для заполнения имеют белый или серый фон. Различие в том, что белые поля заполняются вручную, а серые – путем выбора необходимой информации из предложенного списка или автоматически системой в процессе заполнения документа.

Пользователю необходимо осуществить следующие действия:

Ввести или отредактировать значение реквизитов документа, а именно:

- заполнить номер, дату, вид платежа, статус налогоплательщика

- в блоке «Плательщик» заполнить КПП, номер счета, название организации

- в блоке «Получатель» указывается БИК банка получателя, ИНН, КПП, номер счета и название организации получателя.

В поле «Код» необходимо указать уникальный идентификатор начислений или уникальный идентификатор платежа.

Если осуществляется платеж в бюджет, придется заполнить поля 104-107. Поле становится доступным для заполнения, если в соответствующей графе указан статус налогоплательщика и счет получателя соответствует маске счета бюджетного платежа.

В блоке «Сумма» указывается сумма платежа и автоматически рассчитывается НДС.

Далее указывается очередность платежа, степень срочности, назначение платежа. К платежному поручению можно прикрепить дополнительные документы, указать дополнительную информацию, используя специальные вкладки.

Перед сохранением документ необходимо проверить и при необходимости отредактировать.

Инструкция по оплатным действиям счета посредством Сбербанк онлайн

Перед вами откроется форма платежного поручения, которую необходимо заполнить, указав:

- данные об отправителе;

- дату создания;

- вид ПП и его порядковый номер;

- один из ваших счетов для списания;

- перечисляемую сумму.

После того как вы нажали кнопку «Добавить» система предложит проверить введенные данные, с ними можно ознакомиться в информационном окне и просто закрыть его.

За счет использования таких документов, как ПП, финансово-кредитные структуры и их клиентские стороны могут производить определенный перечень мероприятий:

- перечисление средств за поставленные товары, а также работы и сервисы;

- перевод финансов в бюджеты всех уровней, а также во внебюджетные направления;

- отправка материальных ресурсов для возврата или размещения кредитных средств;

- использование переводных операций в других целях, которые предусмотрены законом.

Согласно оговоренным позициям основного договорного соглашения, такие документы могут быть запросто применены в целях предварительного внесения оплаты за товары, работы, услуги, а также для осуществления периодических выплат.

Подписание платежного поручения

За перевод денег с расчетного счета на карту Сбербанк взимает комиссию, размер которой зависит от общего объема совершения подобных платежей. Тарифы банка вы можете посмотреть в форме платежного поручения по соответствующей ссылке, или ориентироваться на следующие цифры:

- при переводе до 300 000 рублей – 0,5%

- до 1500000 – 1,5%;

- до 5 миллионов – 2,0%;

- более 5 миллионов – 4,0%.

Система позволяет переводить сумму, в любое время суток. Для этого не придется ехать в банк, вы экономите собственное время и обеспечиваете безопасность средств.

Перевод денег на карту клиента Сбербанка будет выполнен в тот же день, часто всего через несколько минут средства зачисляются на счет получателя. Если выполняется перевод на карту другого банка, ожидание может составить до 2-3х рабочих дней.

При работе с другими банками необходимо ознакомиться со специальными тарифами.

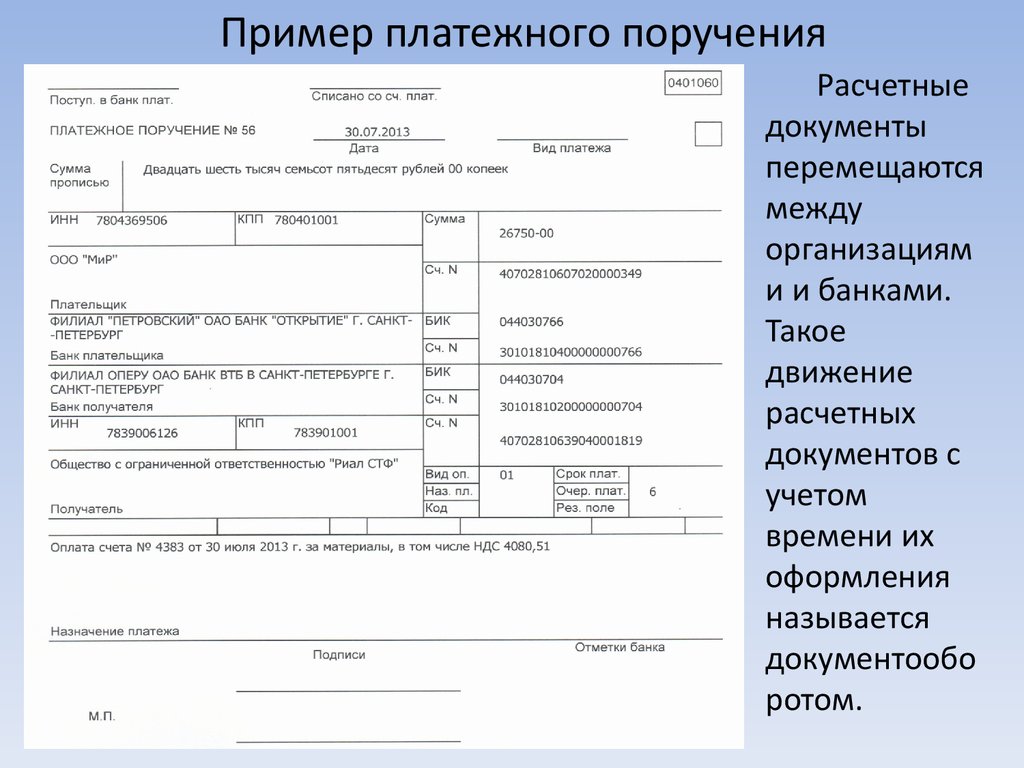

Платежное поручение – это расчетный документ, который представляет собой распоряжение владельца счета обслуживающему его банку перечислить имеющиеся на счете деньги указанному получателю. Счет получателя может быть открыт в этом же банке или в любом другом банке России.

С целью защиты от подмены содержания, имитации несуществующих документов, фальсификации авторства, платежные поручения на бумажном носителе подписываются уполномоченным лицом и заверяются печатью организации. Электронные платежные поручения заверяются электронной подписью.

Если говорить простыми словами, то платежное поручение – это документ, на основании которого кредитная организация переводит деньги с расчетного счета предпринимателя в пользу контрагента. В этом документе указывается назначение платежа, реквизиты получателя и прочие данные. Срок исполнения платежного документа регламентируется условиями обслуживания расчетного счета. Как правило, этот срок составляет от 1 до 3 рабочих дней.

Предпринимателю намного быстрее и выгоднее отправить платеж через онлайн сервис банка, чтобы каждый раз не посещать его отделение. Использовать удаленный сервис выгодно по той причине, что платежные поручения в электронном виде исполняются быстрее тех, что на бумажном носителе. Но в то же время, ему требуется документ на бумажном носителе для отчетности.

Двойной реквизит суммы платежа

В платежном документе в обязательном порядке должна указываться сумма денег, подлежащая перечислению. Эта информация приводится сразу за наименованием платежного поручения.

Для суммы платежа в платежке отведены 2 поля — 6 и 7. В поле 6 перечисляемая сумма пишется прописью с заглавной буквы, например, «Сто пятьдесят тысяч двести тридцать рублей десять копеек». Сокращение слов «рублей» и «копеек» не допускается. В поле 7 эта цифра будет выглядеть следующим образом: 150 230-10.

Допустимо не прописывать в поле 6 информацию о копейках, если сумма платежа выражена в целых рублях, например, «Две тысячи рублей». Хотя запись «Две тысячи рублей 00 копеек» также ошибкой не считается

При этом важно не ошибиться при заполнении поля 7. В первом случае в нем нужно написать 2 000-00, а во втором запись будет иметь следующий вид: 2 000=

Поля 6 и 7 не должны иметь никаких расхождений, иначе банкиры не примут такую платежку к исполнению.

Для поля 7 установлено предельное количество знаков — 18 (без учета разделителей). Цифра, обозначающая сумму платежа, не может превышать указанную длину — в противном случае платежку вернут на исправление и платеж вовремя не состоится.

Поле для отражения суммы платежа может содержать только одну сумму. Недопустимо указывать в поле 7 несколько значений подряд, например, 12 890-80, 14 670-76, 25 900-00, если плательщик оформляет платежку для перечисления зарплаты своим работникам — клиентам одного банка. Такой документ также исполнен не будет. На каждое перечисление требуется оформить отдельное платежное поручение.

Чтобы сэкономить время и силы на оформление платежек, связанных с перечислением зарплаты сотрудникам фирмы (а их число может исчисляться сотнями или тысячами), между банком и предприятием заключается специальный договор — зарплатный проект. В том случае, если все лицевые счета сотрудников открыты в одном банке, бухгалтеру потребуется оформить только 1 платежку на общую сумму зарплатных перечислений, дополнив ее перечнем сумм, причитающихся каждому из работников. Банк сам распределит ее по счетам работников.

Для чего необходимо указывать вид платежа

Так в чем же заключается предназначение такого реквизита, как «Вид платежа», в платежках? Данный реквизит обозначает то, каким образом кредитно-финансовая организация должна осуществить транзакцию.

Выделяют традиционные способы проведения платежей — по почте, телеграфом, а также инновационные, прежде всего предполагающие задействование инфраструктуры системы банковских электронных срочных платежей (БЭСП). Во втором случае платежи всегда классифицируются как срочные (п. 1.3 гл. 1 указания ЦБ РФ от 25.04.2007 № 1822-У).

В п. 3.12 гл. 3 положения № 384-П указано, что срочный перевод может осуществляться, во-первых, при задействовании электронных каналов и при составлении электронных платежных поручений, а во-вторых — в соответствующем документе реквизит «Вид платежа» должен быть зафиксирован в значении «срочно».

В свою очередь, если банк реализует несрочный перевод, в частности, при задействовании телеграфа, почтовых отправлений, то в распоряжениях в реквизите «Вид платежа» ничего не должно указываться (п. 3.14 гл. 3 положения № 384-П). При этом документ при несрочной транзакции может составляться как в бумажном, так и в электронном виде.

Рассматриваемый реквизит имеет значение также и при осуществлении процедуры контроля достаточности финансовых средств, предусмотренного указаниями ЦБ РФ № 1822-У и регулируемого положением № 384-П. Так, в соответствии с п. 4.5.1 гл. 4 положения № 384-П, данная процедура в режиме поступления осуществляется по каждому документу, для которого в электронном сообщении зафиксированы признак проведения соответствующего контроля либо значение «срочно» в рассматриваемом реквизите.

В соответствии с п. 4.5.2 гл. 4 положения № 384-П такие контрольные мероприятия проводятся в дискретном режиме в отдельные периоды в течение дня по всем распоряжениям, для которых в электронных сообщениях зафиксирован признак проведения соответствующего контроля либо, как и в первом случае, установлено значение «срочно» в реквизите «Вид платежа».

Важно не путать рассматриваемый реквизит с тем, который соответствует номеру 18 в структуре платежного поручения — «Вид операции» — и может быть представлен в значениях:

- 01 — для платежных поручений;

- 06 — для инкассовых поручений;

- 02 — для платежных требований.

Реквизит «Вид операции» должен соответствовать ПБУ Банка России либо правилам бухучета в конкретных банках, осуществляющих деятельность в Российской Федерации.

О том, какова форма платежного поручения и его основные реквизиты, читайте в статье «Основные поля платежного поручения в 2020-2021 годах (образец)».

Центральная информация в платежном документе

Целый комплекс платежной информации в центре платежного поручения посвящен плательщику и получателю денег. Обязательному заполнению подлежат поля платежного поручения с 8 по 17, а также 60, 61, 102 и 103.

Еще десять лет назад банкиры не предъявляли особых требований к заполнению полей, связанных с наименованием плательщика и получателя. Достаточно было указать полное или сокращенное (если оно предусмотрено учредительными документами) наименование. Например, ООО «Ветер» или Ибрагимов Рафаэль Рафикович (ИП). Т. е. в платежке приводились только наименования и правовые статусы отправителя денег и их получателя.

Сейчас определенным участникам расчетов в отношении бюджетных платежей этот реквизит требуется заполнять особым образом. После наименования и правового статуса участника расчетов приводится уточняющая информация. Например, Рахимов Сергей Витальевич (нотариус)//Проспект Амирхана, д. 356, кв. 126, г. Верхнекамск, 422310//.

Если платеж осуществляет ответственный участник консолидированной группы налогоплательщиков (КГН), то после своего наименования ему надо указать сокращенное название участника КГН, обязанность которого по уплате налога выполняется. Учредители должника после своего наименования в скобках приводят сокращенное название должника, чью задолженность по обязательным платежам они погашают.

Реквизиты 60, 61, 102, 103 несут в себе кодированную информацию, уникальную для каждого субъекта расчетов, — ИНН и КПП. Эти 2 реквизита налоговики присваивают всем юридическим лицам при их постановке на налоговый учет. Физические лица КПП не имеют, для их идентификации в платежке достаточно ИНН.

Как заполнить платежное поручение на уплату налогов за третье лицо, подробно разъяснено в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Реквизиты полей 8 и 16, отображающие наименование и статус плательщика и получателя платежа, неразрывно связаны с информацией об их банках и банковских счетах.

Пошаговая инструкция по оплате счета

Оплата товаров, услуг, налогов и сборов, перевод денежных средств контрагентам – самые популярные операции в системе Сбербанк Бизнес Онлайн. Для оплаты любого счета требуется создать платежное поручение после авторизации в системе. Если счет оплачивается в рублях, необходимо найти в Главном меню раздел «Услуги», подразделы «РКО по рублевым операциям» – «Платежные поручения». В открывшемся окне появятся все последние сохраненные платежи, чтобы пользователь при необходимости мог сделать копию. Для создания нового платежного поручения надо кликнуть на вкладку «Создать новый документ».

Алгоритм дальнейших действий выглядит так:

- Заполнить открывшуюся таблицу с указанием необходимых реквизитов и суммы платежа. Данные получателя можно найти в справочнике корреспондентов, если ранее ему уже отправляли платеж.

- Система рассчитает НДС с указанной суммы, о чем появится запись в назначении платежа.

- Чтобы внести реквизиты банка-получателя, требуется открыть «Справочник БИК РФ» и выбрать нужную организацию из списка. Действие подтверждают нажатием кнопки «ОК».

- После заполнения всех полей нужно кликнуть на «Проверить документ». Если система приняла платежное поручение, его надо сохранить нажатием на иконку в верхней строке меню.

На этом процедура создания и сохранения платежного поручения завершена. В списке документов появится новая строка с пометкой «Создан». Далее платежное поручение подписывают с помощью ЭЦП и отправляют в банк.

Какие бывают платежные поручения

Закон определяет платежки срочные, досрочные и отсроченные. Первые применяются для авансовых платежей (перед отгрузкой товара) и обычных (после отгрузки). Когда отправляется отсроченное ПП, в банке его определяют в папку «Расчетные документы, не оплаченные в срок».

Если на счете нет должной суммы, то средства можно переводить частями, при этом на платежке банк делает специальную отметку «Частичная оплата». ПП могут быть также одноразовыми или регулярными (долгосрочными). Первые совершаются и уходят в архив, вторые — производятся систематически, в оговоренные договором даты.

В последние десять лет жизнь предпринимателей стала намного проще. Практически у всех представителей бизнеса устанавливается система «Клиент-банк», в которой за считанные минуты оформляется и отправляется электронное поручение на вывод средств.

Если платежки оформляются в бумажном варианте, то всего нужно 4 экземпляра. В банке на всех экземплярах операционист ставит штамп и расписывается. Один экземпляр отдает клиенту как свидетельство платежа. Остальные — служат основанием для снятия со счета указанной суммы и для отправления средств в банк получателя.

Затем банк второй стороны зачисляет на счет своего клиента (получателя) указанную сумму. Оба финансовых учреждения отсылают выписки о движении на расчетных счетах. В данном случае первому придет документ о том, что оплата проведена, второму — о том, что получена.

Что такое платежное поручение

Такой вид услуги представляет собой поручение банку, в котором обслуживается клиент произвести перевод денежных средств на указанную сумму с расчетного счета на счет получателя денег. Платежное поручение оформляется в формате документа установленного на законодательном уровне образца. По этой причине бумага заполняется по унифицированным правилам. Для заполнения платежного поручения потребуется указать следующее:

Для выполнения такого платежного поручения в законодательстве закреплены определенные сроки. Если отправитель и получатель находятся в пределах одного российского региона, они составляют 2 рабочих дня. Если в разных областях, то сроки увеличиваются до 5 дней.

Платёжка по налогам и взносам

Платежные реквизиты для перечисления налогов и страховых взносов можно узнать на сайте ФНС. Там же можно оформить платежное поручение. КБК по налогам и взносам на 2021 г. приведены здесь.

- Вид платежа не указывайте — поле 5 оставьте пустым.

- Статус плательщика в поле 101 — «01». При перечислении НДФЛ, а также агентского НДС и налога на прибыль — «02».

- КПП в поле 102 — КПП по месту уплаты налога или взноса. В большинстве случаев — КПП организации. При уплате налога за ОП — КПП этого ОП.

- Очередность платежа в поле 21 — «5».

- В поле 22 поставьте «0». А если платите налог по требованию, где есть УИН, перепишите УИН.

- ОКТМО по месту уплаты — адресу организации, ОП или недвижимости узнайте на сайте ФНС.

- Основание платежа в поле 106: «ТП» — текущий платеж, «ЗД» — погашение недоимки, «ТР» — уплата по требованию, «АП» — уплата по акту проверки до выставления требования.

- Заполнение полей 107, 108 и 109 зависит от основания платежа.

- В поле 107 по текущим платежам или при погашении недоимки укажите период, за который платите налог, в формате XX.YY.ГГГГ. ХХ — вид периода: месяц — МС, квартал — КВ, полугодие — ПЛ, год — ГД. YY — номер периода: 01, 02 и так далее, а для годовых платежей — «00». ГГГГ — год. Например, при уплате НДС за 1 квартал 2021 г. — «КВ.01.2021», налога при УСН за 2021 г. — «ГД.00.2021», взносов за апрель 2021 г. — «МС.04.2021».

- При перечислении НДФЛ в поле 107 вид периода всегда будет МС. Номер периода: для НДФЛ с зарплаты и ежемесячных премий — месяц, за который они начислены, в остальных случаях — месяц выплаты дохода. Например, при выплате 07.09.2021 зарплаты за август и отпускных за сентябрь в поле 107 платежки по НДФЛ с зарплаты укажите «МС.08.2021», а с отпускных — «МС.09.2021» (Письма Минфина от 04.08.2020 N 21-03-04/68215, от 11.06.2019 N 21-08-11/42596).

Перечисляя налог или взнос по требованию, в поле 107 поставьте дату уплаты, указанную в требовании. При перечислении по акту проверки до получения требования — «0». - В поле 108 ставьте «0», а при уплате по требованию или акту — номер соответствующего документа.

- В поле 109 по текущим платежам укажите дату декларации или расчета. По налогам и взносам, которые платите до представления отчетности, а также при погашении недоимки ставьте «0». Так, «0» в поле 109 будет в платежках на страховые взносы, НДФЛ, ежемесячные платежи по прибыли, авансы по УСН. При уплате по требованию или акту в поле 109 укажите дату этого документа.

- Поле 110 всегда оставляйте пустым.

- В поле 24 кратко укажите назначение платежа — вид налога, взноса и период уплаты. Например, «Авансовый платеж по налогу на прибыль за 1 квартал 2021 г.».

Я подготовила подборку с примерами заполнения самых востребованных платёжек. Среди них платёжки:

- налогу на прибыль за год;

- налогу на прибыль за месяц;

- по НДС;

- по НДФЛ;

- по налогу на имущество;

- по авансовому платежу по налогу на имущество;

- по взносам на ОПС;

- по взносам на ОМС;

- по взносам на ВНиМ;

- по взносам на травматизм;

- по земельному налогу;

- по транспортному налогу;

- при УСН «доходы»;

- при УСН «доходы минус расходы».

Особенности заполнения для платежей по налогам и страховым взносам

Если мы хотим внести платеж по налогам или страховым взносам, дополнительно заполняется поле № 101 «Статус плательщика». Перечень двузначных кодов для заполнения поля приведен в Приложении № 5 к Приказу Минфина России от 12.11.2013 № 107н. Например, шифр «01» соответствует юридическому лицу — плательщику налогов, «02» — налоговому агенту, «06» — юрлицо, участник ВЭД, «08» — юридическое лицо (индивидуальный предприниматель), который платит взносы на травматизм и другие платежи не в налоговую и таможню, «09» — ИП как налогоплательщик, «14» — плательщик, производящий выплаты физлицам и т.д. С октября 2021 года коды «09», «10», «11» и «12» утратят силу. Вместо них предприниматели, главы КФХ, нотариусы и адвокаты будут указывать код «13», который соответствует налогоплательщикам-физлицам.

ФНС ввела переходный период с 1 января по 30 апреля 2021 года. Если в это время указать старые реквизиты, платёж все равно примут. Но уже с 1 мая такие переводы будут поступать в невыясненные.В качестве получателя платежа указываются соответствующее Управление Федерального казначейства и в скобках наименование налоговой инспекции. Если мы платим взносы «на травматизм», вместо инспекции ставим номер отделения ФСС. Например «УФК по г. Екатеринбургу (ИФНС по Ленинскому району г. Екатеринбурга)».

Также в обязательном порядке заполняются поля 104-109 поручения. Первая ячейка строки должна включать код бюджетной классификации (КБК). Действующие КБК опубликованы на сайте ФНС, вносите в платежку код, действующий в этом году. Далее записывается код по ОКТМО.

Следующее поле 106 — двухбуквенный код основания платежа, которого тоже коснутся изменения, вступающие в силу с 1 октября 2021 года. Самый часто используемый код «ТП» для текущих платежей останется, но четыре кода утратит силу:

- ПР — погашение задолженности по решению о приостановлении взыскания;

- ТР — погашение задолженности по требованию налоговой;

- АП — погашение задолженности по акту проверки;

- АР — погашение задолженности по исполнительному листу.

Вместо них надо будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное. Раньше этот код применялся исключительно для добровольного закрытия долгов. Также с 1 октября удалят код «БФ» — текущий платеж физлица, уплачиваемый со своего счёта.

В следующем поле укажите налоговый (отчетный) период платежа или конкретную дату. В ячейку вносится буквенно-цифровой код. Первые две цифры соответствуют периодичности уплаты — ежемесячно (МС), ежеквартально (КВ), раз в полгода (ПЛ), раз в год (ГД). Символы 4-5 — это цифра номера периода: для месяца — 01-12, для квартала — 01-04, для полугодия — 01.02. В конце указывается год платежа. Пример: МС.05.2018.

В полях 108-109 нужно указать номер документа, на основе которого вносится платеж по налогу или взносу, и дату документа. В типовой ситуации при текущих налогах в качестве номера ставится «0». В поле с датой документа указывается дата подписи налоговой декларации.

Обратите внимание! Бумажное поручение должно быть без исправлений! Если документ не соответствует нормативно-правовым актам или заполнен неверно, банк не имеет права принять такое распоряжение. Есть ограничения на количество символов в некоторых разделах

Все они перечислены в Приложении 11 Положения ЦБ РФ № 383-П. Большинство реквизитов имеют стандартное число знаков. Предел для наименования плательщика и получателя — 160 символов, для назначения платежа — 210

Есть ограничения на количество символов в некоторых разделах. Все они перечислены в Приложении 11 Положения ЦБ РФ № 383-П. Большинство реквизитов имеют стандартное число знаков. Предел для наименования плательщика и получателя — 160 символов, для назначения платежа — 210.

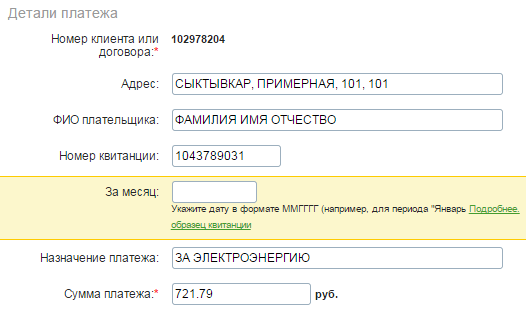

Как заполнять графу

Графа «Назначение платежа» может быть заполнена в произвольном порядке. Клиент банка, заполняющий данное поле должен указать информацию о назначении платежа в форме, наиболее удобной для него. Главное чтобы эти данные были максимально информативные для Сбербанка, поставщика товара или оплачиваемой услуги, лицу, которое получает денежный перевод.

Информация, указанная в этой графе должна идентифицировать отправителя и понять, за что была внесена плата. Часто возникают ситуации, когда через неправильно заполненные поля приходится отзывать введенные данные и переоформлять заново.

Выполнить эту операцию с использованием систему Сбербанк Онлайн нельзя. Поэтому нужно будет отправиться лично в ближайший офис Сбербанка, терять свое время и нервы.

Важно знать, что текст, который вводится в эту графу, не может составлять более 210 знаков, включая пробелы и разделительные знаки. Есть несколько способов заполнения этой ячейки в зависимости от характера платежа

При переводе на свой счет

Данное поле может иметь обозначение в виде звездочки красного цвета. В этом случае необходимо вписать в него слова:

- «Перевод своих средств»;

- «Перевод средств на свой счет»;

- «Перевод собственных денег» и др.

Если красной звездочки нет, заполнять эту графу не обязательно, ее можно опустить при оформлении платежа.

При оплате ЖКХ и других услуг

При внесении платы за квартиру, услуги жилищно-коммунального хозяйства в графе «Назначение платежа» плательщик может вносить следующую информацию:

- название или содержание операции (оплата за электроэнергию, газ, ЖКХ, воду, тепло, услуги, товар и др.);

- период, за который вносится плата (название месяца);

- разновидность платежа (предоплата, авансовый платеж, возврат задолженности и пр.);

- № договора (идентификатора, ЛС, квартиры и др.);

- адресные данные;

- ФИО.

При переводе другому лицу в Сбербанке

Во время перевода денег не постороннему лицу, не являющемуся родственником, можно написать: «частный неторговый (некоммерческий, неторгового вида) перевод».

ВО время приобретения товара с оплатой через Сбербанк Онлайн и переводе средств физическому лицу нужно в графу с назначением платежа внести информацию, что платеж является коммерческим. Но если человек, у которого был приобретен товар, занимается розничной торговлей без регистрации торговой деятельности, он может попросить не указывать в данном поле никакой информации или писать, что платеж не является коммерческим, чтобы счет такого лица не был заблокирован. Сбербанк также может не пропустить подозрительную операцию.

При переводе в другой банк

В случае необходимости осуществления перевода в другой банк в поле «Назначение платежа» можно вставить номер счета, на который совершается платеж, если нет уверенности в том, что какая-либо другая информация будет уместна в данной графе.

Если средства переводятся из системы Сбербанк Онлайн в какой-либо иной банк, будет снята комиссия, которую при необходимости возврата суммы по причине ошибки перевода банк не вернет. Поэтому нужно внимательно вписывать все необходимые для платежа данные и проверять правильность их введения перед отправкой на оплату.

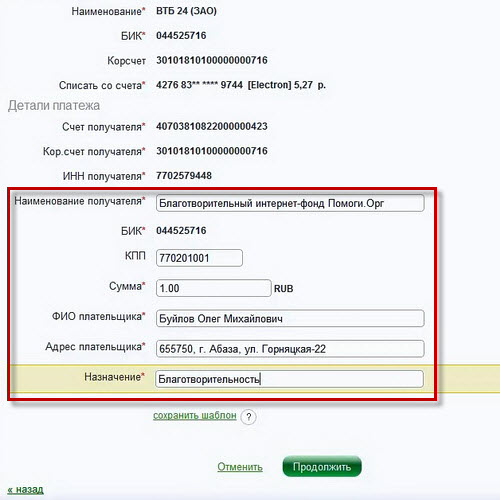

Другие варианты

Деньги могут переводиться на счета благотворительных организаций. При этом в строке «Назначение платежа» нужно вписывать «благотворительность», «помощь» и др.

При перечислении средств на социальные нужды нужно писать, к примеру: «алименты» «помощь ребенку», и др.