Инвестирование через сбербанк: пиф «илья муромец»

Содержание:

- Особенности ПИФов Сбербанка

- Стоит ли вкладывать деньги в ПИФы 2021: мнение экспертов

- Глобальный интернет

- Статистические показатели

- Основные параметры инвестирования в бумаги

- Илья Муромец — фонд облигаций под управлением Сбербанка

- ПИФ Илья Муромец Сбербанк

- Плюсы и минусы

- Состав ПИФа

- Вложение средств в ОПИФ фонды

- Структура

- ПИФ Еврооблигации Сбербанка

- Как правильно выбрать ПИФ

- Привлекательные ПИФы Сбербанка

- Знакомимся с ПИФами Сбербанка

Особенности ПИФов Сбербанка

Среди инвестиционных продуктов Сбербанка, наиболее популярными представляются ПИФы, так как они позволяют клиентам получать доход вне зависимости от имеющихся знаний и опыта. Этого удается достичь благодаря тому, что фондом управляют квалифицированные специалисты, а пользователь получает прибыль при росте стоимости ПИФа.

Популярность ПИФов обусловлена доступными условиями инвестирования, позволяющими каждому клиенту стать его участником. Все представленные в линейке данной финансовой организации инвестиционные продукты разделяются на несколько основных групп, в зависимости от типа используемых инструментов. Среди них:

Стоит ли вкладывать деньги в ПИФы 2021: мнение экспертов

Ведущие аналитики в области инвестирования советуют вкладывать деньги в ПИФы с осторожностью, придерживаться правил, которые смогут обеспечить прибыльность и избежать потерь. Эти рекомендации учитывают экономические последствия коронавируса и мирового кризиса:

- Параметры доходности и уровень риска должны быть увязаны между собой. Организации, предлагающие высокий процент на сегодня, скорее всего, являются пирамидами. Это высокий риск потерять вложения.

- До выбора фонда следует провести анализ экономических показателей. Они постоянно меняются, сложно выявить закономерности, нужно обладать знаниями.

- Изучить рейтинги фондов, которые можно найти в свободном доступе, а также условия входа и выхода из состава пайщиков.

Самые выгодные ПИФы в 2021 году, по мнению экспертов, – фонд «Райффайзен Капитал», «ВТБ Капитал», «СБЕР Управление активами».

Сбербанк

В Сбербанке существует несколько программ паевого инвестирования, которые отличаются между собой уровнем дохода и риска. Предлагается три фонда:

- Илья Муромец. Отличается низкой доходностью и низким уровнем риска, рассчитан на тех, кто стремится сохранить сбережения и приумножить их по ставке, большей, чем у банковского депозита. Ориентировочный процент прибыли – 27% за три года.

- Сбалансированный. Средний риск и доходность. Для тех, кто не боится рискнуть и грамотно распределить средства между акциями и облигациями. Примерная прибыль – 45% за три года.

- Добрыня Никитич. Основой служат акции российских предприятий. Движение рынка ценных бумаг рассчитывается на основе фундаментального анализа и оценки текущей стоимости в долгосрочной перспективе. Высокий риск и доходность – до 60% за три года.

Выбор можно сделать на основе собственной оценки условий и готовности рисковать.

ВТБ

Банк ВТБ дает несколько готовых предложений для инвестирования. К ним относятся ПИФы:

- Казначейский. Содержит государственные и корпоративные облигации, сочетая низкий уровень риска и среднюю доходность. Прогнозируемая ставка составит 38% за три года.

- Акции. Высокий риск, обусловленный покупкой акций российских ликвидных предприятий. Ориентировочная доходность – 67% за 3 года инвестирования.

- Еврооблигации развивающихся рынков. Высокая степень рискованности, доходность 23%.

- Технологии будущего. Покупка акций технологического сектора экономики с высоким риском при планируемой доходности 3% в год.

Райффайзенбанка

ПИФы этого банка отличаются большим разнообразием с доходностью за 3 года:

- Информационные технологии. Инвестирование в американские технологические компании с доходом до 120%.

- Корпоративные облигации. Покупка акций российских предприятий с уровнем дохода до 23%.

- Облигации. Вложение в государственные и корпоративные облигации России с уровнем до 19%.

- Золото. Инвестирование в драгоценный металл с доходом до 56%.

- Фонд активного управления. Покупка акций крупнейших мировых предприятий из разных секторов промышленности с доходом до 49%.

При желании разобраться и выгодно вложить свои средства нужно будет детально изучить всю информацию о каждом из фондов, просчитать выгоды и риски. Возможно, для этого понадобится консультация специалиста, но такой подход будет единственно верным при выборе ПИФа.

Глобальный интернет

Этот инвестиционный проект является весьма рискованным, но при этом всё больше инвесторов желает внести свою финансирование в разработку программного обеспечения, а также для поддержки тех людей, которые занимаются деятельности во всемирной паутине. В последнее время этот род деятельности набирает популярности и демонстрирует стабильный рост акции, и при этом риски сохраняются. В этом направлении инвестиционные средства идут не только на российские нужды, но и для нужд зарубежных предприятий. Средний срок данной инвестиционной деятельности составляет 3 года. Что касается риска то стоимость на акции если и упадет то это будет на небольшой промежуток времени ведь всё зависит от колебания на мировом рынке.

Статистические показатели

|

Коэффициент Шарпа

-0.111 |

Коэффициент Альфа

-0.276 |

Коэффициент Бета

1.007 |

Данные показатели рассчитаны за 3 года.

Основные параметры инвестирования в бумаги

Причина популярности данного продукта основана на основных характерных показателях. Вот самые основные из них:

- Доходность портфеля – взвешенная средняя, полученная на основании ожидаемых доходов по каждому входящему в состав компоненту.

- Риск портфеля – положенное отклонения ставок по доходам пая.

- Доступность – рыночная и особая информационная.

- Полная унификация – бумаг одной категории должны полностью соответствовать по стоимости и по общим правам.

- Высокий юридический официальный статус – активы должны быть полностью признаны властями и иметь положенные юридические условия.

Илья Муромец — фонд облигаций под управлением Сбербанка

Фонд облигаций Илья Муромец рассчитан на тех, кто с минимальным риском желает получить доходность, превосходящую среднюю ставку банковских депозитов. Ценные бумаги с фиксированной прибылью — лучший способ достигнуть этой цели.

Основные преимущества фонда:

- Надежность, которая проверена временем. Данный ПИФ существует более 22 лет. До 2012 года он находился под контролем организации «Тройка Диалог», позднее она была переименована в АО «Сбербанк Управление Активами».

- Доступность. Начать вкладывать деньги можно всего лишь с 1000 рублей на любой срок.

- Доходность превосходит инфляцию. Средняя прибыль фонда около 9 % в год.

- Удобство. Снимать вложенные деньги и инвестировать можно в любое время.

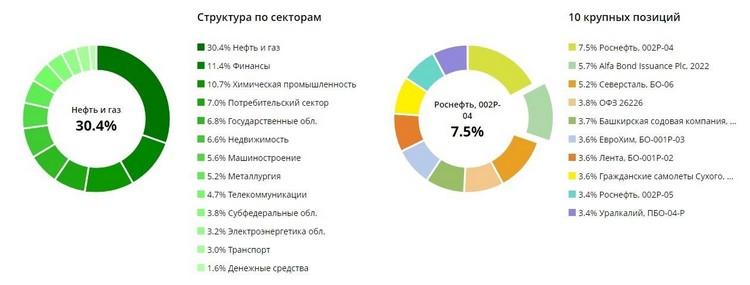

Структура портфеля включает в себя государственные и корпоративные бонды. Последним отдается преимущественная доля в 93,2 %. Наиболее крупные вложения у фонда сосредоточены в следующих категориях:

- нефть и газ — 30,4 %;

- финансы — 11,4 %;

- химическая промышленность — 10,7 %;

- потребительский сектор — 7,0 %.

Максимальная доля инвестиций приходится на облигации таких компаний, как:

- Роснефть — 7,5 %;

- Alfa Bond Issuance (Альфа-Банк) — 5,7 %;

- Северсталь — 5,2 %;

- ОФЗ — 3,8 %.

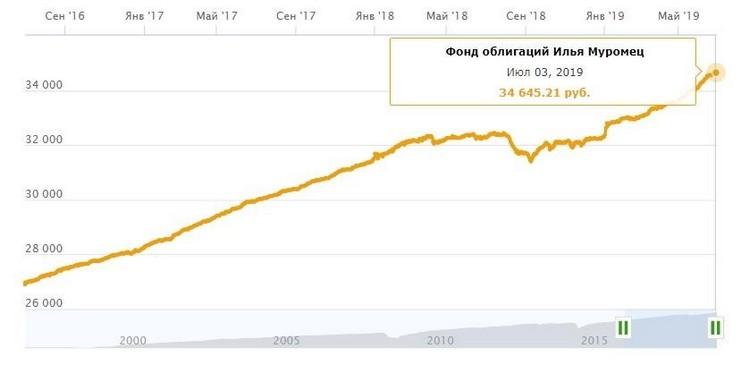

График доходности фонда Илья Муромец у Сбербанка относительно стабильный и не имеет сильных всплесков.

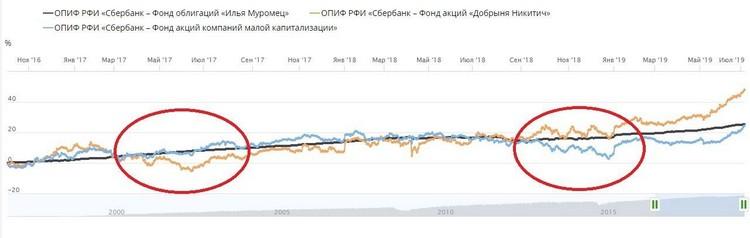

Небольшие периоды снижения стоимости связаны с глобальными экономическими проблемами. Илья Муромец переживает их значительно лучше, чем ПИФы акций, стоимость которых может не восстанавливаться 6 месяцев и более. Для примера сравним динамику по нескольким фондам.

В красные овалы выделены периоды, когда по ПИФам акций наблюдалось существенное снижение цен. При этом фонд облигаций (черная линия на графике) продолжал показывать стабильную динамику роста.

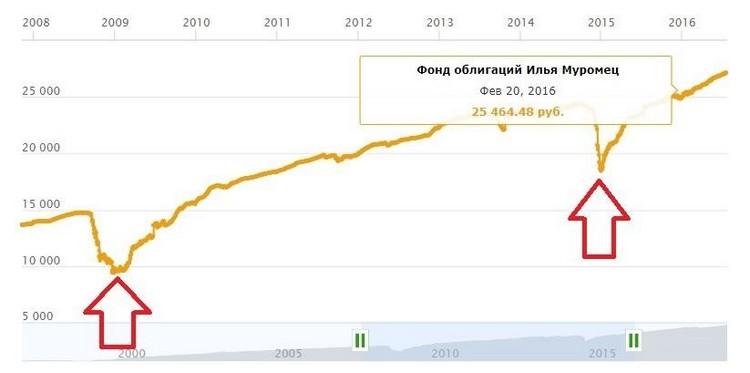

Настоящая проверка на прочность для инвестора — это экономические кризисы 2008–2009 и 2014–2015. В эти периоды Илья Муромец терял в стоимости примерно по 30 %, а затем быстро рос до прежних значений за несколько месяцев.

Для сравнения ПИФ Добрыня Никитич в те же годы падал в цене на 70 % и больше, а с кризиса 2008 он восстановился только спустя 10 лет.

ПИФ Илья Муромец Сбербанк

Причины возрастания интереса к ПИФам Сбербанка.

Депозитные вклады в банках в настоящее время менее популярны у вкладчиков, чем ОПИФы. Этому есть ряд объективных причин. Нестабильность в экономике, колебания курсов валют, непредсказуемый уровень инфляции приводят к снижению доходности вкладов

Вследствие этого, вкладчики обращают внимание на более выгодные предложения от банков

Сбербанк РФ делает своим вкладчикам беспрецедентное предложение стать пайщиками. Предоставляется подобная возможность всем желающим благодаря снижению стоимости первого взноса.

К приобретению сейчас доступны следующие типы ОПИФов:

— Сбербанк – Фонд акций. Заинтересует вкладчиков, готовых рискнуть ради получения более высокого процента прибыли. Уровень прибыли и стоимость пая различны и зависят от предприятий, в акции которых будут инвестироваться средства;

— Сбербанк – Фонд сбалансированный. Средства будут инвестироваться в акции и облигации эмитентов Российской Федерации;

— Фонд драгоценных металлов. Наиболее стабильное из четырех предложенных вложение капитала. Средства инвестируются в драгоценные металлы, что приносит стабильный доход. Как показала практика, вкладчики предпочитают инвестировать в золото, серебро и платину, меньший процент вкладчиков предпочитают палладий;

— Сбербанк – Фонд облигаций. Отличается наивысшей доходностью, но требует долгосрочной капитализации. Специалисты Сбербанка прогнозируют в скором будущем удорожание паев и рекомендуют данный тип ОПИФов как наиболее оптимальный.

Особенности Сбербанк Управление Активами ПИФы Илья Муромец.

Данный фонд в настоящее время – крупнейший на российском рынке ценных бумаг. Его доходность зависит от увеличения капитала в зависимости от увеличения стоимости бумаг.

Доходность обусловлена внимательностью при составлении инвестиционного портфеля. При его формировании прежде всего опираются на эмитентов 1 и 2 эшелона, характеризующихся повышенным кредитным качеством.

Как можно приобрести паи ПИФ Илья Муромец Сбербанк.

Минимальная ставка, по которой можно приобрести паи, установленная Сбербанком РФ на сегодняшний день, — пятнадцать тысяч рублей. Возможность приобретения дополнительных паев существует, пифы сбербанка илья муромец стоимость сегодня – полторы тысячи рублей. Ставки могут меняться

Обратите внимание на комиссии банка – надбавки при приобретении пая и скидки при их погашении. Если вы приобретаете паи на длительный срок, скидки начисляться не будут, надбавки снижаются до минимума при инвестировании крупных сумм

ПИФы Сбербанка Доходность Илья Муромец

Выяснить доходность предполагаемого пая, исходя из установленных вами условий, вы можете самостоятельно на сайте Сбербанка РФ.

Уровень дохода при инвестировании средств в ПИФ «Илья Муромец».

Согласно отчетов за прошедший год, данный ПИФ занимает средние строки в списке самых доходных, и такие показатели характерны на всем протяжении существования данного ПИФа. Стабильность стоимости ПИФа ПИФ Илья Муромец Сбербанк и тенденция к приросту стоимости дают основания для прогнозов сохранения стремления к положительной динамике изменения стоимости паев.

Плюсы и минусы

Отсутствие стабильности в рыночной экономике России порождает неясности среди клиентов, плохо ориентирующихся в финансовых инструментах, но желающих инвестировать.

Плюсы:

- Экономия личного времени. Пайщику не требуется заниматься отслеживанием курса стоимости облигаций, анализировать состояние рынка. Управление активами фонда осуществляется профессиональными финансистами.

- Элементарность оформления. Для приобретения пая клиенту требуется посетить банк, предъявить паспорт и подать заявление. По такой же схеме происходит продажа пая и вывод вырученных средств. Аналогичная процедура может происходить в режиме онлайн.

- Гарантированная надежность, обеспеченная жестким государственным контролем. Действия фонда регулируются специальными органами, обязательное получение управляющей компанией лицензии снижает риск потери вложений.

- Низкий порог входа — от 1000 руб.

- Не требуется квалификация.

Многочисленным плюсам инвестирования в ПИФ сопутствуют также некоторые минусы:

- Высокая комиссия сделки, доходящая до 3%. Для долгосрочного инвестирования лучше избрать другие инструменты.

- Свойственная всем ценным бумагам непредсказуемость. Нельзя гарантированно определить будущий доход или убыток.

- Среднегодовая доходность ниже, чем при инвестировании в акции (около 10% годовых).

Состав ПИФа

Структура инвестиционного портфеля «Илья Муромец» регулярно меняется, однако одно остается неизменным – в его составе присутствуют исключительно облигации российских компаний. При этом он состоит как из ценных бумаг компаний первого и второго, так и из небольшого количества облигаций организаций, относящихся к третьему эшелону.

Состав фонда включает в себя облигации компаний, работающих в сферах:

- Машиностроения;

- Транспорта;

- Металлургии;

- Телекоммуникаций;

- Удобрений.

Довольно значительную часть занимает сфера финансов и их оборота, а также денежные активы. Кроме того, большую часть занимают здесь ценные бумаги, выпускаемые государством.

Портфель состоит из ряда надежных облигаций российских крупных компаний, таких как Минфин России, Альфа-банк, СУЭК-Финанс, а также авиакомпания Гражданские самолеты Сухого. Это позволяет обеспечить постоянный медленный рост доходности, а также защиту вложений. Кроме того, сюда входят облигации небольших организаций – для увеличения прибыльности. При этом каждая из них проходит тщательный кредитный анализ для выявления перспективы роста.

Такой подход позволил создать портфель, приносящий стабильную прибыль пайщикам. За последний год доходность его составила 11,46%, при этом положительная динамика сохраняется в течение длительного времени, что говорит о грамотном управлении фондом.

Вложение средств в ОПИФ фонды

В настоящее время ЗАО «Сбербанк Управление активами» динамично развивается и инвестирует средства пайщиков в различные сферы экономики. Для российских граждан, доверяющих отечественному рынку недвижимости, были разработаны следующие инвестиционные проекты:

- Недвижимость (жилая);

- Бизнес (арендный);

- Недвижимость (жилая) 3;

- Недвижимость (коммерческая);

- Недвижимость (жилая) 2.

https://www.youtube.com/watch?v=UM6kNMoBHd8

Рассматривая эту группу паевых фондов в качестве инвестиций, следует выделить следующие проекты Биотехнологии, Америка, Европа, Развивающиеся рынки,

Глобальный долговой рынок. Желающие стать пайщиками ЗАО «Сбербанк Управление активами» должны ознакомиться с условиями доступных в этой категории финансовых инструментов:

- Биотехнологии. Паевый инвестиционный фонд Биотехнологии принимает вклады от россиян, желающих зарабатывать в одноименном секторе. Вкладывать в это перспективное бизнес-направление Биотехнологии можно любые суммы средств (1пай 812,69 рублей) сроком от 1 до 36 месяцев. ПИФ Биотехнологии создает портфель бумаг (ценных) из надежных и доходных бумаг (ценных).

- Америка. Управляющая фондом Америка компания предлагает частным лицам зарабатывать на стремительном развитии фондового рынка США. Стоимость пая ПИФа Америка составляет 1294,91 рубля. Срок инвестиций в фонд Америка колеблется в диапазоне от 1 месяца до 3 лет.

- Европа. Прибыль пайщики ам получают на росте американского фондового рынка. Стоимость пая – 682,82 рублей, сроком до 3 лет.

- Развивающиеся рынки. Вклады делаются в развивающиеся финансовые рынки. Стоимость 1 п. составляет 1 290,03рублей.

- Золото. Доверяя средства этому ПИФу, частные пайщики ам должны понимать, что их доход будет зависеть от действующих цен на золото (1 п. стоит 1 154,30 рублей).

- Глобальный рынок (долговой). Частным лицам ам предоставляется возможность зарабатывать на росте бумаг (ценных) развивающихся стран, размещенных в долларах.

Стоит отметить Открытый фонд смешанных инвестиций «Фонд Сбалансированный». Управляющая компания распределяет средства пайщиков среди облигаций и бумаг (ценных) отечественных эмитентов.

Стоимость 1 п. составляет 62 138,86 рублей, который размещается сроком до 3 лет. Фонд Глобальное машиностроение (новый) предусматривает вложение денег в такой сектор экономики как машиностроение и технологии.

Клиентские отзывы о доходности ПИФов «Сбербанка», связанных с недвижимостью, отмечают ее рост, несмотря на то что сам рынок недвижимости подвергается постоянным колебаниям.

«Сбербанк» предлагает клиентам пять закрытых ПИФов недвижимости:

- «Коммерческая недвижимость». Средства инвестируются в недвижимость коммерческого характера с потенциалом повышения стоимости.

- «Жилая недвижимость-2». Инвестирование идет в жилую недвижимость столицы нашей страны и Московской области на стадии ее строительства и последующей ее продажей. Пайщики получают выплаты инвестиционного дохода на регулярной основе.

- «Жилая недвижимость-3». Целью работы фонда является получение прибыли от реализации недвижимости, приобретенной на стадии строительства, сформировавшегося за счет развития проекта.

- «Арендный бизнес».

- «Арендный бизнес-2».

Структура

ОПИФ РФИ Илья Муромец преследует цель заработать на росте курсовой стоимости ценных бумаг с фиксированной доходностью и купонном доходе. Средства вкладываются в государственные, федеральные и корпоративные облигации российских эмитентов. Структура портфеля динамически меняется в соответствии с рыночной ситуацией.

Доля облигаций российских эмитентов составляет 84,9%, иностранных облигаций и еврооблигаций 9,8%. Дебиторская задолженность равна 5,8%. Руководство выбирает объекты инвестирования с адекватным кредитным качеством и приемлемым соотношением риска и доходности. Структура ПИФ состоит более чем из 10 секторов, основными из которых являются финансовый, нефтегазовый, потребительский и химический сектора. Доля финансового сектора заняла лидирующую позицию с 19,6% по сравнению с прошлым годом. Нефтегазовая отрасль сократилась на более чем 5%. В десятку крупных позиций входят облигации Роснефти, РЕСО-Лизинга, ОФЗ 52002 (с наибольшей долей 7,3%) и т.д.

| ОФЗ | 7,28% |

| Облигации Роснефти | 6,72% |

| Еврооблигации Альфа-банка | 5,34% |

| СУЭК-Финанс | 4,91% |

| Рольф | 3,8% |

| Башкирская содовая компания | 3,6% |

| Еврохим | 3,5% |

| РЕСО-лизинг | 3,5% |

ПИФ Еврооблигации Сбербанка

В Сбербанк управление активами Еврооблигации — пифы, которые демонстрируют устойчивую положительную динамику роста на протяжении последних 3 лет. Данная инвестиционная стратегия помогает инвестору вкладывает деньги не только в предприятии РФ, но и в компании стран СНГ. Это программа несет в себе небольшой уровень риска, и он связан с конверсией денежных средств. Ну что касается доходность это за последние 3 года, данный вид инвестирования принес владельцам акций 96% прибыли. Минимальный срок инвестиций в этом портфели составляет один год. Такой вид вложений является весьма идеальным для тех инвесторов, которые только начинают свою деятельность.

Каждый инвестор прежде чем вложить свои денежные средства должен проанализировать происходящую ситуацию на рынке, сравнить показатели между предлагаемыми инвестиционными проектами и только после досконального анализа делать свои вклады.

Как правильно выбрать ПИФ

Правильно выбрать ПИФ – означает выбрать фонд для инвестирования средств, который отмечен высоким показателем доходности. Разумеется, нет гарантии, что спустя определенное время этот показатель не поднимется слишком высоко, чего бы хотелось инвестору. Выбирать ПИФы Сбербанка нужно опираясь на статистику роста каждого отдельного фонда. Ознакомиться с ней можно путем обращения к сравнительной таблице на сайте управляющей компании: sberbank-am.ru/individuals/fund/yield.

Если выбрать конкретный ПИФ в сравнительной таблице, откроется страница фонда, на которой можно пронаблюдать динамику роста стоимости пая за определенный период. Информация представляется в виде таблицы или графика, которые для удобства изучения можно распечатать или загрузить на компьютер.

Начинающим инвесторам лучше всего делать вложения в ПИФы с низким или средним уровнем риска. Это позволит накапливать ценный опыт, учиться анализировать экономический рынок и делать правильные прогнозы. И тогда, постепенно добавляя в инвестиционный портфель паи фондов с высоким уровнем риска, которые приносят большую прибыль, гражданин сможет минимизировать финансовые потери и получать хороший доход.

Доходность, динамика роста

Доходность паевого инвестиционного фонда – ключевой показатель, который интересует потенциальных вкладчиков в первую очередь. Он указывает на размер предполагаемой выгоды инвестора. Если уровень доходности за последние несколько лет всё время растет, то шанс его резкого спада минимальный. Сбербанк в открытом доступе – на сайте управляющей компании – размещает информацию о доходности каждого фонда, любой гражданин может обратиться к сравнительной таблице роста всех ПИФов или графикам роста конкретных фондов.

Например, стоимость пая ПИФа «Потребительский сектор», в которую входят такие крупнейшие организации как «Пятерочка», «Магнит», «Детский мир», «Яндекс» – с апреля по сентябрь 2019 года выросла на 179 рублей. Таким образом инвесторы, которые приобрели паи в апреле могут их продать в сентябре и получить довольно хорошую прибыль. Однако они могут подождать ещё несколько месяцев или даже лет, рассчитывая на дальнейшие повышение доходности ПИФа. Аналогичным образом анализируется любой фонд Сбербанка.

Опытные инвесторы часто идут на риск и покупают паи фондов, которые на момент приобретения сильно подешевели. Таким образом получается купить паи по хорошей цене, которая в перспективе вырастет, а клиент получит большую прибыль. Идти на такие рискованные шаги не рекомендуется инвесторам, не имеющим четкого представления о ситуации на экономическом рынке.

Ключевые параметры для анализа ПИФа

При профессиональном подходе к анализу перспектив ПИФа каждый параметр является важным и ничто не упускается из виду. Начинающие инвесторы могут опираться только на показатель доходности и уровень риска фонда. Чтобы минимизировать риски при вложении денежных средств, желательно получить консультацию у специалиста – сделать это можно на сайте управляющей компании, на странице детального описания интересующего фонда.

Детальный анализ паевого инвестиционного фонда производится на основе следующих данных:

- уровень доходности за долгосрочный период;

- уровень доходности на момент покупки паев;

- максимальный уровень роста и падения стоимости пая;

- максимальный и минимальный срок вклада;

- максимальная и минимальная сумма инвестирования;

- позиции фона в различных рейтингах (количество инвесторов, средняя сумма вклада и проч.);

- сектор фонда (род деятельности организаций, чьи активы приобретаются).

Получить аналитические навыки для того, чтобы самостоятельно осуществлять глубокий анализ экономических перспектив ПИФов – можно путем прохождения специальных курсов. Чтобы получить реально полезную информацию, рекомендуется обучаться у сотрудников организации. Найти различные образовательные материалы можно на сайте Сбербанка, раздел «Обучение»: sberbank.ru/ru/person/investments/broker_service/training

Привлекательные ПИФы Сбербанка

На официальном сайте Сбербанк Управление активами ПИФы, реализующие продажу своих паев, описаны достаточно подробно. Можно открыть страницу каждого из них, проанализировать состав их портфеля, применяемую стратегию, доходность за прошедшие периоды.

Потребительский сектор

На странице сайта www.sberbank-am.ru/individuals приведена сводная таблица доходности ПИФов Сбербанка. Можно отследить, как изменялась цена пая за срок от 3 месяцев до 3 лет, динамику за текущий год, количество средств в управлении фонда. Ценной информацией является стоимость пая на сегодняшний момент.

Отметим также, что цена пая больше является справочной информацией, а никак не минимальным размером вложений в конкретный ПИФ, так как фонды продают дробные паи. Главное – максимальная и минимальная сумма средств, которую готов вложить в компанию сам инвестор.

Всего же за 2016 год ПИФ принес инвесторам доходность всего в 0,01%. Очевидно, это связано со структурой активов фонда: его основу составляют акции российских компаний, ориентированных на реализацию продукции внутри страны – банковский сектор, ритейл, медиа и т.д.

За текущий год фонд демонстрирует отрицательную динамику, за 3 месяца 2017 года цена его паев упала на 6,15%

За текущий год фонд демонстрирует отрицательную динамику, за 3 месяца 2017 года цена его паев упала на 6,15%

В целом ПИФ Потребительский сектор рекомендуется долгосрочным инвесторам, которые рассчитывают заработать на росте отечественной экономики.

Открытые фонды

Кроме указанного, наиболее популярными ПИФами, выбираемыми частными инвесторами, являются:

ПИФ Илья Муромец Сбербанк – это открытый фонд, занимающийся инвестициями в облигации российского сектора экономики, в том числе в ОФЗ, муниципальные и корпоративные ценные бумаги. Данный фонд относится к числу консервативных. Тем не менее, специалисты УК за счет грамотного управления получают доходность значительно выше – от 12 до 18% в год.

ПИФ Биотехнологии Сбербанка – молодой фонд, появившийся в 2016 году. Он инвестирует в акции и открытые фонды NASDAQ Biotechnology. Управление предполагает пассивное вложение, так что доходность фонда во многом зависит от указанного индекса. На сегодняшний день фонд характеризует снижение стоимости пая. Профессиональные инвесторы указывают, что данный ПИФ предполагает долгосрочное вложение.

Вложения в облигации предполагают наименьшие риски, однако их относительная доходность не велика, обычно на уровне ставки рефинансирования

Вложения в облигации предполагают наименьшие риски, однако их относительная доходность не велика, обычно на уровне ставки рефинансирования

ПИФ Электроэнергетика Сбербанк – управляющие фонда вкладывают средства в электроэнергетику и инфраструктуру. Наибольшую долю активов составляют акции отечественных генерирующих компаний. В целом же фонд демонстрирует только положительную динамику: за прошлый год инвесторы смогли получить 53,89% прибыли, а за три последних года – 94,74%, т.е. практически удвоить свои сбережения.

При вложении в ПИФ Электроэнергетика следует учитывать наличие высоких рисков

При вложении в ПИФ Электроэнергетика следует учитывать наличие высоких рисков

ПИФ Сбербанка Глобальный интернет – фонд предполагает вложения средств в отечественные и заграничные IT-компании и предприятия, ориентированные на онлайн-сектор экономики. Фонд предполагает вложения и в компании, занимающиеся производством программного обеспечения и гаджетов. Так, среди акций ПИФа ценные бумаги компаний Mail.ru, Qiwi, Alphabet, Amazon и др.

Риск-профиль для ПИФа Глобальный интернет достаточно высокий. Доходность – до 20% в год.

Риск-профиль для ПИФа Глобальный интернет достаточно высокий. Доходность – до 20% в год.

Еврооблигации – фонд нацелен на долгосрочные вложения в акции и облигации российских компаний, эмитированные за границей. Доход образуется не только за счет курсовой разницы, но и дивидендов / купонов и роста зарубежной валюты (главным образом, доллара и евро).

Наибольшую часть портфеля ПИФа Еврооблигации составляют еврооблигации финансового и нефтегазового сектора. Риск – достаточно высокий, средняя доходность – до 20% в год.

Наибольшую часть портфеля ПИФа Еврооблигации составляют еврооблигации финансового и нефтегазового сектора. Риск – достаточно высокий, средняя доходность – до 20% в год.

Инвесторам, которых выбирают сбалансированные вложения, но не обладают достаточным капиталом для широкой диверсификации, предложен ПИФ Сбалансированный. В отличие от указанных выше, он предполагает вложения в ценные бумаги российских компаний различного сектора. Стабильность портфелю обеспечивают вложения в облигации, а прирост капитала – в акции «голубых фишек».

В результате грамотного управления ПИФ Сбалансированный дает практически постоянно растущую доходность на уровне 12-30% в год

В результате грамотного управления ПИФ Сбалансированный дает практически постоянно растущую доходность на уровне 12-30% в год

Знакомимся с ПИФами Сбербанка

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Услуги по инвестированию в ПИФы предлагают сейчас различные управляющие компании. Коль скоро есть конкуренция, интерес представляют конкретные условия и доходность. Итак, ПИФы Сбербанка. Непосредственное управление ими осуществляет дочерняя компания «Сбербанк Управление Активами» (сайт sberbank-am.ru). На рынке она с 1996 г., но до ноября 2012 г. называлась «Тройка Диалог», после чего была выкуплена Сбербанком. На данный момент под управлением компании находится 21 открытый паевой фонд (ОПИФ) и 5 закрытых фондов недвижимости (ЗПИФН) с суммарным капиталом 775 млрд руб. Все они различаются по уровням риска и доходности:

- Низкий риск и низкий доход (большинство ОПИФ облигаций);

- Средний риск и средний доход (все ЗПИФН, ОПИФ: Золото, Перспективных облигаций и Сбалансированный);

- Высокий риск и высокий доход (все ОПИФ акций, 4 ОПИФ фондов).

Приобрести паи ЗПИФН Сбербанка, как правило, можно только при создании фонда. Это объясняется тем, что покупая ряд объектов недвижимости, фонд на несколько лет прекращает инвестиционные операции на рынке и получает доход с арендных платежей. В дальнейшем он распродаёт эти объекты по максимально возможной стоимости, чтобы получить прибыль на росте цен. Владелец пая ЗПИФН может получать пассивный доход, если это предусматривают правила фонда. У хозяина пая ОПИФа пассивного дохода нет. Ему не выплачиваются ни купоны по облигациям, ни дивиденды по акциям, в которые инвестирует фонд. Единственный доход, который может получить инвестор, это продажа пая дороже покупки.

Купить паи можно 2 способами: в отделениях Сбербанка или через личный кабинет. Приобретение через ЛК совершается на сайте управляющей компании или на портале Госуслуги (gosuslugi.ru). Онлайн-способ не только удобнее, но и экономичнее: если в отделении банка минимальный пай стоит 15 000 руб., то для покупки онлайн достаточно всего 1000 руб. Это позволяет даже людям с низким доходом сформировать диверсифицированный инвестиционный портфель. При покупке и продаже пая в общем случае взимаются агентские комиссии. В качестве агента может выступать ПАО Сбербанк или другой банк, работающий по договору с управляющей компанией. Эти комиссии не имеют отношения к оплате услуг по управлению капиталом, они берутся за оформление сделки. При покупке пая комиссия зависит от инвестируемой суммы: если она меньше 3 млн руб., то 1%, а начиная с 3 млн руб. снижается до 0,5%.

При продаже пая комиссия берётся, только если срок инвестирования оказался менее 372 дней. Так, при периоде 180 дней и менее ставка равна 2%, от 181 до 371 – 1%. Услуги по управлению ПИФом облагаются комиссией, которая зависит от конкретного фонда и может меняться в широких пределах (обычно от 1,5 до 3% годовых). Есть ещё комиссия, которую берёт депозитарий, и статья «прочие расходы». В сумме все эти расходы могут «съесть» годовую прибыль инвестора и даже принести ему убыток. Что касается налогообложения, то если пай куплен позднее 01.01.2014 и был во владении инвестора более 3 лет, то каким бы ни был процентный доход за это время, платить с него подоходный налог (НДФЛ) не нужно. Инвестор получает освобождение от налога по льготе для долгосрочного владения ценными бумагами (ЛДВ). Единственное ограничение – максимальная сумма не облагаемой налогом прибыли: не более 3 млн руб. в год.