Как можно получить кредитную карту сбербанка со справкой и без в 2021 году: кому дают, условия пользования, онлайн заявка

Содержание:

- Что нужно, чтобы получить кредитную карту Сбербанка

- Перечень необходимых документов

- Кто может получить кредитную карту Сбербанка (требования к заемщику)

- Можно ли безработному получить кредитку в Сбербанке

- Можно ли оформить кредитную карту в Сбербанке без справки о доходах

- Как оформить кредитную карту Сбербанка пенсионеру

- На какой кредитный лимит можно рассчитывать при первичном обращении

- Возможные причины отказа в выдаче кредитной карты Сбербанка

- Как оформить кредитку с особыми условиями?

- Какие документы понадобятся банку

- Особенности кредитных карт Сбербанка:

- Подводные камни кредитной Сберкарты на 120 дней

- Как заказать кредитную карту через Сбербанк онлайн

- Преимущества и недостатки карты от Сбербанка

- Виды дебетовых карточек Сбербанка

- Оформление договора и получение карты в отделении

- Условия и преимущества кредитных карт от Сбербанка

- Как узнать размер кредитного лимита

- Условия кредитования

- Почему лучше оформить кредитную карту в Сбербанке – преимущества и недостатки

- Учимся грамотно пользоваться кредиткой Сбербанка

- Заключение

Что нужно, чтобы получить кредитную карту Сбербанка

Как взять кредитку в Сбербанке (общие правила, без учета способа направления запроса):

- подать заявку. Если заказ оформляется в подразделении, нужен паспорт;

- дождаться одобрения;

- обратиться в отделение, куда должен поступить бланк;

- предъявить удостоверение личности;

- подписать кредитную документацию;

- забрать карту и конверт с PIN-кодом;

- проверить корректность данных, указанных на пластике, особенно написание имени и фамилии латинскими буквами;

- поставить на бланке, на оборотной стороне, свою визу. Подпись обязательно должна соответствовать той, что поставлена в паспорте.

Сбербанк не занимается дистанционным предоставлением карт. Если вы получили предложение оформить этот вид займа по почте, это, вероятнее всего, мошенничество.

Перечень необходимых документов

Чтобы воспользоваться таким предложением стоит предоставить следующий перечень документов:

- заполненную заявку;

- паспорт с гражданством РФ.

Кто может получить кредитную карту Сбербанка (требования к заемщику)

Общие требования Сбербанка для заказывающих кредитки:

- гражданство – РФ;

- 21-65 лет;

- прописка (временная либо постоянная) на территории России.

Можно ли безработному получить кредитку в Сбербанке

Требований о существовании какого-либо дохода к клиентам, претендующим на кредитную карточку, в Сбербанке не предъявляют.

Если заявитель участвует в зарплатном проекте, то, вероятнее всего, ему изначально поступит предодобренное предложение. Тогда можно рассчитывать на более низкую стоимость кредита.

Можно ли оформить кредитную карту в Сбербанке без справки о доходах

При обращении за кредитной картой достаточно показать паспорт, заполнить анкету. Предоставлять справку о заработке не нужно.

Как оформить кредитную карту Сбербанка пенсионеру

Пенсионерам кредитные карточки предоставляют также, как и прочим категориям клиентов

Важно, что продукт доступен только тем, кто не достиг 65-летия.

На какой кредитный лимит можно рассчитывать при первичном обращении

Кредитный лимит – сумма, что может взять в долг держатель кредитки. Его размер банк определяет индивидуально с учетом множества факторов. На максимальные суммы вправе рассчитывать участники зарплатных проектов трудоспособного возраста с хорошим заработком и с идеальной кредитной историей.

Величина кредитного лимита, заявленная в предложении о получении предодобренной кредитки, не окончательна. Банк скорректирует ее по факту рассмотрения заявки.

Возможные причины отказа в выдаче кредитной карты Сбербанка

Банкиры отказывают в кредитках, например, из-за:

- особенностей кредитной истории;

- излишней, с их точки зрения, закредитованности;

- действующей кредитки, лимит которой полностью исчерпан;

- небольшого заработка.

Не допускается владение более чем 1 карточкой каждого вида. Потому если уже есть одна кредитка определенного вида, то в получении второй аналогичной однозначно откажут.

Как оформить кредитку с особыми условиями?

У крупнейшего банка страны имеются специальные условия для особых категорий клиентов. Такие условия могут включать отсутствие платы за использование и изготовление карты, повышенный кредитный лимит, низкую ставку и так далее. Подобные предложения разрабатываются в индивидуальном порядке для клиентов:

- получающих зарплату (пенсию) в Сбербанке;

- имеющих дебетовую карточку и активно пользующихся ею.

Чтобы узнать о наличии специального предложения, стоит обратиться в офис этой компании или позвонить по телефону. Часто сообщения об индивидуальном оформлении карт приходят в виде СМС или сообщений на электронную почту.

Стоит отметить, что льготных условий для пенсионеров, инвалидов или молодых матерей не предусмотрено. Все кредитки выдаются таким категориям лиц на общих основаниях.

Какие документы понадобятся банку

Если кредитная карта была предодобрена, никаких документов, кроме удостоверения личности, не потребуется. Подтверждение доходов таким клиентам не нужно. Особые условия кредитования по карте предлагают следующим категориям:

- зарплатный клиент (или получающий пенсию);

- пользователь дебетовой карты этого же банка;

- владелец вклада в Сбербанке;

- клиент, уже имеющий положительную кредитную историю в Сбербанке (ипотека, потребительский, автокредит).

Если кредитка была одобрена в общем порядке, необходимо приготовить пакет следующих бумаг:

- паспорт;

- второй документ, подтверждающий личность (загранпаспорт, права);

- справка 2-НДФЛ.

Документы можно приготовить заранее. Но понадобятся они, только когда банк одобрит заявление. Тогда сотрудник свяжется с заявителем и предложит посетить ближайший офис (или тот, что был указан в анкете) для подписания договора на кредитную карту.

Особенности кредитных карт Сбербанка:

- Наличие карт всех платежных систем.

- Наличие статусных и обычных карт.

- Возможность пользоваться кредитной линией бесплатно, используя беспроцентный период.

- Индивидуальные условия для каждого клиента.

- Наличие бонусных программ

- Возможность получения моментальных карт в момент обращения в отделение.

- Широкий спектр возможностей использования карты.

- Наличие благотворительных продуктов для помощи фондам.

- Наличие кобрэндовых программ

Для того чтобы стать обладателем карты с кредитными средствами, необходимо соответствовать следующим требованиям, выдвигаемые банком:

- быть гражданином РФ,

- возрастное ограничение: 21-65 лет,

- иметь постоянную регистрацию в регионе присутствия отделения,

- общий стаж трудовой деятельности от 1 в течение предыдущих 5 лет, на последнем месте работы от 6 мес.,

- стабильный источник дохода,

- положительная кредитная история.

Если вы не удовлетворяете требованиям банка — карту вам не дадут. Требования у банков разные.

Рекомендуем также оформить заявку в другие банки, на случай если в Сбербанке будет отказ

Кредитная карта Тинькофф

- Сумма кредита до 300 000 рублей

- Грейс на покупки 55 дней

- Оформление не выходя из дома, получение курьером

- Бесплатный интернет-банк

- Хорошая служба поддержки, куда можно дозвониться всегда

Кредитка Альфабанка с 100 дневным грейс периодом

- Грейс период 100 дней

- Хорошая альтернатива микрозаймам

- Кредитный лимит до 500 000 RUB

- Годовое обслуживание от 1 190 руб. в год

Заявка на кредитную карту Kviku(Квику)

- Выпуск карты Виртуально за 30 секунд

- Кредитный лимит до 200 000руб.

- Льготный период до 50 дней

- Плата за выпуск не взымается

- Обслуживание бесплатно.

- Ставка по карте от 21.9%

кредитной карты Сбербанка

- СНИЛС,

- ИНН,

- водительские права,

- загранпаспорт,

- билет военного,

- удостоверение госслужащего,

- справка о доходе 2НДФЛ\по форме работодателя за предшествующие 6 мес.,

- копия\выписка трудовой книжки\трудового контракта заверенная,

- свидетельство ИП,

- удостоверение адвоката.

В Сбербанке возможно получить карту на специальных условиях для:

- зарплатных клиентов,

- получающих пенсию через банк,

- вкладчиков,

- действующих заемщиков.

Условия по карточным продуктам Сбербанка.

| Название | Статус | лимит, руб. | Ставка, % | Обслуж-е. | Льготный период | Особенности |

|---|---|---|---|---|---|---|

| Молодежная, Visa\MasterCard | Классическая | До 200 000 | 24 | 750 |

До 50 |

Для молодежи от 18 до 30 лет,Программа бонусов «Спасибо от СБ», |

| Стандарт, Visa\MasterCard | Классическая | До 600 000 | От 18,9 | 750 | Безопасная оплата в интернете,Спецпредложения от Visa\MasterCard, | |

| Momentun, Visa\MasterCard | Классическая | До 150 000 | От 18,9 | Оформляется за 15 минут,Неименная,Нет электронного чипа | ||

| Подари жизнь, Visa | Классическая Золотая | До 600 000 | От 18,9От 17,9 | 900 3500 |

Отчисление 50% оплаты за 1 год обслуживания и 0,3% от стоимости покупок в благотворительный фонд, Программа бонусов «Спасибо от СБ», Медподдержка путешественников, Скидки по программе Виза-привилегия | |

| Аэрофлот, Visa | Классическая Золотая | До 600 000 | От 19 От 18 | 900 3500 | Начисление бонусов за полеты: до 1000 – за активацию, до 1,5 – за 30 израсходованных руб.,Экстренная выдача карты при утере заграницей,Участие в программе Виза-привилегия | |

| МТС, MasterCard | Классическая Золотая | До 600 000 | От 19 От 18 | 900 3500 | Получение баллов по программе «МТСБонус», которые можно обменять на СМС, звонки, Мб, звонок на заставку,До 600 бонуосв – при активации,1 бонус-за 30 израсходованных руб., Участие в программе мастекард-привилегия, |

|

| Gold, Visa\masterCard | Привилегированная | До 600 000 | От 17,9 | 3000 | Программа привилегий от Визы и Мастеркард,Экстренный выпуск карт при утере заграницей, | |

| American Express Platinum | Статусная | До 3 000 000 | От 17 | 10 000-15 000 | Экслюзивные привилегии, Персональный менеджер, Консьерж, PriorytyPass, Скидки по программам American Express,Страх.полис до 1 млн.долл., Удаленное управление счетами, Спецтарифы на поездки, Спецобслуживание в гостиницах по всему миру, Скидки при аренде авто по всему миру,Необходимо иметь остаток на счете в СБ не меньше 3 млн.руб. |

Подводные камни кредитной Сберкарты на 120 дней

Подытожим, какие есть подвохи.

- Громко заявленная ставка 9.8% годовых относится только к очень некоторым покупкам. Вы что-нибудь уже покупали в Сбермегамаркете? Я — нет. Вот низкая ставка на медицину (медицинские центры, аптеки и анализы) — это хорошо, обычно такие расходы бывают внезапными.

- 120 дней? Главное — нужно понимать, что такой длинный беспроцентный период не значит, что все это время можно ничего не платить. Вы будете обязаны каждый месяц вносить обязательные платежи, хотя и небольшие.

- На первую покупку у вас скорее всего не будет 120 дней беспроцентного периода, но 90 будет точно, это зависит от даты начала расчетного (отчетного) периода, она будет в договоре прямо на бумаге. Если покупка сделана в конце отчетного периода, то вы должны через 3 месяца (примерно 90 дней) внести платеж, равный долгу на момент выписки (в конце завершившегося расчетного периода). Но 90 дней — это гораздо лучше чем 20 (старая кредитка Года или Классик) и чем 30 (старая Сберкарта).

- Если у вас уже есть кредитка Сбера, то кредитную Сберкарту вам не дадут: можно иметь только одну кредитку в Сбере. Сначала нужно закрыть старую, после этого можно отправить заявку на новую кредитную Сберкарту.

- Кэшбэк — по программе «Спасибо» — до обидного низкий, 0.5% баллами, причем его еще нужно заслужить. Выше — только у партнеров.

Как заказать кредитную карту через Сбербанк онлайн

Чтобы заказать кредитку через интернет потенциальным клиентам следует воспользоваться специальным разделом на сайте банка, существующие клиенты могут сделать это через личный кабинет.

Для заказа кредитки через сайт:

- Зайти на сайт Сбербанка sbrf.ru и зайти в нужный раздел,

- После чего необходим внести все требуемые данные в заявку – ФИО, данные паспорта и актуальные контакты. Информация должна вносить только актуальная и правдивая, в противном случае недобросовестно заполненная анкета станет повод для отказа в кредитке.

- После отправки формы представитель Сбербанка свяжется с Вами и озвучит решение банка.

- В случае положительного решения по запросу необходимо будет лично обратиться в отделение банка для получения карточки. При себе необходимо иметь паспорт, трудовую книжку и справку о доходах. Возможно потребуются другие документы – консультант озвучит полный перечень еще во время телефонного звонка.

В случае возникновения вопросов по заполнению формы заявки можно связаться с представителем банка и в телефонном режиме уточнить нужную информацию. Представитель банка не будет сообщать Вам в телефонном режиме информацию, касающуюся условий кредитования, если она предполагает предварительный анализ анкетных данных.

Сбербанк заказать кредитную карту онлайн через личный кабинет:

- В личном кабинете необходимо перейти в раздел «Карты» – «Заказать кредитную карту».

- П осле чего перейдите в раздел с детальным описанием карт и внимательно изучите существующие предложения по типу – виза, голд, стандарт, мастеркард и проч.

- Потом система предложит Вас вписать нужную сумму кредита. Следует считаться с тем, что указанная сумма является всего лишь желаемой, при расчете лимита по карте для Вас банк только примет ее к сведению и не будет опираться на нее при произведении базовых расчетов. Таким образом, нет гарантии, что Вам выдадут именно эту указанную сумму.

- На следующем этапе система сгенерирует для Вас процентную ставку по кредитке и стоимость обслуживания. Эти данные будут постоянными и их невозможно будет изменить.

- Если предложенные условия Вас устраивают, переходите в оформлению заказа. Для этого потребуется указать свою электронную почту, куда Вам придет подтверждение и приеме банком Вашей заявки в работу, и номер телефона с желаемым временем для контакта Вас представителем банка.

Звяка, отправленная в банк через личный кабинет, рассматривается банком в течение одного рабочего дня. В случае положительного решения представитель банка перезвонит и пригласит прийти в отделение, чтобы получить заказанную карту. При себе необходимо будет иметь паспорт, справку о доходах и трудовую книжку. Кредитка выдается после подписания договора обслуживания с банком.

В том случае, если по уже существующим счетам Сбербанк сделал Вам предоплаченное предложение индивидуальное предложение по оформлению кредитной карты, оно будет светиться еще в начале заполнения заявки. Условия индивидуального предложения являются более выгодными стандартных условий, предлагаемых банком в массе.

Кредитку можно заказать и с доставкой курьером банка, либо по почте. В первом случае необходимо будет лично забрать у курьера карточку, показав при том паспорт. Почтой карточка высылается заказным письмом, для его получения тоже понадобится паспорт.

Преимущества и недостатки карты от Сбербанка

Представленные ниже сведения являются общими и ориентированы на интересы держателей кредитных карт.

Преимущества:

- Кредитные карты организации имеют максимальную долю рынка (самые популярные среди альтернативных продуктов других банков).

- Самая развитая в стране сеть банкоматов и отделений: проблем со снятием наличных или зачислением средств на счет – нет.

- Бесплатное обслуживание пластиков, за исключением кредитки Платиновая.

- Бесплатное подключение услуги СМС информирования.

- Большой льготный период – 50 дней.

- Высокие кредитные лимиты.

- Карты имеют функцию бесконтактной оплаты покупок на сумму до 1000 рублей.

- Возможность подключить кредитку к бонусной программе «Спасибо».

- Огромное количество партнеров среди магазинов и фирм, оказывающих различные услуги, работающих по всей территории России, что позволяет быстро накапливать и без проблем тратить бонусные баллы.

- Функциональный личный кабинет интернет-банкинга и мобильного приложения.

Недостатки:

- Высокая комиссия при денежных переводах со счета кредитной карты и снятии наличных – 3% (не менее 390 рублей).

- Не клиенты Сбербанка должны подавать заявление на получение карты вместе с пакетом документов в отделении компании, сделать это дистанционно не получится.

- В просьбе увеличить кредитный лимит могут отказать без объяснения причины.

Кредитные карты Сбербанка – это самый популярный финансовый продукт среди альтернативных, предоставляемых другими банками. Большинство граждан отзываются положительно о кредитных карточках организации, по достоинству оценивают возможность пользоваться заемными средствами 50 дней без процентов, копить бонусные баллы и не платить деньги за годовое обслуживание карт Моментальная, Классическая и Золотая.

Виды дебетовых карточек Сбербанка

Сначала ответим на поставленный нами вопрос, в чем же отличие дебетовой карты от кредитной карты Сбербанка? В первом случае на счету находятся ваши собственные деньги. На кредитке лежат заемные средства, за использование которых владелец карточки потом выплачивает банку процент. Денежная сумма на дебетовом пластике ограничена только тем, что вы на нее сами положили.

Какие виды дебетовых карточек предлагает Сбербанк?

Их достаточно много, и каждый обслуживается по собственному тарифу. Давайте разберем их основные условия:

- Моментальная. Есть три варианта карты Моментум с разными платежными системами – МИР, Виза и Мастеркард. Их годовое обслуживание бесплатно. На карточке не указывается имя владельца, потому что она выдается сразу же при обращении. Ограничение на снятие денег – 50 тысяч руб. в сутки и 100 тысяч в месяц. Можно получить и больше (как и по остальным тарифам), но тогда с суммы превышения банк возьмет комиссию – 0,5%;

- Пенсионная. Для ее оформления не обязательно быть пенсионером, на счет можно получать любые перечисления от государства. Она тоже бесплатна, и выпускается только системой МИР. На остаток средств Сбербанк начисляет 3,5% годовых. Снимать можно до 50 тысяч руб. в день, но не более 500 тысяч в месяц;

- Классическая. Она стоит 750 руб. в первый год, а потом 450 руб. Если хотите, можно открыть счет в евро или долларах, чтобы избежать комиссии за конвертацию валюты при расчетах за границей. В день владельцы пластика могут снять 150 тысяч руб., а в месяц – 1,5 миллиона;

- Золотая дебетовая карточка значительно дороже – 3000 руб. в год. С нее можно снимать до 300 тысяч руб. ежедневно, но не больше 3 миллионов в месяц. Пакет СМС-уведомлений бесплатный. Счет также можно открыть в долларах и евро;

- Молодежные карточки стоят 150 руб. В день доступно снятие 150 тысяч руб., а в месяц – 1,5 миллиона. Выпускаются они только платежными операторами Виза и Мастеркард для молодых людей с 14 до 25 лет;

- Карта с большими бонусами. Выпускается системой Visa, счет можно открыть в рублях, евро или долларах. Стоимость такого пластика – 4900 руб. В день владельцы карточки могут снимать до 500 тысяч руб., в месяц – до 5 миллионов. Высокая стоимость компенсируется повышенными бонусами «спасибо», банк возвращает до 10% кэшбэка по всем операциям;

- Карты «Аэрофлот» выпускаются в сотрудничестве с одноименной авиакомпанией. Они доступны в формате Классик (900 руб.), Голд (3500 руб.) и Премиум (12 тысяч руб.). Их главная особенность – кэшбэк в виде миль от каждой покупки, их можно обменять на бесплатные (или с большой скидкой) авиабилеты. Если вы часто летаете, это выгодное предложение для вас;

- Классическая, Золотая и Платиновая карты «Подари жизнь» стоят 1 тысячу, 4 тысячи и 15 тысяч рублей соответственно. Владельцы такого пластика могут поучаствовать в благотворительности – 0,3% от суммы каждого чека идет в фонд помощи больным малышам.

Индивидуальные карты

Классическая и молодежная карточки могут выпускаться по индивидуальному дизайну. За эту услугу придется заплатить 500 руб. или же выбрать бесплатный рисунок среди предложенных. Отдельно предлагается пластик, выполненный в стиле League of Legends и карта болельщика баскетбольного клуба ЦСКА.

В большинстве случаев услуга СМС-информирования обо всех операциях обойдется вам в 60 руб. ежемесячно. Исключение составляет Пенсионный тариф – с него снимается 30 руб.

К картам формата Голд и Классик можно выпустить дополнительные карточки. Для операций используется один расчетный счет, но несколько пластиковых носителей. К примеру, один из них можно отдать супругу или ребенку.

Оформление договора и получение карты в отделении

Даже при обращении в режиме онлайн за самой кредиткой нужно будет ехать в отделение Сбербанка. Получить карту можно после подписания договора. Порядок действий:

- Взять талон из раздела «Карты» – «Забрать готовую».

- Предоставить для ознакомления пакет документов сотруднику банка.

- Еще раз выслушать все нюансы по использованию и обслуживанию кредитной карты.

- Дождаться, когда работник выполнит ряд процедур (оформит договор, распечатает его, активирует кредитку).

- Ознакомиться с условиями соглашения. Подписать, если они подходят клиенту.

- Забрать кредитную карту.

Весь процесс оформления с момента обращения к сотруднику банка до получения кредитки занимает не более 15 минут.

Итак, оформить кредитную карту Сбербанка через личный кабинет очень просто и быстро. Для этого нужно заполнить онлайн-заявку и дождаться одобрения банка. После принятия положительного решения сотрудник позвонит и уточнит, точно ли клиент согласен на оформление кредитки. Чтобы банк ответил на обращение положительно, следует внимательно проверить всю указанную в заявке информацию: ФИО, контакты для обратной связи, паспортные данные (во избежание ошибок).

Условия и преимущества кредитных карт от Сбербанка

Рынок кредитования предоставляет большой выбор продуктов. Один из них – кредитные карты. Условий для выдачи немного – гражданство России, трудовая занятость и положительная кредитная история.

Использование кредитки Сбербанка имеет ряд преимуществ:

- доступ к заемным деньгам (при отсутствии собственных сбережений);

- льготный период (до 50 дней);

- многократное применение (после погашения можно использовать снова);

- разнообразная линейка лимитов;

- распространение многих бонусных программ (например, «Спасибо»);

- бесплатное или льготное обслуживание некоторых видов карт;

- простота в получении (оформить кредитную карту можно без справок).

Существует несколько уровней кредиток: классические, золотые и премиальные. Отличаются условиями обслуживания и установленным лимитом.

Таблица № 1. Виды и условия кредитных карт Сбербанка

| Кредитка | Вид | Условия |

|---|---|---|

| Классическая | Лимит – до 300 тысяч рублей.

Обслуживание – 0. |

|

| Классическая Аэрофлот | Лимит – до 300 тысяч рублей.

1 миля за каждые 60 руб. Обслуживание – 900 руб. |

|

| Классическая Подари жизнь | Лимит – до 300 тысяч рублей.

Отчисления в фонд – 0,3% от каждой покупки. Обслуживание – 0. |

|

| Золотая | Лимит – до 600 тысяч рублей.

Обслуживание – 0. |

|

| Золотая Аэрофлот | Лимит – до 600 тысяч рублей.

1,5 мили за каждые 60 руб. Обслуживание – 3 500 руб. |

|

| Золотая

Подари жизнь |

Лимит – до 600 тысяч рублей.

Отчисления в фонд – 0,3% от каждой покупки. Обслуживание – 3 500 руб. |

|

| Премиальная | Лимит – до 3 миллионов рублей.

Обслуживание – 4 900 руб. |

|

| Аэрофлот Signature | Лимит – до 3 миллионов рублей.

2 мили за каждые 60 руб. Обслуживание – 12 тысяч руб. |

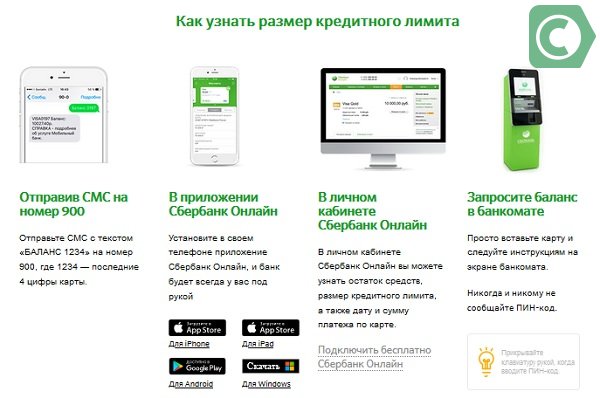

Как узнать размер кредитного лимита

Такое понятие как «кредитный лимит» определяет

максимальную сумму, которую владелец кредитки может тратить на покупки. В

зависимости от финансового состояния, платежеспособности клиента и его рейтинга

банк устанавливает лимиты для каждого индивидуально. По действующему правилу

размер кредитного лимита не может превышать треть совокупного дохода клиента. Также

стартовая величина предоставляемых средств зависит от типа кредитки: для

карточек Gold – от 200 тыс. руб., для Classik – от 20 тыс. руб.

При этом в Сбербанке практически для всех кредиток установлен единый

максимальный лимит в 600 тыс. руб. Исключение – премиальные кредитки с лимитом

до 3 млн.руб.

Для проверки данных о кредите клиенты могут воспользоваться: смс на 900, мобильным приложением банкинга, личным кабинетом или банкоматом

Если картодержатель демонстрирует банковскому

учреждению свою финансовую дисциплину, то через некоторое время можно

рассчитывать на пересмотр лимита в большую сторону.

Получить информацию об установленном лимите по

кредитке можно несколькими способами:

- Отправкой запроса на телефон 900. Сформировать СМС с фразой – БАЛАНС XXXX, где XXXX – последние 4 цифры вашей кредитки. Отправить запрос на номер 900.

- В Сбербанк Онлайн. Чтобы узнать размер предоставляемого лимита, достаточно открыть кредитку, выбрав ее из списка своих карточных продуктов. На странице имеется вся информация – срок действия, сумма лимита и обязательного платежа, а также дату погашения.

- В мобильном приложении интернет-банка. Всю информацию можно получить, кликнув на нужный пластик в разделе «Мои карты».

- В терминале или банкомате. Нужно будет вставить кредитку в картоприемник, предварительно введя ПИН-код. В меню нужно нажать на «Запрос баланса».

Кредитный лимит возобновляется, когда происходит

пополнение карточного баланса.

При своевременном погашении долга, клиенты через некоторое время могут рассчитывать на пересмотр лимита в большую сторону

Клиент минимум через 6 месяцев может подать

заявление на увеличение лимита. Сбербанк может увеличить его и по собственной

инициативе. Основанием для такого решения могут быть:

- у картодержателя увеличился доход;

- кредитка не лежит без дела и активно используется для платежей;

- нет текущей задолженности по карте;

- клиент открыл вклад или счет в Сбербанке;

- за последние полгода пользования кредиткой клиент успел погасить все займы и улучшил свою КИ.

В случае постоянного нарушения срока внесения

ежемесячных платежей при пользовании

кредитной карты Сбербанк может значительно снизить размер лимита.

Условия кредитования

Как завести кредитную карту Сбербанка? Прежде чем взять в долг у банка, стоит изучить условия выдачи займа и оценить свои финансовые возможности для возвращения долга, ведь просрочки выплат приведут к начислению штрафов. Чтобы иметь представление об их размере, проведите расчеты на нашем калькуляторе.

Условия по кредиткам различные и варьируются от типа выбранной карты:

- Диапазон кредитования от 120 000 до 3 000 000 рублей.

- Минимальная процентная ставка составляет 21,9% годовых, а максимальная — 33,9% годовых.

Помимо этого, карты имеют различные дополнительные преимущества, это может быть:

- льготный период до 50 дней;

- бесплатное годовое обслуживание;

- скидки и бонусы владельцу;

- получение в день обращения.

Обязательным условием является ежемесячный возврат 5% от суммы кредита и начисленных процентов.

Клиентам, которые имеют дебетовую карту в Сбербанке или вклад, банк сам может сделать персональное предложение о получении кредита на индивидуальных условиях.

Узнать о персональном предложении можно у менеджера банка или получить информацию о нем при выполнении операций с помощью терминала или банкомата. Одобренный займ и условия по нему будут известны сразу, клиенту останется лишь заказать оформление кредитной карты.

Изначально заемщик не может претендовать на большую сумму займа, но со временем лимит кредитования может быть пересмотрен. Банк может сделать это самостоятельно или при поступлении заявления.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читать статью с отзывами о заработке на играх.

Почему лучше оформить кредитную карту в Сбербанке – преимущества и недостатки

Фактически, оформление кредитки – одна из возможностей взять кредит. При этом получить ее гораздо проще, выгоднее и быстрее, чем традиционную ссуду, пользоваться ею удобно, и делать это можно весьма длительное время.

Одним из наиболее надежных и финансово устойчивых банков является Российский Сберегательный банк.

Сегодня оформление кредитки имеет массу преимуществ перед обычной банковской ссудой.

+’Главные преимущества:

- Экстренная финансовая помощь при сложившейся трудной материальной ситуации. Если Вам понадобилась сразу большая сумма денег, нет необходимости собирать большой пакет документов и запрашивать кредит, томясь в ожидании положительного ответа и теряя драгоценное время. Ее наличие поможет в быстром решении непростых денежных проблем.

- Нужно оформить только один раз. Затем через три года перевыпускается пластиковая карта, через которую человек пользуется кредитными средствами. При этом денежное обеспечение остается прежним.

- Использовать кредитки Сберегательного банка России, снимая с неё денежные средства, можно бесчисленное количество раз.

- Наличие ее гарантирует человеку безопасность и сохранность денег, поскольку кража или утеря не затрагивает лежащие на ней средства.

- Ей удобно расплачиваться за покупки и услуги, комиссия за это не взимается.

- В торговых и сервисных центрах при оплате безналом клиент получает приятные, выгодные скидки.

- Корректное пользование создает благоприятную кредитную историю. Это факт поможет, если появится необходимость получить в каком-либо другом банке серьёзный кредит, например, ипотечный.

- Существующий в условиях кредитки Сбербанка льготный период дает пользователю возможность вернуть на счет снятую сумму денег, не заплатив при этом никаких процентов.

- По программе «Спасибо от Сбербанка» на счет зачисляются бонусы при оплате некоторых покупок.

- Она может использоваться клиентом, как дебетовая, то есть на неё может переводиться доход.

- На территории России условия обслуживания весьма выгодные. Лимит денежных средств для каждого клиента определяется самим банком. Подход в этом вопросе сугубо индивидуальный.

)

Наряду с плюсами, следует отметить и некоторые отрицательные стороны.

- Процент по кредиткам банк устанавливает выше, чем за пользование обычными потребительскими кредитами.

- При снятии наличных денежных средств клиент платит комиссию в размере 3-х процентов от суммы.

)

Учимся грамотно пользоваться кредиткой Сбербанка

Как активировать и как пополнить карту

Вы получаете пластиковую карту с бумажным конвертом, в котором содержится ваш индивидуальный ПИН-код. Он необходим для идентификации при совершении операций через платежные терминалы в торговой сети или банкоматах.

Проверьте информацию на лицевой стороне карты

Особенно обратите внимание на написание фамилии и имени. На обратной стороне в специальном поле поставьте подпись шариковой ручкой

Специальных действий для активации кредитки не требуется. Это произойдет автоматически на следующий день после ее получения.

Сбербанк разрешает 3 способа внесения денег в счет погашения задолженности по кредитке:

- Перевод с зарплатной карты.

- Внесение наличных через банкоматы или работника в отделении банка.

- Банковским переводом по реквизитам карты.

По первым двум способам комиссия не начисляется.

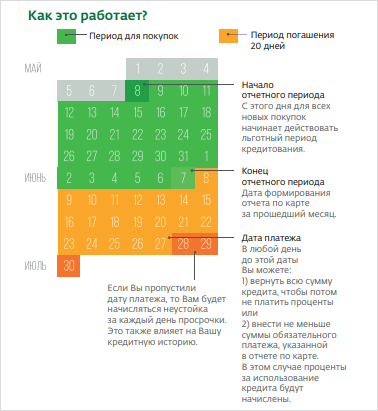

Льготные условия кредитования на 50 дней

По кредитке установлен период времени, в течение которого вы можете пользоваться заемными деньгами без процентов. По классическим картам Visa и MasterCard – это 50 дней.

Как правильно пользоваться льготным периодом? Вы должны погасить полную сумму задолженности до даты платежа, которая указана в отчете по счету. Только в этом случае банк не начислит проценты. Если вы вносите только часть суммы в погашение долга, то платите за это рассчитанный для вас процент.

Расчет льготного периода лучше всего представлен в наглядной форме:

Льготный период действует не на все операции. Например, его не будет в следующих случаях:

- снятие наличных,

- операции в казино,

- безналичные переводы.

По этим видам операций проценты начисляются сразу.

Схема использования кредитных средств:

- Вы оплачиваете кредиткой покупки товаров и услуг или снимаете наличными. Лимит уменьшается на потраченную сумму.

- Вы вносите сумму в погашение долга целиком или по частям (но не менее минимального платежа). Доступный денежный лимит увеличивается, и вы снова можете им пользоваться.

На сайте Сбербанка действует удобный калькулятор, который наглядно показывает принцип действия карты со льготным периодом. Вы можете завести все свои покупки и посмотреть, сколько экономите на уплате процентов. Более подробно мы разбирались с калькулятором в статье о кредитных картах.

Разбираем понятие “обязательный платеж”

Будете вы погашать всю сумму долга целиком или по частям, решать только вам. Одно вы должны запомнить очень хорошо – сумма не должна быть меньше минимального обязательного платежа. Да, вы заплатите проценты, потому что не погасили весь долг, но:

- вы не попадете под санкции банка;

- сохраните чистой свою кредитную историю;

- возобновите в полном объеме кредитную линию, которую одобрил вам Сбербанк.

Итак, обязательный минимальный платеж – это:

- 5 % от суммы долга, но не менее 150 руб.

- Сумма превышения кредитного лимита.

- Проценты по кредиту, если вы не воспользовались льготным периодом.

- Комиссии, неустойки.

Увеличение кредитного лимита: стоит ли обращаться в банк

Банк для каждого клиента в индивидуальном порядке рассчитывает лимит денежных средств, которыми он может пользоваться. Эта сумма возобновляется каждый раз после погашения долга целиком или частично. В этом главное преимущество и отличие кредитной карточки от потребительского кредита.

На основе анализа вашей анкеты и собственных источников информации банк самостоятельно определяет ту границу, за которую вы не сможете переступить. Максимальная сумма по классическим картам Visa и MasterCard – 600 000 руб. Но часто она значительно меньше.

Как увеличить кредитный лимит? Это делает только банк по совокупности факторов, характеризующих вас как надежного плательщика. К сожалению, заявки от граждан на увеличение лимита банк не рассматривает.

Как закрыть кредитную карту

Процедура закрытия кредитной карточки простая. Необходимо:

- Подать в отделение банка, где получали кредитку, заявление на отказ от дальнейшего ее использования.

- Погасить имеющиеся задолженности.

- Вернуть по требованию банка карту, т. к. она является его собственностью.

Закрытие счета происходит по истечении 30 дней после возврата карточки.

Заключение

По моему мнению, Сбербанк на сегодняшний день не проводит активную политику по привлечению новых клиентов или по повышению заинтересованности старых в своих банковских продуктах. Это происходит по той простой причине – банк в них (т. е. новых клиентах) не особо и нуждается.

В это время более мелкие игроки не слезают с экранов телевизора, пытаясь привлечь наше внимание новыми предложениями. А Сбербанк стабильно, из года в год, занимает свое 1-е место на рынке

К чему я веду? Да к тому, что ожидать от него каких-то супервыгодных условий, наверное, не стоит. Но многих банк привлекает своей стабильностью, государственной гарантией и именем.

А что нужно вам?