Факторинг

Содержание:

- Система банковского факторинга

- Разновидности факторинга

- Стоимость услуг факторинга

- Суть и цели факторинга

- Как выбрать факторинговую компанию

- Факторинг – что это такое

- Факторинг простыми словами

- Факторинг, что это простыми словами? Банковский факторинг.

- Выбор банка для факторингового обслуживания

- Преимущества и недостатки факторингового финансирования

- Когда может возникнуть потребность в факторинге

- Что это такое

- Что такое факторинг — определение термина

- Заключение

Система банковского факторинга

Факторинговое финансирование осуществляется в том случае, если между продавцом и дебитором существует договоренность, закрепленная в договоре поставки, об отсрочке платежа сроком до 180 (иногда до 240 суток) с момента поставки.

В этом случае банк выплачивает продавцу средства в сумме до 90% от стоимости всех товаров по товарной накладной, а дебитор, в свою очередь, всю сумму долга переводит на факторинговый счет в банке.

Банк, получив перевод, взимает комиссию за обслуживание, за обработку данных по накладным, проценты по сумме финансирования за фактическое количество дней использования кредитных средств. После этого из суммы поступления гасится основной долг по финансированию, а остаток средств (если он есть) переводится продавцу.

Банк осуществляет финансирование сделок по факторингу в несколько этапов:

- оценка платежеспособности покупателей и продавцов по внутрибанковской нормативной документации;

- подписание договора о факторинговом обслуживании, а также сопутствующей документации (договоров банковского счета, поручительств и т.д.);

- рассылка покупателям (дебиторам) уведомлений о необходимости перечисления средств на специализированный счет, открываемый в банке на имя продавца;

- прием от продавца товарных накладных и счетов-фактур по отгруженным партиям товара, оценка договора поставки и соответствия его условиям накладной, внесение поставок в базу данных;

- перевод суммы финансирования на счет продавца, внутрибанковский учет объема требований и выплат;

- отслеживание просроченных поставок (то есть тех, по которым отсрочка платежа уже закончилась, а оплата от дебитора не поступила), иногда в этом случае клиент может подтвердить в письменном виде закрытие данной поставки, и регрессное требование выдвинуто не будет;

- прием входящих платежей от дебитора, их разнесение по поставкам, учет выплаченных процентов и возврат излишне уплаченных средств клиенту.

Факторинговая компания

Не столь важно, кто осуществляет финансирование – банк или факторинговая компания. Основное отличие банка от компании-фактора – стандарты работы

Если банк может параллельно оказывать различные услуги по сопровождению счетов, осуществлять переводы между счетами клиента и дебитора, то факторинговая компания — оказывать широкий спектр услуг по страхованию платежей, их сопровождению, отслеживанию поставок (в том числе за рубеж) и др.

Факторинговая компания, параллельно с финансированием, проводит полное сопровождение дебиторской задолженности, участвует в решении спорных вопросов с дебиторами.

Разновидности факторинга

Существует несколько видов систематизации. Первый из них (по порядку взаимодействия сторон) включает две разновидности факторинговых услуг:

- Открытый. Наиболее распространённый вариант, подразумевающий заключение договора между коммерческими структурами: и продавец, и покупатель, и финансовый агент — индивидуальные предприниматели или юридические лица, отвечающие за неисполнение обязанностей в рамках контракта и российского законодательства. Схема сотрудничества полностью соответствует приведённой выше: стороны заключают трёхсторонний договор, продавец поставляет товар или оказывает услугу, получая часть денег от покупателя и основную — от фактора, после чего потребитель в установленные сроки погашает задолженность перед финансовым агентом.

- Закрытый. В этом случае продавец привлекает деньги «посредника» без ведома покупателя. Последний, не участвуя в подписании договора оказания факторинговых услуг, по факту получает небольшую отсрочку оплаты, а по её окончании возвращает средства в полном объёме кредитору, не взаимодействуя с агентом.

Второй вид (по распределению коммерческих и страховых рисков) также подразумевает два варианта:

- Без регресса. Финансовый агент принимает на себя все риски и издержки, в том числе связанные с досудебным урегулированием споров с покупателем, подачей искового заявления в суд и дальнейшими разбирательствами.

- С регрессом. Более выгоден для «посредника», поскольку, в соответствии с условиями договора, он получает право требовать погашения задолженности от продавца, если покупатель пренебрегает своими обязанностями или не может их исполнить по объективным причинам.

Третий вид — по времени начала действия договора факторинга:

- Предварительный (консенсуальный). Покупатель принимает на себя долговые обязательства, а продавец уступает фактору право истребования задолженности ещё до того, как основной контракт (купли-продажи, оказания услуг и так далее) вступит в силу. Часто практикуется, однако связан с повышенными рисками для потребителя и, следовательно, «посредника»: первому в случае недобросовестности поставщика придётся доказывать свою правоту и выдвигать новые требования, а финансовому агенту — всё это время ждать погашения задолженности.

- По факту. Договор оказания факторинговых услуг, в какой бы момент времени он ни был составлен, вступает в силу уже после исполнения продавцом обязательств в отношении покупателя, а иногда — и после внесения последним своей доли оплаты. Более безопасный для финансового агента вариант, поскольку на момент возникновения задолженности перед ним потребитель уже имеет возможность удостовериться в качестве товаров или услуг.

Четвёртый вид — по странам присутствия:

Внутренний. Все участники сделки — резиденты одной страны; соответственно, договорные отношения между сторонами развиваются в едином правовом поле (и необходимость корреляции отсутствует).

Внешний. Оказание факторинговых услуг производится на международном уровне

При этом неважно, находятся ли все участники договорных отношений или только один из них в разных юрисдикциях; имеет значение лишь соответствие условий сделки нормам международного и местного законодательства.

Пятый вид — по числу финансовых агентов:

- Один фактор. Самый привычный вариант: и продавец, и покупатель заключают договор с одним и тем же «посредником» и исполняют перед ним обязательства в обмен на кратковременное предоставление заёмных средств.

- Два фактора или больше. Сложная схема, в которой поставщик привлекает одного агента (или нескольких), а потребитель — другого. Чем больше сторон сделки, тем сложнее процедура составления договора оказания факторинговых услуг, поэтому прибегать к этому варианту имеет смысл, если один «посредник» не может предоставить нужную сумму или продавец и покупатель сильно не доверяют друг другу.

Существуют и другие способы классификации факторинга — например, по использованию электронных или бумажных документов или по специализации фирмы-посредника. Однако эти критерии — лишь частности, не влияющие на схему предоставления денежных средств под заключение сделки, а потому заниматься дальнейшими перечислениями не имеет смысла.

Стоимость услуг факторинга

Обслуживание факторинга менее распространено в России, в отличие от обычного кредитования. Потенциальному клиенту сегодня трудно разобраться в том, сколько это стоит и сравнить предложения разных операторов рынка: общедоступной информации очень мало. Остается оперировать логическими построениями, суммируя составляющие стоимости услуги. В цену факторинга входит:

- Средняя процентная ставка по России за пользование заемными средствами. Кредит – платный вид услуг, в каждой области России он может отличаться, но в целом он подлежит усредненному анализу.

- Оформление, обработка и проверка документов. Она устанавливается каждым учреждением по своему усмотрению.

Помимо этих основных составляющих, на ценообразование факторинга влияют другие факторы:

- принятое в компании или банке позиционирование в учетной политике;

- оборот и финансовое состояние фирмы-заявителя;

- длительность отсрочки;

- количество покупателей, регулярно работающих с данным продавцом;

- цена партии товара;

- кредитная история и репутация клиента;

- уровень конкуренции.

Труднодоступность сведений об условиях факторинга выражается в желании многих потенциальных пользователей получить некое «положение об отделе факторинга» конкретного банка, в котором якобы все прописано. Неизвестно, впрочем, есть ли такой документ в природе, или проценты определяются умозрительно для каждого клиента индивидуально.

В результате воздействия различных факторов выводится так называемая эффективная ставка, выражающая реальный процент вознаграждения за пользование факторингом. В реальной жизни она несколько превышает банковский процент по бизнес-кредитованию (разница до 7%) в случае регрессивного договора, когда ответственность ложится на клиента. Увеличение рисков влечет рост цены услуги.

Некоторые банки, работающие по факторингу, позиционируют эту услугу в числе прочих, в том числе предоставляемых факторинговыми компаниями, входящими в финансовые группы, возглавляемые ими. Среди них:

- ВТБ-Факторинг – в группе ВТБ (подробная статья здесь);

- РБ-Факторинг – в группе Росбанка;

- ГПБ-Факторинг – в группе Газпромбанка.

Другие банки предоставляют факторинг напрямую в рамках действующих в них кредитных программ.

Общее правило состоит в том, что эффективность факторинга для банка не должна быть меньшей, чем принятая в рамках общей учетной политики. В противном случае нет смысла отвлекать на него оборотные активы.

Суть и цели факторинга

Факторинг – эффективный инструмент оптимизации дебиторской задолженности. Если передать смысл этого утверждения простыми словами, то такая сделка выгодна всем участвующим в ней сторонам:

- для покупателя доступно получение товара с отсрочкой платежа;

- продавец получает мгновенную оплату поставок;

- вознаграждение фактора стимулирует его участие как третьей стороны.

Как работает факторинг

Сущность факторинга кратко описывается следующей схемой:

- Фактор осуществляет финансирование под уступку денежного требования сделки купли-продажи.

- Покупатель получает товар от продавца. С этого момента он должен лицу, оплатившему поставку.

Итак, факторинг как способ финансирования деятельности организаций основан на переуступке права требования задолженности покупателя перед поставщиком в пользу фактора. В связи с этим, справедливым представляется следующее определение: факторинг – это финансовая услуга, с помощью которой поставщик может получить мгновенную оплату за товар, реализованный с отсрочкой платежа. Способствует этому третья сторона – фактор (банк или финансовая компания).

Услуга платная, так как форма финансирования предусматривает использование заемных денег. При этом условия, на которых предоставляется факторинг, характеризуются большей доступностью по сравнению с кредитом, а документальное оформление упрощено.

Участники договора факторинга

В процессе факторинга задействованы следующие субъекты:

- продавец, заинтересованный в скорейшем получении выручки за реализованный товар или оказанную услугу (кредитор);

- покупатель, которому факторинг позволяет увеличить оборачиваемость средств с минимальными издержками за счет предоставления отсрочки (дебитор);

- фактор, предоставляющий факторинговое финансирование на платной основе.

Чаще всего дебитор ставится в известность о том, что право требования переведено кредитором. Иными словами, он знает, что нужно платить третьему лицу (фактору).

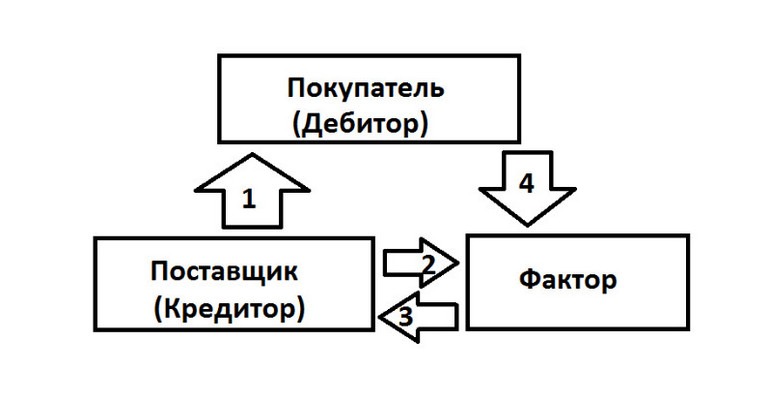

Схема факторинга

Для простоты понимания того, как работает факторинг, приведен простой рисунок, иллюстрирующий процессы и их последовательность:

Факторинговая схема с объяснением действий:

- Кредитор отгружает товар.

- Кредитор предоставляет фактору документы, подтверждающие отгрузку.

- Фактор оплачивает часть (до 90%) стоимости отгруженного товара.

- Покупатель производит расчет с фактором.

Юридическое обоснование факторинговой деятельности

Понятие и сущность факторинга в российском правовом поле раскрываются в следующих законодательных актах:

- Гражданское право (ГК РФ) – документ, определяющий официальный термин «факторинг». Формулировка описывает передачу денежных средств за предоставленный товар (услугу) в обмен на денежное требование кредитора (глава 43 ГК РФ).

- Международная конвенция УНИДРУА. Практически в любой стране типовой закон о факторинге основан на общепринятом документе Convention on International Factoring (сокращенно – UNIDROIT), в котором в наибольшей степени учтены его возможные особенности. В частности, установлено ограничение для физических лиц, так как к потребительским товарам этот финансовый инструмент не должен применяться.

- Налоговое законодательство (статьи 265, 269 и 271 НК РФ).

- Федеральное законодательство (395-1-ФЗ «О банках и банковской деятельности» от 04.12.1990).

Использование факторинга при государственных закупках

Широкое внедрение факторинга в российской экономике касается и сферы госзакупок, практически всегда предполагающих длительные отсрочки платежей. Предприятия, одержавшие победу в тендерных конкурсах и получившие выгодные заказы и подряды, сталкиваются с проблемой недостатка оборотных средств. Их дефицит можно восполнить за счет кредитования, однако этот способ дорог и трудноосуществим в силу сложности документального оформления.

Правовое регулирование переуступки требования в данном случае действительно признается многими экспертами несовершенным. Реальная судебная практика, тем не менее, говорит о том, что при отсутствии прямого описания механизма, факторинг госзакупок сам по себе не запрещен. Контракт остается в силе, его стороны (в частности, исполнитель или подрядчик) не меняются. Переуступка денежного требования признана законной.

Преодолеть возможные трудности использования факторинга при оплате тендерных заказов по 44-ФЗ будет легче, если заранее получено официальное разрешение Минфина РФ на переуступку долга по конкретному договору.

Как выбрать факторинговую компанию

Есть ряд критериев, по которым можно оценить финансовые организации, чтобы понять, сможете ли вы установить долгосрочные отношения по схеме факторинга. Итак, при выборе фактора стоит учитывать:

Основные условия сотрудничества

Рассматривая вариант сотрудничества с конкретным банком, важно понять, на каких именно условиях предоставляется факторинговое обслуживание. Минимальный оборот задолженности, срок отсрочки платежа и другие пункты договора в каждом случае будут отличаться.

Принципы документального сопровождения

Многие компании, которые пользовались услугами факторинга, в качестве основной проблемы выделяют сложности с передачей документов

Например, некоторые финансовые организации требуют отчёта по основным операциям в течение суток. Передать документы за столь короткий срок бывает сложно физически, и это становится для клиента дополнительной статьёй расходов

Поэтому лучше выбрать того фактора, который готов принимать документы в цифровом варианте с электронной подписью.

Гибкость

В первую очередь клиенту необходимо обращать внимание на основные положения работы с банком, такие как правила оплаты и документального сопровождения. Но не менее важна и гибкость факторинговой политики, которая также является одним из ключевых условий комфортного сотрудничества

Замечательно, если фактор готов пойти навстречу и при необходимости изменить некоторые пункты договора. Речь может идти о корректировке сроков проведения операций или порядка выставления счетов, о введении новых или изменении существующих форм документации и т. д.

Надежность

Под этим критерием понимается способность фактора осуществлять финансирование согласно договору. Чтобы оценить её, стоит тщательно изучить основную финансовую отчётность компании и данные о её бенефициарах. Если на этом этапе ошибиться и выбрать ненадёжный банк, есть риск не получить тех средств, на которые клиент так рассчитывал.

Факторинг – что это такое

Факторинг (от англ. factoring – посредничество) является финансовой услугой по предоставлению банками денежных средств во временное пользование. Получателями данной услуги являются преимущественно торговые компании, работающие с отсрочкой платежа. За услуги факторинга банком взимается процент. По сути, данный инструмент является своего рода кредитованием, однако банк, именуемый фактором, не требует залогового обеспечения за пользование денежными средствами.

Стандартный договор с покупателем заключается на условиях предоплаты или отсрочки платежа. Предоплату разумно взимать, если с этим клиентом ранее не было взаимоотношений или если поставка является разовой. К сожалению, несмотря на возможность проверки контрагентов онлайн, нередки случаи обращения в суд за взысканием просроченной дебиторской задолженности. Чтобы избежать судебных тяжб, в договор стоит включить условие предоплаты в счет предстоящих поставок товаров.

Чтобы понять, что такое факторинг простыми словами, разберем пример.

ООО «Ромашка» поставляет стройматериалы в строительные магазины внутри региона и по стране. Основная масса клиентов – небольшие компании и индивидуальные предприниматели, закупающие стройматериалы для перепродажи или собственных нужд. Оборот компании составляет примерно 1 875 000 руб. (25 000 $ или 725 000 грн.) в месяц. Среднемесячная стоимость товарных запасов на складе – 1 350 000 руб. (18 000 $ или 522 000 грн.).

В конце августа ООО «Ромашка» заключает договор поставки с крупным гипермаркетом «Стройматериалы для дома и дачи». Условиями контракта предусмотрено следующее:

- поставка товара осуществляется 2 раза в месяц – 1 и 15 числа каждого месяца;

- приблизительная стоимость каждой партии товара – 375 000 руб. (5 000 $ или 145 000 грн.);

- отсрочка по расчетам за товары составляет 30 календарных дней.

Таким образом, отгрузив две партии товара, компания сократит запасы на складе более чем в 2 раза. В результате образуется дефицит товаров и произойдут сбои поставок в пользу других клиентов. А закупить новый товар будет не за что, т.к. деньги от гипермаркета поступят только через месяц.

ООО «Ромашка» имеет счет в коммерческом банке «Капитал», который оказывает услуги факторинга. Участниками трехстороннего договора на торговый факторинг будут являться:

- Поставщик товара – ООО «Ромашка».

- Покупатель товара – гипермаркет «Стройматериалы для дома и дачи».

- Фактор – банк «Капитал».

Схема факторинга выглядит следующим образом:

- Поставщик отгружает Покупателю партию товара.

- Поставщик предоставляет Фактору документы, подтверждающие факт отгрузки (товарные накладные).

- Фактор перечисляет сумму, равную стоимости товара в рамках произведенной поставки за вычетом 15% на случай возврата товаров или недопоставки.

- Через 30 календарных дней Покупатель перечисляет сумму по товарной накладной на счет Фактора.

- В конце месяца Фактор рассчитывает комиссионное вознаграждение, а также сумму неоплаченных поставок.

Итак, теперь мы знаем, что такое факторинг. Как давно он существует? Обратимся к истории.

Факторинг простыми словами

Задолженности одних компаний перед другими – часто встречающееся явление. Как правило в факторинге участвуют 3 звена:

- Клиент, именуемый поставщиком товара (кредитор).

- Покупатель товара (дебитор).

- Посредник (факторинговая компания — фактор или кредитное учреждение), обеспечивающий продавца денежным требованием.

Посредник осуществляет кредитование клиентов с помощью погашения дебиторской задолженности, которая обычно не превышает полугода.

Если описать этот процесс более доступным языком, то получится, что:

- посредник оплачивает товар кредитора вместо дебитора в размере 80-90% от полной стоимости, выплачивает дебиторскую задолженность и проводит все необходимые платёжные документы;

- дебитор, в свою очередь, активно ведёт бизнес, реализует поставленную продукцию и за счёт этого оплачивает поставленный товар;

- в результате этого процесса фактор выплачивает остаток средств клиенту и получает свои проценты и комиссионные сборы от задолженности должника.

Таким образом, клиент имеет возможность получить денежные средства в полном объёме от фактора, а покупатель может реализовывать товар либо услуги и производить оплату за них при условии отсрочки платежа.

Положительные стороны факторинга:

- обеспечение непрерывности в работе. Заключив договор, поставщик передает право требования по своей дебиторской задолженности банку (фактору). Тем самым он привлекает денежные средства в оборот, с какой бы низкой оперативностью и задержками ни платили контрагенты;

- снижение рисков. Используя данный способ финансирования, фирма возлагает часть рисков неуплаты на банк, получая 60-90 процентов от суммы дебиторской задолженности. Существует и так называемый регрессный факторинг, который освобождает банк от ответственности за неплатеж, но его стоимость ниже на 10 процентов. Есть также риски ликвидности, валютные риски. Последние имеют место в основном при международном факторинге. Благодаря этому инструменту поставщик получает возможность немедленно конвертировать иностранную валюту, избегая ненужных колебаний курсов;

- преимущество для покупателей. Услуга предоставляет покупателям возможность отсрочки платежа по поставкам;

- отсутствие залога. Банки, как правило, за такую услугу не требуют обеспечения. Залогом здесь становится именно дебиторская задолженность;

- быстрота. Предоставление факторинга — довольно быстрый процесс по сравнению с кредитом, для оформления которого требуется множество обосновывающих документов, а сам процесс может длиться месяц.

Некоторые недостатки факторинга:

- Факторинг, предлагаемый российскими банками, стоит довольно дорого. Часто он обходится клиентам дороже, чем обыкновенный кредит. Ведь финансируя дебиторскую задолженность, банк берет на себя риск неплатежа.

- При оформлении сделки фирма получает не более 85–90% от основной суммы задолженности. Остальная часть выплачивается поставщику после погашения задолженности дебитора.

- Услуга предоставляется в основном постоянным высоконадежным клиентам и недоступна для фирм с большим количеством мелких дебиторов.

Размер комиссии зависит от того, какие услуги предоставляет фактор. В большинстве случаев клиент платит проценты от суммы задолженности и фиксированные комиссионные платежи за обработку каждого документа. Стоимость факторинга получается более высокой, чем проценты по бизнес-кредитам (на 3–7 процентов).

Размер платежей зависит также от:

- размера запрашиваемой суммы (обычно чем больше сумма долга, тем ниже проценты по нему);

- срока финансирования (чем дольше срок, тем больше комиссия);

- длительности сотрудничества с данным клиентом и т. д.

Факторинг, что это простыми словами? Банковский факторинг.

Что такое банковский факторинг?

Что такое факторинг, уже было сказано выше, но стоит учесть исключения. Банковское финансирование может осуществляться только в случае договоренности между дебитором и продавцом об отсрочке до 6 месяцев с момента поставки. При этом она должна быть закреплена в договоре поставки.

Система банковского факторинга проходит следующим образом:

- Согласно нормативной документации проходит оценка платежеспособности покупателей.

- Подписание договоров банковского счета, различного рода поручительств и других документов.

- После дебиторам рассылаются уведомления о необходимости перечисления конкретной суммы на счет, который перед этим был открыт на продавца.

- На счет продавца переводится сумма, а также производится внутрибансковский учет выплат и объема.

- От покупателя принимаются входящие платежи, после чего они заносятся по поставкам.

Этапы факторинга

Чтобы понимать суть всего процесса, нужно знать минимум 5 этапов факторинга:

Продавец предоставляет клиенту товар или услугу с отсрочкой платежа.

Продавец после выявления кредиторской задолженности передает фактору документы, подтверждающие это.

После чего фактор (факторинговая компания или соответствующий отдел банка) покрывает эту задолженность. Стоит учесть, что иногда фактор покрывает практически всю задолженность.

Теперь должнику необходимо перевести плату за данный товар или же услугу.

В конце кредитору и должнику необходимо решить все вопросы между собой

Зачастую банк или же факторинговая компания получает назад свою сумму, но уже с дополнительной комиссией, обосновывая это своей важностью и услугами в сделке. Продавцу достается от 5% до 30% остатка полагающихся ему денег.

Выбор банка для факторингового обслуживания

Конечно, проще всего отказаться от долгих поисков и обратиться в первый попавшийся банк, но правильнее выбирать факторинговую компанию, ориентируясь на конкретные цели бизнеса.

При выборе подходящего банка для факторинга необходимо:

- Определиться с целью использования факторинга. Например, это может быть разовая сделка или обслуживание всей дебиторской задолженности. Если при разовой сделке можно обойтись узким факторингом, то второй вариант предполагает использование широкого спектра услуг, поэтому тут нужен фактор, который будет готов работать со сложными ситуациями. Хотя подобные услуги стоят дорого, зато не возникнут проблемы с оборотными средствами.

- Выбрать фактор: банк или факторинговую компанию. Банк – наиболее удобный вариант при крупных товарооборотах. Также этот вариант подходит тем, кто планирует передачу управления всей дебиторской задолженности по нескольким сделкам фактору. Однако, в данном случае нужно быть готовым к тщательным и придирчивым проверкам со стороны банка в отношении как самого кредитора, так и контрагентов. Представители малого бизнеса выбирают специализированные факторинговые компании, т. к. от них можно получить более быстрое финансирование, хоть и в значительно меньших размерах по сравнению с банками. Независимо от выбора фактора, будь то банк или факторинговая компания, в каждой отдельной ситуации устанавливается индивидуальный тариф, поэтому в их сравнении нет смысла.

- Узнать о репутации выбранного фактора, собрать отзывы о нём.

- Произвести анализ стоимости услуг фактора и сравнить со ставками по кредиту (если есть возможность привлечения кредитных средств).

- Узнать о наличии возможности онлайн-взаимодействия с факторинговой компанией. Получать необходимые услуги и консультации в онлайн-режиме очень удобно и занимает минимум времени, т. к. не нужно лично посещать банк. К тому же, наличие такой возможности существенно сокращает сроки перечисления платежей.

Видео по теме:

Преимущества и недостатки факторингового финансирования

Подведем итоги и рассмотрим преимущества и недостатки бизнес-факторинга.

| Преимущества | Недостатки |

| Залог не требуется | Заемщику приходится раскрывать информацию о своих сделках |

| Поручители не требуются | Возможен только безналичный расчет (на всех этапах сделки) |

| Высокий процент одобрения заявки | |

| Фактор входит в положение клиента, его требования объективны и снисходительны | |

| Нужен минимальный пакет документов (вплоть до их отсутствия) | |

| Налог на прибыль выплачивается удобным, «безболезненным» для заемщика способом | |

| Инкассацию долга клиента осуществляет фактор | |

| Деньги выдаются заемщику максимально быстро | |

| В некоторых случаях фактор предоставляет дополнительные услуги (бухучет, страхование) | |

| Размер займа не ограничен |

Когда может возникнуть потребность в факторинге

Разные обстоятельства вынуждают компании обращаться за услугами факторинга. Чаще всего, потребность в факторе возникает при:

- необходимости быстро нарастить оборотные средства;

- расширении клиентской базы и увеличении потребностей в закупке сырья и материалов для производственных целей с одновременным риском возникновения просрочек с оплатой со стороны новых покупателей;

- планировании увеличить производственные обороты при увеличении числа клиентов;

- появлении крупного клиента, которая диктует свои правила по оплате за поставляемый товар.

Как правило, когда речь идет о подключении крупной сети, возникают риски с обеих сторон – не справиться с повышенными запросами нового клиента и попасть в серьезную зависимость от платежной дисциплины компании.

Через факторинг производителю удается решить проблему и избежать рисков появления финансовых проблем.

Что это такое

Представьте себе, что вы являетесь владельцем

успешной консалтинговой компании. Вам поступил заказ от крупной строительной

фирмы, в ходе которого необходимо пересмотреть стратегическое планирование и

оптимизировать расходы на производство товаров. Согласно пунктам договора,

заказчик оплачивает выполненную работу в течение десяти рабочих дней.

Консультанты справились с поставленной задачей, передав проект на рассмотрение.

Исходя из пункта договора об оплате, возникает проволочка в оплате, и заказчик

имеет полное право перевести деньги на счет фирмы на десятый день.

Или же ярким примером являются взаимоотношения между

двумя коммерческими фирмами, реализующими продукты питания. Оптовики отгружают

партию товара, но покупатель рассчитывается с ними не сразу, а спустя какое-то

время. Таких примеров в бизнесе масса, но все они формируют потребность в

решении сложившихся обстоятельств и привлечении третьего лица для погашения

финансовой пропасти.

Факторинг часто используют в тех случаях, когда

покупатель не способен в день получения товара оплатить его. Таким образом, он

диктует продавцу собственные условия сотрудничества. Сам термин «факторинг»

дословно переводится как «посредничество» и полностью отражает суть услуги.

Третейским судьёй во взаимоотношениях двух сторон выступает, как правило,

банковская организация.

Факторинг

– это совокупность финансовых услуг, применяемых в процессе сотрудничества

покупателей и поставщиков на условиях отсрочки платы за поставляемый товар.

Услуга на сегодняшний день пользуется огромным спросом и практически каждый банк страны предлагает заключить договор о сотрудничестве.

Факторинг является наилучшим методом восстановления оборотных средств компании. Услуга схожа с классическим кредитованием, но имеет особые черты, о которых мы поговорим далее.

Что такое факторинг — определение термина

Термин «факторинг» появился и получил распространение сравнительно недавно. В глазах поставщика, что такое факторинг, определяется как обменная операция, когда при передаче накопленной дебиторской задолженности можно получит деньги.

Факторинговая компания – это посредник, выплачивающий средства в обмен на передачу права взыскивать задолженность с контрагентов кредитора. Такая компания (фактор) приобретает право взыскания до 95% от всех проданных (поставленных) товаров, расплачиваясь с поставщиком.

В итоге, продавец (поставщик) получает реальные деньги до того, как товары или услуги будут фактически проданы, а компания-фактор самостоятельно занимается вопросами финансовых расчетов с контрагентами предприятия. Как следствие, оборотный капитал поставщика растет, а отсрочки платежей могут составлять 6 месяцев.

Иными словами, с факторингом сталкиваются при выполнении оплат безналичным способом, с использованием отсрочки.

Пример факторинга

Для наглядности, представим условно компанию, которая производит стройматериалы и поставляет в сети с отсрочкой расчетов на 90 дней. Пока сеть пользуется поставленным товаром, не выплачивая денег, производство нуждается в дополнительном финансировании для обеспечения бесперебойного производственного процесса.

Производитель нуждается в «живых деньгах» на расчеты с арендодателями, коммунальные платежи, зарплата персоналу, да и для потребовались средства на покупку сырья на производство.

Есть риск нехватки собственных оборотных средств, чтобы полностью справиться с финансовой нагрузкой.

Именно для таких случаев предназначен факторинг. Привлекая факторинговую компанию, производитель передает документацию и право взыскивать задолженность, накопившуюся по контрагентам. В рамках факторинговой операции, производитель получает 90% от ожидаемого по отсрочке поступления, а оставшиеся 10% компания вернет после окончательного расчета с клиентами на отсрочке после вычета стоимости услуг фактора.

Это выгодная и эффективная схема расчетов, когда каждый занимается своим делом:

- фактор контролирует погашение;

- производитель получает необходимую сумму, решая проблему дефицита оборотных средств.

Перед обращением к факторинговым компаниям следует изучить, как именно компания обеспечит факторинг, что это даст предприятию и на каких условиях.

В России сложилась практика, когда факторами становятся отдельные подразделения банков, финансовых организаций. Есть такие отделы и в ВТБ, Альфа-Банке, Промсвязьбанке, Сбербанке и прочих крупных финансовых организациях.

Заключение

Итак, в данной статье мы попытались объяснить простыми словами, «для чайников», что такое факторинг и зачем он нужен.

Говоря кратко, факторинг позволяет решить следующие задачи:

- предоставление клиенту более гибких условий оплаты по сравнению с конкурентами;

- восполнение дефицита оборотных средств;

- обеспечение безопасности сделки, поскольку фактор проверяет деятельность не только продавца, но и покупателя.

При выборе факторинговой компании следует обращать внимание на условия договора (как происходит переуступка, какие санкции применяются). Также стоит сравнить тарифы различных банков, скорость рассмотрения заявки и процесс работы

В частности, использование электронной подписи существенно облегчит задачу специалисту, который будет заниматься подготовкой документов.