Что делать если не можешь платить ипотеку?

Содержание:

- Погашение ипотеки за счет потребкредита

- Действия банка

- Лишится ли заемщик единственного жилья

- Реструктуризация

- Можно ли отказаться от ипотеки?

- Чем грозит неоплата ипотеки?

- Расторжение ипотечного договора

- Смягчающие факторы, о которых стоит рассказать банку

- Старые ипотечные каникулы

- Чем грозит уклонение от оплаты ипотечного кредита

- Особенности поведения банков при невыплате кредитов

- Возможные последствия

- Проблема на десятилетия вперед

- Что ожидает сторону, нарушившую условия соглашения в одностороннем порядке

- Что будет с квартирой?

- Действия финансовой организации, если не платить ипотеку

- Если банк подал в суд?

- У банка отозвали лицензию как платить кредит

- Шаг 2. Собираем документы

- Последствия невыплаты ипотеки

- Что будет с квартирой?

- Отсрочка в связи с коронавирусом

Погашение ипотеки за счет потребкредита

Некоторые должники практикуют следующую схему: перед началом банкротства они оформляют потребительский кредит и направляют эти деньги на то, чтобы погасить ипотеку. В результате квартира больше не является залоговым объектом и переходит в собственность. В будущем при невозможности расплатиться по долгам гражданин подает на банкротство, а квартира становится единственным жильем (при отсутствии других квартир). За счет этого она не попадает в состав конкурсной массы, а задолженность по взятому ранее потребкредиту и иные долги списываются без продажи квартиры на торгах. Такая схема практикуется, когда до полного погашения ипотеки остается небольшое количество платежей.

Если Госдумой будут приняты поправки в закон, то лишиться можно будет и единственного жилья. Весной с инициативой частично отменить мораторий на изъятие единственного жилья выступал Конституционный суд

В результате остаться без него могут и злостные неплательщики, и те, кто стал банкротом непреднамеренно — по неосторожности или вследствие низкой финансовой грамотности.

Действия банка

На самом деле банк не стремиться всеми правдами и неправдами отжать вашу недвижимость. В этой ситуации он теряет прибыль и постарается вначале решить вопрос по-хорошему, а затем перейдет к радикальным действиям. Итак, рассмотрим, если не платить ипотеку, что сделает банк:

- Будет присылать смс с напоминанием о приближающемся очередном платеже.

- В случае неполучения платежа, банковский сотрудник звонит должнику, затем его родным, затем на работу. Звонки могут быть по нескольку раз в день, в час, или даже по несколько раз в час. Звонить будут с просьбами, с угрозами, с предупреждениями – хамить, просить, уговаривать, тут нужно подготовиться к самому худшему.

- Начинается начисление пеней и штрафов.

- Дело передается в юридический отдел, который будет готовить иск в суд. Вначале он будет о взыскании задолженности, а затем о взыскании самого залогового имущества.

- Кредитор подаст на вас в суд.

- Судебный пристав, получив решение об обращения взыскания на жилье, объявит торги (первоначальные и повторные) с которых по заниженной стоимости будет продаваться квартира.

- Если квартира будет продана, то новый собственник может выселить заемщика через суд.

- Если продать не удастся, то квартиру переведут на банковский баланс. И он опять же может ее продать, а потом новый владелец должен будет обратиться в суд с иском о выселении.

Кредитор имеет право выселять должника и без судебного решения. Но в этом случает последний может оспорить такие действия в суде. Помните! Законным будет только выселение с решением суда.

Лишится ли заемщик единственного жилья

Статья 446 ГПК РФ защищает должников от выселения из домов или квартир. Однако исполнительский иммунитет не распространяется на ипотечную недвижимость. Если жилье является обеспечением по кредиту, на него могут обратить взыскание по требованию залогодержателя.

Остаться без крыши над головой граждане могут лишь при наличии внушительной просроченной задолженности. Статья 54.1 закона 102-ФЗ служит своеобразным барьером. Банк не вправе требовать реализации ипотечной квартиры, если неисполненное заемщиком обязательство слишком мало. Так, гарантированно отказывают в продаже квартир, если:

- просроченный платеж не превышает 5% стоимости помещения;

- должник опоздал с исполнением обязательства менее чем на 3 месяца.

Отклонение иска не снимает обременения с жилья. При усугублении ситуации банк вправе вновь поставить вопрос об обращении взыскания.

В некоторых договорах за кредитором закрепляется полномочие на изъятие и реализацию залогового имущества во внесудебном порядке. Незначительность нарушения препятствует использованию такой оговорки.

Статья 54.1 пресекает злоупотребления и со стороны должников. Пункт о незначительности просрочки не применяется, если график был нарушен трижды в течение 12 месяцев.

Вам будет интересно прочитать

Когда должник лишится единственного жилья: анализ судебной практики

Реструктуризация

Одним из популярных способов смягчения кредитных условий становится реструктуризация долга, которая предусматривает обращение в банк с просьбой об отсрочке платежей при возникновении определенных материальных трудностей. При этом к заявлению обязательно прикладываются подтверждающие документы.

На протяжении отсрочки клиент выплачивает лишь проценты. При этом срок кредитования может быть увеличен, а сумма по ежемесячным выплатам значительно снижена. При этом стоит отметить, что банки идут на условия реструктуризации долга, если заемщик имеет лишь временные материальные трудности.

Можно ли отказаться от ипотеки?

Сделать это заемщик может в таких случаях:

- До момента заключения договора.

- При использовании средств и заключении нескольких платежей.

- После перечисления средств банком, но без их применения.

- Сразу же после заключения договора.

Отказаться от ипотеки можно на первоначальных этапах ее оформления.Каким образом вы собираетесь отказываться от ипотеки зависит от конкретного случая. Во многом играет роль этапа при получении банковских средств.

Отказаться от ипотеки можно на первоначальных этапах ее оформления.Каким образом вы собираетесь отказываться от ипотеки зависит от конкретного случая. Во многом играет роль этапа при получении банковских средств.

При перерасчете сумм может взиматься комиссия, поэтому чем быстрее заемщик откажется от ипотеки банка, тем меньше своих средств он потеряет.

Чем грозит неоплата ипотеки?

Кредиторы принимают в обеспечение ипотечных кредитов хороший залог: приобретаемую недвижимость, рыночная стоимость которой находится на высоком уровне и имеет тенденцию к стабильному росту. Этим банки снижают собственные риски сделки.

Заемщик, оформляя в залог имущество, должен понимать, что неоплата кредита может привести к тому, что недвижимость будет изъята кредитором и реализована в целях погашения задолженности.

Не следует думать, что банки будут изымать залог сразу после наступления первого дня просрочки. Банк не заинтересован в данном исходе сделки, заемщику будут предлагаться различные выходы из ситуации: реструктуризация долга, рефинансирование, кредитные каникулы и т. д. Это будет возможным, если у заемщика действительно объективные причины несвоевременного обслуживания долга, когда он идет на контакт с банком и кредитор видит его желание погасить кредит.

Меры, применяемые банками до реализации обеспечения:

- Начисление штрафов, пени, неустоек;

- Выставление претензии с требованием погашения долга;

- Привлечение к ответственности поручителей и созаемщиков по договору;

- Продажа задолженности третьим лицам.

Расторжение ипотечного договора

Серьезность решения оформить ипотеку сложно переоценить. Но зачастую граждане излишне оптимистично воспринимают свои возможности или же не вполне разбираются, как правильно вложить деньги в недвижимость в 2021 году, что приводит их к мысли о расторжении соглашения. Здесь есть три варианта:

- Если ипотечный договор уже составлен, но еще не подписан, достаточно посетить банк и написать заявление об отказе. Зачастую кредиторы стараются не потерять клиента и начинают предлагать ему более выгодные условия;

- Если договор подписан, но деньги еще не поступили на счет заемщика, придется доказывать менеджеру свое право на отказ. Дело в том, что по закону соглашение считается вступившим в силу только после перечисления средств;

- Если договор заключен, а деньги получены заемщиком, необходимо обратиться в суд и показать, что для отказа есть веские основания. Как правило, банк в такой ситуации предлагает продать квартиру и погасить заем из вырученных средств.

Если в первых двух случаях достаточно знать свои законные права, то в третьем нужно постараться доказать суду обоснованность требований о расторжении договора. Для этого понадобятся соответствующие документы:

- Справка 2-НДФЛ о снижении уровня доходов заемщика;

- Выписка из трудовой книжки об увольнении с работы;

- Свидетельство о расторжении брака;

- Свидетельство о рождении ребенка;

- Выписка из медицинской карты о наличии тяжелого заболевания;

- Акт экспертизы о выявлении серьезных недостатков объекта ипотеки.

Смягчающие факторы, о которых стоит рассказать банку

При ответе на вопрос, что будет, если перестать платить за ипотеку, следует учитывать, что отчуждение квартиры не является единственным вариантом. Если заемщик докажет, что он действительно не может оплачивать долг, банк может пойти навстречу.

Смягчающие факторы могут быть следующие:

- потеря работы;

- состояние здоровья, при котором невозможно осуществлять дальнейшую трудовую деятельность;

- рождение ребенка (принимается как уважительная причина, по которой клиент не может платить ипотеку только несколькими банковскими организациями);

- банкротство.

Чтобы перечисленные обстоятельства были учтены, необходимо представить документы, подтверждающие причины неуплаты. Это может быть:

- копия трудовой книжки с отметкой об увольнении;

- медицинские справки, подтверждающие нетрудоспособность;

- свидетельство о рождении ребенка и т.д.

Чем больше документов, тем выше вероятность, что удастся прийти к компромиссу с кредитором.

В подобных случаях, вопрос, если не платить свою ипотеку, что сделает банк, имеет отдельное значение. В зависимости от ситуации, финансовая организация может:

- реструктурировать долг – поменять условия кредитования, уменьшив размер ежемесячного платежа и увеличив срок договора;

- предоставить ипотечные каникулы, в течение которых будут оплачиваться только проценты.

Перечисленные обстоятельства также будут учитывать судом, как уважительная причина, по которой заемщик не может платить ипотеку.

Старые ипотечные каникулы

Это кредитные каникулы, которые ввели ещё в 2019 году — поэтому мы называем их «старыми». По ним банк предоставляет отсрочку платежей на срок до 6 месяцев (этот срок выбирает сам заёмщик). При этом вернуться к установленному графику платежей можно в любой момент. Если появляется такая возможность, во время каникул можно начать гасить пропущенные платежи или их часть.

Эти каникулы можно взять, если соблюдаются несколько условий одновременно:

1. Размер ипотечного кредита — до 15 миллионов ₽.

2. Условия кредитного договора прежде не менялись по требованию заёмщика (рефинансирование не считается).

3. Ипотека оформлена на единственное жильё заёмщика (или соответствующее право требования по договору долевого участия).

4. Заёмщик на момент запроса ипотечных каникул находится в трудной жизненной ситуации. Например: нет работы; временная нетрудоспособность дольше двух месяцев подряд; среднемесячный доход упал на 30% и больше за 2 месяца до обращения в банк (при этом на платежи по ипотеке уходит 50% дохода и больше); рождение ребёнка (при этом среднемесячный доход упал на 20% за 2 последних месяца, а на платежи по ипотеке последние полгода уходит больше 40% дохода).

Подать заявление на «старые» каникулы можно лично в офисе банка или по почте заказным письмом. К заявлению нужно приложить документы: выписку из ЕГРН (где видно, что жильё у заёмщика — единственное) и подтверждение жизненных сложностей — выписку из центра занятости, листок нетрудоспособности за два месяца, справку о доходах за текущий и прошлый год, свидетельство о рождении ребёнка и так далее.

Чем грозит уклонение от оплаты ипотечного кредита

Распространенной ошибкой заемщиков, попавших в сложную жизненную ситуацию, становится уклонение от сотрудничества с банком. Граждане пытаются оттянуть разговор с кредитным менеджером, не отвечают на телефонные звонки, игнорируют письма. Результатом становится начисление штрафов.

Право взыскать неустойку банк приобретает с первого дня просрочки платежа. Расчет производится сотрудниками финансовой организации с опорой на договор. Законом № 217-ФЗ от 23.06.2016 года установлено предельное значение. Если соглашением предусмотрено начисление процентов, максимум не может превышать ключевую ставку ЦБ РФ. В остальных случаях взыскивается 0,06% от просроченной задолженности за каждый день.

Игнорирование требований банка о погашении неизбежно приводит к судебному разбирательству. Залогодержатель требует обращения взыскания на ипотечную недвижимость. При этом штрафные санкции и проценты продолжают начисляться вплоть до расторжения договора.

Особенности поведения банков при невыплате кредитов

Каждый банк ведет себя по-своему при возникновении финансовых проблем у своих должников. Одни идут навстречу, другие ведут в отношении заемщика жесткую политику с целью возврата кредита. Многое зависит и от поведения самого заемщика. Если он прячется от банка, игнорирует его звонки, то о мирном разрешении проблемы не может быть и речи.

Что будет, если нечем платить кредит в Сбербанке?

Из всех кредитных учреждений именно со Сбербанком при желании можно решить вопрос мирным путем. Если у вас возникли финансовые трудности, связанные с потерей работы, продолжительной болезнью или выходом в декрет, то вы можете попросить банк о предоставлении вам кредитных каникул.

Кредитные каникулы – это своего рода реструктуризация кредитного договора, согласно которой заемщику предоставляется отсрочка по уплате основного долга. Должник в этот период погашает только начисленные проценты. Воспользоваться этой услугой могут только те клиенты, которые не имеют просроченной задолженности.

В остальных случаях банк уже в индивидуальном порядке решает судьбу проблемного заемщика. С кем-то также может быть заключена реструктуризация кредитного договора, чьи-то дела по прошествии времени могут быть переданы на рассмотрении в суд или коллекторским агентствам.

Что будет, если нечем платить по кредитам в Альфа-банке, Тинькофф, Лето Банке?

Эти банки редко идут навстречу своим клиентам. При возникновении у заемщика проблем с погашением эти банки действуют по отработанной схеме:

- звонят с банковсого call-центра;

- передают кредитное досье отделу по возврату просроченной задолженности;

- если вышеописанные действия не помогают, то делом начинают заниматься коллекторские агентства;

- подают на заемщика в суд.

Поэтому при возможности старайтесь погашать кредит хотя бы частично, чтобы снизить начисление штрафов и пени до минимума. Рассмотрите варианты перекредитования в других банках.

Возможные последствия

Неисполнение кредитных обязательств не влечет уголовной или административной ответственности, но рассчитывать на то, что банк прекратит начислять штрафы и простит долг, не стоит. При возникновении просрочек любой кредитор действует исходя из условий кредитного договора. Отсюда возникает вопрос: «Если не платить ипотеку, что сделает банк в первую очередь?»

Действия банка

При первых нарушениях сроков выплаты кредитная организация попытается связаться с должником по телефону. Это необходимо для выяснения причин просрочки и уведомления клиента о наличии просроченной задолженности. Если на звонки заемщик не отвечает, банк может направить к нему своего сотрудника для выяснения обстоятельств.

В большинстве случаев финансовые учреждения стараются решить проблему в досудебном порядке путем воздействия на заемщика, поручителей и других лиц, указанных в кредитном соглашении.

Никакие серьезные действия со стороны кредитора не последуют, если:

- остаток долга не более 5% от общей суммы займа;

- период просрочки не превышает 90 дней;

- нарушения по оплате незначительны при учете стоимости залогового имущества.

В случае накопления просрочек и отсутствия контакта с заемщиком банк использует один из следующих методов:

- уступает долг коллекторскому агентству;

- подает иск в судебную инстанцию.

Коллекторы применяют более суровые методы взыскания, это также следует учесть, принимая решение не возвращать ипотечный заем.

Рассмотрение судебного иска – дело весьма хлопотное, при этом в большинстве случаев суд обязывает клиента внести лишь основной долг по займу. Штрафы, пени и другие неустойки сюда не входят. Таким образом банк может потерять часть прибыли, поэтому стремится не доводить дело до суда. Если же банком подано исковое заявление, следующим шагом становится судебный процесс, в ходе которого решается судьба залоговой недвижимости.

Что происходит с квартирой

Если заемщик сможет доказать, что допускает просрочки непреднамеренно, суд может обязать банк принять меры для решения сложившейся ситуации. В противном случае залоговая недвижимость выставляется на продажу.

Как только разрешение на реализацию жилья получено, банк больше не может начислять плату за пользование кредитом и прочие штрафы, неустойки. Окончательная сумма долга фиксируется решением суда. Продажа имущества происходит с помощью службы судебных приставов.

Стартовая цена квартиры, выставленной на продажу, устанавливается с дисконтом в 10%. По истечении месяца дисконт увеличивается до 15%. Так будет происходить до тех пор, пока имущество не будет реализовано. Банк заинтересован в быстрой продаже недвижимости, ведь снижение ее стоимости означает потерю денежных средств, которые идут на погашение долга.

После продажи квартиры долг погашается в следующем порядке:

- Штрафы, пени, неустойки.

- Начисленные проценты.

- Основной долг.

Если суммы от продажи не хватит на полное покрытие долговых обязательств, банк вправе еще раз подать исковое заявление на взыскание остатка долга с другого имущества заемщика. Если же после уплаты задолженности остается какая-то сумма, она возвращается клиенту.

Если не платить ипотеку, что будет с квартирой в том случае, когда в ней прописаны несовершеннолетние дети? На самом деле это не играет существенной роли. Федеральная служба судебных приставов может выписать гражданина и без его согласия, если на это имеются весомые причины.

Ухудшение кредитной истории

Просрочка по ипотеке может привести не только к принудительной продаже залогового имущества. Информация о клиенте вносится в черный список. Кредитная история портится, а это означает невозможность дальнейшего кредитования. О повторном оформлении ипотечного займа не может быть и речи. Но и небольшой по размеру кредит также не удастся оформить.

Это следует учесть, принимая решение о неуплате ипотеки. За оставшуюся долгую жизнь заемные средства могут понадобиться еще не раз.

Проблема на десятилетия вперед

Когда в апреле прошлого года правительство вводило программу льготной ипотеки под 6,5% годовых, выглядело это, по меньшей мере, странно. На тот момент куда более важным казалось поддержать тех, кто взял кредит до пандемии и теперь не может вносить платежи – но власти решили сделать так, чтобы кредитов стало еще больше. И это сработало: несмотря на все проблемы, 2020-й стал рекордным по объемам выдачи ипотечных кредитов.

Прошлый рекорд был установлен в 2018 году – тогда россияне взяли ипотеки на 3 триллиона рублей за один год. Потом строительный рынок начал постепенно приходить к более спокойному росту – с середины 2019-го начали действовать новые правила долевого строительства, а ставки по ипотеке почти не снижались.

Но в 2020 году было выдано ипотечных кредитов на 4,3 триллиона рублей, а всего (по данным на начало марта) россияне должны банкам 9,5 триллионов рублей. Для понимания, это примерно половина всех доходов федерального бюджета за год. Рынок жилья еще с прошлого года называют перегретым, но «охлаждать» его будут постепенно – сохранив льготную ипотеку после 1 июля 2021-го, но лишь в части регионов.

Правда, как оказалось, кризис не прошел мимо ипотеки – часть из тех, кто ввязался в историю с ипотечным кредитом на пике роста, по факту не может обслуживать свой долг. По официальным данным, на просроченные ипотечные кредиты приходится около 72 миллиардов рублей. На первый взгляд, это менее 1% от общего объема выдачи, но по факту цифры больше.

Так, многие клиенты предпочли уже реструктуризировать свои долги (продлив срок ради снижения платежа) – таких в портфеле у банков порядка 3%. И, как показывает практика, реструктуризация помогает далеко не всегда – вероятно, все 3% таких долгов в итоге станут проблемными.

Доля просроченных кредитов будет расти и дальше – как прогнозируют аналитики, в первой половине 2021 года это будет рост на 8-10%, а во второй – уже на 12-15%. Причин есть несколько:

- банки кредитовали клиентов слишком активно, не уделяя достаточно внимания оценке платежеспособности клиентов. В итоге кредиты получали те, кто уже скоро не сможет вносить по ним ежемесячные платежи;

- закончились все программы кредитных каникул, вводимых Центробанком. Сейчас у заемщика есть возможность только один раз уйти на кредитные каникулы (те, которые ввели еще до пандемии);

- жилье в продаже становится все дороже, но заработать на нем вряд ли получится много – доходность аренды постоянно падает. Те, кто покупал квартиру в ипотеку, надеясь погашать кредит, сдавая жилье в аренду, могут сильно прогадать.

Вообще же, как показывают расчеты, во многих регионах льготная ипотека оказала отрицательное влияние на заемщиков – с учетом роста цен на жилье, даже по низкой ставке платежи будут выше, чем при старых ценах и рыночных ставках. Но проблема еще серьезнее – взяв ипотеку по нормальной цене и высокой ставке, в будущем кредит можно рефинансировать под более низкий процент. Но ниже, чем средние 6% годовых по госпрограмме, ставки уже не будут – тогда как стоимость жилья фактически фиксируется на весь срок кредита.

Поэтому и те, кто покупал жилье в инвестиционных целях, вряд ли что-то выгадают, когда госпрограмма закончится. А платить-то нужно вне зависимости от обстоятельств.

Что ожидает сторону, нарушившую условия соглашения в одностороннем порядке

Ипотека довольно крупный заем и игнорировать банк при невозможности перечислений не лучший выбор. В такой ситуации кредитное учреждение вправе подать в суд и то, что процесс будет выигран не заемщиком – это факт.

Впоследствии должника ожидает посещение судебных приставов, которое может обернуться:

- изъятием любого имущества, представляющего хоть какую-то ценность. Автомобиль, ювелирные украшения, технику, мебель и прочее. Хотя из перечисленного забрать вправе лишь машину, но как показывает российская практика, людей оставляют практически без ничего;

- блокировка и последующее списание всех средств с индивидуальных вкладов;

- наложение ареста на все банковские карты;

- при официальном доходе произойдет его сокращение до прожиточного минимума, остальные средства пойдут на аннулирование займа;

- или ничего из перечисленного не последует, если будет реализована занимаемая жилплощадь. Однако для многих это единственное жилье, и здесь возникают сложности.

ВАЖНО !!! Таким образом при сложных жизненных ситуациях и ипотекой на плечах не рекомендуется затягивать с походом в банк. Необходимо попросить учреждение о смягчении долгового бремени в связи с обстоятельствами

Чтобы не быть голословным надлежит предоставить различные документы, доказывающие правдивость слов – выписки из больницы о предстоящем дорогостоящем лечении, справка, показывающая упадок доходов семейства и прочее.

Действует много законных методов, способных спасти залоговое жилище и не превратить человека в вечного банковского должника. Самым лучшим для банка и для заемщика выходом станет сдача в аренду квартиры, что обеспечит постоянность платежей по ипотеке. Однако это вариант подходит для тех, у кого есть где жить помимо ипотечного жилища.

Что будет с квартирой?

Ипотечная недвижимость выступает гарантией исполнения заемщиком своих обязательств. Поэтому если клиент не будет выплачивать долг, банк может обратиться в суд с требованием об отчуждении имущества в пользу кредитора и его реализации на торгах.

После реализации недвижимости долг погашается в следующем порядке:

- погашение штрафных санкций;

- оплата процентов за обслуживание ипотечного займа;

- выплата основного долга.

Если вырученная сумма больше необходимой, для покрытия финансовых расходов банка, остаток возвращается клиенту. Если денег от продажи не хватает, чтобы оплатить весь долг, остаток долга остается на заемщике и банк может потребовать в судебном порядке, чтобы он был выплачен за счет иного имущества должника.

Согласно законодательству, взыскание долга путем отчуждения имущества возможно, если объем долговых обязательств превысил стоимость ипотечного займа не менее чем на 5%.

В Сбербанке

Последствия того, что будет, если не платить свою ипотеку, будут рассмотрены на примере Сбербанка.

Кредитор будет действовать в следующем порядке:

- первый месяц – информирование должника о возникшей проблеме;

- второй месяц – попытка нахождения диалога с заемщиком и получения информации о том, почему не вносятся платежи;

- три месяца отсутствия платежей – Сбербанк готовит документы для инициирования судебного производства и уведомляет об этом клиента, который не может платить по долгу;

- четвертый месяц без взносов – направление иска в суд.

После этого клиент, который не может или не хочет платить ипотеку, уведомляется о принятом судебном постановлении и получает график, по которому будет выплачивать накопившийся долг.

После вынесения судом решения о продаже объекта недвижимости:

- банковская организация приостанавливает начисление процентов;

- размер задолженности фиксируется приставом;

- осуществляется принудительная реализация имущества.

Действия банка не зависят от региона, если ипотека оформлена в Москве или любом другом регионе, порядок будет аналогичным.

Действия финансовой организации, если не платить ипотеку

В первую очередь кредитная организация уведомляет клиента о появившейся просрочке посредством телекоммуникаций или почтовым уведомлением. Далее кредитор попытается связаться с клиентом. И если клиент в течение определенного времени (чаще всего около 3-месяцев (90 дней)) никак не обозначится, то банк будет вынужден направить к нему своего сотрудника для личного общения. Эти действия предпринимаются банковским учреждением в целях выяснения причин отсутствия платежей (жив ли заемщик, не находится ли в лечебном учреждении, продолжает ли работать и т.д.).

В первую очередь кредитная организация уведомляет клиента о появившейся просрочке посредством телекоммуникаций или почтовым уведомлением. Далее кредитор попытается связаться с клиентом. И если клиент в течение определенного времени (чаще всего около 3-месяцев (90 дней)) никак не обозначится, то банк будет вынужден направить к нему своего сотрудника для личного общения. Эти действия предпринимаются банковским учреждением в целях выяснения причин отсутствия платежей (жив ли заемщик, не находится ли в лечебном учреждении, продолжает ли работать и т.д.).

Если заемщик не пойдет на контакт, банк вынужден предпринять следующие меры:

- передать долговые обязательства третьим лицам (коллекторским агентствам);

- предъявить исковые требования по принудительному взысканию;

- выставить объект залога на торги.

Любое из вышеперечисленных действий финансового учреждения не противоречит закону.

Если банк подал в суд?

Для заемщика такой поворот событий может принести неожиданные плюсы:

- Будет прекращено дальнейшее начисление пени и штрафов, долг будет окончательно зафиксирован.

- Если вы обратитесь за помощью к специалисту по судебным делам, то он поможет найти слабые места в кредитном договоре. Всем известно, что клиентам приходится возвращать основной долг с процентами, штрафами и пени, которые не всегда могут быть оправданы. Опытный адвокат может существенно снизить существующую задолженность, когда заемщику останется погасить лишь основной долг.

- При согласии обеих сторон в суде может быть подписано мировое соглашение, предусматривающее погашение остатка долга согласно определенного графика. За его исполнением будут следить судебные приставы.

Многих волнует вопрос, а могут ли описать имущество, если не платить по кредиту? Да, судебные приставы могут это сделать на основании судебного решения. Если заемщик не может сам погашать кредит, то это можно сделать путем продажи его квартиры, автомобиля, земельного участка и т.д. Но конфискация возможна лишь того имущества, которое принадлежит заемщику на праве собственности.

У банка отозвали лицензию как платить кредит

Если банк закрылся или у него отозвали лицензию, не стоит тешить себя мыслью о том, что теперь вам не нужно будет погашать кредит. Ваши обязательства перед банком не аннулируются автоматически. Скорее всего, все документы по кредиту будут переданы той финансовой организации, которая будет заниматься возвратом вкладов и, соответственно, приёмом кредитных платежей. Помните, что банк, который будет уполномочен заниматься делами вашего банка, не будет иметь право на изменение условий кредитования в одностороннем порядке. То есть, если вы должны были своему «родному» банку 100 тысяч рублей, ваша задолженность волшебным образом до 200 тысяч не вырастет.

В жизни заемщиков случается всякое и зачастую вопрос о дальнейшей выплате кредита встает ребром перед многими лицами, оказавшимися в трудной ситуации

В таких случаях важно выработать определенную стратегию и договориться с банком о возможном приостановлении выплаты или значительном снижении суммы, которую можно платить ежемесячно. Также можно признать банкротство (данная процедура осуществляется только через суд), а также договориться с банком о возможности реструктуризации долга

Шаг 2. Собираем документы

Нужно уточнить у менеджера, какие документы предоставить для подтверждения обстоятельств, и принести их в банк как можно скорее. Если рассматривать ситуации выше, то это будут:

Трудовая книжка с записью о причине увольнения. Справка из налоговой или от работодателя, которая покажет, что доходы упали (если трудности уже несколько месяцев).

Медицинская справка и карта, выписки от врачей с описанием необходимых дорогостоящих лекарств и процедур.

Чеки, если что-то уже оплачено.

Справки от полиции, спасателей или ЖЭКа, акты осмотра, заключения экспертов о размере ущерба.

Свидетельство о рождении или установлении опекунства.

Последствия невыплаты ипотеки

Если перестать платить ипотеку, то возникают негативные последствия для заемщика.

Прежде всего будет испорчена кредитная история – это выглядит не так страшно

Но это только поверхностное мнение, так как на этот нюанс стали обращать внимание многие крупные работодатели, а также органы, разрешающие выезд за границу

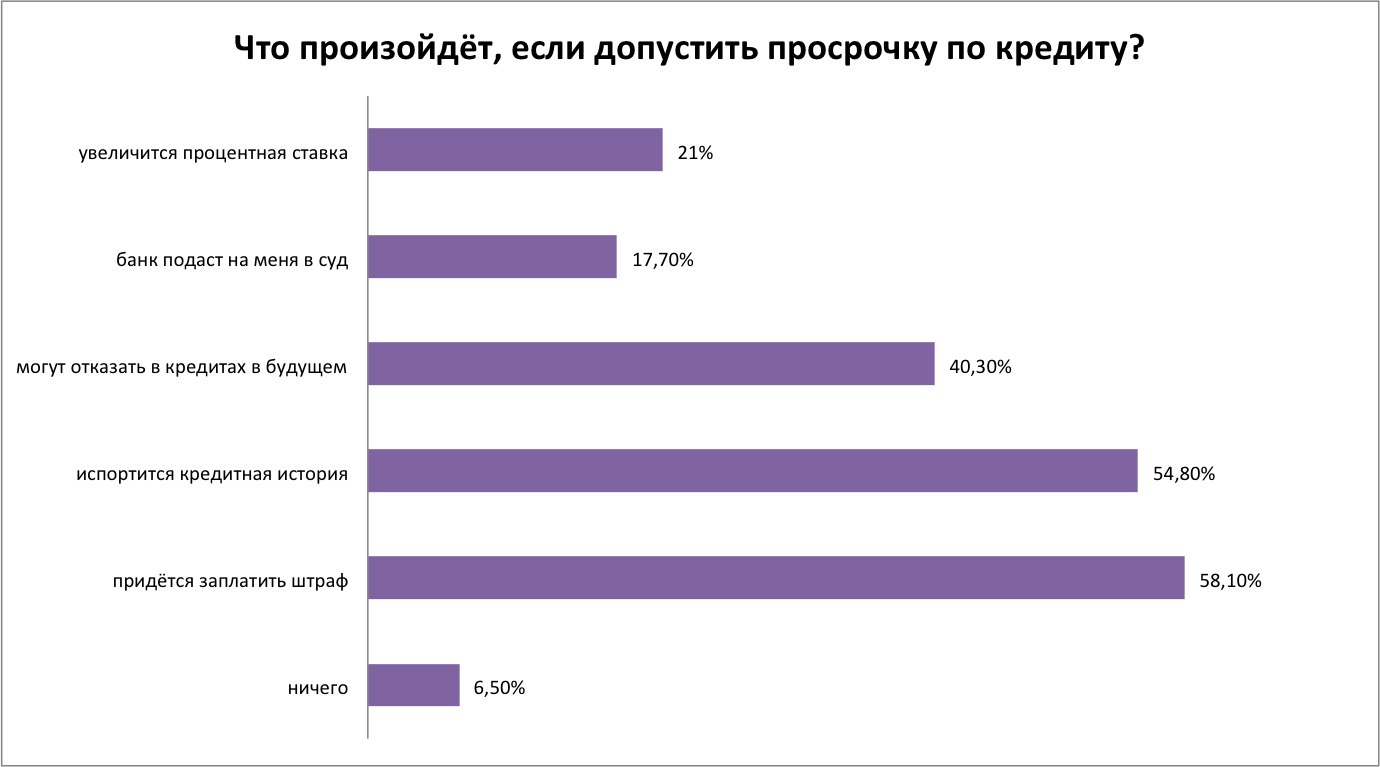

Наглядный график последствий просрочки по кредитам.Несвоевременная выплата ипотеки в банке приносит множество неудобств заемщику, среди которых самыми неприятными является использование всевозможных способов влияния на должников вплоть до обращения в коллекторное агентство.

Наглядный график последствий просрочки по кредитам.Несвоевременная выплата ипотеки в банке приносит множество неудобств заемщику, среди которых самыми неприятными является использование всевозможных способов влияния на должников вплоть до обращения в коллекторное агентство.

Что будет с квартирой?

Если сумма долга по неуплате за ипотеку составляет более 5% от общего долга по кредиту, банк вправе изъять недвижимое имущество по закону. Если сумма задолженности ниже данной суммы, банковское учреждение может наложить арест на залоговое имущество. Квартира, находящаяся в собственности банка, может быть в любое время быть продана с аукциона. При этом цену банковское учреждение назначает гораздо ниже рыночной.

Любой финансовой организации важно вовремя получить не только общую сумму взятого кредита, но также все начисленные проценты, штрафы и пени. При этом банк руководствуется политикой, при которой при продаже квартиры с аукциона средства, полученные от продажи, уходят в первую очередь на погашение штрафов, затем процентов, а уже потом гасится основной ипотечный кредит

В результате в некоторых случаях суммы, вырученной с продажи жилья с аукциона, не хватает на погашение основного долга. По решению суда оставшаяся сумма будет списываться ежемесячно с заработка заемщика.

Отсрочка в связи с коронавирусом

Некоторые должники получили послабления до 31 марта 2021 года. Банк России рекомендовал кредиторам не требовать продажи заложенного жилья, если заемщик или члены его семьи заболели коронавирусом или у них резко снизились доходы в связи с пандемией. На каникулы из-за коронавируса могут рассчитывать даже те, кто до пандемии побывал на ипотечных каникулах.

В случае если гражданину ранее был предоставлен льготный период или его кредит (заем) был уже реструктурирован, Банком России рекомендовано продлять реструктуризацию на срок до трех месяцев с момента обращения по условиям программ реструктуризации, существующих у кредитора.