7 мифов и заблуждений о кредитной истории

Содержание:

- Особенности взаимодействия банков и БКИ

- Что такое кредитная база

- Можно исправить плохую кредитную историю

- Зачем проверять кредитную историю

- В кредитной истории не отображаются просроченные платежи меньше 7 дней

- Зачем проверять кредитную историю?

- Для чего нужен Персональный кредитный рейтинг

- Список бюро КИ

- Эффективные советы заёмщикам

- Важно!

- Закрытая часть

- Как получить список: алгоритм

- Можно ли исправить кредитную историю

- Для кого предназначена услуга?

- Как проверить свою кредитную историю

- Титульная часть

- Как можно исправить плохую кредитную историю

Особенности взаимодействия банков и БКИ

Любое банковское учреждение, которое занимается оформлением потребительских кредитов, отправляет запрос в то БКИ, с которым у него подписан договор о предоставлении услуг. Взаимодействие банка и БКИ происходит по следующей схеме:

- Обращение потенциального заемщика в финучреждение, последующее заполнение заявки на кредитный продукт с обязательным внесением персональной информации, сведений об официальном трудоустройстве и размере чистой заработной платы. Неотъемлемое условие данного документа – пункт о согласии на выполнение запроса в БКИ для получения соответствующей информации.

- Банковское учреждение отправляет запрос в бюро по заемщику.

- Основываясь на информацию, которая была предоставлена в БКИ другими банками, бюро формирует отчет по кредитному досье клиента и отправляет его непосредственно в банк.

- Учитывая полученную информацию от БКИ, сотрудники банковского учреждения выносят окончательное решение, касательно выдачи денежного займа клиенту.

Разумеется, что взаимодействие финансового учреждения и бюро не осуществляется посредством электронной почты. Крупные подразделения БКИ самостоятельно разрабатывают специальные программы, с помощью которых обеспечивается автоматизация взаимоотношений между банком и бюро. Следовательно, на изложенную выше процедуру уходит не более чем 2 минуты.

Что такое кредитная база

Кредитная база — набор персональных данных граждан, которые хотя бы раз в своей жизни оформляли кредит или займ. Доступ к этим данным может получить заемщик или третьи лица, с письменного заверенного согласия заемщика.

Кроме того, отдельно существуют базы должников. Они нужны банкам, чтобы отследить неплатежеспособных кредиторов. Черные списки злостных неплательщиков строго конфиденциальны и не доступны ни бесплатно, ни за деньги.

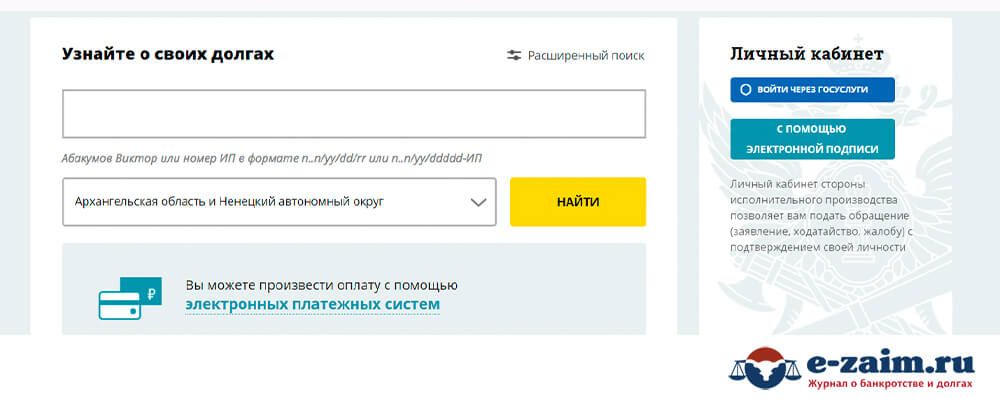

Один из вариантов проверки — на сайте судебных приставов РФ. Там нужно ввести свои данные и узнать свой статус. Но в этой базе хранятся только данные по тем делам, которые попали в суд, и по которым было начато исполнительное производство. Если дело еще не дошло до суда, или банк решил не судиться и списал долг (такое тоже бывает) — вы окажетесь в черном списке, но не на сайте ФССП.

Сама история состоит из трех частей: титульной, основной, закрытой и информационной. Титульная хранится в ЦККИ. Информационная и закрытая части сохраняют информацию о самом кредите, их количестве и процессе погашения долга клиентом (как погашал, были ли просрочки, в течение какого срока).

Можно исправить плохую кредитную историю

Этот миф подразумевает, что вы обращаетесь в один из сервисов, который предлагает вам за небольшие деньги исправить вашу кредитную историю. Все подобные способы являются в лучшем случае неправдой, а в худшем – мошенничеством!

Кредитную историю можно исправить только в одном случае – если в ней допущена ошибка. По статистике ошибки в кредитных историях случаются в одном случае из тысячи. Если вам не повезло, и банк или БКИ по какой-то причине внес ошибочную информацию в вашу кредитную историю, вы можете обратиться в БКИ с требованием исправить или удалить недостоверную информацию.

В остальных случаях исправить кредитную историю можно, своевременно выполняя обязательства по оформленным кредитам и кредитным картам. Каждый новый кредит без задолженностей и просрочек будет улучшать ваш кредитный рейтинг и положительно влиять на кредитную историю.

Зачем проверять кредитную историю

Узнавать собственную банковскую историю можно по разным причинам. Особенно актуально это делать перед тем, как человек намеревается подать заявку на получение особенно крупного займа (например, когда человек собрался покупать квартиру). В таком случае, если есть какие-то недочеты или ошибки, их можно будет исправить.

Специалисты рекомендуют заказывать информацию по КИ через 1,5-2 месяца, как был погашен очередной заем. Это поможет убедиться, что договор действительно закрыт, и у финансовой организации нет претензий к клиенту.

Обязательно нужно заказывать данные по КИ, если человеком утерян паспорт. В противном случае, при обнаружении оформленных микрозаймов придется долго и основательно разбираться в судебной инстанции. Кроме того, так можно понять, пытался ли вообще кто-то провести незаконные операции с чужим документом.

Кроме того, стоит проверить свою КИ на наличие ошибок, которые не являются редкостью. В случае обнаружения неточности в личных данных или в информации о кредитах, ее следует незамедлительно исправить.

Нужно проводить проверку по своей КИ

Нужно проводить проверку по своей КИ

В кредитной истории не отображаются просроченные платежи меньше 7 дней

Популярный миф, который особенно распространен среди людей, работавших в банках. Даже если вы внесли платеж по кредиту на один день позже даты платежа, установленной банком, это отразится в вашей кредитной истории.

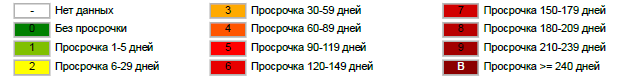

Большинство БКИ в случае с просроченными платежами по кредиту оперируют временными интервалами.

Градация просроченных кредитов БКИ Equifax

Градация просроченных кредитов БКИ Equifax

Как показано на графике, просроченные платежи от одного до пяти дней практически не влияют на ваш кредитный рейтинг. Тем не менее, рекомендуем вам избегать задолженностей более 5 дней, так как это снизит ваш кредитный рейтинг и может стать основанием для отказа в выдаче кредита в будущем.

Зачем проверять кредитную историю?

Специалисты в сфере финансовой безопасности считают, что любому человеку, даже если он никогда не брал кредиты и не собирается этого делать впредь, необходимо регулярно проверять свою кредитную историю. Для чего?

-

Во-первых, это нужно, чтобы вовремя заметить и предотвратить попытки мошенничества.

Развитие интернета и появление множества сервисов, связанных с необходимостью идентификации личности, упростили задачу потенциальным мошенникам, охотящимся за персональными данными граждан. Регулярно появляющиеся сообщения об утечках баз данных служат этому подтверждением. А если ваши паспортные данные стали достоянием нечистых на руку дельцов, они могут попытаться получить кредит при помощи сведений из вашего паспорта. И так как многие кредитные организации предлагают упрощенный способ получения займов – вплоть до отсутствия необходимости личного присутствия заемщика, – мошенники часто этим пользуются. К сожалению, добропорядочные граждане узнают о том, что стали жертвой мошенников, когда к ним приходят коллекторы требовать возврата сделанных кредитов и набежавших процентов и штрафов. Именно поэтому в профилактических целях гражданам предоставляется возможность дважды в год бесплатно запросить и получить свою кредитную историю.

-

Во-вторых, для исключения ошибок.

Иногда банки и финансовые организации, выдающие кредит, слишком поздно передают информацию о сделанном платеже или совсем забывают это сделать, несмотря на установленную законом прямую обязанность.

-

В-третьих, чтобы оценить свои шансы на получение нового кредита.

Сделать сейчас это стало очень просто при наличии Персонального кредитного рейтинга, который рассчитывается НБКИ как интегральный показатель кредитной истории – то есть учитывающий все значимые данные. Рейтинг выставляется в баллах от 300 до 850 единиц, и на его основе человек может составить представление о своих возможностях как заемщика. Чем выше значение ПКР, тем лучше ваш рейтинг и тем лучшие условия вам предложат банки при предоставлении кредита.

-

В-четвертых, для повышения финансовой грамотности.

Знать свою кредитную историю и ПКР интересно и просто полезно. Баллы рейтинга – единственная оценка кредитоспособности, не требующая специальных знаний и потому понятная максимально широкому кругу заемщиков. В странах с развитой экономикой кредитные рейтинги являются такой же значимой информацией, как социальная страховка. Россия тоже быстро развивается в этом направлении, и можно ожидать, что ПКР станет значимым фактором при получении не только кредитов, но и, например, расчете величины страховой премии при страховании.

Для чего нужен Персональный кредитный рейтинг

Чтобы иметь возможность следить за состоянием кредитной истории (КИ) чаще, можно получить бесплатный Персональный кредитный рейтинг (ПКР), который рассчитывается на основе всех записей КИ и является его цифровым выражением.

- ПКР выставляется в баллах от 300 до 850 единиц и предоставляется бесплатно неограниченное количество раз;

- Отслеживая его значение регулярно, заемщик может не только самостоятельно проверить состояние кредитной истории, но и понять, насколько предпочтительным клиентом он является для банков.

- Обладателям высокого значения ПКР банки и финансовые организации дают лучшие условия кредитования, делают персональные предложения и поощряют бонусами.

- Невысокий рейтинг сигнализирует заемщику о необходимости улучшения качества кредитной истории, чтобы иметь возможность кредитоваться на более выгодных условиях.

Чем выше балл – тем лучше для заемщика, тем больше вероятности, что банк выдает ему кредит на хороших условиях.

Список бюро КИ

Сегодня на российской территории действует множество БКИ, занимающиеся сбором, хранение, анализом всей поступающей по клиентам информации.

| название | полное наименование | регионы (банки), с которыми работают | перечень услуг |

| МБКИ | межрегиональное | по Тюменской области | обращение в ЦККИ для получения: списка бюро;

отчета; электронной подписи физлиц |

| НБКИ | национальное | банками Москвы, регионов | отчеты, рейтинг в режиме онлайн;

помогает оспорить КИ |

| ПКБ | Приволжское | в Тольятти | идентификация заёмщика;

данные КО; ЦККИ |

| ПБКИ | Поволжское | по Казань, области | КО;

консультация специалистов; запросы в ЦККИ |

| СЗКИ | Северо-Западное | Санкт-Петербург | предоставление КО; формирование кода субъекта КИ;

информации от ЦККИ |

| ОКБ | объединенное | Московская область, в числе клиентов: свыше 600 банков, микрофинансовых, страховых компаний, операторов сотовой связи | онлайн отчет;

запросы в ЦККИ; скоринг уровня благонадёжности |

| КБ Русский стандарт | кредитное бюро | было создано в рамках одноименного банка, через 3 года расширение сферы деятельности, с наращиванием базы клиентов | КО;

запросы в ЦККИ; можно оформить подписку и получать КИ |

| Эквифакс | Кредит Сервисиз | в составе АСРОС, с представительствами в 24 странах мира | КО;

предоставляет возможность исправить КИ; личный кабинет |

| БКИ Южное | Ростов-на-Дону | получают КИ;

запрос в ЦККИ за списком БКИ; модернизация кодов |

|

| БКИ Поволжье | Нижний Новгород | КИ;

запросы по регионам |

|

| НКБ | национальное | ТПП РФ;

МЦО Росстата; ЗАО издательство «Экономическая газета»; ОАО АКДИ “Экономика и жизнь” |

формируют условия в России, направленные на всемерное развитие института КИ |

| ЦКБ | данных отсутствуют | ||

| БКИ «КредитИнформ» | Иркутск | создают, используют базы данных;

ПО |

|

| МБКИ | Москва | ||

| СБКИ | Сибирское | Новокузнецк | обработка информации |

| ЗБКИ | Зауральское | Новосибирск | запросы;

анализируют КИ |

| Дальневосточное БКИ | Находка | хранение КИ;

обрабатывают, с последующим предоставлением КО |

|

| Восточно-Европейское БКИ | Санкт-Петербург | помощь при составлении запроса КО; формирование, изменение, аннулирование дополнительного кода субъектов КИ; получение истории в других БКИ | |

| СКБ | Столичное | Москва | предоставляют КО; внесение изменений (дополнений) в КИ;

получение сведений из ЦККИ |

| БКИ Центр | Ижевск | данных нет | |

| Пермское региональное БКИ | Пермь | — ////—- | |

| Межрегиональное БКИ | «Кредо» | Камышин | списки по БКИ в ЦККИ;

КО; ЭП физлица |

| Красноярское БКИ | справка по наименованиям, контактным данным БКИ, где хранится КИ; получение истории; присваивают, изменяют, полностью удаляют код в БКИ региона | ||

| МикФинанс Плюс | Ростов-на-Дону | КО онлайн;

оспаривание КИ; расчет рейтинга |

|

| ООО «БКИ «Партнер» | Йошкар-Ола | —///— | |

| ООО «Специализированное Кредитное Бюро» | Москва | —////— |

Совершенно очевидно, для получения нужной информации сегодня достаточно выбрать любое НБКА, действующее в вашем регионе, которое готово выполнять работы по присланному запросу

И это тем более важно, поскольку позволяет узнать заранее, чем будет грозить отрицательная КИ при очередном обращении в соответствующую структуру за деньгами. Поэтому вопрос, зачем нужны БКИ, подразумевает однозначный ответ – чтобы всегда располагать необходимыми данными, изменяя их по возможности

Действительно, предупрежден – значит вооружен!

Эффективные советы заёмщикам

Данная выписка помогает многим гражданам не делать бездумных поступков при оформлении большого количества ссуд, особенно если КИ плохого качества или «подмочена». Заёмщику после получения сведения придётся столкнуться с суровыми реалиями: выплаты необходимо делать постоянно, ежемесячно и обдуманно.

Данные о КИ станут стимулом для граждан рассчитывать на собственные финансовые возможности, брать займы в экстренных случаях. Если вы добросовестный плательщик и хотите получения сведения из БКИ – смело обращайтесь в государственное бюро или в онлайн-режиме через специальные площадки в интернете, которые ведут сотрудничество с НБКИ.

Важно!

У человека, еще не занимавшего денежные средства, КИ пустая, т.е. вторая (основная) часть будет отсутствовать. Но банки, как правило, к нейтральным кредитным историям относятся негативно. Это обосновано тем, что кредитор лишен возможности удостовериться в вашей кредитоспособности. Тем более, она может содержать информацию об отказе в подписании кредитного договора. Такие данные также вносят свою ложку дегтя.

Запросив КИ заемщика и увидев там отклонение заявок от первоочередного банка, последующий фининститут, скорее всего, поступит подобным образом, т.е. окажет в выдаче ссуды. Если взять кредит с хорошей кредитной историей – не проблема, то с плохой дела обстоят сложнее. Улучшение КИ занимает много времени. Это последовательный и затратный процесс.

Но особе, ранее допускавшей просрочки, не имеющей ныне возможности улучшить историю, не стоит даже и думать, как очистить ее. Ни банки, ни бюро, ни другие органы не имеют полномочий на удаление КИ. Поэтому не прибегайте к услугам аферистов, предлагающих оказать помощь по очищению финансового досье.

Хорошей кредитной историей будет обладать субъект, который аккуратно погашает займы, успешно закрыл предыдущие, нечасто обращается за кредитованием в течение определенного промежутка времени. Если с момента последнего кредита прошел год или больше, вероятно, на новый заемщик получит положительный ответ. Более того, его кредитный рейтинг будет возрастать, а история в целом – улучшаться.

В будущем у надежного, ответственного должника появится возможность занимать большие суммы, т.к. кредиторы станут ему доверять. Испортить КИ проще простого. Даже если вы раньше успешно возвращали кредиты, одно продолжительное несоблюдение сроков выплаты (более 30 дней) запятнает вашу репутацию, как и высокий уровень закредитованности, отклоненные запросы в банки.

В завершение

Раз в год каждый человек может получить кредитную историю бесплатно. В иных случаях нужно будет платить. В БКИ обращаются либо через интернет, либо посещают офис. Некоторые граждане прибегают к услугам специальных сервисов, которые, сотрудничая с бюро, могут предоставить кредитный отчет. Их услуги также стоят денег, хотя, например, Эквифакс дает возможность первый раз получить кредитную историю бесплатно.

Обратите внимание, что ваша кредитная история находится не во всех БКИ. Все зависит от того, с какими бюро взаимодействуют кредитующие организации, у которых вы оформляли ссуду

Чтобы узнать, где хранится КИ, выбирают один из способов: или просят банки сообщить данные, или сами подают запрос в ЦККИ. Помните, финансовое досье заемщика остается с ним на всю жизнь. Следовательно, его нужно беречь, ведь кредит с плохой кредитной историей взять довольно проблематично.

Найти банки, которые согласятся заключить договор с «проблемным» клиентом, не так-то просто. Их очень мало. И если человеку в подобной ситуации не удается наладить контакт с кредитно-финансовыми учреждениями, можно рассмотреть вариант с МФО, предоставляющими займы с плохой КИ.

Как исправить кредитную историю: проблемы, способы решения

Кредитная история выступает едва ли не самым важным и решающим фактором при выдаче кредита

В первую очередь банки обращают внимание на финансовое досье клиента, поскольку оно показывает, можно ли ему доверять. Если в прошлом КИ …Продолжить

Подробно рассказываем, как очистить кредитную историю

В современном мире мы привыкли пользоваться кредитными средствами. Но не каждый заемщик реально оценивает свои силы, поэтому допускает просрочки или вовсе отказывается от погашения долга. Могут быть предпосылками таких действий и уважительные причины: болезнь, увольнение, …Продолжить

Как узнать кредитную историю онлайн, бесплатно и платно

Физические лица, желающие узнать кредитную историю, могут сделать это несколькими способами: отправив запрос в БКИ, получить КИ, воспользовавшись услугами специальных сервисов. Использование новых технологий упрощает процедуру выдачи сведений клиенту о его платежной репутации. Обычно за …Продолжить

Закрытая часть

Закрытая часть отчета о КИ физлица может быть предоставлена только ему. В ней содержится информация, поделенная на несколько разделов:

Данные организаций, которые когда-либо запрашивали вашу КИ, с указанием их сокращенного и полного наименования, ИНН и ОГРН, а также с датой проведения запроса

Стоит обратить внимание на важный момент: в отчете конкретного БКИ будут отражаться запросы тех организаций, которые обращались в конкретное бюро

Следовательно, в отчетах разных бюро может быть внесено разное количество запрашивающих историю организаций

Важно! Чем меньше запросов по конкретному лицу, тем выше вероятность получения одобрения кредита. Повышенный интерес может вызвать опасение у кредитора

Информация обо всех заявках и решениях, принятых кредитными организациями. Отметим, что отражаться информация будет так же, как и в первом случае: только в случае, если конкретная организация сотрудничает с выбранным для проверки БКИ. Детальный отчет покажет: что за заявка подавалась, на каких условиях, какая сумма была запрошена и принятое решение. Затем раскрывается информация о заемщике и кредиторе, как источнике формирования КИ. Важно! В обязательном порядке расписывается каждый запрос в отдельности

Отдельным разделом предоставляется информация о судебных решениях, если такие имели место. Ее в БКИ передает судебный пристав, занимающийся конкретным исполнительным производством. Здесь будет указан проблемный долг (при его наличии), который был списан или реструктуризирован по решению суда с указанием кредитного соглашения и условиями его погашения.

Если вы получали банковские гарантии, тогда в следующем разделе будет расписано, какой банк их предоставлял, на какую сумму и срок. А также если банк отозвал свои гарантии ранее установленного срока, тогда указывается причина расторжения договора.

Если клиент в определенный период проходил процедуру банкротства, тогда каждое БКИ обязательно переносит информацию в свой отчет из Единого реестра сведений о банкротстве. В таблице указывается дата признания банкротства, есть ссылка на предоставляемые данные, и уточняется принятое решение, к примеру, списание имеющихся долгов. В заключительной части документа, как правило, приведены контактные данные бюро, предоставившего подробный отчет о КИ.

Как получить список: алгоритм

Чтобы узнать, в каком бюро хранится кредитная история, требуется получить список БКИ, сформировавших отчеты. Эту информацию предоставляет ЦККИ, но направить в него запрос можно несколькими путями.

Запрос с сайта ЦБ

Запрос в ЦККИ можно направить с сайта Центробанка Российской Федерации. Для этого:

-

- Заходите на сайт ЦБ – https://cbr.ru. Кликайте на значок меню.

-

- В перечне разделов выбирайте «Кредитные истории».

-

- Ищите опцию направления запроса в ЦККИ.

-

- Кликайте на «Подробнее» под описанием функции.

-

- Переходите по активной ссылке заполнения формы.

-

- Указывайте, кто вы: пользователь либо субъект.

-

- Помечайте, известен ли вам код субъекта – идентификатор заемщика, который можно найти в первом кредитном договоре (если он сохранился) или выяснить у кредитора.

-

- Указывайте свой статус: физическое лицо или юридическое. Соглашайтесь с условиями передачи данных через интернет.

-

- Заполняйте форму и получайте список БКИ, в которых нашлась история, на электронную почту.

Без кода субъекта дистанционный онлайн-запрос на сайте ЦБ невозможен. Так что либо сформируйте идентификатор (в любом БКИ или в любой финансовой организации), либо выберите иной вариант заявки.

Запрос с Госуслуг

Гражданин РФ, имеющий подтвержденную учетную запись на портале Госуслуг, может проверить местонахождение КИ через ЕПГУ. Вот пошаговая инструкция:

-

- Посещайте портал Госуслуг (www.gosuslugi.ru).

-

- Авторизуйтесь в личном кабинете.

-

- Выбирайте в списке пунктов меню «Налоги и финансы».

-

- Ищите подраздел данных о БКИ.

-

- На новой открывшейся странице можно прочесть информационный текст и кликнуть на ссылку формы запроса.

-

- Подавайте заявление. Форма заполняется автоматически по регистрационным учетным данным.

-

- Ожидайте сообщения о направлении запроса в ведомство.

-

- Извещение об отправке заявления и его статус видны в уведомлениях. Сообщение о результате рассмотрения поступит на e-mail.

-

- Просматривайте уведомление и открывайте перечень БКИ, чтобы узнать, куда дальше обращаться. Кликайте на кнопку сохранения или запрашивайте отправку на электронную почту.

-

- Просматривайте список всех кредитных агентств, в которых находится КИ.

Если учетная запись не подтверждена, пройти идентификацию можно через «Сбербанк Онлайн» или в МФЦ.

Получение списка через финансовую организацию

Если вы не узнавали, какие бюро могут хранить вашу кредитную историю, то проверить это возможно в кредитной организации – банке, МФО, кооперативе. Нужно написать заявление, оплатить услугу и дождаться ответа.

Через бюро

Запросить список можно через бюро. Для этого приходите в офис, предъявляйте паспорт и пишите соответствующее заявление. Ответ предоставляется сразу. Услуга оказывается платно, но средняя стоимость невысока – около 300 рублей.

Через нотариуса

Нотариус тоже может помочь выяснить, в каких БКИ находится кредитная история. Вы заполняете бланк запроса, нотариус заверяет подпись и направляет заявление в ЦККИ, а потом уведомляет о готовности справки.

Можно ли исправить кредитную историю

Ничего страшного в такой неоперативности нет. Предоставьте в отказавший вам по кредиту банк документы, удостоверяющие ликвидацию задолженности. Банк в свою очередь должен предоставить эту информацию в БКИ для обновления вашего досье. Данная процедура должна длиться не более 2-х недель. Если она затягивается на неопределенный срок или банк отказывается вам помогать, то…существует опять-таки сайт ЦБ РФ. Говорят, что обращение граждан с просьбами посодействовать в данных вопросах действует на недобросовестные банки очень положительно. Банки сразу начинают идти на контакт! Вот теперь все улажено.

А что делать тем, кто действительно когда-то отказался платить по кредиту и был внесен банками в «черный список» неплательщиков? Неужели ему больше никогда не выдаст кредит ни один российский банк? К сожалению, это так! Существует только один способ устранить это досадное недоразумение, договориться с банком-кредитором по-хорошему и выплатить ему все, что вы должны. Тот в свою очередь предоставит сведения в БКИ о том, что задолженность по кредиту погашена.

В США кредитную историю заемщика исправить намного проще. Там злостный неплательщик может начать писать свою историю, так сказать «с нуля», то есть после отказа выплачивать кредит в виду отсутствия средств, например, он может попытаться взять у другого банка кредитную карту с небольшим лимитом средств и добросовестно исполнять свои обязательства. Дальше больше, суммы кредитов со временем будут увеличиваться, и заемщик постепенно может выйти на кредитование «крупных размеров». В России все намного стороже и консервативнее. Исправить свою кредитную историю заемщик может только исправив все свои предыдущие грехи, то есть погасив задолженности по имеющимся просроченным кредитам. Иначе кредитовать его не будет ни один коммерческий банк. Никогда!

Для кого предназначена услуга?

Кредитная история имеется у любого гражданина Российской Федерации. Если человек никогда не брал ни займы не кредиты, то показатель КИ равен 0. В каких случаях может пригодиться информация о своей кредитной истории и что туда вообще входит?

https://www.youtube.com/watch?v=yJuNl5srqAA

Интересное видео от журнала Тинькофф, которое стоит посмотреть.

Что содержится в отчёте о кредитной истории?

В нём содержится:

- Точное количество действующих кредитов и займов, их общая сумма задолженности и размер ежемесячных платежей;

- Просроченные платежи, которые были пропущены Вами по действующим или уже закрытым кредитам;

- Размер общей суммы, в том числе проценты и возможные штрафы, сколько выплачено и сколько осталось выплатить;

- Информация кредитного скоринга, которая укажет на величину кредита, который Вы могли бы оформить;

- Результат проверки паспортных данных, которые укажут не значится ли паспорт в «черном» списке;

- Оценка состояния кредитной истории, индивидуальные рекомендации для получения максимальной суммы.

Получить одобрение на кредит, имея при этом плохую кредитную историю — достаточно проблематичная задача. Ни для кого не секрет, что любой банк или МФО использует информацию из Бюро на самой ранней стадии рассмотрения заявки. Самым важным показателем считается кредитный рейтинг кредитуемого.

Услуга предоставляется в онлайн режиме каждому гражданину РФ. Для того, чтобы получить данные самостоятельно через сайт Госуслуг потребуется выполнить два действия:

- Войти на gosuslugi.ru. Если Вы не зарегистрированный пользователь, то нужно пройти предварительную регистрацию, чтобы получить свой логин и пароль для дальнейшего использования портала.

- Иметь уровень аккаунта «Подтвержденная учетная запись».

Что можно узнать о кредитной истории из отчёта?

- Какой займ или какой размер кредита сможете получить. От состояния кредитной истории зависит решение банка или МФО о предоставлении для Вас кредитных средств. Кроме того, показатель оказывает влияние на разновидность кредита, его сумму и получения.

- Наличие ошибок или их отсутствие. Зачастую кредитные учреждения допускают ошибки. К примеру, они могут забыть откорректировать запись о просроченном платеже или добавить запись о закрытии задолженности. Допущенная ошибка в КИ может оказать сильное влияние на дальнейшие отказы в новых займах и кредитах.

- Являетесь ли Вы жертвой мошеннических действий? Участилась мошенническая деятельность. Аферисты получают кредиты и займы по копиям паспортов, а сам человек даже не подозревает, что у него появились кредитные обязанности.

- Отсутствуют ли просрочки? Возможно, они есть, но Вы просто о них забыли. Любая задолженность, даже самая маленькая в пару копеек, способна превратиться в большой долг, потом испортить кредитную историю, а далее по наклонной — принести сильную финансовую нагрузку.

Как проверить свою кредитную историю

Согласно законодательству, каждый может изучить свою кредитную историю не более двух раз в год бесплатно. И неограниченно получать доступ за дополнительную оплату. Чтобы ознакомиться с данными БКИ, достаточно:

- Оформить запрос в Центральный каталог. После можно получить сформированную кредитную историю. Получить данные можно через банк, который оказывал услугу получения займа.

- Обратиться в кредитное бюро. Порядок обращения можно посмотреть на официальном сайте выбранного учреждения. Общее положение одинаковое, но есть отдельные нюансы. Которые также стоит учитывать при получении кредитного отчета.

Титульная часть

Чтобы наглядно рассмотреть, что же можно узнать из КИ, мы решили изучить отчет из Объединенного Кредитного Бюро.

Первая часть, или титульная в нашем случае содержит сводную информацию о Кредитной истории конкретного лица:

- ФИО;

- Дата рождения;

- Паспортные данные;

- СНИЛС;

- ИНН;

- Состояние кредитной истории: сколько всего оформлено кредитов, займов и поручительств и какая по ним числится задолженность (общая и просроченная);

- Персональный кредитный рейтинг, согласно которому банки определяют: готовы ли они выдать этому клиенту новый займ;

- Параметры, влияющие на вашу оценку: имеющиеся просрочки по кредитам или кредитным картам, запросы на проверку КИ, а также данные о возрасте КИ и активности ее владельца за последний год (сколько за этот период оформлено кредитных соглашений).

Уже с первой страницы отчета видно, есть ли у клиента кредиты и долги по ним.

Важно! Не всегда банку принципиально сколько у вас кредитов. Главное, чтобы вы не допускали по ним просрочек, а ваших заработков хватало на то, чтобы брать новые займы без ущерба для семейного бюджета

Как можно исправить плохую кредитную историю

Плохая кредитная история (КИ) возникает вследствие нарушения финансовых обязательств, что проявляется в виде просроченных платежей или уклонения от регулярных взносов. Существует ошибочное мнение о том, что высокий рейтинг у заемщика будет при полном отсутствии у него в прошлом финансовых обязательств. На самом деле идеальная КИ – это имевшиеся в наличии и полностью и своевременно погашенные ссуды.

Если история займов испорчена, ее можно исправить. Сделать это возможно такими способами:

- Оформите кредитную карту и используйте ее для оплаты покупок безналичным способом, вносите деньги на счет своевременно, чтобы оставаться в льготном периоде. Это позволит бесплатно пользоваться средствами и исправлять историю, поскольку данные об операции отражаются в отчете.

- Оформите микрозайм. Рекомендуем взять не более 3000 рублей и вернуть деньги в срок. Многие МФО предлагают получить первый заем без процентов.

- Примите участие в программе «Кредитный доктор» от Совкомбанка. Банк предоставляет деньги под высокий процент на срок 3-6 месяцев.

Улучшение кредитной истории через займ

Для улучшения кредитной истории микрозаймы подходят лучше всего, т. к. на большие суммы лицам из «черных списков» рассчитывать точно не придется, а МФО (микрофинансовые организации) часто вообще не обращают внимания на КИ заемщика, при этом они являются легальными организациями, включенными в государственный реестр (согласно Федеральному закону №151-ФЗ) с регистрацией через ЦБ РФ. Да, придется смириться с высокой процентной ставкой. Это плата за высокий риск МФО по невозврату кредита. Если же погашать задолженности своевременно, и не занимать крупные суммы на длительный срок, то переплата будет незначительной (по крайней мере, предсказуемой). Вот почему оформление микрокредита для исправления КИ привлекательно:

- минимум документов. Большинство компаний требуют только паспорт;

- поручительство не требуется. Максимальная сумма заемных средств в рамках МФО – 100 тыс. рублей. Но для исправления кредитной истории достаточно и 1—3 тыс. рублей;

- решение по выдаче средств происходит моментально;

- клиенты могут подать заявку через интернет, в офисе банка или обратиться в Контактный центр;

- большая конкуренция на рынке микрокредитования позволит заемщикам подобрать идеальный вариант для финансирования.

Деньги обычно перечисляют в течении 5—15 минут на элетронный кошелек или банковскую карту, тратить их можно сразу. Погашение задолженности происходит по той же схеме – с банковской карты или электронного кошелька. Выбор остается за заемщиком, иногда ему самому удобнее пойти и заплатить в офисе или через терминал (например, чтобы сохранить бумажный чек).

Исправить свою кредитную историю значительно труднее, чем испортить ее. Этот довольно длительный процесс обычно происходит так:

- заемщик оформляет договор на новую ссуду. Рекомендуется выбрать небольшой микрозайм с максимальным лимитом около 3 тыс. рублей;

- после получения средств пользователь должен ознакомиться с графиком плановых выплат. Не следует его нарушать: досрочное гашение снизит и без того невысокие баллы рейтинга;

- после выплаты точно по графику ссудного договора следует оформить займ на таких же условиях, тоже придерживаясь регулярных внесений;

- для заметных изменений рейтинга плательщика количество минимальных займов должно быть не менее трех.

Подойдите к выбору МКК (микрокредитной компании) ответственно, убедитесь, что условия микрозайма вам понятны и что они вас устраивают, уточните, отправляет ли МФО сведения в бюро кредитных историй. На «Кредитометре» вы можете изучить информацию о десятках микрофинансовых компаний в разделе Микрозаймы. Мы тщательно изучаем их официальные сайты и публикуем честные обзоры

Обращайте внимание на рейтинг компании на нашем сайте и на отзывы должников

Кредитная история – показатель платежеспособности и ответственности гражданина. Рекомендуется регулярно проверять информацию. Это позволит своевременно обнаружить мошенников, оформивших заем на чужое имя. Сведения о КИ содержатся в кредитном отчете, получить который вправе бесплатно каждый гражданин два раза в год. Таким образом, одним из ответов на вопрос «Зачем нужен кредитный отчет» является защита кредитной репутации и собственного финансового благополучия.