Начисление кэшбэка по картам альфа банке

Содержание:

- Как оформить кэшбэк-карту

- Читайте по теме:

- Кэшбэк за покупки

- Дебетовые и кредитные карты с милями

- Как стать участником акционной бизнес-программы

- Кредитные карты с бонусами

- Пятерочка

- Карта с большим кэшбэком

- Связанные статьи:

- Разновидности бонусных карт от Альфа-Банка

- Условия по банковским картам с кэшбэком

- Бонусы М.Видео и Перекресток

- Описание программы лояльности Альфа-Банк Аэрофлот бонус

- Как выгодно потратить бонусы

- Валютные операции

- «Альфа-Карта»: пластик для получения дополнительного пассивного дохода

Как оформить кэшбэк-карту

Каждое заинтересованное лицо может заказать бонусную карту на официальном сайте, через мобильное приложение или путем личного посещения ближайшего офиса Альфа-Банка. Допускается оформление аналогичного зарплатного продукта. Для этого необходимо в обязательном порядке предоставить данные об идентификационном налоговом номере работодателя. Заявление подается в бухгалтерский отдел по месту постоянного трудоустройства.

Для оформления заявки через электронную форму нужно указывать следующий набор сведений:

- Персональные данные из общегражданского паспорта. Вписывается ФИО. Если отчество отсутствует, то соответствующее поле нужно оставить пустым.

- Номер действующего мобильного телефона. По указанным контактам будет направлено уведомление для подтверждения заявки. Требуется осуществить внимательную предварительную проверку номера перед запросом.

- Адрес личной электронной почты.

После рассмотрения формы системой будет сформировано сообщение о дате получения карты в ближайшем отделении Альфа-Банка. Случаи отказа встречаются крайне редко

Важно помнить о том, что после активации счета происходит моментальное списание полной стоимости годового обслуживания. Перед началом использования карты по назначению требуется возместить сформировавшуюся задолженность

Читайте по теме:

Один альфа-балл равен одному рублю. Баллами нельзя расплатиться «здесь и сейчас», банк предлагает тратить их на ранее совершенные покупки в компаниях-партнерах. Возврат происходит через мобильное приложение «Альфа-мобайл».

Для того, чтобы воспользоваться услугой, клиент выбирает одну из своих прошлых покупок и оплачивает её накопленными баллами. При этом деньги поступят пользователю на карту через мобильное приложение в течение трех дней, а равное данной денежной сумме количество баллов автоматически спишется со счета. Оплатить можно полную стоимость покупки, а не её часть.

Клиент не может использовать накопленные баллы, если у него есть просрочки по кредитам. Придется сначала погасить задолженность, и лишь после этого появится возможность использовать все преимущества альфа-карты.

Рекомендуем: Дебетовая карта Тинькофф – одна из лучших дебетовых карт, которая позволяет получать на остаток до 5% и кэшбэк до 30 %.

Кэшбэк за покупки

У Альба-банка карт с бонусами более десятка. Помимо ко-брендовых карт, выпускаемых при поддержке партнеров, таких как «Перекресток», М.Видео, Аэрофлот, World of Tanks, есть специальная карточка Cash Back, предусматривающая возврат кэшбека обратно на карточный счет в зависимости от категории платежа:

- 10% — при оплате чеков на автозаправках;

- 5% — для расчетов в кафе и ресторанах;

- 1% — для совершения оплаты товаров и услуг во всех остальных случаях.

Для владельцев карточки Next подготовлены особо выгодные условия начисления кешбэка в категории кафе, ресторанов, кинотеатры (5% от суммы). При платежах в сети Бургер Кинг возвращают 10% от суммы.

Дебетовые и кредитные карты с милями

Для пользования программой Alfa-Miles требуется оформление дебетовой или кредитной карты. Основные отличия между ними: годовая стоимость за пользование, дополнительные услуги, количество начисляемых Миль. Кроме того, при пользовании кредиткой придется тратить заемные средства банка.

Необходимо отметить, что с 15.05.2018 г. выпуск дебетовых карточек был приостановлен, однако для карт, которые были открыты до этого периода, обслуживание продолжается на прежних условиях.

Alfa-miles classic

Независимо от типа карты при совершении покупок, оплате услуг перечисляется по 1 баллу за каждые 30 потраченных рублей (либо за аналогичный платеж в евро или долларах в эквиваленте).

Приобретение дебетовой карты дает следующие преимущества:

- возможность тратить Мили на оплату брони, билетов и т.д.;

- за год пользования картой придется заплатить 590 руб.

Первая покупка по карте дарит клиенту 500 «приветственных» баллов.

Условия для кредитки:

- сумма кредитного лимита составляет не более 300000 руб.;

- владельцу карты полагается льготный период использования в течение 60 дней после оформления (когда не начисляются проценты);

- процентная ставка при выборе данного тарифа — от 23,99% годовых;

- лимит на снятие наличных в месяц — 60 тыс. руб., комиссия — 5,9 %.

- обслуживание карты в год обойдется клиенту в 990 руб.

Владельцам кредитки по данному тарифу начисляются 500 «приветственных» Миль после совершения первого платежа.

Alfa-miles signature light

Данный вид карты предлагает премиальное обслуживание, более широкий выбор услуг.

Для дебетовой карты:

- за каждые 30 руб. начисляется 1,5 Мили;

- оформление страховки для путешественника;

- обслуживание в год обойдется клиенту в 3,5 тыс. руб.

Условия обслуживания кредитной карты:

- максимальная сумма кредита — 300 тыс. руб.;

- за каждые 30 руб. начисляется 1,5 Мили;

- льготный период — 2 месяца;

- процентная ставка — от 23,99 %, рассчитывается по индивидуальным условиям;

- включена услуга «Консьерж-Сервис»;

- лимит для снятия наличных — 120000 руб. в месяц при комиссии 4,9%.

За обслуживание придется ежегодно платить 2490 руб.

Независимо от типа оформленной карты клиент получает 1000 «приветственных» баллов, для чего нужно совершить любой платеж.

Alfa-miles signature

Клиенты, оформившие данный тип карты, могут рассчитывать на следующие возможности и подключенные услуги, кроме стандартных:

- начисление 1,75 Миль за каждые потраченные 30 руб.;

- бесплатное снятие наличных средств на отдыхе в других странах;

- возможность мгновенной перепривязки счета к другой валюте.

Возможности кредитной карты:

- начисление 1,75 Миль за каждый платеж в размере 30 руб.;

- кредитный лимит составляет 1 млн руб.;

- ставка — от 23,99 %;

- льготный кредит — 60 суток;

- максимальный лимит по кредитке — 200 тыс. руб. в месяц, комиссия в размере 3,9%.

Пользователям, совершившим первый платеж, на карту сразу зачисляется 1000 бонусов.

Как стать участником акционной бизнес-программы

Подключиться к программе могут все заинтересованные категории клиентов. Способы отличаются в зависимости от наличия или отсутствия счета для бизнеса в Альфа-Банке. Если у заявителя нет счета, то зарегистрироваться в проекте можно после авторизации в интернет-банке. Предложение формируется автоматически и высылается в личный кабинет.

В случаях, когда компания имеет собственный счет, ее официальному представителю достаточно отправить сообщение через специальную электронную форму. В тексте прописывается желание участия в программе лояльности. Рассмотрение заявки происходит быстро. Процент положительных результатов по статистике довольно высокий.

Кредитные карты с бонусами

100 дней без процентов

| Процентная ставка | Кредитный лимит | Льготный период | Стоимость обслуживания | Бонусы |

| от 11,99% | до 500 000 | до 100 дней | 590 — 1 490 руб. за первый год | Бесплатный выпуск;

Наличные бесплатно; Без справок о доходах и поручителей; |

Alfa Travel

| Процентная ставка | Кредитный лимит | Льготный период | Стоимость обслуживания | Бонусы |

| от 23,99% | до 500 000 | до 60 дней | 990 — 1 490 руб. за первый год | До 8% милями;

Бесплатный выпуск; Без справок о доходах; |

Аэрофлот Бонус

| Процентная ставка | Кредитный лимит | Льготный период | Стоимость обслуживания | Бонусы |

| от 23,99% | до 500 000 | до 60 дней | 990 ₽/год | 1,1 мили за каждые 60 ₽/1 $/1 €;

Бесплатный выпуск; Без справок о доходах; |

Яндекс.Плюс

| Процентная ставка | Кредитный лимит | Льготный период | Стоимость обслуживания | Бонусы |

| от 11,99% | до 500 000 | до 60 дней | 0 ₽ первый год, далее 490 ₽ | Cash Back до 10%;

Бесплатный выпуск; Без справок о доходах; |

Билайн 100 дней

| Процентная ставка | Кредитный лимит | Льготный период | Стоимость обслуживания | Бонусы |

| от 11,99% | до 100 000 | до 100 дней | 0 ₽ – первый год

1 490 ₽ – со второго года |

1000 ₽ за покупку в Билайн;

Наличные бесплатно; Без справок о доходах; |

Перекрёсток

| Процентная ставка | Кредитный лимит | Льготный период | Стоимость обслуживания | Бонусы |

| от 23,99% | до 700 000 | до 60 дней | 490 ₽/год | До 3 баллов за каждые 10 ₽;

5000 баллов «Перекресток» в подарок; Бесплатный выпуск; Без справок о доходах; |

Пятёрочка

| Процентная ставка | Кредитный лимит | Льготный период | Стоимость обслуживания | Бонусы |

| от 25,99% | до 500 000 | до 60 дней | 490 ₽/год | До 3 баллов за каждые 10 ₽;

5000 баллов «Перекресток» в подарок; Бесплатный выпуск; Без справок о доходах; |

Пятерочка

На данный момент карта доступна для заказа в Москве, Казани, Екатеринбурге, Краснодаре.

Может быть дебетовой и кредитной.

*Бесплатное обслуживание в рамках льготного периода до двух месяцев, далее, если сумма покупок больше 10 000 руб. или остаток на счете больше 30 000 руб.. При невыполнении условий стоимость обслуживания — 100 руб.в месяц.

Возможности

- Вы оплачиваете картой свои ежедневные покупки и получаете баллы, которые можно тратить в магазинах «Пятёрочка»

- Вы получаете скидки и специальные предложения в мобильном приложении «Пятёрочка»

- Вы существенно экономите на покупках в магазинах «Пятёрочка»

Стоимость и условия

| Выпуск карты | 0 рублей |

| Обслуживание карты | 0 рублей.

Если сумма покупок больше 10 000 руб. |

| за каждые 10 руб., потраченные по карте на покупки в магазинах «Пятёрочка» | До 2 баллов |

| за каждые 10 руб., потраченные по карте вне магазинов «Пятёрочка» | 1 балл |

5 преимуществ дебетовой карты «Пятерочка»

- 2 500 приветственных баллов;

- 2 500 баллов в подарок на день рождения;

- до 2 баллов за каждые 10 ₽ в магазинах «Пятёрочка»;

- 1 балл за каждые 10 ₽ в других магазинах;

- бесплатный выпуск и обслуживание карты.

Заказать дебетовую карту «Пятерочка» можно за три шага:

- заполните заявку в интернет-банке, на сайте или в отделениях банка;

- дождитесь сообщения о готовности карты;

- получите бесплатно по удобному вам адресу.

Оформить карту на базе международной платежной системы Visa можно прямо сейчас. Мы изготовим ее в срок до четырех дней — и вы сразу же сможете начать пользоваться всеми ее преимуществами.

Карта с большим кэшбэком

Итак, доволен ли я Альфа-картой? Да, доволен — почти ни в чём не обманули (обманули только в одном: обещали переводы по номеру телефона без комиссии, а они с комиссией). Разобрался, смотрите «Как включить Систему Быстрых Платежей (СБП) и не платить комиссию за переводы».

За полтора месяца использования я получил от Альфа-банка около 2 тысяч рублей (бонус за первую покупку, кэшбэки и процент на остаток за 1.5 месяца). Это небольшая сумма, но для её получения я ничего специально не делал — совершал покупки, которые и так бы совершил с карты другого банка (и с которой я не только бы ничего не заработал, но и ещё потратил 150 рублей на СМС-уведомления и обслуживание).

Стоит ли кэшбэк того, чтобы специально тратить 10 тысяч рублей в месяц? Конечно же нет, не нужно уподобляться добытчикам изюма из булок.

Но однозначно, когда предстоят большие покупки, то я буду их оплачивать Альфа-картой. В прошедшем, да и в текущем месяце у меня были расходы на бытовую технику и прочие вещи для моей новой квартиры. Когда нужно будет купить авиабилет или новый телефон, конечно я оплачу их Альфа-картой, чтобы получить свои 1.5% скидки просто потому что, а почему бы и нет?

Ссылка для регистрации и получения бонусов: https://alfa.me/T8sVPA

Связанные статьи:

- Выбор дебетовой карты: лучше Тинькофф или Альфа-Банк? (100%)

- Как включить Систему Быстрых Платежей (СБП) и не платить комиссию за переводы (100%)

- Изменения в начислении процентов на остаток в Альфа-Карте (100%)

- Кредитная карта Сбербанк Visa Gold без официального трудоустройства (61.8%)

- С помощью кредитной карты можно «прокачать» кредитную историю (61.8%)

- Решение проблемы «Вы не можете использовать данный номер для оплаты.» с телефона Билайн (RANDOM — 50%)

Разновидности бонусных карт от Альфа-Банка

Бонусная программа Альфа-Банка предусматривает подключение по действующим картам. Данные продукты выпускаются при сотрудничестве со сторонними организациями. При заключении соглашения между банком и любой крупной торговой сетью, пользователи пластиковых карт могут рассчитывать на получение скидок.

Бонусы являются эквивалентом реальных денежных средств. Клиенты могут вернуть определенный процент от потраченной суммы покупки. Дополнительно Альфа-Банк предоставляет возможность участия в разнообразных премиальных акциях. Полный перечень бонусных карт приведен на официальном портале финансовой организации. Необходимо рассмотреть наиболее популярные предложения.

| Вид карты | Альфа-Банк бонусы |

| Чемпионат мира по футболу 2018 в России | Данный продукт входит в предложения первой в истории программы лояльности, приуроченной к Чемпионату мира по футболу. За каждую покупку начисляются баллы. Тратить бонусы можно на следующие категории товаров:

|

| Кэшбэк | Клиентам в виде баллов возвращается:

К картам подключена система бесконтактных платежей. Возможно пополнение счета с карт любых финансовых организаций. |

| Перекресток | Клиентам предоставляется в подарок 2 000 бонусных баллов за подключение к программе. За каждые потраченные 10 рублей начисляется 3 балла. Стоимость годового обслуживания счета составляет 490 рублей. |

| Аэрофлот | Банком выплачивается по 2 мили за каждые потраченные 60 рублей или 1 доллар/евро. 1000 приветственных миль за подключение к дополнительной программе от Аэрофлота. Клиенты могут совершать любые операции с помощью опции бесконтактных платежей. Карта входит в сегмент премиальных продуктов, поэтому стоимость обслуживания составляет 11 990 рублей в год. |

| Alfa-Miles | Держателям карты возмещается 3,5 мили за каждые потраченные 30 рублей. Возможно получение 10000 дополнительных миль. Оплатить бонусами можно любые транспортные билеты (самолеты, железнодорожное сообщение), бронь отелей и хостелов, а также аренду транспортных средств на территории иностранных государств.

Активным путешественникам предлагается бесплатный страховой полис, действующий на всех членов семьи. При снятии средств в банкоматах за границей комиссия не взимается. Обслуживание будет полностью бесплатным при подключении опции «Максимум +». |

| NEXT | Кэшбэк в размере 5% на оплату ресторанов и походов в кинотеатры. При покупках в сети быстрого питания Burger King сумма возврата увеличивается на 10%. Услуга мобильного банкинга предоставляется на безвозмездной основе. |

Условия по банковским картам с кэшбэком

Кэшбэк в Альфа-Банке начисляется не по всем картам. Есть специальная серия, которая называется Cash Back. В этой серии можно оформить себе дебетовую карту или кредитную карту. У них очень схожие условия, о которых мы поговорим далее.

Основные тезисы, характерные для карт Cash Back:

- Альфа-Банк возвращает 10% на купленное на любой АЗС топливо.

- 5% от стоимости чека во всех кафе, барах и ресторанах.

- 1% за все остальные покупки.

- Деньги будут возвращены лишь в том случае, если сумма расходов, установленная банком, достигнута в течение месяца.

Дебетовая карта

Условия для дебетовой карты несколько отличаются в зависимости от подключенного пакета услуг:

- Оптимум – банк готов ежемесячно возвращать 2000 рублей с покупок, годовая сумма – до 24 000 рублей, а бонусом станет беспроцентное обслуживание в банкоматах и при переводе с карты на карту в банка-партнерах.

- Комфорт – 3000 рублей можно получить обратно на счет ежемесячно и до 36 000 рублей ежегодно, а к беспроцентному обслуживанию в банках партнерах добавляется и возможность не платить комиссию при оплате штрафов ГИБДД и коммунальных квитанций.

- Максимум+ – максимальная сумма возврата составит 5000 рублей в месяц и до 60 000 рублей в год. Этот пакет подходит путешественникам – дополнительные бонусы ждут их в аэропортах и железнодорожных вокзалах, а также при заказе трансфера. Главное преимущество – возможность обналичивания денег в банкоматах других стран без взимания комиссии.

Есть и дополнительные бонусы – до 6% начисляется на остаток по счету, а для любителей путешествовать доступна дополнительная скидка до 15% у партнеров Альфа-Банка по всему земному шару. Не забывайте, что общая ежемесячная сумма всех покупок должна быть не меньше 20 000 — 30 000 рублей в зависимости от пакета. Чем больше из этих денег будет потрачено на автозаправках и в барах, тем выше окажется ваша прибыль.

При наличии счета, дебетовую карту кэшбэк можно заказать онлайн через личный кабинет или в любом отделении Альфа-Банка.

Кредитная карта

Карта предлагает длительный период беспроцентного кредитования – до 60 дней, процентная ставка стартует от 25,99% годовых, выпускается бесплатно. Накопительная программа действует так же — на АЗС и в ресторанах, и составляет 10 и 5 процентов соответственно. Ежемесячная общая сумма покупок должна быть не менее 20 000 рублей.

Как посчитать свой кэшбэк по кредитной карте? Пример расчета

7 500 бензин (10%) + 7 500 рестораны (5%) + 5 000 любые траты = 1125 рублей возврата

Период расчета составляет один месяц. За этот срок картой необходимо расплатиться на сумму не менее 20 000 рублей, из них 7 500 рублей будет потрачено на топливо и столько же на еду в заведениях общепит. Оставшиеся 5 000 рублей – на любые другие траты. В этом случае ваш кэшбэк составит 1125 рублей. (Не обязательно питаться или заправляться именно на эту сумму – цифры для примеры взяты произвольно.)

Обязательные условия для получения кэшбэка

Есть важное условие – ежемесячно сумма покупок с использованием карты должна составлять не менее установленной банковскими правилами. Эта сумма зависит от типа карты и составляет в районе 20 000 — 30 000 рублей

Если в определенный месяц ваши траты составили меньшую сумму, то в этом месяце кэшбэк вам начислен не будет. Кстати, эти обязательные 20 — 30 тыс. рублей могут частично или даже полностью состоять из трат на покупки с начислением кэшбэка, так что если вы имеете регулярные траты по той или иной категории кэшбэка, то такая карта может быть очень выгодной.

Также для возврата денег есть верхняя ограничительная планка. Фактически, ваш кэшбэк в Альфа-Банке может составить примерно от 20 до 60 тысяч рублей ежегодно, или около 2-5 тысяч рублей ежемесячно, в зависимости от выбранного пакета и программы. Если вы набрали в том или ином месяце кэшбэка на большую сумму, то выплачена вам будет только максимальная сумма.

Также нужно помнить, что годовое обслуживание у карт платное и составляет 1200 рублей в год. Владельцам зарплатных карт платить за получаемую выгоду не придется, достаточно лишь обратиться к работодателю для дополнительного выпуска такой карты.

Бонусы М.Видео и Перекресток

Для постоянных клиентов определенных магазинов Альфа-Банк создал специальные карты.

|

Дебетовая |

Кредитная |

Предоплаченная |

|

Баллы «Перекресток» за любые покупки |

||

|

|

|

Заработанное вознаграждение конвертируются по курсу 2 бонуса — 1 рубль.

Карты М.Видео

Бонусы начисляются следующим образом: 1 балл за каждые потраченные 30 рублей на покупки в М.Видео; 1 балл за каждые 90 рублей, потраченные в других магазинах. Стоимость годового обслуживания зависит от вида карточки:

-

Дебетовая — 490 рублей;

-

Кредитная — 990 рублей.

1 бонус = 1 рубль

Внимание! Накопленными баллами можно оплатить всю стоимость покупки в магазинах, к которым привязана карта

Описание программы лояльности Альфа-Банк Аэрофлот бонус

Чтобы накопить мили через карты Альфа-Банк, а после использовать накопленные расстояния для скидки на авиаперелеты, предстоит принять участие в соответствующей программе лояльности. Здесь предусматриваются следующие условия:

- Участие в акции могут принимать только клиенты финансового учреждения, а также пассажиры авиакомпании.

- Предусматривается ограниченный период действия присутствующих накоплений для получения соответствующей скидки.

- Принять участие в этой программе могут все граждане РФ, а также иностранные представители клиенты компаний.

- Предусматривается использование карт для оплаты, снятия наличных и иного использования с последующим сохранением накопленных расстояний.

- В определенный период допускается использование накоплений для обмена на билет, либо получение скидки для перелета.

Иными словами, суть данной программы в том, что клиент компаний расплачивается специальной кредитной или дебетовой карточкой, за что накапливаются бонусы, которые конвертируются в расстояния для перелетов. При этом полеты предстоит совершать только с конкретным перевозчиком.

Виды и типы карт Альфа-Банк Аэрофлот бонус

В данном случае предусматривается разделение карточек на кредитные, а кроме того дебетовые, которые используются для классических зарплатных и накопительных счетов клиентов. Здесь предусматривается такой вариант карточки, как Alfa miles Signature. Этот продукт Аэрофлот бонус подразумевает разделение на несколько отдельных видов, а именно Signature Light, Standart, Gold, а кроме того Miles Signature Platinum и World Black Edition. Также в каждом отдельном случае предусматривается беспроцентное снятие наличных денег, что делает подобные инструменты универсальными. Существенное различие между карточками заключается в установленных лимитах на снятие и хранение средств (относительно кредиток выделяется лимит кредитования). За соответствующее совершение оплаты, присутствует возможность получить от 100 до 500 бонусных миль.

Условия начисления и использования бонусных миль

Сама по себе суть данного проекта заключается в том, чтобы привлечь клиентов к услугам компаний перевозки пассажиров и финансового учреждения. Здесь подразумевается начисление бонусных расстояний за любые покупки совершаемые по карточке. Не подразумевается зачисление бонусов за следующие транзакции:

- снятие средств через обычные терминалы самообслуживания;

- платежи по страховкам клиента и имущества;

- покупка специальных лотерейных билетов;

- перечисление денежных средств на мобильные счета;

- платежи карточкой юридическими лицами.

В зависимости от того, сколько операций совершено, начисляется конкретное число бонусных миль. При этом сразу после активации пользователь получает от 100 до 500 бонусов. Здесь также предусматривается бесплатный выпуск платежного инструмента по обычному паспорту клиента.

Как выгодно потратить бонусы

Баллы расходуют, используя личный кабинет на сайте alfamiles.com . Функциональные возможности системы помогает легко выбирать способ траты бонусов: оплату проживания в гостинице, покупку авиа- или железнодорожного билета, заказ трансфера.

Программа Alfa-Miles

По этой программе действуют условия, описанные выше. Для расширения набора доступных услуг рекомендуется подключать премиальный тариф Alfa-Miles Signature. Тип продукта (кредитный или дебетовый) значения не имеет.

Билеты S7

Рассматриваемая транспортная компания давно сотрудничает с Альфа-Банком, поэтому клиент кредитного учреждения получает здесь дополнительные льготы и вознаграждения. Действие бонусной программы в полной мере распространяется на держателей карт Alfa-Miles. Платежные средства помогают покупать билеты по минимальной стоимости.

На билеты S7 распространяются дополнительные льготы.

Билеты «Аэрофлот»

Крупный российский авиаперевозчик также предлагает своим клиентам скидки и поощрения. Альфа-Банк совместно с «Аэрофлотом» разработал серию кобрендинговых карт, которые используют для хранения собственных или получения заемных денег.

Валютные операции

Как открыть валютный счёт

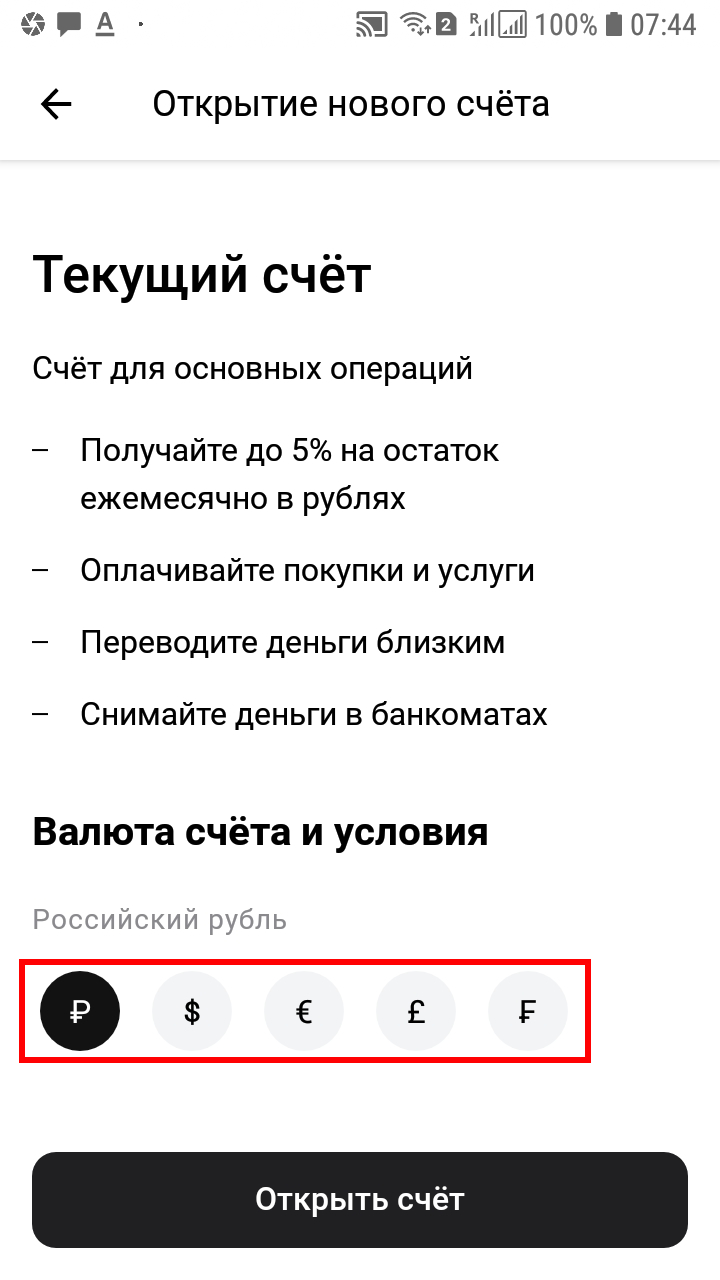

Для моментального обмена валюты откройте валютный счёт. С его помощью можно быстро конвертировать рубли, доллары, евро, фунты и швейцарские франки по актуальному курсу.

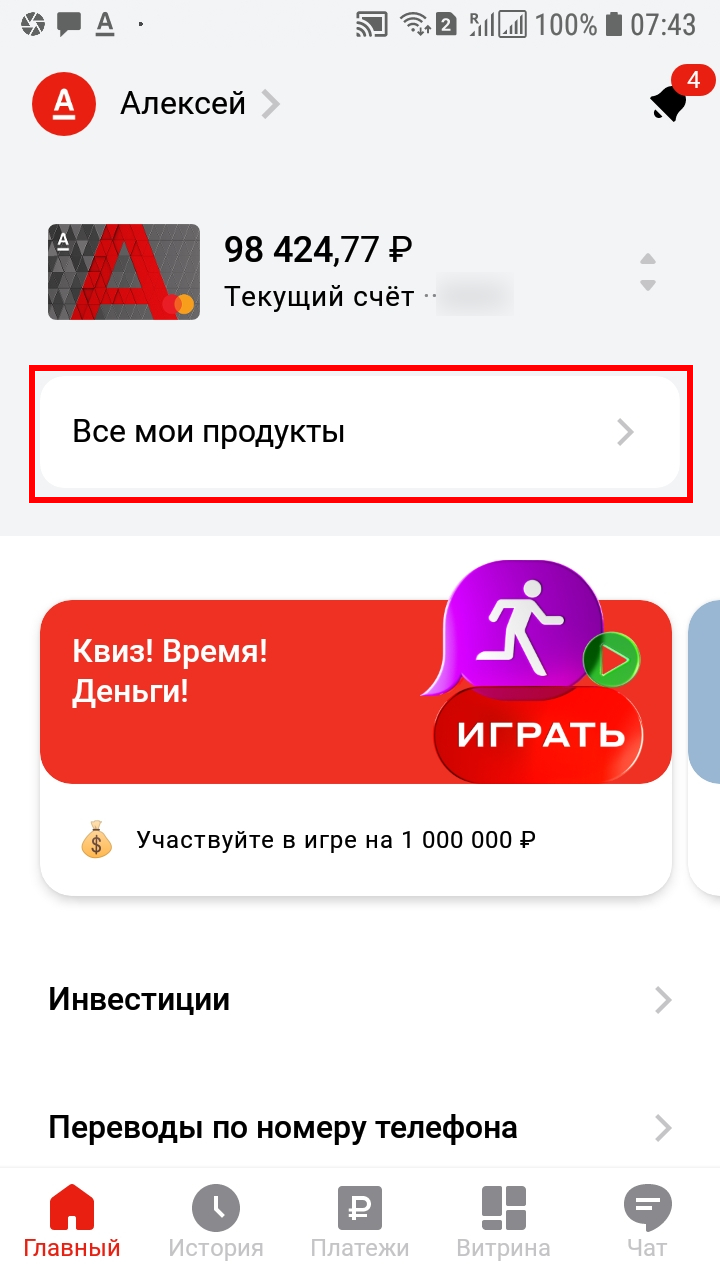

Чтобы открыть счёт, выберите «Все мои продукты» на главном экране.

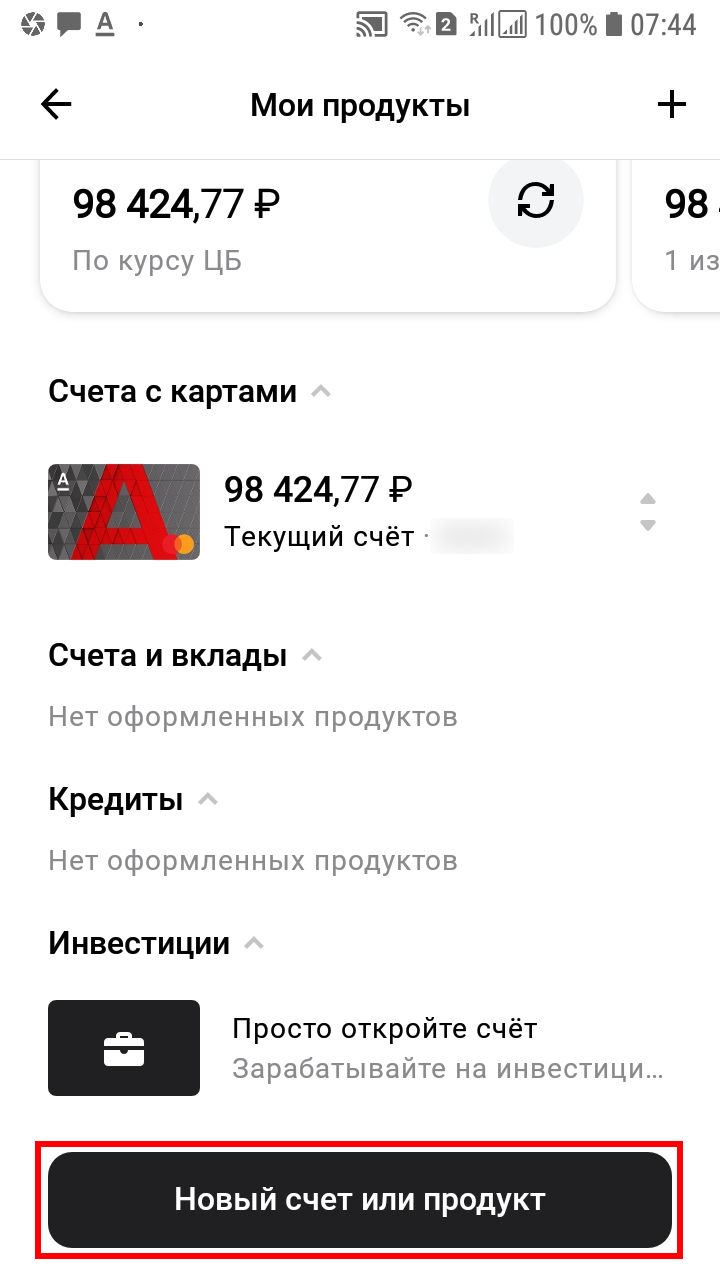

Нажмите «Новый счёт или продукт».

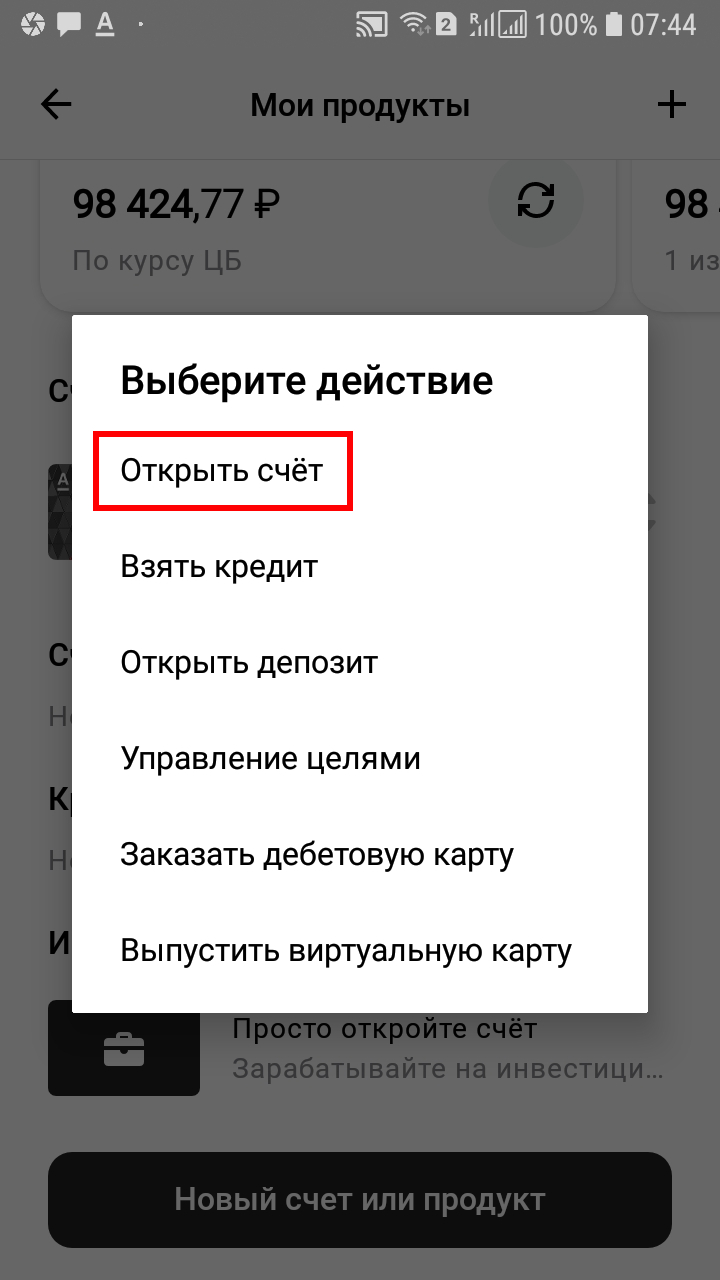

Затем выберите «Открыть счёт».

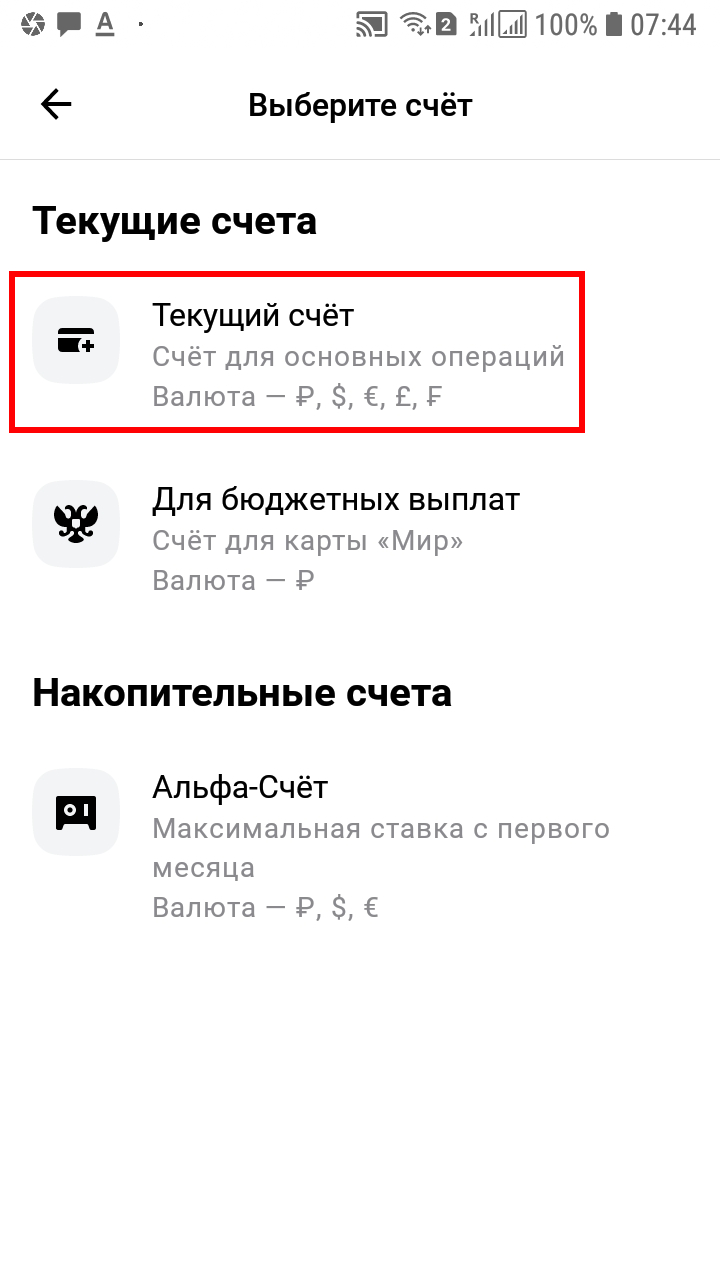

Теперь выберите «Текущий счёт».

Укажите желаемую валюту счёта.

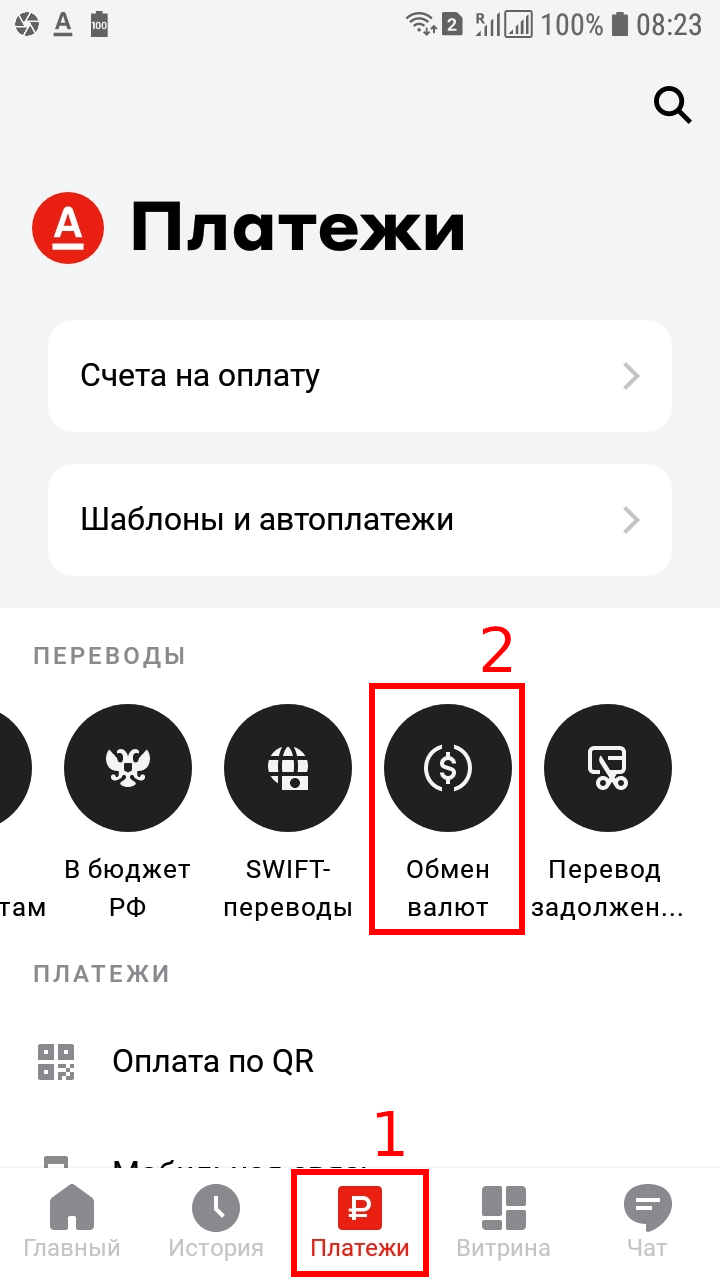

Как обменять валюту

Для обмена валюты зайдите в раздел «Платежи», пролистайте переводы вправо и нажмите «Обмен валют».

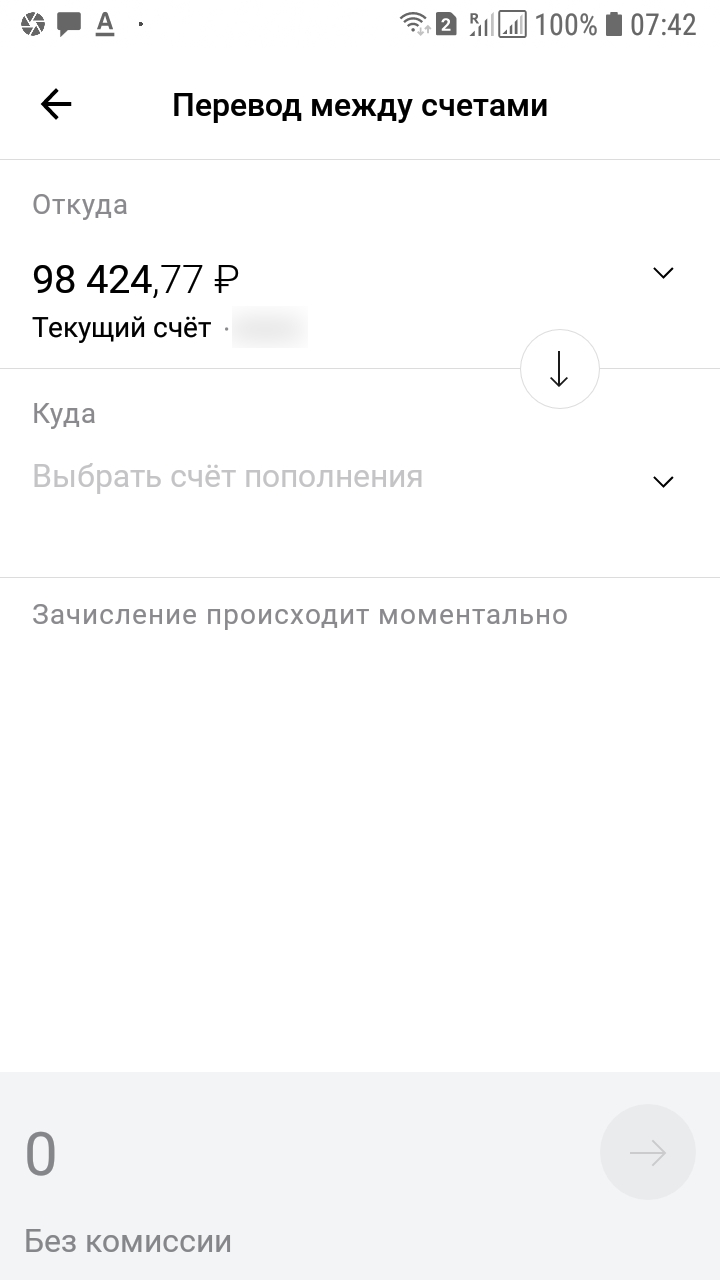

Другой способ: зажмите пальцем счёт списания на главном экране и перетащите его на счёт пополнения с нужной вам валютой.

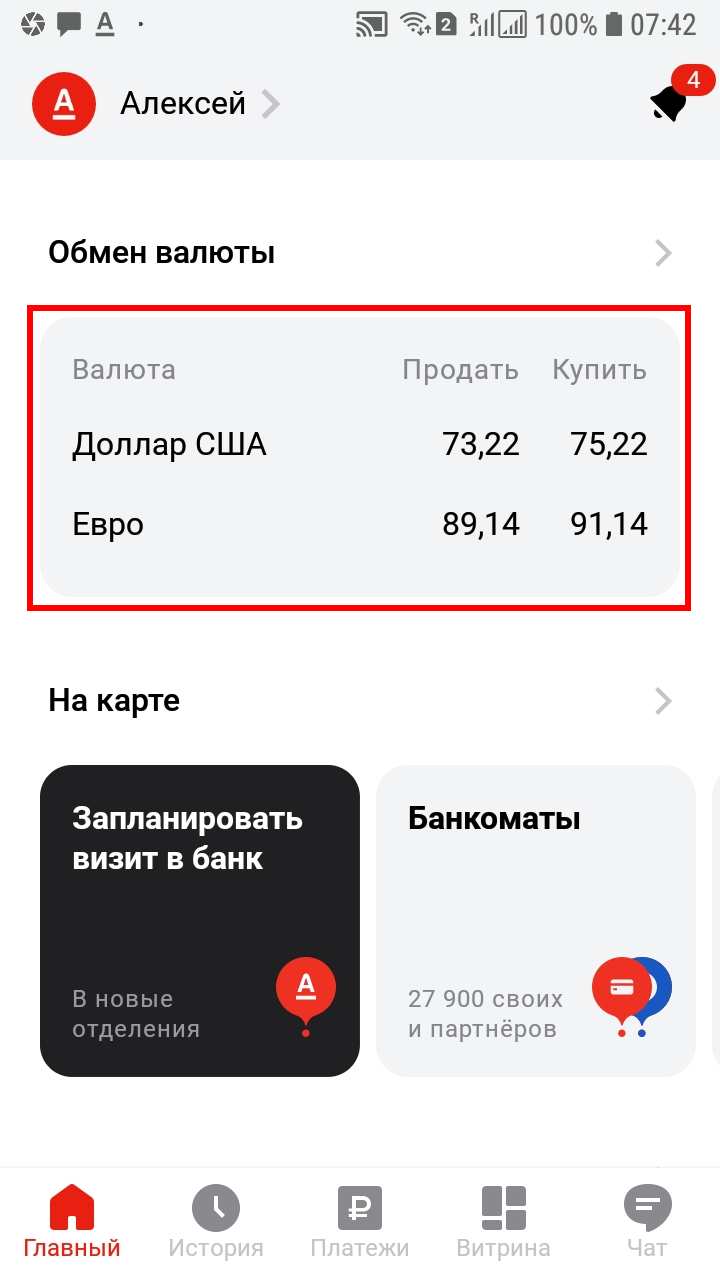

Ещё один способ перейти к покупке и продаже валюты: нажмите этот виджет на главном экране.

Нажмите кнопку «Обменять валюту».

Выберите счета для обмена и введите сумму.

Как переключить карту на валютный счёт

Рассмотрим, как переключать валюты карты альфа-банк.

Ваши карты привязаны к счетам. Иногда полезно открепить карту от старого счёта и привязать к новому.

Например, чтобы расплачиваться валютой в поездке. Для этого привяжите карту к валютному счёту и тратьте доллары, евро, швейцарские франки и фунты.

Чтобы поменять счёт карты, зайдите на главный экран и выберите «Все мои продукты».

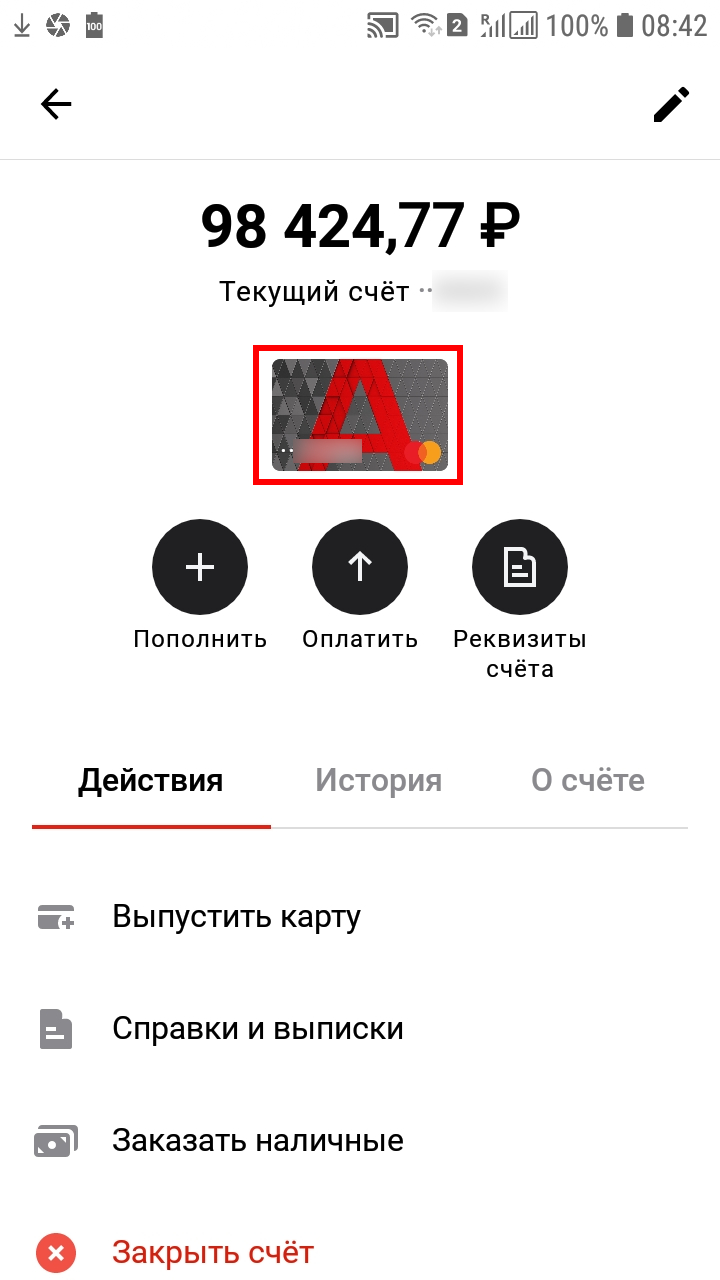

Нажмите на карту.

Ещё раз нажмите на карту.

В открывшемся окне пролистните вниз до пункта «Сменить счёт карты». Эти пункты могут появиться в задержкой.

Выберите счёт, к которому хотите привязать карту.

Готово, у карты — новый счёт.

Какой процент на остаток начисляется если выбран валютный счёт

Какой-либо информации я не нашёл по данному вопросу — видимо, если валютный счёт выбран в качестве счёта пластиковой карты, то процент на остаток начисляется по обычному правилу: 4-5%. Может возникнуть идея, использовать валютный счёт для оплаты покупок в РФ, но имеется подвох. Если вы будете так делать (то есть при покупке доллары или другая валюта будут конвертироваться в рубли), то вы должны знать, что банк накинет 4% к курсу конвертации платёжной системы.

Либо начислять на валютный остаток вообще не будут, потому что при открытии счёта сказано «Получайте до 5% на остаток ежемесячно в рублях». Я не до конца понимаю значение этой фразы.

«Альфа-Карта»: пластик для получения дополнительного пассивного дохода

Данный продукт адресован тем, кто хочет «ничего не делать и при этом получать прибыль». Слоган пластика: «Карта работает сама». Держатель этой карточки просто рассчитывается ей за покупки. А банк в благодарность ему за это начисляет кэшбэк и процент на остаток по счету.

Правда, классическая Альфа-Карта начального уровня — это самая обычная карточка для совершения безналичных платежей, которая не предоставляет держателю каких-либо дополнительных преимуществ. Выгода ее оформления заключается в том, что она абсолютно бесплатна. Банк не взимает плату ни за выпуск, ни за обслуживание этой карты.

Бесплатными будут также все платежи, совершенные через интернет-банк «Альфа-Клик» и приложение «Альфа-Мобайл», в том числе и оплата коммунальных услуг. Напомним, что, например, при оплате коммуналки через «Сбербанк-Онлайн» комиссия банка равна 1 % от платежа. При условии, что коммунальные платежи россиян составляют около 5 000 рублей в месяц, то экономия при пользовании «Альфа-Картой Classic» — примерно 600 рублей в год.

Платить владельцу данной карты придется, только если он:

- пожелает воспользоваться sms-информированием (59 рублей в месяц);

- будет снимать наличные в банкоматах, которые не принадлежат Альфа-Банку и партнерским организациям.

Следующий продукт — «Альфа-Карта Gold» (карта с преимуществами) — это пластик с условно бесплатным обслуживанием. Месячная абонентская плата взиматься не будет, если владелец карточки совершит покупок на сумму более 10 000 рублей (либо если среднемесячный остаток на его карточном счете превышает 30 000 рублей). Если приобретать в супермаркетах продукты питания на семью в течение месяца и рассчитываться за них пластиком, то первое условие выполнить можно без особого труда. При невыполнении нормативов стоимость месячного обслуживания составляет 100 рублей.

Какие преимущества дает обладание «Альфа-Картой Gold»? При совершении трат на те же самые 10 000 рублей в месяц на все платежи начисляется кэшбэк в размере 1,5 %. Если проводить параллель с продуктами Сбербанка, то там кэшбэк 1,5 % за покупки в супермаркетах возможен только при достижении максимального уровня привилегий. Для этого нужно 3 месяца подряд выполнять по 6 различных заданий. А размер стандартного кэшбэка в Сбербанке составляет 0,5 %. И начисляется он баллами, которые можно потратить только в магазинах-партнерах.

Кэшбэком Альфа-Банка можно оплатить любую покупку, если ее стоимость меньше размера кэшбэка. Баллы начисляются до 15 числа следующего месяца. А если пользователь «Альфа-Карты Gold» совершит покупок на сумму свыше 70 000 рублей в месяц, то величина кэшбэка будет увеличена до 2%.

Вторая выгода от пользования Золотой Альфа-картой — начисление процента на остаток. Для среднестатистических покупателей, которые тратят по пластику немногим более 10 000 рублей в месяц, вознаграждение будет символическим (1 %). Но это все равно дополнительный доход, а не дополнительные траты. Если же сумма покупок превышает 70 000 рублей в месяц, то процент вознаграждения увеличивается в шесть раз. Он становится равным стандартному проценту по банковскому депозиту.

Привилегированный продукт — «Альфа-Карта Premium» — это составная часть пакета услуг для клиентов с повышенным уровнем достатка «Альфа-Премиум».

Процент кэшбэка и начислений по остатку на счете по этой карточке такой же, как и по «золотому пластику». Дополнительная выгода продукта заключается в том, что вознаграждение по специальному накопительному вкладу «Альфа-Счет» увеличивается до 8 %.

Но главное — владельцы «Альфа-Карты Premium» получают доступ к привилегированным услугам банка:

- поездкам в аэропорт на комфортабельном автомобиле;

- страховке во время путешествий;

- проходу в залы аэропортов бизнес-класса;

- консьерж-сервису.

Более подробно о преимуществах премиального пакета услуг Альфа-Банка вы можете прочитать здесь.

Пакет привилегированных услуг предполагает наличие нескольких «Альфа-Карт Premium». Обслуживание первой карточки для владельца является совершенно бесплатным. Стоимость обслуживания всех последующих карт — 5 000 рублей за каждую.