Кредиты для малого бизнеса от сбербанка

Содержание:

- Поручительство

- Преимущества кредитов от Сбербанка

- Кредит на развитие

- Специальные кредиты Сбербанка малому бизнесу

- Как осуществляется вход через Токен и СМС?

- Процесс выдачи кредитов частному бизнесу

- Обеспечение кредита

- Типы кредитов для юридических лиц

- Условия кредитов

- Как подать заявку на кредит онлайн

- Необходимая документация

- Способы оформления ↑

- Пошаговая инструкция – как в Сбербанк Бизнес Онлайн взять кредит?

- Виды кредитов

- Как взять кредит — пошаговая инструкция

- Документы для получения кредита

- Действующие программы займов на развитие с нуля

- Действующие программы кредитования малого бизнеса в Сбербанке

Поручительство

Помимо твердого залога сделка обеспечивается поручительством. Смоделируем ситуацию, в которой общество с ограниченной ответственностью берет оборотный кредит под залог загородного коттеджа и автомобиля Wolkswagen Touareg 2016 года выпуска. В данном случае поручителем выступит учредитель общества, залогодатель земельного участка и коттеджа на нем, залогодатель автомобиля. Банк берет в поручители залогодателей, чтобы «усилить» обеспечение. Залогодатель рискует только в части залога, а поручитель несет солидарную с заемщиком ответственность. Есть практика, когда в поручители берут еще и супругов учредителей.

Причиной послужил рост образования просроченной задолженности, произошедший из-за потери работы многими заемщиками. Банки теряют процентный доход, им нужно покрывать растущие резервы и искать дополнительные источники получения прибыли. В новых реалиях решением проблемы стала ориентация на транзакционный, комиссионный доход. Это означает, что Сбербанк поднял комиссии по операциям юридических и частных лиц и всячески старается продать дополнительный продукт к основному. Поэтому, будьте готовы к тому, что в кредитном договоре возникнет обязательство подключить зарплатный проект или эквайринг.

Процесс кредитования юридических лиц – это очень многогранная процедура, с большим количеством тонкостей и нюансов.

Преимущества кредитов от Сбербанка

По кредитам для малого бизнеса банковская организация снизила процентные ставки. Помимо этого, есть ряд следующих преимуществ:

- сроки кредитования для ИП и для ООО увеличены до 10 лет;

- имеется возможность оформления беззалогового займа;

- отсутствуют комиссии за выдачу;

- ставки – от 11,8% годовых;

- возможность не просто оформить кредит на бизнес, но и на погашение задолженности перед другими банковскими организациями;

- при принятии решения о выдаче заемных средств учитывается специфика бизнеса;

- нет комиссий за погашение раньше установленной даты;

- предоставление отсрочки по погашению основной части долга;

- выдача денежных средств на развитие дела;

- защита от мошеннических действий: для предоставления кредита среднему бизнесу и ИП применяется аккредитивная форма расчета, при предоставлении средств физическим лицам (собственникам бизнеса) – через индивидуальный банковский сейф.

Кредит на развитие

Если предприятие уже работает, и с нуля начинать не нужно, всё равно часто возникает потребность в изыскании дополнительных средств. Взять кредит для развития малого бизнеса в Сбербанке не очень просто: каждая заявка тщательно изучается, анализируется, а решение об одобрении займа принимается не всегда. Причинами отказа могут быть следующие обстоятельства:

- Финансовая несостоятельность клиента. Если предприятие не располагает ликвидными активами и за время своей работы не смогло добиться существенных успехов, то оснований надеяться на них в будущем тоже мало.

- Плохая кредитная история. Если предыдущие займы обслуживались проблемно, то с таким клиентом вряд ли имеет смысл иметь дело.

Какие документы нужны для получения кредита на развитие

Процесс кредитования начинается с заполнения бланка анкеты. Происходит это чаще всего в ближайшем отделении Сбербанка. Рассмотрение анкеты и проверка достоверности указанных в ней сведений длится около недели. После этого клиенту сообщается перечень необходимых для предъявления документов и справок, в том числе (чаще всего) о поручителях.

Документы, предъявляемые вероятным заёмщиком:

- Для ИП – паспорт гражданина РФ и свидетельство госрегистрации.

- Условия для ООО стандартны во всех банках: учредительный пакет, копия устава, справка о постановке на налоговый учёт, лицензии (если профиль деятельности того требует) и другие документы.

Список может дополняться в каждом конкретном случае. Его окончательная версия станет известна заёмщику только после рассмотрения анкеты. Как правило, у добросовестных клиентов проблем при предоставлении требуемого пакета не возникает.

Специальные кредиты Сбербанка малому бизнесу

В Сбербанке кредиты малому бизнесу (с нуля и на дальнейшее развитие) могут быть оформлены по специальным программам, которые помогут компаниям и ИП в коммерческой деятельности. В этой категории представлены следующие варианты финансирования:

Банковские гарантии

Если требуется обеспечение исполнения обязательств, банковские гарантии от надежного и проверенного российского банка будут отличным вариантом.

Бизнес-гарантия за 1 день.

Оформляется без поручительства, открытия специального р/с и налогового обеспечения с минимальным пакетом документов.

Бизнес-гарантия.

Предоставляется на сумму от 150 тысяч отечественных золотых, под ставку от 2,66% (вознаграждение) сроком до 3-х лет.

За предоставление банковской гарантии необходимо будет заплатить комиссионный процент вознаграждения. Он будет установлен по результатам предоставленных сведений об организации.

За предоставление банковской гарантии необходимо будет заплатить комиссионный процент вознаграждения. Он будет установлен по результатам предоставленных сведений об организации.

Оформить банковскую гарантию можно, если заемщик соответствует установленным банком условиям. В частности имеет значение годовая выручка при оформлении такой гарантии. Ее объем за год не может превышать 400 миллионов рублей.

Рефинансирование

В Сбербанке кредиты малому бизнесу для снижения процентной ставки, действующей по займам, выдаются в следующих вариантах:

- Бизнес-оборот;

- Бизнес-инвест;

- Бизнес-недвижимость.

Специальная программа, предназначенная для стимулирования кредитования субъектов малого и среднего предпринимательства. Для поддержки предпринимателей кредиты на развитие малого бизнеса Сбербанк, как уполномоченный представитель АО Агентство Кредитных Гарантий, выдает на льготных условиях.

Это предложение – часть государственной поддержки при непосредственном участии Банка России. Целью программы является открытие, модернизация, увеличение оборотных средств и реконструкция производства для предприятий, работающих в любой из отраслей с приоритетным развитием. Кредит может быть оформлен:

- На сумму от 10 млн. до 1 млрд. руб.;

- С льготным фондированием до 3-х лет;

- Без комиссий и сборов;

- Под 10,6% или 9,6% максимум для малого и среднего бизнеса соответственно.

Как осуществляется вход через Токен и СМС?

Для того чтобы войти в систему Бизнес Онлайн клиенту может понадобиться Токен.

Токен – это электронный ключ клиента, который хранится в виде программы на флешке. Универсальность данного ключа заключается в том, что он становится доступным только после подтверждения личной подписи клиента. Другими словами, при использовании токена в системе «Бизнес Онлайн», клиент ставит на нем свою электронную подпись.

Любой документ, подписанный с помощью электронного ключа, будет иметь юридическую силу

Поэтому к вопросу безопасности и доступа к токену третьих лиц, нужно отнестись с особым вниманием

Каждый клиент должен помнить, что использовать токен нужно только при входе в систему. Если же сотрудник компании, работавший с этой электронной подписью, уволился, то ключ требуется сразу же сменить.

Чтобы осуществить вход в личный кабинет системы через токен необходимо выполнить следующие действия:

- Вставить флэшку в USB проем компьютера;

- В появившемся окне нужно ввести пин — код ключа, и код доступа;

- Для того чтобы осуществить выход в интернет, клиенту необходимо нажать на кнопку «Сбербанк бизнес Онлайн»;

Осуществить вход в систему можно и через СМС сообщение. Для этого клиенту необходимо:

Процедура входа в систему Бизнес Онлайн несложная. Программа сама подскажет последовательность действий. Все что нужно пользователю, это помнить логин и пароль, и правильно их вводить.

Процесс выдачи кредитов частному бизнесу

Чтобы оформить кредит, юридические лица и ИП должны подать заявку. Для этого можно обратиться в отдел, связаться с сотрудниками, используя телефон или войти в личный кабинет в системе Сбербанк бизнес онлайн (это сервис для управления бизнесом). Сотрудники в каком-либо офисе окажут помощь в вопросах кредитования, помогут рассчитать размер займов. Онлайн информацию можно найти самому: изучить виды кредитов, годовые проценты за пользование, использовать кредитный калькулятор для расчета размера займа, узнать, какие требуются документы начинающим бизнесменам и давно функционирующим. Это быстрый способ получения денег без визита в кредитную организацию и без справок.

В офисе придется заполнить анкету-заявление и оставить необходимые документы на кредит для ИП. Когда заявка будет рассмотрена, sberbank примет решение, одобрить ее или нет. Если заявление одобряют, заявителю нужно явиться в филиал для подписания договора. В случае отказа документы возвращаются, юридическое лицо вправе оставить заявку на потребительский кредит физическому лицу. Потребительские займы имеют выше ставки, но бумаг меньше.

Список документов, которые нужны при подаче заявления:

- Копия паспорта.

- Данные о регистрации фирмы.

- Бухгалтерские отчетности за конкретный период (начало периода подскажут сотрудники).

- Лицензия на осуществление деятельности.

- Справка об уплате налогов.

- Банковская выписка со счета.

Поручителям необходимы паспорт и справка о доходах, т.е. у них должна быть постоянная офиц работа. Поручителем по кредитам может быть субъект РФ, владелец иной фирмы, кредитно-финансовая компания и др.

Обеспечение кредита

На цели бизнеса выдаются немалые суммы, и банк желает быть уверенным в их возврате. Для этого было придумано обеспечение кредита, которое подразумевает некую подушку безопасности для банковских организаций.

В качестве такого обеспечения может выступать:

поручительство (когда третьи лица становятся одной из сторон кредитного договора

Важно, чтобы поручителем выступали финансово состоятельные лица, ведь в случае просрочки им придётся возвращать кредит из собственных средств. Поручителем могут быть как физические, так и юридические лица);

залог (имущество, которое принадлежит заёмщику или другому лицу).

Наиболее часто банки требуют в качестве обеспечения по кредиту наличие залога. Им может быть:

- недвижимость (жилой и нежилой фонд, земля);

- незавершённое строительство;

- транспорт;

- драгоценные металлы;

- ценные бумаги;

- техника;

- запасы;

- товары в обороте;

- депозиты;

- гарантии;

- домашние животные (например, поголовье лошадей);

- имущественные права.

В зависимости от видов кредитов залогом может считаться имущество в собственности или то, которое будет приобретено на кредитные средства. Для крупных сумм понадобится предоставить несколько видов залога или иного обеспечения.

Многие банки выдают кредиты на льготных условиях, при которых можно обеспечить залогом до 80% от суммы займа. При более строгих требованиях кредитной организации передаваемое имущество должно превышать по стоимости сумму кредита.

Типы кредитов для юридических лиц

Юридическое лицо, по сравнению с ИП — более надёжный заёмщик с точки зрения банка. У них больше обороты и прибыль, да и стабильность дохода, как правило, выше. Поэтому банки предлагают юрлицам более гибкие кредитные условия, а также готовы к индивидуальным решениям (расчёту процентной ставки, срока возврата). Кредитные лимиты для организаций на порядок выше: до нескольких сотен миллионов рублей.

Кредитные продукты для юрлиц в обслуживающем банке

Большинство займов для бизнеса целевые — это значит, что полученные деньги можно потратить на ограниченные направления. Например, купить недвижимость, пополнить оборотные средства, развивать новый вид деятельности и т. д. Это даёт возможность быстрее выбрать нужный кредитный продукт. Но есть и универсальные решения.

- Овердрафт. Ограниченный кредитный лимит по счёту организации. Позволяет продолжать тратить деньги, даже если закончились собственные средства компании. Погашение займа обычно автоматическое: баланс восстанавливается при поступлении денег на счёт.

Кредитная линия. Бывает возобновляемой (при наличии минимально необходимой суммы средств на счету открывается фиксированный кредитный лимит), а также невозобновляемой (кредитование с ограниченным сроком. Лимит замораживается после погашения кредита). Мы подобрали Топ-10 банков для открытия кредитной линии.

Срочный займ. Кредит с индивидуально определенным сроком погашения. Условия зависят от оборота компании и ценности залогового имущества. Об одном из вариантов такого продукта — онкольном кредите — мы написали отдельную статью.

Целевой кредит. Его выдают для решения конкретной потребности. Это может быть покупка коммерческой недвижимости, оборудования, транспорта на условиях лизинга и т. п. Заёмщику нужно предоставить документы, подтверждающие целевое использование средств, либо осуществить закупку через партнеров банка. Рекомендуем почитать статью об оформлении коммерческой ипотеки для юрлиц.

Универсальный кредит. Обычно его предоставляют для пополнения оборотных средств. В отличие от целевого, лимиты по такому займу небольшие.

Кредит с государственным субсидированием. Займ с пониженной процентной ставкой для организаций, которые соответствуют государственной программе. Мы писали об одном из вариантов такого займа — льготном кредите на развитие сельского хозяйства.

Инвестиционный кредит на финансирование перспективного проекта. Его могут выдавать под бизнес-план, на основе залогового имущества и со строгим контролем расходования средств. Мы писали о том, как составить бизнес-план для займа.

Юридическая консультация у проверенного партнера

Оставить заявку

Виды кредитов по срокам возврата

-

краткосрочные. Их предоставляют максимум на год. Это почти все нецелевые займы, овердрафты, а также небольшие кредиты без залога;

-

среднесрочные. Оформляют на 1–5 лет. Сюда включают целевые займы и кредиты на пополнение оборотных средств;

-

долгосрочные. 5–10, реже — до 20 лет. Это сегмент ипотечных займов для бизнеса, инвестиционных кредитов и лизинга.

Процент и платёж за кредит зависят от срока кредитования (чем дольше срок займа, тем выше ставка и меньше среднемесячный платёж, и наоборот). Обычно самые оптимальные условия — на займы со сроком возврата до 36 месяцев.

Условия кредитов

При выборе подходящего кредита одним из наиболее важных критериев выступают условия получения заемных средств.

Среди наиболее значимых параметров можно выделить продолжительность кредита, установленная процентная ставка, требования по залогу и максимальный размер займа.

Сроки кредитов

Логичным следствием разнообразия предлагаемых Сбербанком кредитов выступает тот факт, что они могут очень сильно различаться по срокам.

К примеру, стандартная продолжительность овердрафта составляет от 30 до 90 дней, а максимальный срок инвестиционного кредитования доходит до 15 лет.

Процентные ставки

Величина процентной ставки также может достаточно сильно различаться. Стандартным в настоящее время считается ее размер в пределах 10-12%.

Очевидно, что чем серьезнее кредит и его обеспечение, тем ниже уровень процентной ставки, поэтому крупные корпоративные клиенты нередко имеют возможность получать заемные средства под 7-8% годовых.

Залог

Самым выгодным и надежным для банка залогом как для юридических, так и для физических лиц, считается ликвидная недвижимость. Именно поэтому различные виды ипотечных кредитов являются наиболее привлекательными с точки зрения размера процентной ставки, а также суммы и длительности займа для корпоративных клиентов.

Доступные суммы

Величина максимальной суммы кредита зависит от нескольких факторов, главным из которых выступает предоставляемое юридическим лицом обеспечение.

Как уже отмечалось, наиболее перспективным считается обеспечение в виде залога ликвидной недвижимости.

Другие критерии

К числу важных критериев, которые необходимо учитывать при выборе кредита, относятся:

- величина штрафных санкций при нарушении одной из сторон взятых обязательств;

- наличие возобновляемой или невозобновляемой кредитной линии;

- возможность пересмотра условий кредитования без согласования с заемщиком;

- условия продления срока действия кредитного договора;

- дополнительные бонусы и льготы при получении других услуг от Сбербанка и т.д.

Как подать заявку на кредит онлайн

Для получения кредита необходимо учитывать требования, которые Сбербанк предъявляет в рамках каждой программы. Это позволит сразу выявить наиболее актуальные и доступные предложения, соотносящиеся с осуществляемым бизнесом.

Подать заявку можно следующим образом:

- Необходимо выбрать основную цель кредита. Это может быть открытие нового направления, развитие имеющейся компании, получение наличных для оплаты текущих расходов и прочее. Рассчитывается требуемая сумма и срок.

- Исходя из проведенного анализа выбирается подходящая линейка кредитных программ.

- Через Сбербанк Бизнес Онлайн или онлайн-платформу формируется заявка и загружаются запрашиваемые документы.

- После отправки необходимо дождаться ответа от банка.

Пошаговая инструкция в картинках:

Необходимая документация

Для получения кредита предприниматель предоставит стандартный перечень бумаг:

- заявка;

- комплект бумаг, которые подтверждают легальность ведения предпринимательской деятельности;

- список лиц, уполномоченных подписывать бумаги от имени предприятия, их паспорта и соответствующие приказы о назначении этих должностных лиц;

- отчетность о финансовой деятельности;

- документация о деятельности предприятия.

Все необходимые бумаги предоставьте в банковское учреждение для рассмотрения заявки. Банк вправе запросить у предпринимателей и другую дополнительную документацию, расширив этот список.

Кредит «Доверие»

Настоящее кредитование можно получить предпринимателям малого и среднего бизнеса. Это предложение разработано специально для этого сектора предпринимательства и выгодно по предоставляемым условиям. На сегодняшнее время такой вид кредита считается доступным и привлекательным для ИП, чей годовой оборот не превышает 60 миллионов.

Условия:

- ставка кредита – от 16 процентов годовых;

- взять можно сумму, не превышающую 3 миллиона рублей, но не меньше 100 тысяч;

- срок – до 36 месяцев.

Важным плюсом этого вида кредитования является сравнительная быстрота рассмотрения заявки (около 3-х дней). Это крайне удобно для тех предпринимателей, кому деньги требуются в срочном порядке. Также к достоинствам этого вида кредита для юридических лиц является отсутствие требований по предоставлению залога и то, что цель кредитования подтверждать не нужно.

Чтобы получить кредит, необходимо явиться в банковское отделение и проконсультироваться с сотрудником банка по поводу условий и соответствующего пакета документации. В назначенное время придите и заполните анкету-заявку на предоставление займа. После этого банковскому сотруднику передается комплект собранных бумаг и назначается дата визита сотрудника банка в фирму для ознакомления с ней. Затем проводится процедура оценки хозяйственной и финансовой деятельности заемщика, после чего оглашается решение по выдаче или невыдаче денег.

«Бизнес-доверие»

Этот вид кредитования также является нецелевым для юрлиц, то есть банк не потребует подтверждения расходования полученных средств. Процентные ставки варьируются и зависят от некоторых обстоятельств. Кредитная ставка под залог будет ниже кредитной ставки без обеспечения.

Условия:

- минимальный процент по этому виду займа составляет 12 процентов (для кредитования с обеспечением) или 15,5 процента (для кредитования без обеспечения);

- минимальная сумма кредита без залога – 80 тысяч рублей, с обеспечением 500 тысяч рублей;

- максимальная сумма кредита без залога составляет 3 миллиона рублей;

- максимальная сумма кредита с обеспечением зависит от оценочной стоимости имущества.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно. Рассмотрение анкеты-заявки ведется ускоренными темпами (от 3-х суток), что является еще одним неоспоримым достоинством этого вида кредитования

Оценка финансово-хозяйственной деятельности заемщика ведется по упрощенной схеме.

Для получения кредита придите в отделение банка для заполнения анкеты-заявки и предоставьте пакет указанных сотрудником банка бумаг. После этого сотрудниками банка проводится анализ деятельности заемщика и объекта недвижимости. Заявка передается на рассмотрение, после чего выносится решение о предоставлении ссуды.

Экспресс-кредит

Этот вид кредитования разработан для бизнесменов, чей доход не превосходит 60 миллионов рублей. Кредит предоставляется под залог и предлагает существенную максимальную сумму – до 5 миллионов рублей. Минимальной суммой, взятой в заем, является сумма 300 тысяч рублей. В качестве залога выступает недвижимость как личная, так и коммерческая, оборудование и транспортные средства. Ставка – от 15,5 процента. Временные рамки действия кредитного договора варьируются от полугода до 4 лет. Такой кредит не требует подтверждения цели расходования средств. Немаловажный плюс – способ досрочной выплаты и отсутствие за это комиссионных сборов.

Способы оформления ↑

Процесс и сроки оформления кредита для бизнеса, в первую очередь, зависят от программы, на которую претендует юридическое лицо.

Однако вся схема оформления выглядит следующим образом:

- Уполномоченному представителю юридического лица необходимо обратиться в ближайшее подразделение банка.

- В ходе встречи, представитель бизнеса предоставляет пакет документов кредитному сотруднику, заполняет анкету-заявку на получение кредита.

- На протяжении нескольких дней сотрудники банка изучают полученную документацию, анализируют платежеспособность предприятия и принимают окончательное решение.

Пошаговая инструкция – как в Сбербанк Бизнес Онлайн взять кредит?

Чтобы в Сбербанк Бизнес Онлайн оформить кредит, необходимо быть клиентом финансового учреждения и иметь доступ в интернет-кабинет. После авторизации необходимо:

- В меню, расположенном в левой части экрана, выбрать раздел «Кредиты», он находится внизу.

- Нажать оранжевую кнопку «Подать заявку».

- Проставить флажок в анкете, если выручка в предыдущем году превышала 60 млн. руб. либо в декларации зафиксированы убытки.

- Выбрать категорию кредита и цель получения средств.

- С помощью бегунка или поля ручного ввода указать желаемую сумму и срок, также подбор можно выполнить по сумме и ежемесячному платежу.

- Ниже отобразятся доступные для заданных условий программы и краткие условия – найдите наиболее оптимальный вариант и кликните «Выбрать».

- Ознакомьтесь с подробными условиями, если устраивают, нажмите кнопку «Создать».

- Заполните анкету, состоящую из нескольких разделов – нужно указать информацию о фирме, взаимосвязях, участниках, документах, после чего направить заявку.

Отслеживать статус поданной заявки также можно в личном кабинете СБО, зайдя в раздел кредитов и кликнув вкладку «Заявки», здесь отобразится информация о запросах, включая текущий статус рассмотрения.

Виды кредитов

Сбербанк может предложить своим клиентам разные виды кредитования, начиная с овердрафта и заканчивая займом, где коммерческая недвижимость выступает предметом залога.

Нецелевые

Главной особенностью такого вида банковского займа является возможность использовать средства без необходимости указывать цель. Сегодня Сбербанк может предложить юридическим лицам несколько вариантов нецелевых кредитов: «Доверие», «Бизнес-доверие» и «Экспресс-кредит» (с обеспечением).

Пополнение оборотных средств

В тех случаях, когда собственных денег для бесперебойной работы компании недостаточно, можно воспользоваться кредитными предложениями Сбербанка, чтобы пополнить объем оборотных средств. Сегодня банковское учреждение предлагает такие продукты, как: «Бизнес-оборот» или «».

Рефинансирование

Реальная помощь компании в финансовом плане для погашения основной задолженности по кредитам, которые были взяты ранее (включая и те, которые было взято в других банковских учреждениях), а также процентам, которые было начислено. Сбербанк предлагает такую услугу, как рефинансирование юридическим лицам.

Чтобы воспользоваться такой услугой, у юридического лица не должно быть просроченных задолженностей, что является главным условием. Сбербанк предлагает несколько программ рефинансирования под минимальный процент.

Возможные программы

Возможные программы

Для юридического лица рефинансирование от Сбербанка – это возможность сделать условия кредитования, которые действуют на данный момент, более комфортными, упростить выплаты займа. Благодаря этому предприятие может, грамотно используя такое банковское предложение, не только стабилизировать свою деятельность, но и развивать ее.

Лизинговые сделки

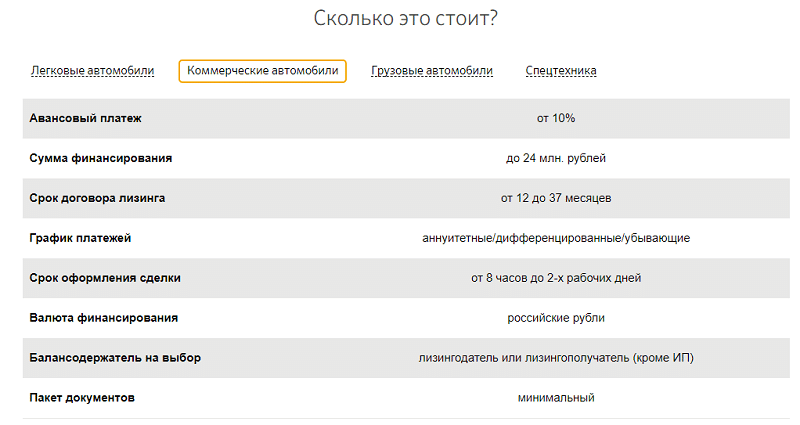

Сделки сдачи транспортных средств во временное пользование с последующим их выкупом или лизинговые сделки – интересное предложение Сбербанка для юридических лиц. Такое предложение банка дает возможность приобрести разные виды транспорта (легковой, грузовой, специальный). Банк дает возможность компании или индивидуальному предпринимателю прибрести в одну машину или целый парк транспортных средств, что зависит от потребностей и финансовых возможностей.

Для наглядности: условия по приобретению коммерческих автомобилей

Для наглядности: условия по приобретению коммерческих автомобилей

Вексельные

Независимо от формы собственности юридического лица (согласно законам Российской Федерации), копания или индивидуальный предприниматель могут получить в Сбербанке краткосрочный (срок до 6 месяцев) вексельный кредит. При его оформлении заключается кредитный договор, согласно которого заемщик получит простые векселя, имеющим срок погашения не раньше указанной даты. Векселя выписываются на сумму займа, который предоставляется. Возможна их выписка на разные сроки платежей, в зависимости от платежных потоков конкретного клиента.

Овердрафтное кредитование

Предложения Сбербанка по кредитам разработаны специально для поддержки малого бизнеса в разных ситуациях. Благодаря кредиту «Бизнес-овердрафт», юридическое лицо имеет возможность на свой счет средства, если собственных денег не хватает для проведения расходных операций.

Корпоративные кредиты

Когда компания давно сотрудничает со Сбербанком, зарекомендовала себя с положительной стороны, банк идет навстречу и может предложить корпоративное кредитование. Юридическое лицо получит льготы по кредиту (размер льгот определяется разными факторами: оборот компании, длительность обслуживания в банке и т.п.). Как правило, корпоративное кредитование не требует обеспечения залогом и поручительства.

Как взять кредит — пошаговая инструкция

1. Выберите банк с выгодными для себя условиями кредитования

Если у вас есть расчётный счёт, сначала обратитесь в банк, где он открыт. Так как все движения средств по счёту и их остаток видны обслуживающей кредитной организации, велика вероятность получить кредит с минимальным пакетом документов и на выгодных условиях.

Если счёта нет, придётся изучить кредитные предложения нескольких банков и выбрать для себя самые выгодные. Не знаете, какие банки дают кредит начинающим ИП на развитие бизнеса или потребительский кредит на личные нужды? Посмотрите наши подборки.

- Топ-5 банков, кредитующих ИП без оборотов;

- Топ-5 банков с кредитами для сельского хозяйства;

- Топ-5 банков с ипотекой для ИП;

- Топ-7 банков с автокредитом для ИП;

- Топ-10 банков для открытия кредитной линии

2. Подайте предварительную заявку на кредит

Предварительная заявка ни к чему вас не обязывает. Она нужна, чтобы банк получил основную информацию о вас и узнал ожидания по кредиту. Подать заявку можно на официальном сайте банка. Её форма у каждого банка своя, но в большинстве случаев там нужно указать:

-

ваши ФИО;

-

желаемую сумму и срок кредита;

-

ИНН.

Образец заявки на кредит:

Если кредитование возможно только для тех ИП, которые ведут деятельность в регионе присутствия банка, понадобится указать и город. Например, как в «Альфа-Банке»

На основании первичной заявки банк выносит предварительное решение о кредитовании — одобрение или отказ. Предварительное одобрение не гарантирует, что вы получите кредит. Сначала у вас запросят документы для оценки вашей платёжеспособности.

3. Подготовьте пакет документов и подтвердите доход

Чтобы ИП получить кредит в банке, нужно предоставить, как минимум, следующие документы:

-

паспорт;

-

ИНН;

-

свидетельство о регистрации или лист записи ЕГРИП;

-

лицензию на осуществление деятельности, если её наличие предусмотрено законодательством РФ (ч. 1 ст. 12 Федерального закона от 04.05.201 г. № 99-ФЗ);

-

финансовую отчётность, подтверждающую ваши доходы и платёжеспособность в качестве заёмщика.

Если для оформления займа вы взяли поручителя, он тоже должен предоставить документы, подтверждающие его личность и доход. Если программа кредитования предполагает обеспечение, понадобятся документы на залоговое имущество.

Труднее всего ИП подтвердить доход. То, как вы будете это делать, зависит от применяемого налогового режима. Проще всего ИП на ОСНО или УСН. Они могут подтвердить свои доходы:

-

текущие — Книгой учёта доходов и расходов (КУДиР);

-

за прошедший год — декларацией 3-НДФЛ или по УСН.

Сложнее ситуация у тех ИП, которые применяют ПСН или ЕНВД. Стоимость патента и декларация по предполагаемому на ЕНВД доходу не связаны с реальной выручкой. И чтобы ИП мог взять кредит на развитие бизнеса с меньшей вероятностью отказа, стоит подготовить:

-

Книгу учёта доходов и расходов (Приказ Минфина России от 22.10.2012 г. №135н) — для ИП на ПСН;

-

налоговый регистр, приходные и расходные кассовые ордера, первичные учётные документы — для ИП на ЕНВД.

Перед тем, как вы подадите все документы и банк начнёт проверку вашей платёжеспособности, постарайтесь погасить все имеющиеся задолженности, как в статусе ИП так и просто физлица. Это могут быть не только кредиты, но и штрафы, алиментные обязательства.

Найдите свой банк для ведения счета

Выбрать банк

Найдите свой банк для ведения счета

Выбрать банк

4. Дождитесь решения банка

Обычно банк рассматривает документы от 1 до 10 рабочих дней. О своём решении сообщает по электронной почте или по телефону. Вы получите приглашение в ближайшее отделение банка, чтобы подписать кредитный договор.

Некоторые банки предлагают услугу выезда представителя на дом или в офис. Он привезёт договор, который вам останется только подписать. Деньги будут перечислены на карту банка или на ваш расчётный счёт. Такая услуга есть, например, у банка «Тинькофф».

Документы для получения кредита

Чтобы получить средства, подготовьте документы:

- анкету;

- учредительную и регистрационную документацию юр. лица и ИП;

- финансовую отчетность за определенный отчетный период;

- документацию по хозяйственной деятельности компании;

- паспорт;

- свидетельство ИНН;

- справку,подтверждающую, что все налоги вами уплачены;

- выписка из ЕГРИП/ЕГРЮЛ;

- лицензии, разрешающие заниматься конкретными видами деятельности (если таковые имеются);

- банковскую выписку с указанием движения средств по расчетному счету.

Если для оформления денег привлекается поручитель, то он должен предоставить:

- свой паспорт;

- справку или другой документ, подтверждающий его доход.

Действующие программы займов на развитие с нуля

Кредит на развитие бизнеса Сбербанка может быть выдан в виде денежной ссуды, которые заемщик может потратить с максимальной эффективностью.

Кредитные программы на развитие малого бизнеса в Сбербанке составлены таким образом, что охватывают все нужды молодых бизнесменов и предлагают самые выгодные варианты из возможных их осуществления

Кредитные программы на развитие малого бизнеса в Сбербанке составлены таким образом, что охватывают все нужды молодых бизнесменов и предлагают самые выгодные варианты из возможных их осуществления

Выбрать программу просто, достаточно определить минимальную цель использования заемных средств. После этого можно воспользоваться следующими предложениями банка. Характеристику по каждому продукту мы предоставим ниже.

На любые цели

Доступные варианты представлены тремя предложениями. Они отличаются доступной суммой кредитования и процентной ставкой. Оформляется займ в следующих вариантах.

Экспресс под залог Сумма кредитного лимита – от 300 тысяч до 5 миллионов российских рублей, процентная ставка от 16 до 23%, возможные сроки – от полугода до 3-х лет. Данный займ оформляется под залог недвижимости.

Доверие Нецелевой беззалоговый займ в размере до 3000000 в рублях выдается на срок до 3-х лет с процентной ставкой от 19,5%.

Бизнес-доверие Несколько отличается от предыдущей программы: срок продлен на 1 год (максимум 4 года), а процентная ставка снижена на 1% — от 18,9%.

На пополнение оборотных средств

В этой категории представлены следующие кредиты на развитие бизнеса в Сбербанке:

Бизнес-оборот.

Выдается на срок до 4-х лет, кредитный лимит от 150 тысяч в отечественной валюте, с процентной ставкой от 11,8%.

Бизнес-овердрафт.

Максимально доступно 17 миллионов рублей, под 12,73% (минимум) сроком до года. Займы на приобретение оборудования, транспорта и недвижимости.

Открытие бизнеса сопряжено с тратами на оборудование. Целевые кредиты малому бизнесу с нуля в Сбербанке помогут решить эту финансовую трудность.

Открытие бизнеса сопряжено с тратами на оборудование. Целевые кредиты малому бизнесу с нуля в Сбербанке помогут решить эту финансовую трудность.

Приобретение необходимой техники и площадей может быть профинансировано за счет кредита Сбербанка. Открытие бизнеса и его дальнейшее развитие может потребовать дополнительных капиталовложений в технику. Поэтому получить денежные средства на приобретение машин и оборудования можно как по данному предложению кредитному, так и следующему, целевому.

Целевые кредиты

Целевые залоговые займы на развитие бизнеса, которые оформляются под конкретные цели и требуют обеспечения, также доступны при начинании с нуля. Есть несколько специальных программ, которые помогут решить поставленные задачи. В Сбербанке предусмотрены следующие варианты займов на такие цели:

- Ссуды на приобретение недвижимости, оборудования и транспорта.

- Экспресс-ипотека. Ставка от 17%, доступный лимит – до 7 млн. руб., срок – до 10 лет.

- Бизнес-авто: 14,45%/от 150 тыс. руб./до 8 лет;

- Бизнес-недвижимость: от 14,28%/от 150 тыс. руб./до 10 лет;

- Бизнес-инвест для покупки имущества, строительства или ремонта: от 14,48%/от 150 тыс. руб./до 10 лет.

- Бизнес-актив для приобретения оборудования: от 14,93%/от 150 тыс. руб./до 7 лет соответственно.

Лизинг

Автомобиль отечественного или импортного производства для ИП и коммерческих организаций при открытии можно оформить в лизинг с помощью Сбербанка.

Оформить в лизинг сельскохозяйственную, строительную или специальную технику малому бизнесу с нуля доступно при внесении авансового платежа в 25% ее стоимости

Оформить в лизинг сельскохозяйственную, строительную или специальную технику малому бизнесу с нуля доступно при внесении авансового платежа в 25% ее стоимости

Есть специальные лизинговые программы:

- Для автотранспорта (отечественного и импортного);

- Для коммерческого транспорта;

- Для грузового авто;

- Для спецтехники (по этой программе минимальный срок договора – от 21 месяца).

Легковые автомобили в Сбербанке можно приобрести в лизинг как отечественного, так и зарубежного производства. Совершить кредитную сделку можно, открывая дело с нуля или, оформляя транспортное средство в связи с развитием и расширением организации.

Действующие программы кредитования малого бизнеса в Сбербанке

| Программы с процентными ставками | Суммы кредитов в рублях | На какие сроки можно взять |

| Экспресс (с залогом) 15.5% | 300 тыс. – 5 млн. | 6 мес. – 4 года |

| Оборот 11% | 150 тыс. и более | 1 мес. – 4 года |

| Доверие 15.4% | 75 тыс. – 3 млн. | 3 мес. – 3 года |

| Недвижимость 11% | 500 тыс. – 600 млн. | 1 мес. – 10 лет |

| Экспресс Овердрафт 14.5% | 50 тыс. – 2,5 млн. | 1-12 мес. |

| Экспресс Ипотека 14% | 100 тыс. – 10 млн. | 6 мес. – 15 лет |

| Инвест 11% | 150 тыс. и более | 1 мес. – 10 лет |

| Актив 11% | 150 тыс. и более | 1 мес. – 7 лет |

| Проект 11% | 2,5-200 млн. | 3 мес. – 10 лет |

| Овердрафт 12% | 100 тыс. – 17 млн. | |

| Бизнес Доверие 12% | 500 тыс. и более | 3 мес. – 3 года |

| Контракт 11% | 500 тыс. – 700 млн. | 1-12 мес. |

В любом отделении Сбербанка решение по выдаче кредита свое дело оформляется в течение одного дня.