Могут ли мошенники снять деньги по номеру карты

Содержание:

- Как заблокировать карту мошенника?

- Как могут украсть деньги с кредитной карты

- Обращение в банк с заявлением о ситуации и с просьбой о возврате средств

- Что могут злоумышленники, если у них есть данные вашего паспорта

- Можно ли сообщать номер своей карты другому человеку?

- Где мошенники берут номера мобильных телефонов?

- Первоначальные действия при обнаружении списания денег с карты без вашего ведома

- Каким образом они узнали ваше имя

- Как мошенники могут снять деньги с банковской карты

- ? Классика: звонят из банка и блокируют карту

- Получится ли найти мошенника по номеру карты?

- ? На карту внезапно приходит чужой перевод

- Что можно сделать с банковской картой

- Как сделать Chargeback?

- Что делать, если мошенники узнали номер мобильного телефона?

- Мошеннические схемы с данными банковских карт

- ? Вас банально просят дать позвонить

- Как защитить деньги на карте от мошенников

- Простые правила, которых стоит придерживаться

- Меня могут обокрасть, если вообще ничего никому не отправлять?

- Ответственность банков

Как заблокировать карту мошенника?

Ввиду недавно принятого закона о противодействии отмывания доходов полученных преступным путем весьма упростилась процедура позволяющая, как заблокировать карту мошенника, так и счет на который он принимает оплату.

Для этого достаточно в банке написать заявление о мошеннических действиях или ошибочно зачисленном платеже, в этом случае банковские работники тоже инициируют блокировку до выяснения.

Вместе с этим заблочить счет можно через сотрудников полиции, по заявлению, но сразу скажу что это долго и чаще всего совсем неэффективно, потому что сами полисмены зажаты в бюрократические тиски и пока они составят все нужные бумажки, сделают запрос в банк, инициируют разбирательство и доведут дело до суда пройдет много времени.

Но подать заявление все равно стоит, его могут попросить приложить к обращению в банк, если оно было по мошенническим действиям, но не забывайте совет, что предварительно лучше обратится со спорной транзакцией.

Ни в коем случае не пытайтесь заблокировать карту афериста самостоятельно с помощью друга хакера, либо через интернет сервисы, предлагающие подобную услугу. Последние вообще стоит обходить стороной, рискуйте быть обманутыми уже ими.

Как могут украсть деньги с кредитной карты

Чтобы воспользоваться финансами на чужой карте, не нужно ее красть и узнавать пароль от нее. Требуется лишь завладеть ее реквизитами:— номер карты;— срок ее действия;— Ф.И.О владельца;— секретный код на обороте (CVV или CVC код).

Украсть деньги с карты сложнее, если ее функционал предусматривает наличие технологии 3D Secure. В этом случае недостаточно ввести на странице онлайн заказа все данные карты. Нужен еще секретный код, который приходит на номер телефона, что был привязан к этой карте. Но злоумышленники и в этом случае нашли решение: телефон жертвы заражается вирусом, перехватывающим подобные уведомления, а затем отправляющим его преступникам. Чтобы избежать подобного, не следует загружать приложения из не вызывающих полного доверия источников. Также рекомендуется установка антивирусной программы на смартфон.

Воровство денег с бесконтактных карт также в последнее время на слуху

Хотя сделать это не так просто, как кажется, все же нужно проявлять осторожность. Злоумышленники используют ручные POS-терминалы к сумкам или карманам жертв

В переполненном вагоне метро или автобусе, а также в толпе на рынке это можно сделать, не привлекая к себе внимания. Таким образом, они могут списывать с банковских карт жертв суммы до 1000 рублей без пароля. Карты, выпускаемые платежной системой VISA, позволяют списывать таким образом до 3000 рублей. То есть, при определенном везении мошенники могут за короткое время обогатиться на весьма приличную сумму. Если не хотите стать потерпевшей стороной, предусмотрительно приобретите непрозрачный для радиоволн чехол для пластиковых карт или бумажник.

При попытке снять наличные в банкомате или оплатить что-либо картой можно также стать жертвой. Не так давно Сбербанк заявил о новом способе мошенничества со своими банкоматами. Злоумышленники начинали, но не завершали операции по переводу денежных сумм на другие счета. Если следом в банкомат вставляли свои карты ничего не подозревающие люди, то средства списывались с них. Поэтому, прежде чем сделать это, нужно убедиться, что на терминале изображается стандартное приветственное приглашение, а не незавершенный процесс перевода денежных средств или оплаты каких-то услуг.

Случаи мошенничества с телефонными звонками и SMS- сообщениями также постоянно появляются в новостях. Как правило, мошенники действуют в этом случае наугад, даже не зная, есть ли карта у жертвы. Но методами психологического воздействия они выуживают из людей нужную информацию. Называясь сотрудником банка, они требуют назвать номер карты, ее PIN-код и секретные цифры с обратной стороны.

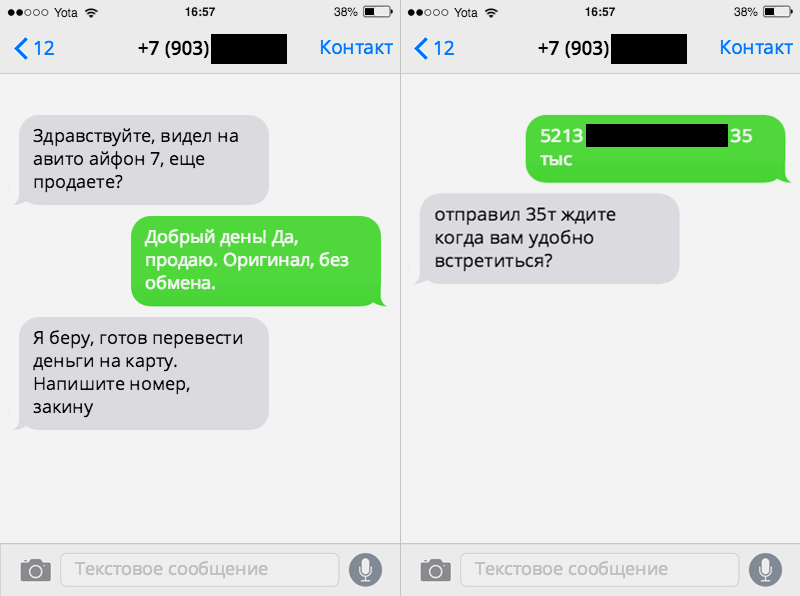

Если человек продает что-то на Авито или ином подобном сервисе, то ему могут позвонить, сказать, что хотят приобрести продаваемую вещь. И даже готовы сделать предоплату, чтобы кто-то другой не опередил их. Продавец сообщает номер своей карты, а затем через некоторое время ему на телефон приходит сообщение от банка с паролем для регистрации в онлайн-банке. Следом звонит мошенник и утверждает, что этот код якобы требуется ему для завершения перевода средств

Если жертва не обратит внимание на суть сообщения и назовет пароль, то через несколько минут все средства с его карты будут переведены на другие счета

При малейших подозрениях, что кто-то заполучил доступ к средствам на банковской карте, следует заблокировать ее. Для этого можно:— дозвониться на горячую линию банка;— отправить кодовое сообщение на номер мобильного банка;— заблокировать через приложение онлайн-банка.

Перевыпуск карты будет неизбежен, но это для безопасности ее владельца. При этом данные за исключением ее номера и ФИО владельца меняются. Также требуется смена пароля от личного кабинета сервиса онлайн-банка.

Обращение в банк с заявлением о ситуации и с просьбой о возврате средств

Обратиться в банк нужно в течение дня, когда произошло списание.

Потребуется создать заявление-претензию. Перед этим рекомендуется внимательно изучить договор по обслуживанию карточного счета, прочитать обязанности клиента и банка.

При составлении заявления рекомендуется максимально подробно описать произошедшую ситуацию, при этом обязательно упомянуть о своей непричастности. Банк будет обращаться к кредитной (или иной) организации, куда был отправлен платеж, с запросом о том, чтобы вернуть финансы.

В процессе расследования проводятся разнообразные проверки, чтобы установить факт мошенничества и непричастности владельца пластика. По закону подобная процедура длится примерно 30 дней при условии, что операция была проведена в России. Если же перевод был международным, то разбирательство затянется на срок до 60 суток.

Кому банк точно вернет незаконно списанные с карты деньги

По закону банк возвращает денежные средства в двух случаях:

- Не было нарушено безопасное использование карты, а именно мошенникам не сообщались пин-код, данные пластика, не позволялось делать фотографии карточки и ее ксерокопии.

- О транзакции сообщено не позднее одного дня после получения информации о том, что деньги быть сняты.

В договоре на обслуживание прописано, каким именно способом необходимо сообщить банку о том, что произошло незаконное списание.

По итогам расследования с владельцем карты свяжется представитель банка и сообщит о принятом решении – отказе либо возврате денежных средств.

Что могут злоумышленники, если у них есть данные вашего паспорта

1. Оформить микрозайм через интернет

У крупных МФО для получений онлайн-займа требуется, как правило, сделать фото со своим паспортом. Но на некоторых сайтах можно оформить заём, просто зная ФИО, дату и место рождения, номер, дату выдачи, код подразделения и адрес регистрации.

Если мошенники обратятся сразу в несколько таких микрофинансовых организаций, они смогут занять крупную сумму.

Также мошенники могут сделать фальшивый паспорт с данными жертвы и вклеить в него свою фотографию. А потом получить по нему более крупный кредит в банке.

Как проверить наличие мошеннических кредитов на своё имя

Проверить, не оформляли ли мошенники на ваше имя займы и кредиты, можно, запросив свою кредитную историю в бюро кредитных историй (БКИ). Делать это стоит как минимум раз в полгода-год.

Что делать в такой ситуации

Если на вас незаконно оформлен заём, в первую очередь нужно направить в МФО или банк претензию и попросить кредитора списать задолженность. После — обязательно обратиться в полицию и написать заявление, что вы стали жертвой мошенников (статья 159 УК РФ). Если МФО или банк не пойдёт вам навстречу, то придётся обращаться в суд, чтобы признать кредитный договор незаключённым.

2. Прислать поддельную квитанцию на оплату штрафа

Ещё один распространённый тип мошенничества — поддельная квитанция на оплату штрафов ГИБДД, ФНС или других государственных органов.

Мошенники обычно требуют срочно погасить долг и угрожают подачей иска в суд.

Что делать в такой ситуации

3. Оформить сим-карту

Преступники могут оформить новую сим-карту по паспортным данным и пользоваться ей при телефонных аферах. Для получения сим-карты в салоне связи обязательно попросят паспорт. Но клиент может уговорить сотрудника использовать скан документа, потому что оригинал «забыл» дома. Скан паспорта мошенник может создать с помощью специальных программ.

Что делать в такой ситуации

Если третьи лица заключили от вашего имени договор на оказание услуг связи, то в первую очередь напишите претензию мобильному оператору. Отправьте заявление заказным письмом с уведомлением о вручении.

В письме опишите все обстоятельства дела и укажите, что сим-карту вы не получали, договор не подписывали. Попросите провести проверку по этому факту и заблокировать сим-карту. Также сразу запросите у оператора заверенную копию договора — она нужна будет для обращения в суд и в полицию, если компания откажет в удовлетворении ваших требований.

При обращении в полицию с заявлением попросите их провести проверку по предполагаемому факту мошенничества (статья 159 УК РФ).

Чтобы признать сделку недействительной, потому что вы не заключали и не подписывали этот договор (статьи 166 и 168 ГК РФ) — подайте соответствующее заявление в суд.

Можно ли сообщать номер своей карты другому человеку?

В большинстве случаев передача номера банковской карты другим лицам не несет никакой опасности, поскольку он является своеобразным адресом, на который поступят деньги. Но тем не менее не стоит передавать его непроверенному человеку. Это связано с тем, что для проведения платежа на некоторых сайтах злоумышленнику достаточно будет ввести только номер карты и дату окончания ее срока действия. Получить ее можно простым подбором, а это не займет много времени, учитывая, что абсолютное большинство платежных инструментов функционируют три года.

Также подобная ситуация может возникнуть при оплате заказа в ресторане, поэтому не позволяйте официанту уносить вашу карточку с целью произвести расчет в кассовой зоне. Пройдите туда вместе с ним либо попросите принести к столику мобильный терминал.

Для того, чтобы обезопасить себя и свои деньги от незаконных действий кассиров в торговых точках, то при выпуске карточки заказывайте экземпляр той серии, которая предусматривает оплату товаров «в одно касание». Эта технология позволяет проводить платеж без необходимости вставлять карту в специальный разъем терминального оборудования. Теперь достаточно просто коснуться считывающего устройства частью карточки, а это может сделать и сам держатель. Так вы сможете держать платежный инструмент при себе, не передавая его в руки продавцу.

Для того, чтобы обезопасить себя и свои деньги от незаконных действий кассиров в торговых точках, то при выпуске карточки заказывайте экземпляр той серии, которая предусматривает оплату товаров «в одно касание». Эта технология позволяет проводить платеж без необходимости вставлять карту в специальный разъем терминального оборудования. Теперь достаточно просто коснуться считывающего устройства частью карточки, а это может сделать и сам держатель. Так вы сможете держать платежный инструмент при себе, не передавая его в руки продавцу.

Если карта утеряна

Когда карта украдена или утеряна, то в обязательном порядке позвоните по номеру горячей линии банка-эмитента и попросите оператора заблокировать платежный инструмент. Если он попадет в руки мошенников, то информации, размещенной с обеих сторон карточки, будет достаточно для полного снятия денег со счета.

Ни в коем случае нельзя сообщать номер карты человеку, которого вы никогда не видели и не знаете его контактных данных. Такая ситуация может возникнуть в случаях мошенничества по телефону, когда преступники используют неидентифицированные сим-карты. Совершив звонок на мобильный телефон жертвы, мошенники могут представиться сотрудниками банка и попросить сообщить им ПИН-код или CVV2/CVC2-код под предлогом проверки данных. Такое предложение никогда не поступит от действительных специалистов финансового учреждения, поэтому такая просьба должна сразу вас насторожить. Если вы все же думаете, что вам звонят настоящие сотрудники банка, то закончите текущий разговор и позвоните сами по номеру горячей линии, который указан на обратной стороне платежного инструмента. Затем поинтересуйтесь у оператора о том, звонил ли кто-нибудь от имени банка по конкретному вопросу.

Запомните три категории данных карточки, которые должны быть известны только вам:

- ПИН-код

- код безопасности CVV2/CVC2

- секретное слово (оно требуется для проведения некоторых операций и чаще всего запрашивается оператором call-центра банка)

Если у вас просят номер платежного инструмента лица, не внушающие доверия, то лучше всего попросите отдать вам наличные деньги, а не перевести их на картсчет.

Где мошенники берут номера мобильных телефонов?

Времена, когда базу сотового оператора можно было приобрести за небольшие деньги на любом радиорынке, давно прошли, а мошенники научились пользоваться высокими технологиями и стали гораздо более изобретательными.

Приобрести базу данных абонентов мобильной связи всё же можно, и зачастую разрешение на передачу информации о себе дают сами пользователи. Небольшие банки, микро финансовые и страховые организации включают в разрешение на обработку персональных данных пункт о возможности их передачи своим партнёрам, которые, естественно, не называются. При заключении договора клиент ставит свою подпись под этим разрешением, а организация на вполне законных основаниях передаёт данные третьим лицам, а среди них зачастую оказываются рекламодатели, за законность действий которых никто не отвечает.

Помимо очевидной покупки данных мошенники добывают номера мобильных телефонов своих потенциальных жертв следующими путями:

Первоначальные действия при обнаружении списания денег с карты без вашего ведома

Каждый человек может столкнуться с вопросом: «Что нужно делать, если с карты Сбербанка или другого банка сняли деньги без моего ведома?». Неожиданная пропажа денег всегда застает врасплох. И это понятно, ведь для многих стало уже привычкой хранить некоторый денежный запас на карте. Прежде всего, если такое случилось, не следует паниковать, а нужно предпринять решительные и быстрые действия, которые позволят, как можно скорее, вернуть потерянные средства.

Для этого нужно позвонить по телефону 8-800-555-55-50. Это необходимо сделать, потому что мошенникам совершенно не обязательно знать PIN-код для того, чтобы заниматься воровством.

Если по какой-либо причине нет возможности позвонить, то нужно немедленно отправляться в банковское учреждение. Там нужно будет не только заблокировать карту, но и взять выписку со счета. Если вы убедились в том, что деньги были списаны с карты без вашего ведома, то сразу нужно написать соответствующее заявление о несогласии с проведенной транзакцией.

Каким образом они узнали ваше имя

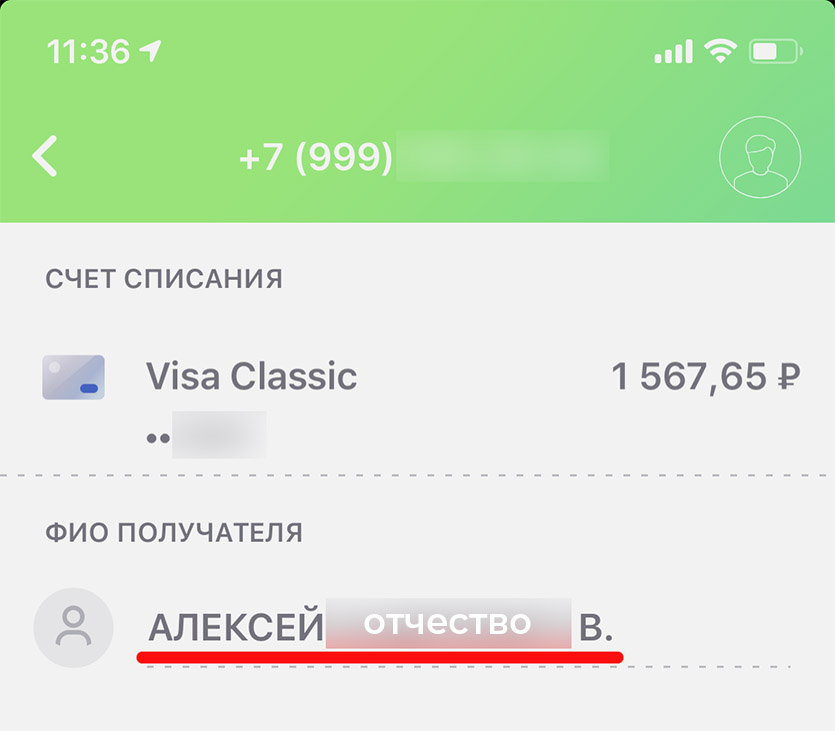

Если в приложении Сбербанка ввести номер карты, можно узнать имя, отчество и первую букву фамилии.

В приложении Тинькофф Банка – имя и первую букву фамилии.

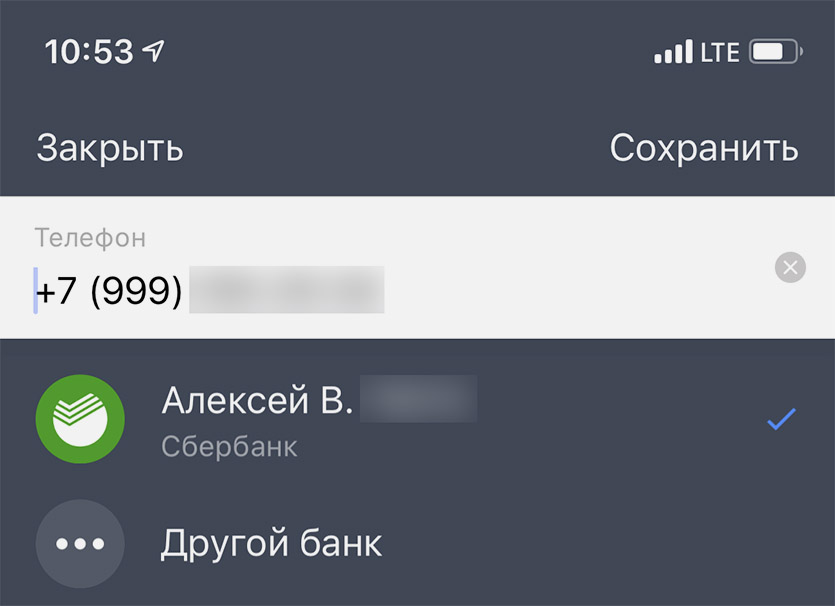

В Facebook можно воспользоваться формой восстановления доступа к странице. По номеру система покажет Ф. И. О. пользователя и его фото. Можно потом найти этого человека в поиске по соцсети и узнать о нём ещё больше.

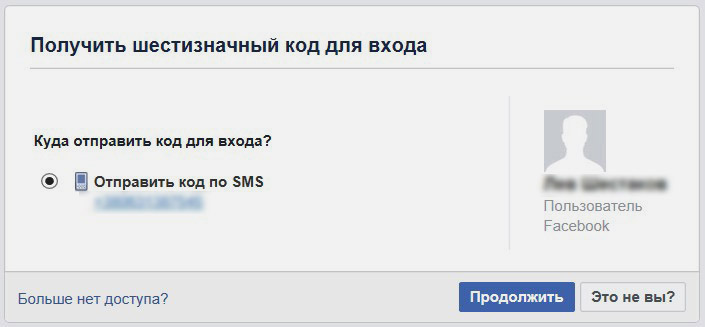

Можно также ввести номер телефона в Viber и попробовать добавить его в список контактов. Мессенджер покажет, кому принадлежит номер. Пользователи часто указывают свои данные и загружают фото.

Больше способов найдете здесь.

Как мошенники могут снять деньги с банковской карты

К сожалению, существует немало способов, которыми могут воспользоваться мошенники, чтобы снять деньги с чужой карты. В некоторых случаях вина может лежать даже на самом держателе пластика. Наиболее известные способы:

- Скимминг. В данном случае с карты похищается информация при помощи специального устройства – скиммера. Происходит это при снятии денежных средств либо оплате через банкомат. Мошенники могут выкупать неиспользуемые банкоматы и подключать к ним устройства, в результате чего вся информация с карт попадает к ним в руки.

- POS-терминалы. В них также могут устанавливаться различные программные обеспечения, которые считывают информацию с пластика. К тому же некоторые недобросовестные сотрудники могут приписывать лишние суммы в счет и проводить их через терминал, надеясь, что покупатель этого не заметит. Существуют также беспроводные терминалы – с помощью них бандиты снимают деньги даже через сумку либо одежду.

- Безналичный расчет. Создаются специальные магазины, в которых купить товар можно только по полной предоплате. Человек отправляет денежные средства, но в результате ничего не получает. На подобных сайтах можно также перейти по ссылкам и ввести все данные пластика, в результате чего они появятся у мошенников.

- Приложения. Различные программы на телефонах могут стать доступными чужим людям после похищения либо утери прибора. Существуют даже специальные поддельные вай-фай сети, через которые мошенники могут снять информацию с пластика.

- Сообщения. Нередко на телефон приходят сообщения, которые должны вызвать сомнения у людей – о выигрышах, случайных пополнениях счета и подобные. Часто мошенники просят продиктовать пин-код карты либо другую секретную информацию – делать этого нельзя ни в коем случае.

- Фейковые сайты. В интернете немало фейковых сайтов, очень похожих на оригинальные. При переходе по онлайн ссылкам у человека списывается информация с пластика.

- Фишинг. Этим словом называется выманивание данных карточки любыми способами, например, при звонке по объявлению не интересуются товаром, а просто просят информацию для того, чтобы якобы перевести предоплату за него.

На банкоматах закрепляют специальное устройство, которое считывает информацию с пластика

На банкоматах закрепляют специальное устройство, которое считывает информацию с пластика

? Классика: звонят из банка и блокируют карту

Самая простая схема предполагает, что у злоумышленника есть ваши номер карты и номер телефона.

Добыть данные очень просто: например, предложить оплатить товар, который вы продаете на «Авито», на карту, а потом отказаться, или заскринить объявление по сбору пожертвований на еду для бездомных котиков.

Через пару дней вам позвонят «из банка».

Имя легко определят по объявлению или в приложении банка, который выпустил карту. Когда вводишь номер карты, он обычно отображается, чтобы не перепутать получателей.

Человек, который представился сотрудником банка, сообщит, что карта заблокирована из-за «потенциального мошенничества».

Типичный колл-центр банка. Но мошенники звонят не оттуда.

Типичный колл-центр банка. Но мошенники звонят не оттуда.

Чтобы разблокировать её, нужно ответить на вопросы: когда, где карту открыл, какой на ней баланс, где в последний раз расплачивался и так далее.

Затем обязательно узнают CVV/CVC-код с обратной стороны карты, срок действия и пароль от интернет-банкинга. А также попросят ввести код, который банк отправит вам на мобильный.

Потом с вашего счета просто снимут деньги. Или купят на них криптовалюту, чтобы сложнее было найти концы.

Этой схеме уже лет 10, но она до сих пор работает. Не с вами, так с родными, далекими от интернета, с соседями-пенсионерами и т.д.

Получится ли найти мошенника по номеру карты?

Обычно пострадавшие пользователи, по крайней мере на моем блоге, наряду с вопросом можно ли вернуть деньги переведенные на карту мошенника, уточняют еще и то, как вычислить мошенника по номеру карты и наказать его.

Их конечно можно понять, эмоции и все такое, но например просто подойти к сотруднику банка, сообщить номер карты подозреваемого в мошенничестве лица и узнать необходимые сведения не выйдет, если ваш шурин не капитан ФСБ или хотя бы не начальник МВД области.

Даже если предположить что сотрудник банка пошел навстречу и сказал фамилию держателя карты, что делать с этой информацией, людей у которых совпадают ФИО в стране не одна сотня.

А вычислить адрес, опять же без базы МВД или шурина фсбшника не получится, поэтому не до конца понятна мотивация людей которые спрашивают можно ли вычислить мошенника по номеру карты, что домой к нему поедете…

А если он не подозревает и его используют в темную, как описывал выше в статье, когда на счет поступают деньги а их просят вернуть но на другие реквизиты или карты оформлены на лиц без определенного места жительства или тех кто сидит на зоне.

В общем считаю что лучше не задаваться этим вопросом а приложить усилия по возврату, если попали на развод с переводом денег на карту или иной махинацией, а наказать злоумышленника, как вариант, можно блокировкой карты.

? На карту внезапно приходит чужой перевод

Приходит SMS о переводе денег на вашу карту. Сообщение настоящее, и в мобильном банке вы тоже видите, что ваш счет был пополнен.

Вскоре вам звонят и говорят, что ошиблись картой при переводе. Деньги отправляли за подарок, на лечение ребенка, на помощь бездомным котикам.

Как честный человек вы, конечно, входите в положение и отправляете деньги на ту карту, номер которой вам продиктовали. Ведь откуда отправили средства, вы можете и не видеть.

А потом банк почему-то блокирует карту и обвиняет вас в мошенничестве.

Что произошло на самом деле: мошенник дал номер вашей карты человеку, которому предложил дешево купить iPhone / снять квартиру / дать аванс за машину. Тот перевел деньги вам, а вы – мошеннику.

Когда отправитель средств понял, что его кинули, он написал в банк и инициировал разбирательство. Деньги будут требовать с вас. А вы же перевели деньги мошеннику добровольно (и, скорее всего, на краденую карту).

Увы, мошенник почти наверняка избежит ответственности. Через вас только что обналичили деньги.

Что можно сделать с банковской картой

Существую разные алгоритмы действий в случае, если вы нашли чужую пластиковую карту:

- Самым простым и правильным вариантом будет вставить карту в банкомат такого же банка и ждать. Сначала банкомат «выплюнет» ее, затем начнет подавать звуковой сигнал, спустя секунд 30 он «проглотит» ее. Все проглоченные кредитки попадают в банк, и банк сам связывается с владельцем.

- Просто обратитесь в любое отделение банка, выдавшего карту.

- Вы можете найти владельца карты самостоятельно и вернуть ему его платежный документ.

Однако злоумышленники, как правило, поступают иначе и первый вопрос который их интересует это как снять деньги и что за это будет. Снять деньги можно выше описанными методами, однако такие действия незаконны, а значит за это предусматривается уголовная ответственность

И первое на что нужно обратить внимание, собираясь пойти на такое преступление это статья 159 УК РФ — мошенничество с банковскими картами, за которое можно получить немалый срок тюремного заключения. Соответственно снимать деньги с чужой карты все же не стоит, во избежание серьезных проблем с законом

Как сделать Chargeback?

Точная процедура возврата платежа через процедуру чарджбек зависит от вашего банка-эмитента, чьей картой вы пользуетесь. Вы можете позвонить по номеру, указанному на обратной стороне вашей кредитной карты, и сообщить в службу поддержки клиентов вашего банка, что вы хотите осуществить возврат средств или оспорить транзакцию на конкретную сумму. Операторы помогут вам пройти весь процесс.

В зависимости от вашего банка, вы можете инициировать возврат средств полностью онлайн. При подаче заявления на возвра платежа предоставьте как можно больше подробностей, свидетельствующих о том что услуга не была оказана. Если вы не получили оплаченный товар — скажите об этом. Если он был поврежден или вам выслали товар, который не соответвует описанию — предоставьте доказательства. Сообщите в банк, пытались ли вы связаться со службой поддержки клиентов компании где совершали покупку, и объясните, почему они не пошли вам на встречу. Например, если вы связались с сотрудниками службы поддержки клиентов компании три недели назад, и они не ответили вам, это хороший повод, чтобы подать чарджбэк.

Что делать, если мошенники узнали номер мобильного телефона?

Самый очевидный способ защититься от мошеннических атак – сменить номер мобильного телефона, вот только это решит проблему на очень короткий срок.

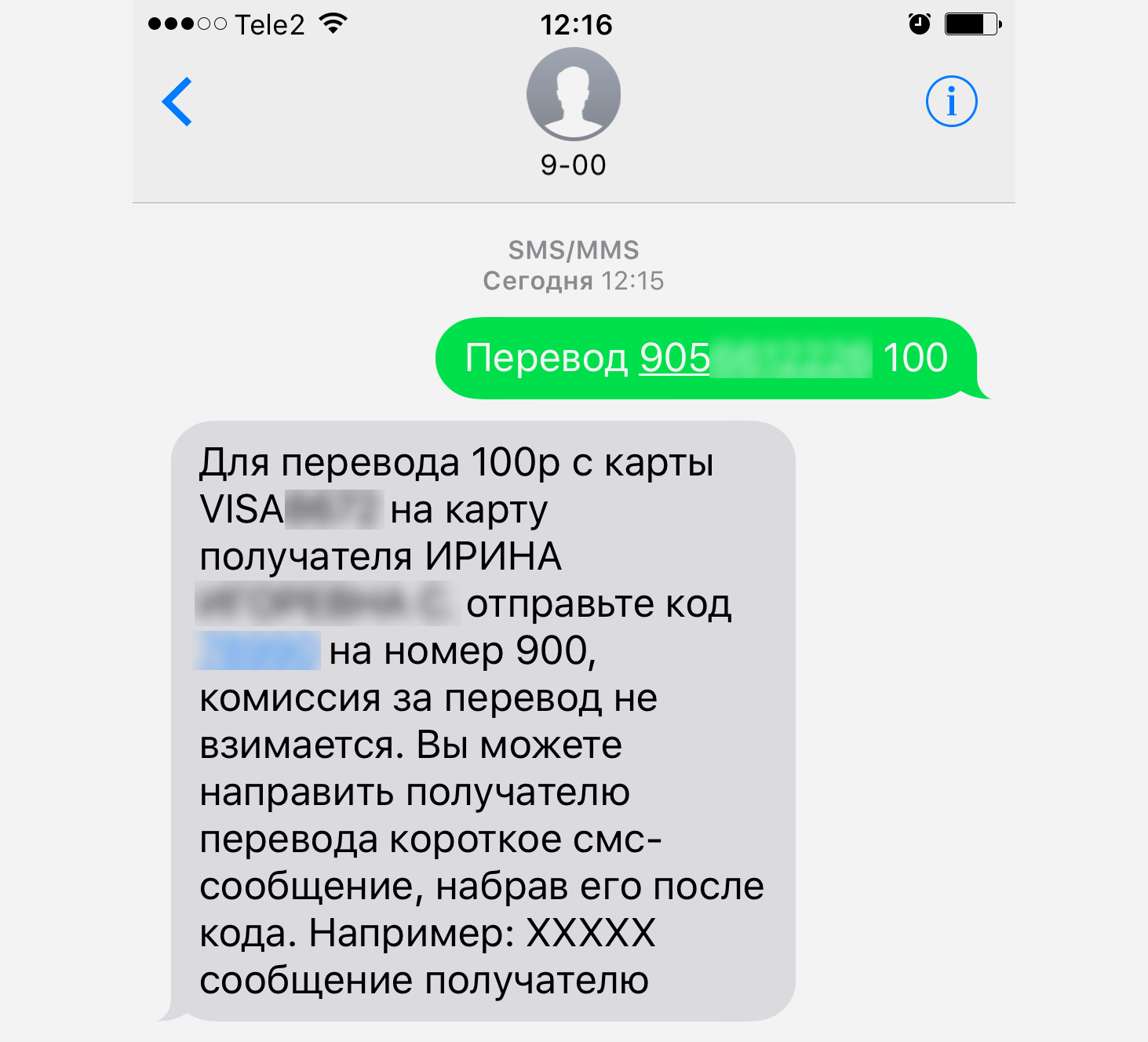

В первую очередь, необходимо внимательно проверять номера банков при подтверждении операций, например официальный номер «Сбербанка» — 900, но мошенники часто используют 9-0-0 или 90-0. Однако номер на первый взгляд может совпадать с реальным, но SMS-сообщение зачастую имеет подозрительное содержание, которое должно насторожить пользователя.

Мерами безопасности, снижающими риск попадания в ловушку мошенников, может стать:

- покупка отдельной SIM-карты для привязки номера к социальным сетям, регистрации на различных ресурсах и сайтах объявлений;

- установка лимита списания средств с банковской карты;

- установка на мобильное устройство современного эффективного антивируса;

- скачивание банковских приложений только из официальных магазинов (Play Market, Apple store и т.д.);

- использование платных сервисов, предоставляемых оператором мобильной связи для защиты от СПАМ-звонков и мошеннических SMS-сообщений.

Узнать номер мобильного телефона с помощью современных программ-шпионов или недобросовестных организаций очень просто, поэтому абоненты должны предельно внимательно относиться к информации, которая поступает с незнакомых номеров, и не передавать свои персональные данные третьим лицам. О фактах мошенничества необходимо сообщать в правоохранительные органы, поскольку за любые действия, направленные на завладение чужими денежными средствами путём обмана предусмотрена ответственность по статье 159 УК РФ.

Пожалуйста, оставляйте свои мнения по текущей теме статьи. Мы очень благодарим вас за ваши комментарии, лайки, подписки, отклики, дизлайки!

Мошеннические схемы с данными банковских карт

Гуляющих по сети «схем» такое огромное количество, что даже 20-ти страниц не хватило для перечисления всех способов. Тем не менее, мошенники действуют чаще всего однотипно — соответственно, и пользуются они одними и теми же популярными схемами. Их всего три:

Скамминг. Суть его очень проста: на банкоматы в пределах какого-либо района устанавливаются скам-устройства. Это такие небольшие «накладки», замаскированные под банкомат, их устанавливают на клавиатуру терминала и на считывающий карточку механизм.

Таким образом мошенники получают магнитную полосу вашей карты и PIN-код. Далее на «пластик» с помощью специального устройства наносится магнитная полоса с данными от вашей карты. На этом схема завершается — скопированным пластиком можно в любом банкомате перевести от вашего лица деньги.

Определенный процент пользователей не успеет вовремя заметить фальшивость сайта и введут свои данные от карточки. В результате у преступника в результате «рыбной ловли» появится с десяток полностью готовых для использования наборов данных. Этого достаточно для оплаты покупок в сети интернет, например. Этот и вышеуказанный способы мошенники выделяют в один общий вид преступной деятельности — так называемый «кардинг».

Социальный инженеринг. Под этим словом подразумевается классическое мошенничество с использованием, скажем так, театральных возможностей самого преступника. Именно социальным инженерингом занимался, к примеру, известный литературный персонаж Остап Бендер.

Преступники могут: представиться сотрудником банка и просить под благовидным предлогом сообщить важные данные, представиться близким человеком (сыном, братом и так далее), внезапно попавшим в беду — для спасения нужно перевести деньги на определенную карту в срочном порядке, создать собственное сообщество в «Одноклассниках» или «ВК», раздающее минизаймы под очень маленькие проценты — с каждого нового пользователя для якобы отправки денег будут просить фотографии лицевой и обратной стороны карты. В общей сложности именно социальный инженеринг предоставляет огромное количество схем для мошенничества, и перечислить все способы обмана здесь просто невозможно.

? Вас банально просят дать позвонить

В этой схеме жертв чаще всего находят на сайтах объявлений. Потенциальный покупатель предлагает встретиться, может даже предложить сбросить денег на бензин, чтобы не ехать через город.

Вы соглашаетесь, пара сотен лишними не бывает. Деньги приходят.

В назначенное время покупатель подъезжает, осматривает машину, и в процессе у него садится телефон. Просит твой смартфон позвонить. А параллельно его сообщник начинает задавать вопросы, чтобы отвлечь.

Пока вы на них отвечаете, злоумышленник достает SIM-карту из смартфона, подменяет её своей. После этого покупатели обещают подумать и уходят.

Но на самом деле они вставляют SIM-карту в свой смартфон, восстанавливают пароль от интернет-банка и обчищают ваш счет.

Могут, кстати, попытаться перевести деньги сообщением с вашего телефона. Это ещё проще и быстрее.

Как защитить деньги на карте от мошенников

Чтобы не попасть на мошенников и защитить денежные средства на карточке, рекомендуется быть особо внимательным при эксплуатации данного платежного инструмента.

Меры предосторожности

Меры предосторожности довольно простые, но их соблюдение позволит сохранить деньги на пластиковой карте:

Самое важное – вовремя реагировать на любое сообщение. Если с пластика были снять финансы, то нужно как можно быстрее обратиться в банк и заблокировать карту, после чего посетить офис и полицию

При снятии денег и оплате покупок необходимо быть внимательным

При снятии денег и оплате покупок необходимо быть внимательным

Кроме того, приложение «Мобильный банк» представляет собой опасность, ведь при утере либо похищении телефона все данные становятся доступными для бандитов. Поэтому стоит несколько раз подумать перед его установкой.

Стоит помнить, что способов украсть деньги со счетов существует очень много, мошенники продолжают совершенствоваться в своем деле, чтобы получить возможность обмануть простых людей. Чтобы уберечь капитал, рекомендуется соблюдать все правила безопасности и не передавать никому секретную информацию.

Последнее обновление — 9 марта 2021 в 18:03

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Простые правила, которых стоит придерживаться

- Ни при каких обстоятельствах не сообщайте реквизиты пластикового «ключа» от счета («срок годности» и VCV-код), даже если вам звонят по телефону и представляются специалистами вашего банка.

- Держите в строгом секрете свой пин-код и следите за тем, чтобы карточка не попала в другие руки. Мошенники по номеру карты банка, зная пин, могут снять деньги, и не имея«пластика» на руках.

- Если есть возможность, установите незначительный лимит для снятия средств и оплаты покупок через интернет – лучше, при необходимости, увеличить его, а затем снова вернуть прежние значения, чем все потерять. Так, если бы случайно держатель карты Сбербанка сообщил номер карты мошенникам, то доступная функция изменения лимита поможет предотвратить махинацию.

- В случае пропажи банковского пластикового продукта немедленно сообщите об этом оператору банка-эмитента, чтобы заблокировать ее.

- Отдавайте предпочтение «чипованным пластикам» при оформлении карты, – они более надежные.

- А это уже лайфхакиз серии «очумелые ручки». Трехзначный код, с обратной стороны карты, надежнее будет закрасить канцелярским корректором, если приходится рассчитываться картой в местах общественного питания, передавая карту официанту. В этом случае мошенникам известен номер карты и все реквизиты на ней, а код вы сообщите сами, чтобы транзакция прошла.

Меня могут обокрасть, если вообще ничего никому не отправлять?

Поверьте, могут. Мошеннические схемы усложняются параллельно с тем, как банки усложняют системы безопасности. Например, вам может попасться недобросовестный официант, который скопирует данные в те несколько минут, что уносит её на кассу, либо переписав их, либо пропустив карту через скиммер – самодельный считыватель магнитной ленты.

На банкомате незнакомого банка, особенно уличном, находящемся в плохо освещённом месте (это касается всех банков), могут оказаться мини-камера, накладная клавиатура или картоприёмник. Кроме того, вам может прийти сообщение о снятии некоторой суммы денег или блокировки платёжной карты с предложением обратиться в службу поддержки банка, чтобы узнать подробности произошедшего.

Ответственность банков

Допустим, вы предприняли все меры безопасности, но деньги с вашей карты все равно пропали. Теоретически, если списание произошло без вашего согласия, то возместить потери вам должен банк. Но это только теоретически. На практике для этого придется попотеть, доказывая, что виноваты не вы.

Банки не спешат признавать свою вину и брать на себя ответственность за исчезнувшие с карт финансовые средства своих клиентов. В большинстве подобных случаев, после собственного расследования, на которое по закону предусмотрено 30-45 дней, кредитные организации дают заключение, что владелец карты сам сообщил ее пин-код третьим лицам или иным способом обеспечил им доступ к своим деньгам. И на этом основании отказывают клиентам в возмещении средств. Проще всего вернуть деньги, если на банк была совершена хакерская атака или от действий мошенников пострадало большое количество клиентов банка.

В случае отказа в возмещении со стороны банковской организации, можно идти в суд и добиваться правды там. Сразу оговорюсь, что до суда доходит небольшой процент всех случаев незаконного списания средств. Зачастую, при соотнесении пропавших с карточки денег с суммами судебных издержек в случае проигрыша, жертвы неправомерных списаний приходят к выводу, что игра не стоит свеч. Кроме того, клиентам банка довольно сложно доказать в суде, что они добросовестно оберегали свои пластиковые карты и данные о них.

По рассмотренным в судах делам практика наработана разная, но, как говорят юристы, в целом адекватная и справедливая.

Ответственность банковских организаций за несанкционированное списание средств с карты зафиксирована в Федеральном законе «О национальной платежной системе» (№ 161-ФЗ, ст. 9).

Согласно этому закону, банк обязан возместить клиенту списанную сумму:

- Если не проинформировал клиента должным образом об операции по переводу денежных средств. И при этом клиент на данную операцию не дал своего согласия. (ч.13. ст.9 161-ФЗ)

- Если получил от клиента уведомление о потере/утрате карты или что картой пытаются воспользоваться без его разрешения, но все равно провел операцию по переводу денег (ч.12, ст.9 161-ФЗ)

- Если проинформировал клиента о списании денег с карты, но получил от клиента уведомление, что карта утрачена или что не он санкционировал эту операцию. Правда, если банк докажет, что клиент в этом случае нарушил правила пользования картой и сам передал кому-то ее реквизиты, то ответственность за возмещение списанных средств с него снимается (ч.15. ст. 161-ФЗ).

Во всех остальных случаях банк возмещать похищенные средства не обязан. За исключением, разве что, доказанных фактов скимминга, шимминга, фишинга и тому подобных действий преступников. Тут суды встают на сторону физических лиц, считая, что это банк не смог обеспечить должную защиту своих клиентов. Если мошенников поймают, то ответственность за возмещение может быть переложена на них. Если нет, то компенсировать потери клиентов обяжут банк.

А вот если клиент потерял карту или она была похищена, но он не уведомил об этом банковскую организацию и не заблокировал ее, то виноват он сам, а значит возмещения потерь не заслуживает. Или когда сообщил об утрате не сразу, а по прошествии длительного времени.

Обязанность клиента о незамедлительном уведомлении банка об утрате карты или несанкционированном списании средств с нее тоже прописана в 161-ФЗ. По закону, клиент банка должен уведомлять об утрате карты или обнаружении неправомерного снятия денег не позже, чем на следующий день после обнаружения самого факта (ч.11, ст. 9).

В судебной практике эта норма, к слову, трактуется по-разному. Например, был случай, когда человек утративший свою бесконтактную карту в полдень, сообщил об этом банку только в 13.30. При этом за те полтора часа другой человек, нашедший эту карту, пришел в ювелирный магазин и купил украшений на ту сумму, которой хватило. Владелец карты, собственно, и сообщил банку о своей потере, только когда получил уведомление о списании за покупку украшений. Суд встал на сторону банка, так как владелец карты не смог доказать, что не сам тратил деньги в ювелирным магазине.

При этом в другом случае, суд встал на сторону владельца карты, у которого деньги со счета исчезли во время его авиаперелёта, и обнаружил пропажу он гораздо позже. Человек доказал, что не имел доступа к платежным сервисам в это время, соответственно не мог снимать деньги сам, и не имел возможность сразу уведомить о несанкционированном списании банк.