Бессрочные валютные облигации втб

Содержание:

- Основные стратегии использования банковских однодневных облигаций

- Особенности налогообложения

- Как приобрести ценные бумаги от ВТБ

- Полезная информация

- Как купить однодневные облигации ВТБ

- Выгодно ли приобретать облигации банка ВТБ?

- Преимущества и недостатки однодневных облигаций

- Выгодно ли покупать облигации ВТБ в 2020 году

- Виды облигаций ВТБ для физических лиц

- Выгодно ли физическим лицам покупать облигации ВТБ в 2018 году

- Нюансы налогообложения

- Состав VTBB

- Особенности облигаций от ВТБ

- Комиссии и налоги

- Как работают однодневные облигации

- Стоимость ценных бумаг банка

- Облигации ВТБ

- Чем удобны однодневные бонды ВТБ

- Биржевые фонды

- Как купить однодневные облигации?

- На каких условиях возможно приобретение ОФЗ от ВТБ

Основные стратегии использования банковских однодневных облигаций

Наиболее выгодной стратегией использования однодневных облигаций считается сохранение средств «На ночь». Операция очень эффективна в выходные дни, поскольку рынок купли-продажи ценных бумаг в данный период не работает. Прочими инструментами торговать невозможно. Дополнительно допускается размещение чрезмерной ликвидности в рамках бондов. Это помогает придать движение средствам — они не будут просто находиться на брокерском счете.

Данный тип облигаций можно купить на индивидуальный счет. Специалисты рекомендуют применять вычет «Б» с целью освобождения доходности от обязательного налогообложения. Такой шаг позволяет прибавить 13% от НДФЛ к полученной прибыли. Возможно использование вычета категории «А», но проще применять другие инструменты, исключающие ежедневное реинвестирование.

Если клиент ВТБ собирается инвестировать в ОФЗ на длительный срок, то ему можно сформировать портфель из так называемых недооцененных ценных бумаг. Это актуально для облигаций, доход от которых будет выше суммы взноса.

Это интересно: ОМС ВТБ 24 — рассматриваем все нюансы

Особенности налогообложения

Операции с однодневными облигациями попадают в налогооблагаемую базу, и с прибыли между покупкой и продажей придется уплатить налог на доход физических лиц – 13%.

Казалось бы, что однодневные бонды ВТБ являются корпоративными и подпадают под действие льготы. Напомню, что в соответствии со статьей 217 НК РФ дисконтный доход, полученный при погашении корпоративных облигаций, освобождается от уплаты налогов.

Однако в статье 214 того же Налогового кодекса указано, что данное правило (точнее, льгота) применяется в отношении ценных бумаг, по которым рассчитывается рыночная котировка – т.е. средневзвешенная цена по сделкам, проведенным в течение одного торгового дня. А в отношении однодневных облигаций ВТБ котировки не рассчитываются – по этому инструменту торги на бирже отсутствуют. Инвесторы покупают «однодневки» напрямую у эмитента.

Следовательно, однодневные облигации всё-таки подпадают под налогообложение.

Далее два варианта:

- если брокер перечисляет сумму от погашения облигации обратно на брокерский счет, то он является налоговым агентом, и самостоятельно удерживает все налоги и перечисляет их в бюджет;

- если же деньги зачисляются на отдельный банковский счет, то брокер налоговым агентом НЕ выступает, и вам нужно будет самостоятельно рассчитать и перечислить налог.

Если торговых операций было несколько – рассчитывать налоги придется для каждой из них.

Как приобрести ценные бумаги от ВТБ

Облигации банка ВТБ продаются при соблюдении базового набора условий. Участвовать в сделке могут любые физические лица, не имеющие специальных навыков инвестирования. Среди минимальных требований к покупателю выделяются:

- достижение совершеннолетнего возраста;

- наличие общегражданского паспорта Российской Федерации;

- взнос от 30 000 рублей – не учитываются комиссии по совершаемым операциям.

Оборот средств осуществляется в круглогодичном формате. Валюта для сделок выбирается самостоятельно заинтересованным клиентом. Банк разрешает инвестирование в российских рублях или американских долларах. Покупка ценных бумаг происходит в несколько этапов:

- Подача заявки на открытие брокерского счета.

- Внесение требуемой суммы денег.

- Установка официального приложения ВТБ «Мои инвестиции» на любое мобильное устройство.

- Непосредственная покупка облигаций.

Операция реализуется через брокера. Клиент обязан обратиться в любое подразделение финансовой организации и запросить оформление соответствующей документации. При открытии официального реквизита инвесторы могут совершать закупку бумаг в офисе ВТБ или в личном кабинете

Для сделок важно подавать особые поручения. Итоговый размер комиссионного сбора будет зависеть от суммы инвестиций

Сбор не привязывается к получаемому доходу.

Полезная информация

Если вы купили облигацию, вы будете получать по ней периодические платежи — «купоны» и сможете либо продать её на рынке (дороже или дешевле цены покупки), либо держать её до погашения.

В момент погашения вы получите номинальную стоимость облигации — это неизменная величина, которую вы можете посмотреть перед покупкой облигации, чтобы понять — больше вам вернут или меньше, чем вы вложили в облигацию. Если купить по цене ниже номинала — во время погашения вы получите дополнительную прибыль.

Доходность зависит от рыночной цены облигации, которая, в свою очередь, зависит от рискованности эмитента. Например, если компания на грани банкротства, её облигации вероятнее всего будут стоить дёшево и давать высокую доходность.

Также, на доходность облигации влияет страна регистрации эмитента (страновой риск), а также валюта номинации облигации (облигации в сравнительно надёжных валютах дают меньший доход).

Что такое облигации и в чём их преимущество?

Облигации — это долговая ценная бумага, держатель которой получает процентные платежи (купоны) и основное тело долга (номинал облигации) по истечении срока обращения.

Облигации в отличие от депозитов можно купить и продать на фондовом рынке. Например, вы захотели купить акции вместо облигаций, тогда вы сразу можете продать облигации, чтобы переложить деньги в другие инструменты.

Какие бывают облигации

На российском рынке инвестору доступны несколько видов облигаций:

— Государственные облигации (ОФЗ — Облигации Федерального Займа)

— Субфедеральные облигации

— Корпоративные облигации

— Высокодоходные облигации (ВДО)

— Валютные облигации

Как собрать портфель из облигаций?

Перед тем, как собрать портфель из облигаций, стоит определиться с индивидуальными предпочтениями к риску/доходности.

Обычно инвесторы предпочитают собирать портфель из государственных, субфедеральных и проверенных корпоративных облигаций. Высокодоходные облигации можно добавить в портфель, но нужно понимать, что одна из пяти компаний в течение года-двух может обанкротиться и не выплатить долг.

Итого, если портфель состоит на 60% из ОФЗ, на 30% из корпоративных облигаций 5 или даже 10 эмитентов (помним про диверсификацию), а 10% оставить на рисковые высокодоходные облигации, то можно получать доходность на 1-2% выше. Грамотно составленный портфель из облигаций может при низком риске давать доходность выше средней ставки по депозиту в надёжном банке.

Как купить однодневные облигации ВТБ

Купить бумагу можно несколькими способами:

- через звонок своему брокеру;

- через «Личный кабинет»;

- через интернет-трейдинг в системе Quik.

Через «Личный кабинет» брокера

Чтобы купить облигацию, нужно зайти в «Личный кабинет» брокера ВТБ на сайт olb.ru. Ее можно найти, нажав кнопки в таком порядке «Главная» — «Торговля» — «Портфель клиента» — «Подать заявку». В открывшемся окне выбираем в качестве финансового инструмента однодневную облигацию. Для приобретения нажимаем кнопку «Подать заявку».

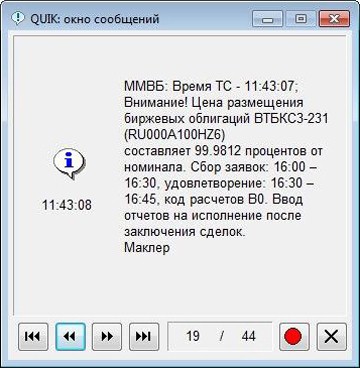

Через ИТС Quik

Купить «однодневки» можно и через трейдинговую программу. Для этого нужно зайти в Quik в раздел «Текущие торги», в доступных инструментах выбрать облигацию ВТБ-КС-ХХХ, выделить все доступные параметры и нажать кнопку «Да».

Выгодно ли приобретать облигации банка ВТБ?

Привилегии средств, вложенных в инвестиционную программу ВТБ, очевидны ввиду высокой конкурентности по сравнению со стандартными депозитами. Это надежная альтернатива для граждан с любым достатком, которые хотят приумножить свой капитал без рисков и ограничений.

Преимущества инструмента инвестиций неоспоримы:

- полная безопасность со 100% гарантией сохранности денежных активов, подтвержденная Министерством финансов РФ;

- повышенные процентные ставки по доходности по сравнению со всеми существующими системами вложений;

- прибыль от купонов облагается минимальным налогом, выплачиваемым только раз в год;

- быстрое проведение операции покупки любым удобным способом – через интернет или непосредственно в офисе;

- возможность продать ценные бумаги в любое время банку-агенту на выгодных условиях;

- полный возврат инвестиций по окончанию оговоренного в договоре периода;

- низкая ставка минимального вклада по сравнению с высоким уровнем доходности;

- финансовая организация признана лучшим инвестиционным банком по версии Global Finance;

- гарантия профессиональной аналитики для каждого инвестор.

Конечно покупать облигации ВТБ выгодно. Это доказывает неумолимая статистика роста ежегодных инвестиций. В среднем за одну заявку покупается ценных бумаг компании на 300 тысяч рублей.

Часто встречаются и более скромные суммы, что свидетельствует о росте спроса на программу среди небогатого населения.

Преимущества и недостатки однодневных облигаций

Этот тип инвестирования имеет ряд достоинств и недостатков.

К преимуществам можно отнести:

- кратковременное вложение средств — можно получить прибыль с остатка на брокерском счете;

- фиксированную цену;

- низкий уровень риска — выплат может не быть только в случае мгновенного дефолта банка.

Недостатки «однодневок»:

- небольшая доходность после вычета налогов и комиссии;

- инструмент подходит только для краткосрочного инвестирования.

Перед покупкой этого вида облигаций нужно убедиться, подходит ли он для вашей стратегии. Если вы инвестируете на длинных позициях и у вас есть неиспользуемый остаток на счете, то это вложение может принести хороший дополнительный доход.

Выгодно ли покупать облигации ВТБ в 2020 году

Ответ на этот вопрос утвердительный. Покупка, без сомнений, будет выгодной. Об этом свидетельствует ежегодный неуклонный рост частных инвестиций в активы ВТБ. Популярность в среде инвесторов объясняется высоким уровнем надёжности эмитента и рядом других преимуществ:

- сохранность вложений гарантирована Министерством финансов РФ;

- минимальный налог на купоны, выплачивается только один раз в год;

- возможность мгновенно сбыть активы на выгодных условиях;

- профессиональная аналитика для каждого инвестора.

Если вы уже задумались о том, стоит ли приобрести облигации ВТБ, то будьте уверены, что инвестирование в долговые активы – один из наиболее прибыльных инструментов умножения капитала. Доход от таких вложений будет заметно выше, чем от приобретения ценных бумаг других компаний.

Виды облигаций ВТБ для физических лиц

В 2020 году банк выпустил следующие виды долговых ценных бумаг:

- Однодневные. Это облигации, время погашения по которым наступает на следующий день после выпуска. Купон по таким ценным бумагам не выплачивается. Их доходность обусловлена тем, что эмитент продаёт их за цену ниже номинальной. При погашении держатель получает не ту стоимость, которую заплатил, а полную номинальную стоимость. ВТБ выпускает такие облигации каждый день. Более всего, они подходят инвесторам, вкладывающим крупные капиталы. Если однодневная облигация появляется на свет в пятницу, срок её погашения наступает в понедельник.

- Субординированные. Эти ценные бумаги имеют право выпускать исключительно банки или кредитные организации. Обязательства должника по субординированным облигациям имеют более низкий правовой статус, чем долги по обычным ценным бумагам. Это значит, что в случае банкротства эмитента в первую очередь будут погашаться займы по обычным облигациям. В виду высокого уровня риска «суборды» отличаются большей доходностью – на 1–3% выше, чем у классических аналогов. Срок погашения «субордов» не менее 5 лет. Частичная амортизация долгового обязательства не допускается. Проценты и номинальная стоимость ценных бумаг банка выплачиваются единовременным платежом по завершении срока облигаций.

- Вечные. Они не имеют определённого срока погашения. Приобретя их, вы сможете постоянно получать проценты (купон) или продать их другому инвестору. Довольно часто условием этих ценных бумаг является возможность принудительной выплаты через какое-то время. Особенность бессрочных облигаций заключается в том, что эмитент по окончании срока их действия не обязан выплачивать держателю номинальную стоимость. Зато держателю гарантирован стабильный доход в течение неустановленного срока, вне зависимости от уровня доходности самого эмитента.

- Структурные. Выплаты по таким ценным бумагам производятся при наступлении определённых обстоятельств. Другими словами, возможность погашения зависит от таких факторов, как колебание валютных курсов, фондовых и инфляционных индексов, а также изменения кредитных ставок. Структурные облигации – относительно новый инвестиционный инструмент со слабым законодательным регулированием. Однако ВТБ активно выпускает эти ценные бумаги. От прочих долговых бумаг их отличает плавающая доходность, поскольку эмитент определяет специфические условия, которые должны иметь место в момент их отчуждения держателем. Такие ценные бумаги не гарантируют того, что вы вернете всё, что затратили на их приобретение.

Выгодно ли физическим лицам покупать облигации ВТБ в 2018 году

Расчет процентной ставки по каждому выпуску ОФЗ осуществляется отдельно. Для населения предусмотрены разные варианты покупки облигаций, в зависимости от имеющихся средств.

Особенности ОФЗ в ВТБ:

- выплата по купонам происходит раз в полгода;

- срок, в течение которого вложенные средства используются банком – 3 года;

- финансовая организация может выкупить ОФЗ в любой момент на особых, выгодных для клиента, условиях;

- по истечении заранее установленного срока погашение облигаций происходит автоматически;

- цену на облигации устанавливает эмитент.

По своему усмотрению клиент банка может оплатить облигации в долларах или в рублях.

По информации, предоставленной ВТБ, по облигациям серии Б-1-5 выплачивается дополнительный доход за первый купонный период – 22,8 рублей за одну облигацию.

Покупка ценных бумаг банка – выгодна, поскольку данный вид ОФЗ относят к активам с минимальным уровнем риска, а также, для входа в программу достаточно вложить лишь 30 000 рублей, но при снятии клиент получит дополнительный доход в виде процента по вкладу.

Выгода заключается в том, что уровень доходности по ценным бумагам гораздо выше, чем по депозитам в других, крупнейших российских банках. Также предоставляются гарантии того, что все вложенные средства будут возвращены в любой момент, но, без учета комиссий и особенностей выкупа.

Нюансы налогообложения

Любые операции, связанные с ОФЗ ВТБ, попадают под налогообложения. Получаемый доход уменьшается пропорционально действующей ставке НДФЛ. Порядок выплаты налога предусматривает два варианта оплаты:

- самостоятельно инвестором;

- банком.

В некоторых ситуациях брокер ВТБ не может быть признан в качестве налогового агента. Клиент обязан сам декларировать доход. Если стоимость однодневных ценных бумаг полностью поступает на счет в банке, то брокер не будет заниматься уплатой налога с прибыли. При поступлении средств на брокерский счет происходит автоматическое удержание налога по совершенной финансовой операции.

Выплата НДФЛ непосредственным инвестором проводится после завершения отчетного периода (конец календарного года для граждан РФ). Аналогичным образом ситуация развивается в момент вывода определенной суммы дохода со счета брокера ВТБ.

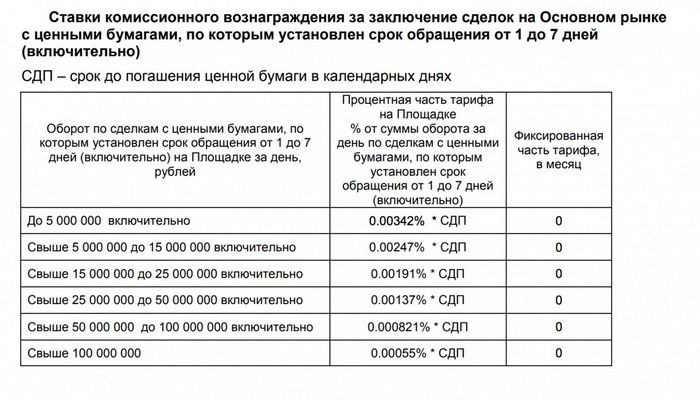

Размер комиссий

Банк устанавливается стандартный размер комиссионного сбора. В рамках обычного инвестиционного тарифа происходит удержание 0,041 от суммы сделки. Дополнительно назначается биржевая комиссия (0,01%). При таких сборах сумма прибыли от использования однодневных облигаций становится незначительной.

У брокера ВТБ действует собственная комиссия (0,0034). Фактический сбор во много раз ниже классического значения. Выплата в пользу биржи также снижается. Опция доступна только действующим клиентам финансовой организации. Сторонние брокеры могут устанавливать комиссию по операциям в индивидуальном порядке.

Состав VTBB

В правилах доверительного управления целью инвестполитики заявлено «обеспечение соответствия изменений расчетной цены изменениям количественных показателей биржевого индекса Индекс МосБиржи корпоративных облигаций». Код индекса — RUCBITR, он включает наиболее полный перечень торгуемых на площадке частных бондов.

Приведенная выше цитата является стандартной для российских БПИФов. Она лишь обозначает бенчмарк для котировок. УК не обязана наполнять портфель в полном соответствии с индексом.

Об этом свидетельствует словосочетание «смарт бета» в названии. В общем смысле этот термин предполагает дополнительный отбор ценных бумаг в соответствии некими «умными» правилами.

Каковы эти правила нигде точно не зафиксировано. Некоторое короткое описание есть на странице на сайте УК. Звучит он, правда, не очень понятно — портфель формируется исходя из основных параметров..: средневзвешенной дюрации и средневзвешенного кредитного рейтинга, а также широкой диверсификации и кредитной экспертизы ВТБ Капитал Управление активами.

Скриншот с vtbcapital-am.ru

В правилах ДУ насчет умного отбора также говорится не много. Если опустить формальности, то можно выделить только кредитные рейтинги не ниже:

- «B-» от S&P Global Ratings или Fitch Ratings;

- «B3» от Moody’s Investors Service;

- «ruBB» от АО «Эксперт РА»;

- «BB(RU)» от АКРА.

В том же документе сообщается, что деньги пайщиков могут быть вложены не только в корпоративные облигации, но и в государственные ценные бумаги РФ; права требования; субординированные облигации; клиринговые сертификаты участия.

Выдержка из правил доверительного управления

Повторим еще раз: подбором активов в портфель занимается управляющий. Логика его решений не формализована и не публична.

На практике на март 2021 года в базу расчета RUCBITR входит 123 облигации, а в портфеле VTBB 95 бумаг. То есть под некие негласные критерии не подошла практически четверть бондов из индекса.

Но это сравнение на конкретный момент. Справедливости ради отметим, что ВТБ оперативно и открыто публикует структуру активов БПИФа. Свежие данные всегда можете посмотреть в специальном разделе на сайте.

При этом состав фонда менее диверсифицирован. В индексе максимальный вес имеет биржевая облигация НК Роснефть (RU000A0ZYT40, дата погашения 03.02.2028) — всего 2,57%. В VTBB максимальная доля на данный момент целых 6,45% у векселя ГК Автодор (RU000A102H91, дата погашения 09.12.2025).

Топ-10 крупнейших по весу бумаг занимают больше трети портфеля.

| Актив | Доля | |

| 1 | Автодор, БО-003P-01 | 6,45% |

| 2 | РЖД, 001P-16R | 4,24% |

| 3 | Совкомбанк, БО-П02 | 3,73% |

| 4 | ВЭБ.РФ, ПБО-001Р-22 | 3,23% |

| 5 | Полюс, ПБО-01 | 3,17% |

| 6 | ВЭБ.РФ, ПБО-001P-21 | 3,15% |

| 7 | СУЭК-Финанс, 001P-05R | 3,11% |

| 8 | РОСНАНО, БО-002Р-05 | 2,86% |

| 9 | РН Банк, БО-001Р-07 | 2,78% |

| 10 | РЖД, 001P-21R | 2,60% |

А так выглядит распределение активов по отраслям.

Данные компании

Видим явный перевес в сторону финансового сектора — больше 45 процентов. Следующие по представленности (сырье и сфера обслуживания) отстают в три-четыре раза.

Особенности облигаций от ВТБ

ВТБ предлагает своим клиентам возможность покупки государственных облигаций по выгодным условиям. Доход от инвестирования выше, чем при открытии накопительных или депозитных счетов. Возможна продажа бумаг в любой момент по рыночной стоимости. Для начала работы с облигациями необходимо открыть индивидуальный инвестиционный счет.

Преимущества сотрудничества с банком:

- нахождение компании в лидерах инвестиционного рейтинга по версии Global Finance;

- клиенту не нужно совершать крупные расходы по сделкам;

- возможность получения профессиональной аналитики от специалистов ВТБ;

- удобный доступ к личному кабинету.

Стоимость ценных бумаг

Однодневные облигации ВТБ считаются аналогом классических вкладов, но в то же время обладают рядом несомненных преимуществ. В первую очередь они отличаются ликвидностью. Опция доступна физическим и юридическим лицам.Номинальная стоимость одной облигации составляет 1000 рублей. В одном бонде размещается 10 бумаг. Это говорит о том, что заинтересованное лицо сможет стать полноценным инвестором только после оплаты 10 000 рублей. Минимальное кол-во облигаций — 30 шт., максимальное — 15 000 шт. Реализация происходит в формате вторичных торгов.

Показатели доходности

Доходность облигаций ВТБ может достигать показателя до 7,25% годовых при условии владения бумагами в течение 3 лет. Государство дает гарантии полного возврата инвестируемых средств. Погашение происходит после окончания заявленного срока действия договора. Порог инвестиционного входа – 30 000 рублей. При необходимости ОФЗ могут быть переданы близким родственникам по наследству.

Где купить облигации федерального займа в 2019 году

Облигации федерального займа можно купить только в Сбербанке или ВТБ. Реализация народных облигаций будет осуществляться только в этих крупнейших банках России, поскольку они имеют самую широкую сеть отделений. Если население проявит интерес к покупке ОФЗ-н, то к их реализации могут подключить и другие банки.

Для того чтобы гражданин мог купить эту ценную бумагу, ему нужно будет прийти в отделение Сбербанка или ВТБ, открыть там необходимые счета, подписать договор и, соответственно, стать владельцем ОФЗ. В дальнейшем все операции с ОФЗ-н можно будет осуществлять в личном кабинете указанных банков в сети «Интернет».

Можно ли продать или обменять ОФЗ?

Облигации федерального займа не будут ходить на вторичном рынке и человек сможет реализовать их только в том банке, где их взял, без права передачи в третьи руки и залоговых операций. Никакого дарения, никаких взносов в капитал не предусмотрено. Запрещено также использовать ОФЗ в качестве залога.

ОФЗ можно будет передать другому лицу только по наследству. Это поможет избежать злоупотреблений.

Подробнее об условиях приобретения и погашения ОФЗ-н узнавайте в Сбербанке и ВТБ-24, а также из информационных сообщений Минфина РФ.

Облигации федерального займа 2019: выгодно купить или нет?

Мнение «ЗА»: по словам Министра финансов РФ Антона Силуанова, доходность трехлетних облигаций федерального займа для физлиц превышает доходность банковских депозитов и ОФЗ, которые уже обращаются на рынке.

Мнение «ПРОТИВ»: Аналитик «Алор Брокер» Кирилл Яковенко заявил газете «Известия», что «конкретно эти документарные ОФЗ, которые планируются к выпуску, будут не очень популярны <…> Я не вижу категорию населения, которая будет готова покупать ОФЗ в больших объемах».

Комиссии и налоги

Каждый брокер берет комиссию за проведенные сделки. Ее величина разная, но в любом случае не равна нулю. Так, Сбербанк берет 0,06%, Финам — 0,0354%, ВТБ — 0,0413% от объема покупки. Правда, у самого ВТБ брокера для однодневных облигаций действует пониженная ставка 0,00342% от суммы сделки.

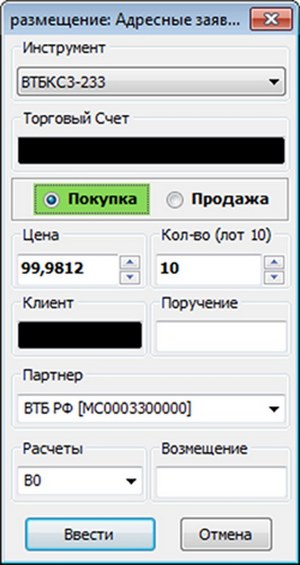

Используя представленные данные, можно провести расчет параметров сделки по покупке однодневных облигаций ВТБКС3-231 с ценой 99,9812% от номинала.

| 1 лот = 10 000 рублей | Доход на 1 лот, руб. | Комиссия брокера, % | Комиссия брокера, руб. | Чистая прибыль, руб. (до уплаты НДФЛ) |

| Финам | 1.88 | 0,0354 | 3,54 | -1.66 |

| Сбербанк | 1.88 | 0,06 | 6,0 | -4.12 |

| ВТБ брокер | 1.88 | 0,00342 | 0,34 | 1,54 |

Отсюда следуют два простых вывода:

- Независимо от суммы сделки работать через сторонних брокеров на сроке в один день убыточно;

- Улучшить ситуацию может покупка в пятницу на три дня. В этом случае прибыль будет в три раза больше (5.64 рубля), что позволит выйти в плюс у Финама и почти в ноль у Сбербанка. Но даже у Финама при трехдневном сроке получится лишь чуть больше 3% годовых.

По поводу налогов. Хотя купонный и дисконтный доход по облигациям, выпущенных после 01.01.2017, не облагаются НДФЛ, прибыль от однодневных бондов подлежит налогообложению. Вот пояснение этого от самого ВТБ:

Иначе говоря, однодневная облигация ВТБ является внебиржевым инструментом, поэтому налог на прибыль будет удержан. Что, разумеется, не очень хорошая новость для инвестора. О налогах в России и их оптимизации читайте здесь.

Как работают однодневные облигации

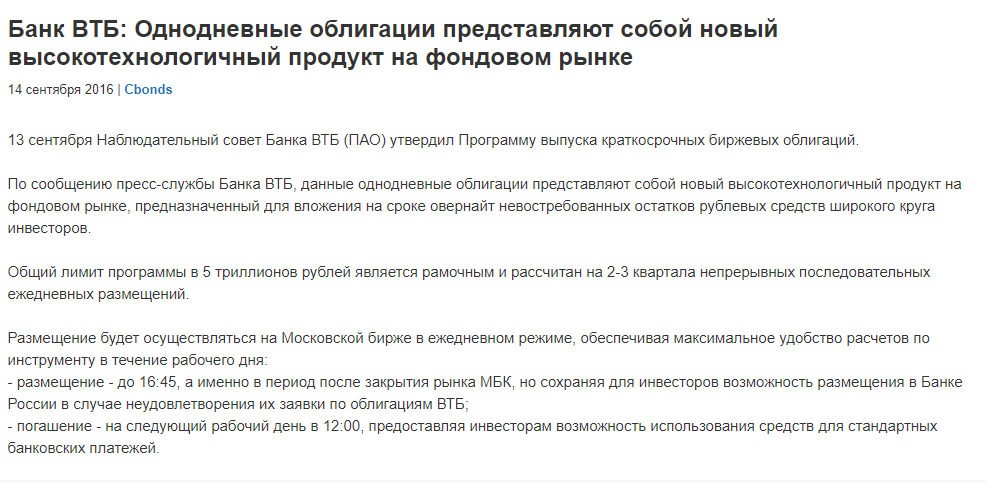

Впервые однодневные облигации появились на рынке 24 ноября 2016 года. Банк ВТБ представил абсолютно новый инвестиционный инструмент, который поначалу был интерес только другим банкам и крупным институтам, но сейчас данной разновидностью бондов интересуется всё большее число частных инвесторов.

Вот анонс этого мероприятия.

Работают однодневные облигации ВТБ таким образом:

- утром (около 10-11 по Москве) ВТБ объявляет о намерении выпустить однодневные бонды, озвучивает цену одной бумаги и размер эмиссии;

- заявки на покупку бондов принимаются в определенное время: с 16.00 до 16.30 с понедельника по четверг и с 15.00 до 15.30 по пятницам (в другие часы инструмент недоступен);

- на следующий день в 12.00 на счет инвестора зачисляются средства от погашения облигаций.

Что интересно, если вы купили облигации в пятницу, то получите прибыль за 3 дня, так как будете владеть ими пятницу, субботу и воскресенье – эмитент пропорционально увеличивает дисконт. Неудивительно, что на выходные на такие облиги повышенный спрос – это вообще единственный способ получить гарантированную прибыль за выходные, ведь фондовый рынок в эти дни не работает.

Стоимость ценных бумаг банка

При наличии специального счета в банке для получения облигаций достаточно лишь обратиться в офис финансовой организации. Подается официальное поручение, после чего указанная в заявке сумма, будет списана со счета.

Для получения минимальной прибыли достаточно стартовой суммы – тридцати тысяч рублей. Уровень доходности в данном случае будет выше, чем при открытии обычного вклада под проценты. Дополнительно требуется оплатить комиссию, без которой счет не будет открыт.

В среднем, клиенты банка ВТБ приобретают ценные бумаги компании на сумму от 300 000 рублей, и по истечении установленного срока – 1 год, получают эту сумму с процентами назад. Стать инвестором может россиянин с любым уровнем достатка, при условии наличия минимальной суммы для покупки облигации.

Облигации ВТБ

Банк ВТБ выпускает облигации, которые может приобрести любой желающий. Данные ценные бумаги считаются неплохой альтернативой банковскому вкладу, поскольку ставка купона более высокая, чем процентная ставка по депозиту в этом же банке.

Номинальная стоимость облигаций зависит от показателя ключевой ставки Центробанка. Если ставка снижается, номинальная стоимость растёт, и, наоборот – при повышении ставки облигации дешевеют. Купон, несмотря на рассмотренные колебания, всегда остаётся неизменным.

Держатель имеет право продать облигации в любой момент. При этом он потеряет накопленные проценты и беспрепятственно может обналичить ценные бумаги. Стоимость ценной бумаги в момент её продажи может быть выше или ниже той, которую держатель заплатил при её покупке. Для инвестиционных облигаций со сроком погашения не более 12 месяцев этот показатель не изменяется.

Ценные бумаги ВТБ отличаются повышенной надёжностью. Приобретая их, вы как бы одалживаете свои средства банку, который, в свою очередь, отвечает перед вами собственным имуществом.

Чем удобны однодневные бонды ВТБ

Подобные бумаги уникальны для российского рынка, никто кроме ВТБ ничего подобного не выпускает. С точки зрения инвестора такие облигации обладают целым рядом достоинств:

Если вкратце попытаться определить назначение этих бумаг, то оно в том, чтобы пристроить на ночь временно свободные средства с брокерского счета. Кроме того, бесполезно их искать в числе выпусков, котирующихся на Московской бирже. Как отмечено выше, они не торгуются на вторичном рынке и приобрести их можно непосредственно через терминал в режиме адресной заявки.

Если сравнивать однодневные бонды с зарубежными инструментами, то ближе всего к ним находятся казначейские векселя со сроком действия от недель до года. Они также выпускаются с минимальным дисконтом и служат «тихой гаванью» во времена кризисов, обладая очень малой просадкой — но и минимальной доходностью. Набор таких облигаций формирует фонды денежного рынка.

Биржевые фонды

Для тех инвесторов, кто не желает самостоятельно принимать решение по выбору ценных бумаг,

Банк ВТБ предлагает Инвестиционный (биржевой) фонд. Выбирая Биржевой фонд, инвесторы

доверяют деньги управляющей компании, которая аккумулирует всё в один фонд и приобретает на

предоставленные ей деньги облигации или акции. Фондом управляют профессиональные

управляющие, которые выбирают для инвестиций лучшие ценные бумаги или повторяют состав

определенного индекса.

Благодаря тому, что фонды способны управлять крупными суммами, это дает возможность частным

инвесторам инвестировать одновременно в сотни или тысячи ценных бумаг, что максимально

снижает инвестиционный риск. С увеличением в фонде числа ценных бумаг облигаций или акций,

уменьшается зависимость от каждой из них. Чем больше фонд зарабатывает, тем дороже он стоит,

а значит, инвестор, владеющий долей фонда может продать свою долю и получить доход.

Лучший способ получить доступ к международному рынку акций – это вложение в индекс, который

включает большое количество компаний определенной отрасли или отражающий доходность всего

фондового рынка одной из ведущих стран.

Какие есть фонды ВТБ

На Московской бирже торгуется 9 биржевых фондов ВТБ.

- Российские акции БПИФ РФИ «ВТБ — Индекс МосБиржи». Инвестирует в акции российских

компаний, которые входят в индекс Московской биржи. - Российские облигации БПИФ РФИ «ВТБ – Российские корпоративные облигации смарт бета».

Инвестирует в облигации российских компаний. - Российские еврооблигации БПИФ РФИ «ВТБ – Корпоративные российские еврооблигации смарт

бета». Инвестирует в еврооблигации российских компаний. - Американские облигации БПИФ РФИ «ВТБ – Фонд «Американский корпоративный долг».

Инвестирует в американские корпоративные облигации. - Американские акции БПИФ РФИ «ВТБ – Фонд Акций американских компаний». Инвестирует в

акции американских компаний. - Акции развивающихся стран БПИФ РФИ «ВТБ – Фонд Акций развивающихся стран». Инвестирует в

акции компаний развивающихся стран. - Ликвидность БПИФ РФИ «ВТБ – Ликвидность». Инвестирует в инструменты денежного рынка, в

основном через обратное РЕПО с центральным контрагентом. - Золото БПИФ РФИ «ВТБ – Фонд Золото. Биржевой». Инвестирует в золото с физическим

хранением в России в банке ВТБ. - Еврооблигации БПИФ РФИ «ВТБ — Еврооблигации в евро смарт бета». Инвестирует в фонд,

который на половину состоит из российских еврооблигаций, остальная часть — еврооблигации

других развивающихся стран.

Как купить однодневные облигации?

Купить однодневные облигации физическому лицу достаточно просто. С утра, часов в 10-11 московского времени, ВТБ объявляет о намерении выпустить однодневные облигации. Объявление о выпуске должно появиться в торговом терминале в разделе новостей:

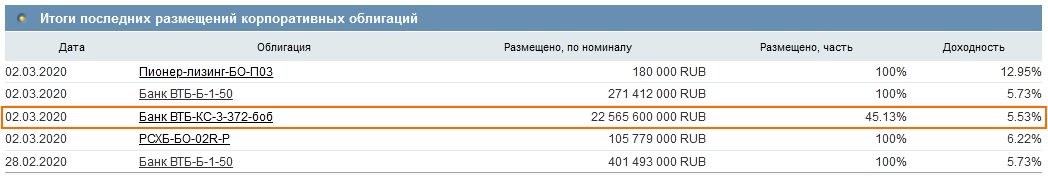

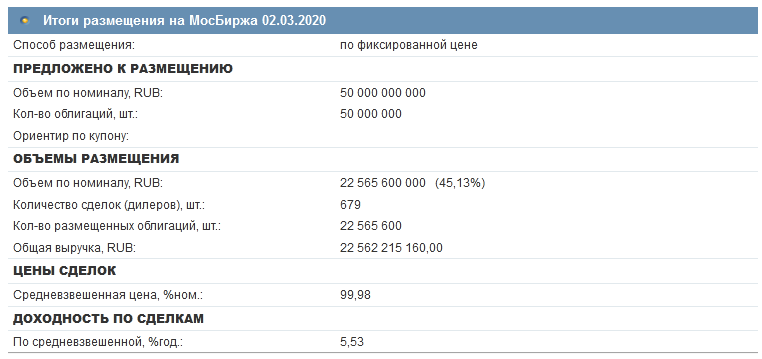

Облигации на один день имеют маркировку «КС-3». Как видно, в данном случае на текущую дату 2 марта размещено чуть меньше половины облигаций на общую сумму 50 млрд. руб. Кликнув на выделенный вариант, можно увидеть немного больше подробностей:

Здесь видна общая сумма к размещению и количество размещаемых облигаций, цена 99,98% от номинала и доходность 5,53% годовых. С чем ее можно сравнить? С доходностью депозитов. В последнем случае даже среди ТОП-10 на момент статьи можно увидеть варианты около 7% годовых и даже чуть выше. Итого, доходность однодневных облигаций ВТБ депозитам проигрывает.

Заявки на приобретение однодневных выпусков принимаются с понедельника до четверга с 16:00 до 16:30 московского времени, а в пятницу с 15:00 до 15:30. Уже на другой день в 12:00 облигации погашаются и инвестору на его счет зачисляются причитающиеся деньги. Быстро и удобно.

Цену на бумаги банк назначает при размещении, т.е. продаются они с дисконтом. Номинальная стоимость таких бондов 1000 рублей, а вот цену приобретения банк устанавливает разную, но ниже номинала. Например, размещенные бумаги от 28.02.20 дают прибыль 45 копеек, но вы владеете ими три дня (28.02.20 — пятница).

А вот облигации ВТБКС3-231 дадут прибыль 19 копеек, но за одну ночь. Стоит уточнить, что продаются они лотами, в один лот входит 10 отдельных бумаг. Т.е. цена покупки будет близка к 10 000 рублей. Как купить однодневные облигации ВТБ через торговый терминал QUIK, показано в приложении ниже. В этом случае необходимо воспользоваться режимом адресных заявок.

На каких условиях возможно приобретение ОФЗ от ВТБ

Все условия и ставки по программе ОФЗ приведены в таблице:

| Характеристика программы ОФЗ | Описание условий |

|---|---|

| Процентная ставка и годовая доходность | 8% годовых – начальная ставка для всех клиентов |

| Продолжительность действия купонного периода | 91 день |

| Срок обращения вложенных средств | 364 дня – один год |

| Номинальная сумма | 1 000 рублей |

| Способ реализации ОФЗ | Вторичные торги. Назначается рыночная стоимость |

ОФЗ являются аналогом депозитных вкладов, но при этом они стали более ликвидным, доходным инструментом, который доступен всем желающим – в том числе, физическим лицам.

С 1 января 2018 года были приняты новые правила налогообложения по облигациям: вся сумма полученного дохода облагается налогом. НДФЛ начисляется на разницу между уплаченной и полученной суммой. Уплачивать взносы в ФНС нужно ежегодно.