Как зарегистрировать карту сбербанка мир в личном кабинете

Содержание:

- Зачем нужен интернет-банк?

- Особенности платежной системы МИР

- Функционал личного кабинета

- Шаблоны для оплаты в Сбербанке

- Сроки оформления

- Возможные способы оплаты

- Восстановление пароля

- Регистрация в Сбербанке Онлайн

- Преимущества кэшбэка по карте Мир и другие возможности

- Как зарегистрировать карту «Мир» в программе лояльности

- Кэшбэк сервис для держателей карт «Мир»

- Переводы и платежи

- Партнеры кэшбэк-сервиса «Привет МИР»

- Что такое «Карта Мира»

- Виды карт «Мир»

Зачем нужен интернет-банк?

«Сбербанк Онлайн» – удобный сервис, позволяющий клиентам существенно экономить время при необходимости совершать различные финансовые операции.

- Получать необходимую информацию о банковских продуктах.

- Открывать вклад с повышенным процентом.

- Погашать кредитные задолженности.

- Оплачивать налоги и штрафы.

- Расплачиваться за различные услуги, к примеру, пополнять баланс мобильного телефона, платить за интернет, коммунальные услуги и прочее.

- Совершать денежные переводы физическим и юридическим лицам.

- Перечислять денежные средства на электронные кошельки.

- Запрашивать выписку с лицевого счета.

Регистрация и вход

Для пользования системой «Сбербанк Онлайн» нужно предварительно зарегистрироваться в ней. Сделать это можно двумя методами.

С помощью платежного устройства

- Вставить карту в соответствующий разъем.

- Написать пин-код.

- Подключить «Мобильный банк».

- Указать телефонный номер.

Преимущества

Пользование Личным кабинетом в «Сбербанке Онлайн» имеет ряд преимуществ.

- Совершать доступные при дистанционном управлении операции можно в любое время суток. Это не зависит от времени работы банковской организации.

- Не требуется выходить из дома, тратить время на поездку в офис и ожидание своей очереди.

- При наличии комиссии за некоторые услуги величина оплаты указывается перед подтверждением совершения операции.

Если возникают какие-либо проблемы при использовании интернет-сервиса, можно обратиться за помощью к службе поддержки «Сбербанка».

Как отключить сервис?

Если клиент не нуждается в применении онлайн системы, можно отключить ее в любое время. Для этого понадобится посетить банковское отделение и написать заявление с просьбой отменить услугу. После рассмотрения заявки на номер мобильного телефона клиента будет отправлено сообщение, подтверждающее отключение опции.

«Сбербанк Онлайн» – удобный сервис, позволяющий совершать операции по карте, не выходя из дома. Система давно действует, поэтому ее функциональность отлажена, ошибки возникают крайне редко.Смотрим видео:Банковская карта Сбербанк МИР | Условия, тарифы и отзывы

Читайте так-же: Виды отсрочки платежа по кредиту и порядок ее предоставления

Вход в Сбербанк Онлайн Личный кабинет позволит сэкономить много времени, необязательно стоять в очередях, чтобы совершить платежи, оформить вклад, положить деньги на мобильный. Технологии дошли до того, что все эти банковские операции можно выполнять дома посредством интернета.

Особенности платежной системы МИР

В июле 2014 года в России появилась Национальная Система Платежных Карт (НСПК). Это произошло не просто так, а в ответ на некоторые недружественные шаги западных стран в отношении нашей страны. А именно введение санкций, которые затруднили работу банков и предприятий.

Дальше можно ожидать только раскручивание санкционной спирали. А наша полная зависимость от международных платежных систем Visa и MasterCard ставит под удар не только банки, но и всех граждан России, которые пользуются пластиковыми карточками.

Поэтому принятое решение о создании и развитии отечественной системы платежей, которая получила название “МИР”, оправдано на 100 %. Это, я считаю, вопрос нашей национальной безопасности.

- Обеспечение бесперебойности операций по пластиковым картам любых платежных систем в РФ.

- Запуск и развитие российской системы платежных карт.

- Эмиссия и обслуживание карты МИР.

- Продвижение собственных продуктов НСПК на внутреннем и международном рынках.

- Повышение доверия россиян к безналичным расчетам.

НСПК на 100 % принадлежит Центробанку. Этапы ее создания:

- 27 марта 2014 года В. Путин одобрил идею создания национальной платежной системы.

- 5 мая 2014 года В. Путин подписал закон о ее создании.

- 23 июля 2014 года НСПК начала работу.

- Март – май 2015 года. В результате народного конкурса выбран логотип и название платежной карточки.

- Июнь – июль 2015 года. Договорились о выпуске кобейджинговых карт совместно с системами Maestro, JCB, American Express.

- Декабрь 2015 года. Выпуск первой карточки МИР.

Через 3 года после начала работы платежная система занимала уже 11 % рынка. Эксперты считают, что к 2020 году МИР охватит 40 % и серьезно потеснит Visa и MasterCard.

Справедливости ради хочу сказать, что такое стремительное развитие происходит искусственным путем. Что это значит? В 2017 году был подписан закон, который обязывает перевести всех бюджетников на отечественные карты МИР.

К 01.07.2018 по работающим гражданам этот процесс завершен. Это коснулось работников бюджетных организаций, студентов, военнослужащих, чиновников и всех получателей социальных пособий. К 2020 году и пенсионеры будут получать пенсию только на карты МИР.

Поэтому в росте количества национальных карточек нет ничего удивительного. У нас много бюджетников. Карточки уже успели опробовать за 3 года, выявить их плюсы и минусы. В статье их рассмотрим. В том числе я поделюсь личным опытом ее использования, т. к. пока числюсь в рядах счастливых обладателей МИР.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Что же представляет из себя российская банковская карта МИР? Это точно такая же пластиковая карта, которую многие граждане привыкли хранить в своем кошельке. С помощью нее можно:

- оплачивать товары в магазинах и услуги в обслуживающих организациях, в том числе в интернет-компаниях;

- оплачивать безналичным путем услуги ЖКХ, сотовых операторов и т. д.;

- переводить по безналу денежные средства на банковские карты и счета других людей;

- снимать наличные и пополнять в банкоматах баланс;

- получать до 20 % кэшбэка;

- оплачивать проезд в общественном транспорте (пока только в некоторых регионах).

На официальном сайте системы МИР есть образец карты с подписью всех элементов, из которых она состоит. Банкам разрешено размещать свой логотип на лицевой стороне и менять дизайн, поэтому карты в разных финансовых организациях отличаются друг от друга. Но обязательные элементы в любом случае будут присутствовать.

Получить МИР можно во всех крупнейших банках и использовать везде на территории страны. Первопроходцем стал Сбербанк. На сегодня уже более 100 банков выпускают российские карточки. Чтобы оформить карту МИР, достаточно выбрать финансовую организацию, которая дает самые привлекательные тарифы, и подать заявление (онлайн или в офисе) на выдачу.

Функционал личного кабинета

Зарегистрировав личный кабинет, пользователь может использовать все возможности лк, например:

- Просматривать каталог товаров;

- Изучать специальные предложения, участвовать в акциях;

- Отслеживать статус заказов;

- Проверять наличие бонусных рублей;

- Отмечать любимые магазины;

- Добавлять товары в раздел «Избранные»;

- Проверять баланс подарочной карты;

- Оформлять электронные подарочные сертификаты;

- Выбирать адреса доставки заказов;

- Редактировать личные данные.

В личном кабинете есть раздел «Мои дети». Там можно сохранить информацию о своих детях (имя несовершеннолетнего, дата рождения). В этом случае в дни рождения детей «Детский мир» дарит дополнительные бонусы и различные подарки.

Шаблоны для оплаты в Сбербанке

Чтобы тратить меньше времени на переводы, кабинет позволяет создать специальные шаблоны, для этого нужно:

- Для этого потребуется войти в кабинет, найти раздел платежей, а затем вкладку мои шаблоны. Увидите кнопку создать шаблон;

- Заполняете необходимые поля, указываете реквизиты;

- Сохраняете шаблон, при этом можно придумать ему свое название;

- При сохранении необходимо будет подтвердить действие при помощи ввода пароля;

- При необходимости можно будет совершать оплату по шаблону, но данные не придется вводить заново, достаточно будет проверить данные.

Преимущества личного кабинета

Этот сервис считается уникальным решением, поскольку оно позволяет совершать платежи, получать необходимую информацию о собственных финансах в любое время. Всё, что требуется для этого, это выход в сеть, данные для входа и подключенный соответствующую программу.

Безопасность личной страницы и счета в банке

Для осторожности стоит соблюдать следующие правила:

- При возникновении подозрительных запросов звоните в службу поддержки, никогда не вводите пароли для отмены операций, именно так орудуют мошенники;

- Следите за тем, чтобы ваше соединение с сетью было защищённым;

- Можно изменить идентификатор на более удобный для вас логин;

- Никому не доверяйте данные о входе в кабинет, храните идентификатор и пароль в надежном месте, при необходимости меняйте.

Справочная информация о сервисе:

Сроки оформления

Стандартное время выпуска нового платежного инструмента – не больше 14 рабочих дней. Если заявка отправлена через интернет, карту могут выдать уже через 7-10 дней.

Узнать о том, что «пластик» готов к получению, можно несколькими вариантами:

- в Личном кабинете – нынешний статус виден возле названия банковского счета на основной странице вашего профиля;

- по SMS – на телефон, указанный в заявлении, придет сообщение, как только карта будет в офисе;

- у менеджера – позвоните оператору банка по номеру горячей линии или обратитесь лично в банковский филиал с интересующим вопросом.

Забрать карту можно по указанному при оформлении заявления адресу с паспортом. Банковский сотрудник выдаст конверт с секретным PIN-кодом, который вы при желании сможете поменять.

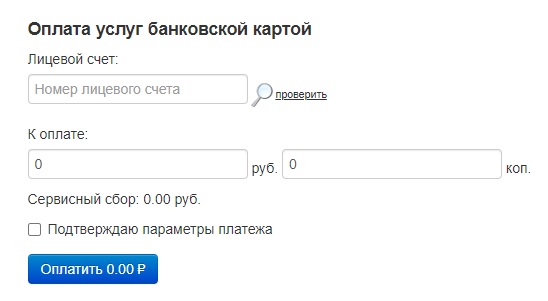

Возможные способы оплаты

Сервис предоставляет возможность оплаты услуг с помощью банковской карты. Для этого необходимо перейти на страницу «Оплата счета». Система предложит ввести номер лицевого счета и сумму авансового платежа, которую планируете внести. Для продолжения процедуры нажимается кнопка для оплаты.

На следующем этапе откроется страница на сайте платежной системы. Не стоит переживать, все производимые банковские операции происходят в условиях полной безопасности. Доступ третьих лиц к личным данным исключен.

Страница банка предусматривает введение таких данных:

- Обозначение платежной системы.

- Номер карты и код, который написан на ее обратной стороне.

- Имя и фамилия держателя карты.

Перед совершением платежа убедитесь в том, что на счету достаточно средств для проведения платежной операции.

The following two tabs change content below.

Александр Лаптев

В 2011 году окончил ФГОБУ ВО «Финансовый университет при Правительстве Российской Федерации» по специальности «Экономист». В настоящее время помогаю в освоении сайта cabinet-bank.ru, и готов ответить на Ваши вопросы. (Страница автора)

Последние записи автора — Александр Лаптев

- Вход в личный кабинет Компаньон Финанс: пошаговая инструкция, функции профиля — 07.05.2021

- Личный кабинет Комос Закупки: регистрация на сайте, инструкция для входа — 07.05.2021

- Вход в личный кабинет Комеджик: пошаговый алгоритм, функции аккаунта — 07.05.2021

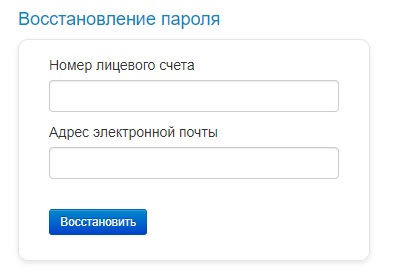

Восстановление пароля

Иногда пользователи не могут вспомнить пароль. В таком случае можно воспользоваться такими советами:

- Откройте электронную почту, которая была введена при регистрации. Внимательно проверьте папку со входящими письмами. Возможно, письмо с регистрационными данными хранится в электронном ящике. Если данный способ не принес положительного результата, то переходите к следующей рекомендации.

- Найдите ссылку, которая представлена в нижней части поля для авторизации. Как только кнопка «Восстановить пароль» будет нажата, то система предложит заполнить номер лицевого счета и адрес электронной почты. Нажимаем на кнопку «Восстановить». В скором времени на электронную почту поступит письмо с новым паролем.

Регистрация в Сбербанке Онлайн

Если программа все-таки не была подключена, то стоит заняться этим вопросом. Существует два способа подключения, каждым из которых вы сможете воспользоваться:

- Необходимо подойти в офис учреждения, через сотрудника можно осуществить подключение, при этом нужно взять с собой карту, паспорт. Специалист проведёт подключение и проконсультирует по дальнейшим действиям.

- Второй вариант является более самостоятельным, поскольку можно подключиться через любой банкомат. Для этого необходимо воспользоваться своей карточкой и выбрать соответствующий пункт меню.

- Перейти на официальную страницу регистрации Сбербанка Онлайн.

- В поле ввода ввести номер любой карты Сбербанка.

- После ввода цифр, нажать «Продолжить».

- На телефон придет SMS, с кодом подтверждения. Введя который подтверждается регистрация интернет-банка.

- Создайте пароль состоящий не менее из восьми символов, имеющий цифры и буквы английского алфавита.

Где взять идентификатор и пароль для Сбербанка Онлайн?

Случаются ситуации, когда пароль или идентификатор теряются, но при этом программа подключена. Если несколько способов решения данной проблемы:

- Существует возможность отправить на номер учреждения специально сообщение со словом “Пароль”, номер для отправки 900.

- Также можно обратиться в отделение, где специалисты оперативно должны разрешить проблему, дать вам данные для входа.

- Можно воспользоваться банкоматом самостоятельно, для этого потребуется карточка. После того, как вставили карточку и ввели пароль, необходимо выбрать пункт Интернет обслуживание, затем Печать идентификатора и пароля. В итоге, получите чек, на котором будут находиться все нужные данные.

- Также есть способ получить данные через контактный центр, для этого обратитесь по бесплатному номеру учреждения 8 800 555 5550 или +7 495 500-555-0. По данному телефону можно общаться представителями банка по различным вопросам.

Пароль безопасности

После того, как все данные будут получены, необходимо ввести их в соответствующие поля. Должно появиться сообщение о том, что на номер имеющегося выслано сообщение. Придет специальный пароль, который необходимо ввести в окошко в течение нескольких минут. Если данный код не успеет прийти или просто не будет введен в течение отведённого времени, то придется вводить свои данные снова. Данная процедура необходима для большей безопасности имеющихся средств. Так сможете быть уверены, что никто не сможет зайти на страницу кабинета, даже если у него будет пароль.

Можно зайти в кабинет и без предварительного подключения данной программы. Но после первого захода в личный кабинет система предложит осуществить подключение. Можно будет подобрать платный или бесплатный вариант.

Особенности личного кабинета Онлайн

Когда войдёте в личный кабинет, увидите главную страницу которая обладает удобным интерфейсом. Без труда можно рассмотреть все доступные возможности, потому каждый клиент учреждения без труда сможет разобраться с работой. Стоит разобраться, какие именно возможности доступны с личным кабинетом:

- Можно совершать разнообразные платежи, переводы, в том числе оплачивать коммунальные услуги, налоги, штрафы, выполнять государственные платежи. Через кабинет можно пополнить счёт мобильного телефона, а также заплатить за интернет, купить билеты, внести кредитный платёж в различные банковские учреждения, перечислить средства другому человеку;

- Доступно управление картами, кредитами, вкладами, при необходимости сможете просмотреть график платежей, сделать выписку с карты, а также заблокировать карточку при утере;

- При помощи кабинета сможете посмотреть, сколько бонусов Спасибо имеется на данный момент, если подключены к данной программе;

- Сможете выполнять операции в валюте, совершать покупку или продажу;

- Доступен авто платёж, такая услуга позволит системе самостоятельно пополнять телефон;

- Доступны шаблоны, которые позволят один раз забить реквизиты счетов, по которым совершаете оплату и сохранить их;

- Сможете управлять услугами, которыми пользуетесь;

- При помощи системы сможете пополнять интернет кошельки;

- Сбербанк онлайн позволяет совершать инвестиции через сеть, приобретать ценные бумаги, делать металлические вклады.

Преимущества кэшбэка по карте Мир и другие возможности

- Кэшбэк начисляется спустя пару дней после покупки;

- Действует заманчивая программа лояльности с большим количеством партнёров и высокими скидками в виде рублёвого кэшбэка;

- Есть технология защиты онлайн-покупок Miraсcept;

- Возможна бесконтактная оплата;

- Производятся розыгрыши на 100% cashback, бесплатные путешествия и денежные призы;

- Используется электронная цифровая подпись на портале госуслуг (функция идентификации);

- Возможна оплата транспорта при наличии терминалов (как транспортная карта).

Источники

- https://APKshki.com/app/privet-mir

- https://cabinetq.ru/privet-mir-lichnyj-kabinet/

- https://kabinet-lichnyj.ru/internet-servisy/privet-mir

- https://peunova.ru/interesnoe/lichnyj-kabinet-privet-mir-instruktsiya-po-registratsii-privyazka-karty-k-akkauntu

- https://www.raiffeisen.ru/wiki/kak-poluchat-keshbehk-po-karte-mir/

- https://inter-press.ru/igry/privet-mir-programma-loyalnosti-sberbanka-kak-zaregistrirovatsya-keshbek-po-karte-mir-sberbanka

- https://fpmp39.ru/programmy/privet-mir-programma-loyalnosti-sberbanka-kak-zaregistrirovatsya-keshbek-po-karte-mir-sberbanka

- https://zen.yandex.ru/media/id/5a85c26e3c50f7afb2171969/privet-mir-programma-loialnosti-sberbanka-5cc6aeca3d89f500b3cedfee

Как зарегистрировать карту «Мир» в программе лояльности

Зарегистрировать карту «Мир» в программе лояльности можно самостоятельно на сайте privetmir.ru. В настоящий момент в системе более 15 категорий, которые позволяют экономить на оплате товаров и услуг по всей стране. Просто регистрируйтесь в программе, получайте кэшбэк, скидки и участвуйте в прочих акциях, которые появляются каждый месяц.

Чтобы зарегистрировать карту «Мир» в программе лояльности, нужно:

- зайти на сайт privetmir.ru, нажать на слово «Регистрация» в верхнем правом углу;

- заполнить предложенную форму, указать номер телефона, номер своей карты, принять условия участия в программе и дать согласие на обработку персональных данных;

- ввести полученный СМС-код на следующем этапе регистрации;

- заполнить личные данные, указать адрес электронной почты, придумать пароль;

- подтвердить адрес электронной почты, перейдя по ссылке, которую вы получите в письме на указанный при регистрации мейл;

- выполнить вход, начать пользоваться скидками и получать кэшбэк.

Если у вас несколько карт «Мир», привяжите их все в личном кабинете программы лояльности: подключить можно неограниченное количество карт. Платите картой везде, где действует МИР, получайте кэшбэк, чтобы потратить его на другие покупки. Чтобы получать уведомления о новых акциях, установите мобильное приложение «Привет, Мир!».

Кэшбэк сервис для держателей карт «Мир»

Одно из самых востребованных направлений развития платежной системы «Мир» — возврат денег на карту клиента в виде фиксированного процента, так называемый кэшбэк, или кешбэк. Это англоязычное слово стало устойчивым термином, который используется в сфере банковских услуг и уже прочно укоренился в повседневной речи. Если описывать в целом, то кэшбэк это разновидность бонусной программы для привлечения клиентов и повышения их лояльности. В случае карты «Мир» бонусы возвращаются на счет клиента в виде денежных сумм, причем процент возврата может быть весьма существенным – 10%, 20%, 30%, а в отдельных случаях может даже достигать 100%.

Размер кэшбэка определяется в соответствии с условиями акции компании-партнера. Кафе и рестораны, магазины и сервисные центры сами определяют условия акции и указывают размер кэшбэка

Стоит обратить внимание, что размер кэшбека указывается либо в процентном выражении от стоимости покупки, либо в денежном выражении, рассчитанном по конкретным товарам. Например, если по условиям выбранной клиентом акции на карту возвращается 25% от стоимости покупки, а сама покупка была сделана на сумму 10000 р., то на карту будет зачислен кэшбэк в размере 2500 р

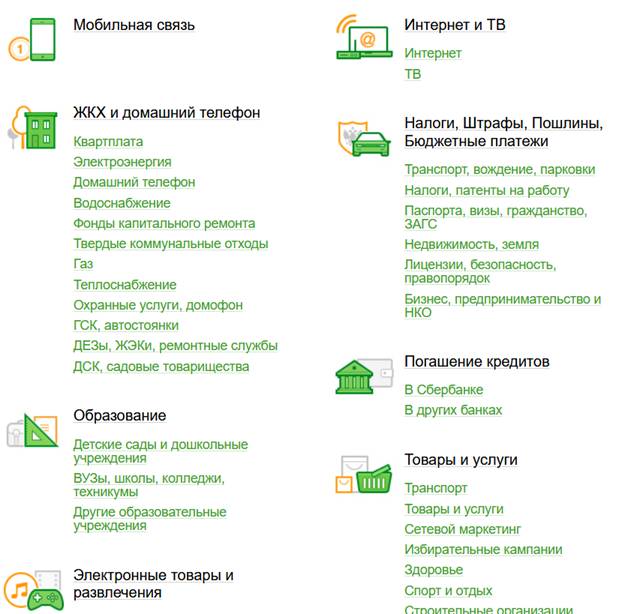

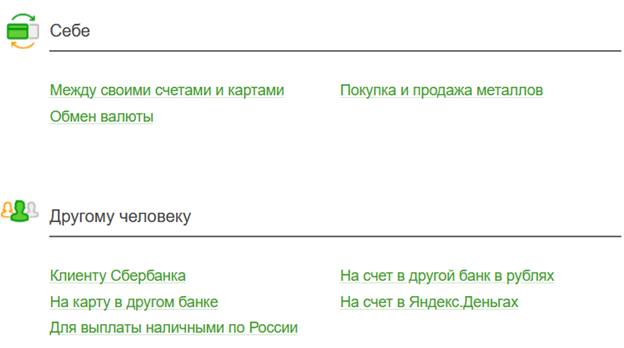

Переводы и платежи

Личный кабинет позволяет со счета карты МИР или другой оплатить ЖКХ, связь, налоги, учебу и другие услуги. Для совершения платежа клиенту надо перейти в раздел «Платежи и переводы» сервиса Сбербанк Онлайн, выбрать нужную услугу в каталоге, заполнить платежную форму и подтвердить операцию.

Крупнейший банк РФ сотрудничает с тысячами поставщиков товаров и услуг со всей России. Но даже если между нужной компанией и Сбербанком отсутствует договор по приему платежей, держатель карты сможет через личный кабинет оплатить счет с помощью перевода организации по реквизитам.

Еще одна востребованная услуга у держателей карт Сбербанка – переводы. Они позволяют быстро отправить деньги близким или друзьям. Перевести средства можно внутри Сбербанка по номеру телефона, счета или карты, а также в любой другой банк по номеру пластика или реквизитам.

Для совершения перевода надо выбрать направление перевода в разделе «Платежи и переводы», указать запрошенные реквизиты, сумму операции, а затем – проверить и подтвердить операцию.

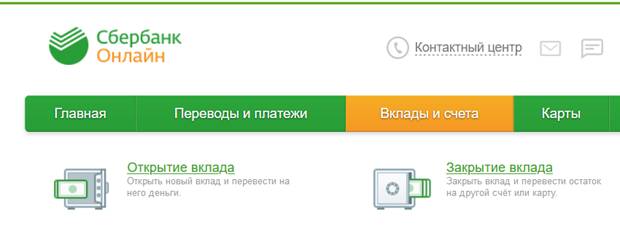

Вклады, копилки и счета

Сбербанк предлагает линейку вкладов и накопительных счетов для тех, кто хочет безопасно и выгодно хранить свои сбережения. Открыть депозит или сберегательный счет, а также управлять им можно в режиме онлайн через раздел «Вклады и счета» личного кабинета.

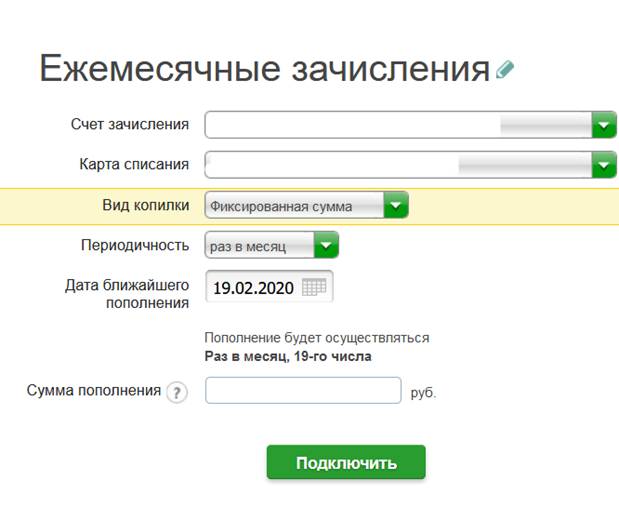

Пополнять вклады и счета можно с карты МИР или любой другой. Для более эффективного накопления средств к пластику МИР можно подключить копилку. Эта функция позволяет зачислять определенную сумму или процент при поступлении зарплаты, по определенным дням на накопительный счет. Копилку можно также настроить на зачисление процента от расходов.

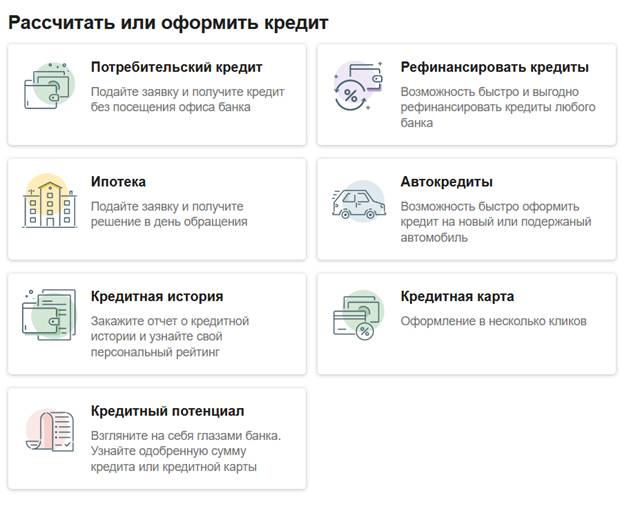

Кредиты

Кредиты позволяют быстро получить деньги в долг на крупную покупку или другие цели. Держатели карт Сбербанка могут через онлайн-банк подавать заявки на потребительские, автокредиты, ипотеку. Если на карточку поступает зарплата, то потребительскую ссуду можно сразу и оформить через личный кабинет.

Клиентам с действующими кредитами в онлайн-банке доступно получение информации о предстоящих платежах, просмотр остатка задолженности, внесение платежей, досрочное погашение задолженности с пересчетом процентов.

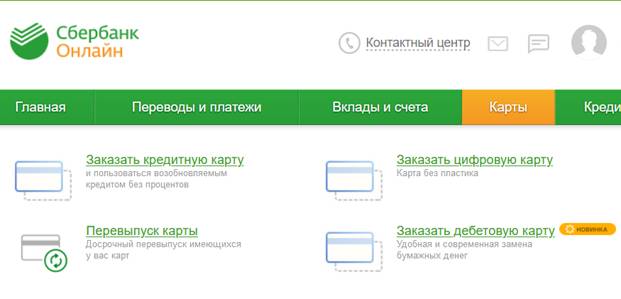

Оформление заявок на новые карты

Заказать новую карту держатель пластика МИР может также через личный кабинет. Для этого достаточно перейти к разделу «Карты», выбрать нужный тип пластика, заполнить и подтвердить заявку. Доступен заказ как дебетовых, так и кредитных карточек. После изготовления пластика клиент получит СМС с приглашением посетить офис и получить карточку.

Через личный кабинет доступен также заказ виртуальных (цифровых) карт или оформление перевыпуска уже имеющей карточки.

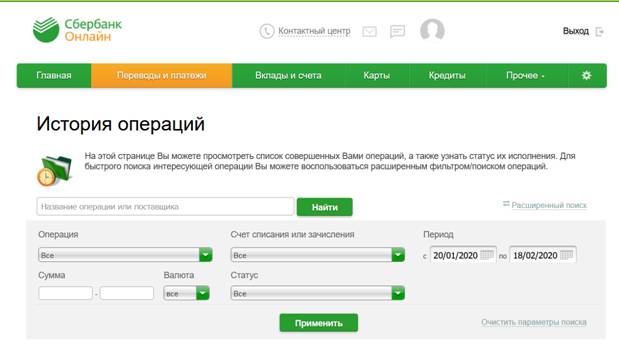

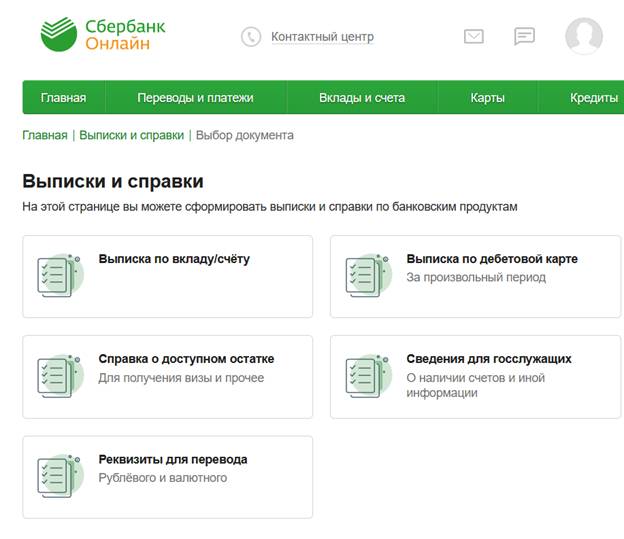

Выписки и отслеживание расходов

Владелец карты МИР через личный кабинет может отслеживать историю операций в режиме реального времени. Это позволяет лучше планировать расходы, помогает избегать спорных ситуаций, а также повышает безопасность использования пластика. Для просмотра истории операций достаточно перейти к разделу «История операций» через личное меню и настроить нужные фильтры.

Иногда данных из истории операций недостаточно или требуется представить официальные выписки в различные организации или государственные структуры. Получить выписку в электронной форме также можно в личном кабинете. Заказать ее можно через раздел «Выписки и справки» в меню «Прочее».

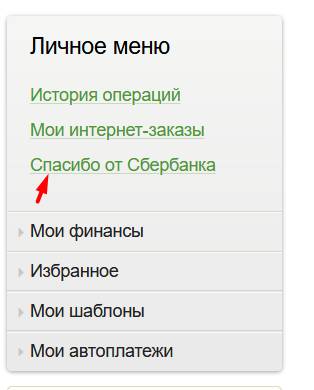

Бонусы Спасибо

Бонусная программа Спасибо позволяет получать от банка кэшбэк на бонусный счет за покупки. Его можно тратить на скидки при покупках у партнеров и на сайтах финансового учреждения (Онлайн Маркет, Впечатления, Путешествия). Размер кэшбэк составляет 0,5% от банка и до 30% от партнеров. Дополнительно активные участники программы и/или держатели премиальных карт могут получать повышенный кэшбэк в категориях. Он может достигать 5-10%.

Для бонусной программы Спасибо создан отдельный личный кабинет. В нем можно просматривать историю начисления баллов, действующие спецпредложения и другую информацию. Перейти в личный кабинет бонусной программы можно из Сбербанка Онлайн с помощью ссылки «Спасибо от Сбербанка», расположенной в личном меню.

При первом переходе клиенту будет предложено пройти регистрацию в программе лояльности, а при повторных он будет сразу перенаправлен в личный кабинет.

Партнеры кэшбэк-сервиса «Привет МИР»

В 2018 году количество участников программы существенно выросло. Это объясняется тем, что на карту возвращаются внушительные суммы денег. На веб-ресурсе https://privetmir.ru можно просмотреть все предложения от партнеров. Для удобства клиентов товары разделены на тематические категории. К примеру, бытовая техника, предметы роскоши, красота и здоровье, развлечения. Предложения постоянно обновляются.

К наиболее популярным организациям, предоставляющим скидки, относятся:

Любители путешествовать и отдыхать тоже найдут интересные предложения. Например, на сайте «OneTwoTrip» можно приобрести авиабилет или забронировать отель, получив при этом кэшбэк 2%.

Для автомобилистов также предусмотрено возвращение денег. Зарегистрировавшись в кэшбэк-сервисе и привязав карту, владельцы машин получают 10% от общей суммы после предоставления услуг компанией «РАТ».

Что такое «Карта Мира»

Прежде, чем начинать вникать в особенности обмена «миль» на реальные путешествия, нужно понять, что из себя представляет «Карта Мира» банка ВТБ. Она бывает двух вариантов: золотая и платиновая.

Gold

За обслуживание комиссия не взимается, при условии, что клиент ею активно пользуется. Бонусы поступают на счет в размере двух единиц за каждые 100 рублей, потраченные на покупки.

1 миля = 1 рубль. Накопить на путешествие будет не очень легко, но ВТБ допускает возможность оплачивать рублями до 50% от стоимости путешествия. Следует учитывать, что мили зачисляются не сразу, а по итогам месяца.

Статья в тему: Как проверить «мили» от ВТБ и куда можно потратить

Platinum

Сразу после оформления на карту зачисляется 2000 «миль», в качестве приветственного бонуса. В дальнейшем они поступают в удвоенном объеме, сравнительно с Gold-картой. За каждые 100 рублей начисляется не 2, а 4 мили. Дополнительно пользователь получает бесплатную страховку «Защита для путешественников».

Статья в тему: Как начисляются мили на карту «Мир» от ВТБ

Помимо этого, к основной карте можно бесплатно выпустить до 5 дополнительных карт. Функционал у всех карт является одинаковым. Доступна и функция кредитования.

Особенностью является льготный период в 50 дней, на протяжении которого платить проценты не нужно. Кроме того, клиенту бесплатно предоставляются консьерж сервис и функция СМС-информирования.

Виды карт «Мир»

- Дебетовая: для хранения сбережений, снятия денег, совершения переводов и покупок.

- Кредитная: чтобы приобретать товары и услуги в долг.

- Социальная: для получения пенсий, стипендий, пособий и других социальных выплат, на нее же начисляют зарплату бюджетникам. Льготникам доступны бонусы типа бесплатного проезда в общественном транспорте и скидок в магазинах.

- Mir Supreme: премиальная карта с повышенным кешбэком и доступом к услугам бизнес-залов в аэропортах.

-

Кобейджинговая: объединяет в себе сразу две платежные системы — отечественную «Мир» и одну из иностранных, поэтому ее возможности за границей шире. При оформлении кобейджинговой карты не нужно открывать отдельный счет в валюте: необходимая сумма конвертируется во время платежа или банковской операции.

- «Мир»-Maestro: связаны с системой Mastercard и обслуживаются свыше чем в 180 государствах;

- «Мир»-UnionPay: китайская система UnionPay обслуживается в 150 странах;

- «Мир»-JCB: связана с японской платежной системой JCB с обслуживанием в 190 странах.

Например, Ольга решила поехать в отпуск в Грецию. Она получает зарплату на дебетовую карту «Мир», которой нельзя расплатиться в греческом магазине. Снять с нее деньги в банкомате Греции тоже не получится. Поэтому перед поездкой Ольга оформила карту «Мир»-Maestro. За границей она действует как карта платежной системы Mastercard: ей можно расплачиваться во всех торговых точках, которые поддерживают эту систему. А в России карта автоматически переходит на платежную систему «Мир». Такие переходы можно сравнить с телефонным роумингом, когда при поездке за рубеж телефон сам переключается на иностранного оператора связи, а при возвращении домой переходит на «родную» сеть.