Вход

Содержание:

- Индивидуальный инвестиционный счет в ВТБ

- Как работать с инвестиционным счетом в ВТБ

- Как пополнить ИИС в ВТБ?

- Тинькофф Инвестиции

- Возврат налогов – это просто и удобно

- Частые вопросы

- Оптимальная схема для открытия ИИС новичку

- Общая информация по ИИС в ВТБ

- Особенности работы с ИИС

- Чем отличается брокерский счет от ИИС

Индивидуальный инвестиционный счет в ВТБ

Брокера для открытия ИИС, как правило, выбирают по нескольким параметрам:

- Надежность.

- Невысокая стоимость обслуживания.

- Клиентоориентированность и профессионализм сотрудников.

- Наличие возможности дистанционного открытия и управления счетом.

- Программное обеспечение и техподдержка.

Банк ВТБ по этим параметрам занимает лидирующие позиции на финансовом рынке в России.

Тарифы в ВТБ 24

Минимального порога вхождения для открытия индивидуального инвест. счета в ВТБ нет. Стоимость обслуживания ИИС достаточно щадящая, но не самая низкая.

Комиссия за депозитарное обслуживание – 150 руб. Если клиент является владельцем акций ВТБ, плата снижается до 105 руб. Удерживается в месяце, в котором проходили сделки.

При отсутствии движения тариф не взимается. Со сборником тарифов депозитария ВТБ можно ознакомиться здесь или на официальном сайте банка.

Брокерская комиссия считается в процентах от оборота, а ее размер зависит от тарифного плана:

- Тариф «Инвестор Стандарт» — 0,0413%;

- Тариф «Инвестор Привилегия» — 0,03776%.

Полный сборник тарифов на оказание финансовых услуг банк разместил на сайте https://broker.vtb.ru, также с ним можно ознакомиться здесь.

Как открыть ИИС в ВТБ

Для того чтобы новому клиенту открыть индивидуальный инвестиционный счет в ВТБ 24 (с начала 2018 года просто ВТБ), нужно:

- На сайте ВТБ или по телефону поддержки 8 800 333-24-24 узнать расположение офисов, в которых оказывают инвестиционные услуги.

- Посетить ближайшее отделение и предъявить следующие документы:

- паспорт;

- СНИЛС (для граждан РФ могут не запросить);

- ИНН (можно только указать номер);

- негражданин России может подтвердить статус налогового резидента:

- справкой с места работы;

- паспортом с отметками о пересечении границы РФ;

- миграционной картой.

В отделении нужно заполнить и подписать анкету, заявления и другие документы.

Результат открытия счета

По окончании процедуры открытия индивидуального инвестиционного счета в ВТБ инвестор будет иметь:

- Заявления клиента с отметками банка:

- на комплексное обслуживание банком,

- на открытие счёта в депозитарии;

- на обслуживание на финансовых рынках с ведением ИИС, содержащее сведения о реквизитах счета в ВТБ.

- Извещение об открытии счета.

- Банковская карта с ПИН-кодом в конверте (карта с бесплатным обслуживанием выдается новым клиентам, но от нее можно отказаться).

- Скретч-карта, с логином и паролем для входа на инвест.счет.

- В личном кабинете ВТБ-онлайн будут открыты счета:

- ИИС (будет обозначен как «брокерский счет»);

- мастер-счет.

С октября 2018 года своим действующим клиентам ВТБ предоставил возможность открывать брокерский счет, в том числе и ИИС, через ВТБ-онлайн без дополнительного посещения офиса. Все документы инвестор подписывает дистанционно через SMS или PUSH-коды.

Пополнение ИИС

Пополнять ИИС можно:

- перечислением со счета в другом банке; обязательное условие: счет должен быть открыт на то же имя;

- внесением наличных: деньги вносятся через банкомат или кассу на мастер-счет, а затем перечисляются на ИИС;

- внутрибанковским переводом.

Получение налогового вычета

Документы на получение инвестиционного налогового (заявление и декларацию 3-НДФЛ) вычета можно подать через личный кабинет на сайте ИФНС либо через Единый портал Госуслуг.

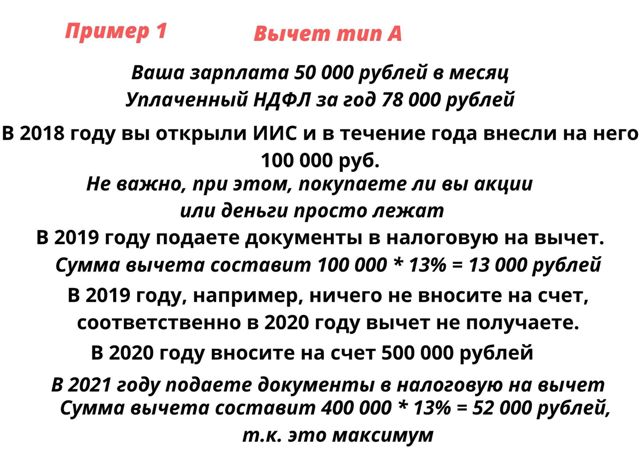

Налоговый вычет на взносы (тип А)

Оформление налогового вычета на взносы происходит по истечении налогового периода. Например, за 2018 год документы на возврат НДФЛ должны быть представлены в инспекцию в 2019 году, согласно следующему перечню:

- Заявление на возврат налога с указанием реквизитов банковского счета для перечисления.

- Налоговая декларация по форме 3-НДФЛ.

- Подтверждающие документы:

- справка 2-НДФЛ с места работы (оригинал);

- заверенная банком выписка по ИИС (может понадобиться брокерский отчет по этому счету);

- мемориальный ордер (платежное поручение) о внесении средств на счет;

- заявление на обслуживание на финансовых рынках;

- заявление на обслуживание депозитного договора.

Банковские документы лучше представить в заверенных копиях. В некоторых случаях сотрудники ИФНС принимают в обработку обычные распечатки из ЛК ВТБ-онлайн.

В течение 6 месяцев после представления документов в налоговые органы на счет, указанный в заявлении о возврате НДФЛ, должны поступить деньги.

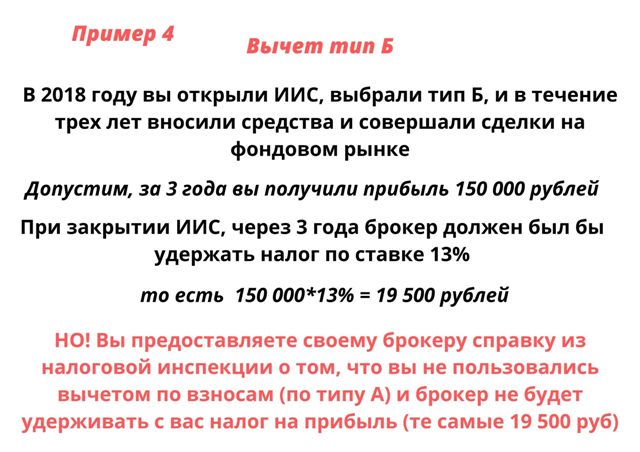

Вычет на доход по ИИС (тип Б)

Не ранее чем через 3 года с момента открытия инвестиционного счета его можно расторгнуть. При этом инвестор представляет брокеру ВТБ справку из налогового органа о том, что в течение действия договора ИИС, он не получал налоговые вычеты на взносы.

При выплате дохода брокер не будет удерживать НДФЛ.

Как работать с инвестиционным счетом в ВТБ

ИИС ВТБ можно использовать для работы с акциями, ОФЗ, паями, валютой и облигациями. Для новичков ВТБ предлагает обучающие блоки и удобные для работы инструменты. Также банк автоматически подключает инвесторам кредитное плечо, что дает право использовать свои и дополнительные средства для получения прибыли по сделкам. Эта услуга является обязательной для брокерского счета, а отключение маржинального кредитования невозможно.

- вычет на взносы ИИС в размере не более 13% от 400 000 рублей в течение налогового периода (год);

- налоговый вычет с дохода физлиц (НДФЛ) со всей прибыли от операций на инвестиционном счете, при условии действия ИИС не менее 3-х лет и отсутствия вычета со взносов.

Чтобы выбрать тип налогового вычета правильно, рекомендуется ознакомиться с расчетом дохода при разных условиях инвестирования на официальном сайте компании. Также получить консультацию можно у опытных юристов нашей компании.

Пополнение ИИС

По отзывам клиентов банка можно сделать вывод, что пополнение инвестиционного счета обусловлено рядом сложностей. Общий алгоритм пополнения ИИС в ВТБ 24:

- внести деньги на карту ВТБ – касса, банкомат;

- воспользоваться Онлайн-банком для перевода средств с карточного счета на мастер-счет;

- найти в меню раздел Переводы/пополнение брокерского счета;

- правильно заполнить платежное поручение, указав сумму, субпозицию (номер расположен в извещении об открытии ИИС);

- подтвердить операцию смс-кодом.

По подобной схеме можно пополнить счет через мобильное приложение, а при проблемах получить консультацию менеджера ВТБ.

Налоговый вычет на взносы на ИИС

Чтобы получать ежегодный вычет на взносы в сумме до 52 тыс. руб., плательщик должен предоставить:

- 3-НДФЛ;

- подтверждение дохода, который облагается 13% налогом – справка 2-НДФЛ;

- зачисление средств на ИИС, подтвержденные документально в соответствии с п. 3 ст. 219.1 НК РФ;

- заявление на возмещение налога, где необходимо указать банковские реквизиты.

Налоговый вычет на доход по ИИС

Для получения вычета на доход ИИС, основное требование – расторжение соглашения, но не ранее 3-х летнего периода обслуживания. Документ, дающий право на вычет – справка о том, что налоговые выплаты на взносы не были реализованы – выдается налоговой инспекцией.

Обратите внимание!

Если ИИС закрывается ранее 3-х летнего периода, то банк удерживает НДФЛ по установленной законом ставке.

Как пополнить ИИС в ВТБ?

Внести средства на свой счёт можно в режиме онлайн. А для этого нужно:

- Зайти в раздел «Сбережения» и выбрать необходимый счёт

- После выбора счёта жмём на кнопку «Пополнить»

- Далее нужно указать сумму пополнения счёта и выбрать тип рынка (основной или срочный)

Перевод осуществляется непосредственно с твоего текущего счёта, который нужно изначально пополнить:

- Через банкомат или свою банковскую карту

- Через кассу в отделении банка ВТБ

- Банковским переводом

Если использовать банкомат, банковскую карту или отделение ВТБ, то комиссия за пополнение счёта не взымается. Но если ты пополняешь свой счёт посредством банковского перевода через другой банк, то комиссию придётся уплатить.

Тинькофф Инвестиции

Оценка на Google Play 4,5 (32,5 тысячи оценок), установок 1 000 000+

Количество клиентов: Тинькофф — безусловный лидер по числу активных клиентов, их больше 138 тысяч. почти 1,3 миллиона.

Доступные площадки: Московская биржа (ММВБ), Санкт-Петербургская биржа (СПБ), и для квалифицированных инвесторов американские биржи — NASDAQ и NYSE — и Лондонская биржа (LSE).

Приложение пытается балансировать между доступностью для начинающих инвесторов и широкими возможностями для трейдеров:

- Биржевой стакан (это таблица, где собраны все заявки на продажу и покупку того или иного актива (акции, облигации и так далее). Трейдеры используют её, чтобы понять, куда двинется рынок в следующий момент, оценить спрос и предложение).

- Маржинальная торговля (ещё один инструмент для трейдинга. Он позволяет взять в долг у брокера средства (или активы), чтобы торговать с большим размахом (так называемое кредитное плечо). Брокер, чтобы подстраховаться, берёт в залог собственные средства (или активы) трейдера и получает определённый процент за использование кредита. Если рынок идёт туда, куда ожидает трейдер, он получает большую прибыль, чем если бы использовал только собственные средства. Если рынок идёт в противоположную сторону, трейдер, соответственно, теряет больше. Маржинальная торговля во всём её многообразии — хороший пример того, почему большая часть трейдеров в конце концов теряют почти все деньги на бирже и почему спекуляция — плохая идея).

- График со «свечами» (инструмент технического анализа для трейдера. Он показывает в виде графика движение цены актива на определённом отрезке времени. «Свечи» (или бары) могут быть красными и зелёными, красные показывают, что цена имеет тенденцию к падению, зелёные — к росту. Особо вовлечённые инвесторы ищут на графике знаки, особые фигуры, соотношения свечей разных цветов и занимаются прочим увлекательным гаданием по случайным цифрам).

Если пользователю некуда спешить, он может насладиться погружением в мир инвестиций: Тинькофф предлагает социальную сеть Пульс, обширную аналитику и торговые идеи, подробную информацию о финансовых показателях эмитентов и дивидендных доходностях акций, график выплаты купонов облигаций и многое другое.

Что можно купить в приложении

Клиент может купить валюту, российские и иностранные акции, корпоративные и государственные облигации (включая евробонды), ETF, БПИФ и структурные ноты. Также, с рядом условий, предоставляется доступ к IPO (первичное размещение акций).

Как открыть счёт

Открыть счёт можно через сайт, оставив заявку. Если у вас есть карта Тинькофф, пользоваться счётом можно сразу. Если нет, вам её привезёт курьер вместе со всеми необходимыми документами.

Какие комиссии

На тарифе комиссия за операции составит 0,3%, но платы за ведение счёта нет. Таким образом, четыре покупки в год обойдутся нашему инвестору в 300 ₽.

Тариф Трейдер снижает комиссию за операции до среднерыночных 0,05%, но появляются расходы на ведение счёта в месяцы совершения сделок — 290 ₽. Соответственно, годовые траты составят 1210 ₽. В обоих случаях в плату уже включена комиссия Московской биржи за сделки в размере 0,01%.

К косвенным расходам можно отнести стоимость обслуживания банковской карты Тинькофф, которая идёт в комплекте с брокерским счётом. Она составляет 99 ₽ в месяц (либо бесплатно при постоянном остатке в 30 000 ₽).

Скачать приложение можно по

Возврат налогов – это просто и удобно

Открытие ИИС позволяет получить государственную поддержку – налоговый вычет на сумму взноса

на ИИС (максимум 52 тыс. руб. в год) или освобождение от налогообложения всего дохода,

полученного от инвестиций на ИИС.

Тип инвестиционного налогового вычета можно выбрать в течение срока действия счета, но

совместить оба типа вычета нельзя.

Памятка инвестора

Выберите подходящий для вас тип инвестиционного вычета

Вычеты за вносы (Тип А)

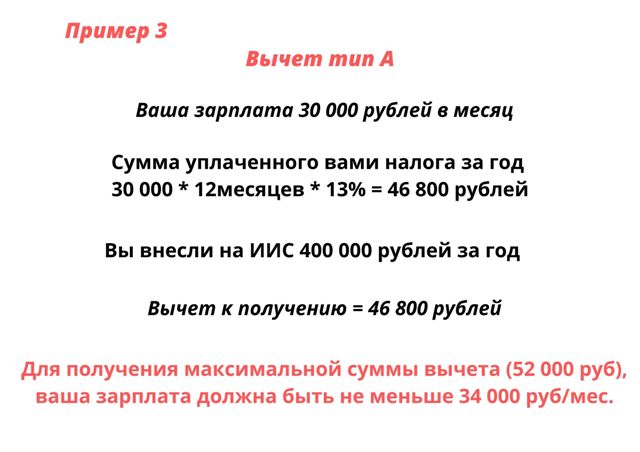

- При использовании данного типа вычета Вы получаете от государства 13% от суммы денежных

средств, внесенных на ИИС (максимально 52 тыс. рублей при внесении на ИИС 400 тыс.

рублей и более). Сумма налога, которую можно получить, не может превышать размер

уплаченного НДФЛ. - Вычет предоставляется ежегодно при условии ежегодного внесения средств на ИИС и наличия

дохода, облагаемого по ставке 13% (например, заработная плата).

Получите налоговый вычет в 1 клик

С 2021 года можно получить вычет по взносам на ИИС в упрощенном порядке: не придётся собирать документы и заполнять декларацию 3-НДФЛ. Теперь важный вопрос по ИИС можно решить быстро в личном кабинете налогоплательщика.

- Сервис бесплатный

- Срок возврата — в течение 48* дней вместо 4 месяцев при обычном порядке получения вычета.

Как это работает:

- Пополните ИИС с готовой стратегией до конца 2021 года.

- В начале следующего года мы направим данные о вашем счете в налоговую. Вам не придется самостоятельно собирать документы или готовить декларацию.

- Налоговая пришлёт вам уведомление в личный кабинет на nalog.ru. Ознакомьтесь с заявлением и подпишите его.

- В течение 48 дней после подписания заявления, если требования для получения налогового вычета были соблюдены, на указанный вами счёт придут деньги.

*В предусмотренных законодательством случаях срок может быть увеличен

Получение налогового вычета по взносам, внесенным на ИИС до 2021 года

Для получения вычета по взносам, внесенным на ИИС до 2021 года, потребуется подать в налоговую службу декларацию по форме 3-НДФЛ с приложением следующих документов:

- Копия заявления о заключении договора доверительного управления (соглашения о заключении договора, если договор был заключен до 20.11.2015).

- Справка-подтверждение о поступлении денежных средств на ИИС.

- Справка о доходах по форме 2-НДФЛ.

- Заявление о возврате налога с указанием банковских реквизитов.

- Копия уведомления АО «Сбер Управление Активами» о согласии на заключение договора доверительного управления (если договор на ведение ИИС был заключен Вами с 20.11.2015 по 01.01.2020). Уведомление направлялось на Вашу электронную почту и выкладывалось в Личный кабинет на сайте Управляющей компании.

Способы подачи декларации:

- Oнлайн в Личном кабинете на сайте ФНС nalog.ru.

- На портале государственных услуг gosuslugi.ru.

- С помощью платного сервиса по возврату налогов.

- При личном визите в налоговую инспекцию.

Вычеты за доходы (Тип В)

- Налоговый вычет может быть получен по истечении 3 лет с даты заключения договора на

ведение ИИС. - От НДФЛ освобождается весь доход, полученный при инвестировании внесенных на ИИС

денежных средств (можно вносить до 1 миллиона рублей ежегодно) за весь период ведения

счета (не менее 3 лет). - Подходит для инвесторов, не имеющих дохода, с которого удерживается НДФЛ (например,

заработной платы).

-

Как получить вычет:

- Получить в ФНС справку о том, что вы не получали вычтет типа А за время владения ИИС.

- Скачать форму заявления на вычет типа Б из личного кабинета в управляющей компании или взять в офисе банка.

- Прийти в уполномоченный офис банка и подать заявление на вывод активов, попросив менеджера приложить к заявлению справку из налоговой и заявление на второй тип вычета.

Частые вопросы

Где посмотреть тариф?

Если вы открыли счёт в приложении ВТБ Мои Инвестиции или ВТБ Онлайн после 1 июля 2019 года, то автоматически подключился тариф — «Мой онлайн». В этом тарифе комиссия за сделки: брокер берет 0,05% от суммы. Комиссия Московской и Санкт-Петербургской бирж — 0,01%. Депозитарных комиссий нет, обслуживание бесплатное.

Посмотреть, какой у вас тариф, можно в личном кабинете: «Настройки» → «Личные анкетные данные». Логин и пароль для личного кабинета используйте те же, что и для входа в ВТБ Мои Инвестиции.

Подробную информацию по тарифам и комиссиям можно посмотреть на сайте брокера ВТБ в разделе «Тарифы».

Как пополнить счёт?

— Со счёта в банке ВТБ, через ВТБ Онлайн. Деньги зачисляются мгновенно, 24/7. Без комиссии.

— С банковской карты другого банка. Деньги зачисляются мгновенно. Банк-отправитель может списать комиссию согласно своим тарифам. Комиссия зависит от суммы перевода: при зачислении денег до 1 000 ₽ — 10 ₽; при зачислении от 1 000 ₽ до 10 000 ₽ — 0,5% от суммы перевода; при зачислении от 10 000 ₽ до 100 000 ₽ — 0,4% от суммы перевода. Максимальная сумма пополнения счета в месяц через карту другого банка — 100 000 ₽.

— По реквизитам ВТБ со счёта в другом банке. Реквизиты есть в письме от ВТБ, которое приходит вам при открытии счёта, тема «Вам открыт брокерский счёт». Обычно деньги зачисляются в течение рабочего дня. Банк-отправитель может списать комиссию согласно своим тарифам. ВТБ комиссию не возьмет.

Режим Т+ для ценных бумаг

На бирже существуют режимы торгов Т+2 и Т+1. Т+X означает, что если вы купите ценную бумагу сегодня (T), фактически её владельцем вы станете на другой торговый день (+X).

В режиме Т+2 торгуются российские и иностранные акции, депозитарные расписки, ПИФы, ИСУ, ETF, еврооблигации Минфина РФ и корпоративные еврооблигации, номинированные в долларах США.

В режиме Т+1 торгуются ОФЗ. В режиме Т+0 торгуются муниципальные и корпоративные облигации, еврооблигации Минфина РФ и корпоративные еврооблигации, номинированные в любой валюте, кроме долларов США.

Вывод денег с учётом режима торгов

Когда продадите ценные бумаги, деньги станут доступны для вывода тоже через два торговых дня.

Режим TOD и TOM для валюты. TOD (today, сегодня) означает, что валюта будет зачислена на счёт в этот же день, когда вы её купили. В этом режиме евро торгуется с 10:00 до 14:30 мск, а доллары США с 10:00 до 16:00 мск.

TOM (tomorrow, завтра) означает, что валюта будет зачислена на счёт на следующий день после покупки. В этом режиме доллары США, евро, фунт стерлингов, швейцарский франк и китайский юань торгуются с 10:00 до 23:50 мск.

Курс обмена валюты в режиме TOM обычно немного выгоднее.

Маржинальное кредитование

Маржинальное кредитование — это когда вы берёте у брокера в долг деньги или ценные бумаги под процент. Заём дается под залог активов на вашем счёте.

Например, эта услуга позволяет купить акции, если у вас не хватает денег и пополнить счет позже. Кредит дается под залог активов на вашем счете.

Маржинальное кредитование в течение торгового дня — бесплатно. Если занимаете деньги или бумаги на больший срок, берется комиссия.

Возможность брать активы в долг доступна автоматически, когда вы открываете брокерский счет.

Необязательно выбирать тип вычета по ИИС сразу. Он зависит от ваших действий и принимается автоматически:

— если за время использования ИИС, вы получите ежегодный налоговый вычет, то будет применен тип А;

— если за время использования ИИС вы не получали налоговый вычет по типу А, решили продать активы и закрыть ИИС — то будет применен тип Б.

Но будьте внимательны: если вы хотите получить вычет типа А, то подать документы на вычет за нужный год нужно в течение 3 лет после него.

Субсчёт — это дополнительный счёт, который будет частью основного. Он позволяет разбить один счёт на несколько, чтобы инвестировать деньги на разные цели. Например, на одном субсчёте можно копить деньги на пенсию, а на другом хранить финансовую подушку.

Субсчет бесплатно открывается в течение нескольких минут в приложении ВТБ Мои Инвестиции. Вы сразу сможете перевести на него деньги с основного счета.

К одному из счетов или субсчетов можно подключить робота-советника. Всего можно открыть 9 субсчетов. Учитываются субсчета, открытые через наших партнеров.

Оптимальная схема для открытия ИИС новичку

Для людей, которые только пришли на рынок самая простая схема:

- Открыть ИИС, чтобы получить налоговый вычет 13%

- Купить на деньги на ИИС облигации Федерального займа, получать выплаты купонного дохода по ОФЗ. Короче, не связываться с акциями и высоко рискованными облигациями.(Вносим на ИИС 400 000 рублей. Покупаем ОФЗ под купон около 7%. Оформляем налоговый вычет 52 000 рублей. И получится суммарная гарантированная доходность около 80 000 рублей. Риски почти нулевые.

- И таким образом иметь дополнительный доход без всяких услуг и инвестиционных предложений вашего брокера.

- Для налогового вычета типа А лучше ИИС открывать в январе (пополнять его не обязательно сразу-вас никто не заставит), а класть деньги на него в декабре (в конце года).Таким образом уже весной следующего года можно будет получить налоговый вычет с внесенной суммы.(пример: в декабре вы внесли на ИИС 400 000 рублей, то весной получите 52 000 рублей. И это все за пять месяцев, а не за 12 месяцев).

- Просим брокера выводить дивиденды и купоны на отдельный счет. Хотя три года деньги выводить с ИИС нельзя три года, вы таким образом их все-таки будете выводить.)Так еще эти деньги можно обратно заводить на ИИС, увеличивая налогооблагаемую базу.

- Пополняйте ИИС каждый год в декабре три года подряд. Таким образом, вы получите налоговый вычет за три года, в то время как держали деньги всего два года.

- При закрытии ИИС, даже если вы получили налоговый вычет, вы можете еще получить вычет за долговременное владение ценными бумагами. Т.е. при закрытии ИИС вы переводите бумаги на брокерский счет другой, не связанный с ИИС. Это связано с тем, что на ИИС действуют только два налоговых вычета:тип А и тип Б. А вычет за долговременное владение ценными бумагами, когда вы не платите НДФЛ при их продаже, работает только на обычном брокерском счете.

- Никогда не открывайте ИИС с доверительным управлением.

- Пополнять счет ИИС можете хоть часто, хоть нечасто. Но за год вы все равно не можете внести больше 1 000 000 рублей. Да и вычет вы получите только с суммы 400 000 рублей. Так что можно и внести всего 400 000 рублей.

И не забываем, что для того, чтобы получить вычет по ИИС, нужно, как минимум на сайте налоговой заполнить налоговую декларацию. И обязательно нужно отслеживать, что ваши документы все приняты, что заполнены они правильно. Иначе можно прождать несколько месяцев, а денег не получить, только потому что у вас что-то не так где-то указано.

- Возврат 13% от инвестированной суммы и до 52 000 рублей в год.

- Прибыль, полученная вами от операций на ИИС, освобождается от НДФЛ.

- Отложенное налогооблажение.

Но все равно, придется в самом начале поразбираться, как купить облигации. Без малейшего представления об этом, вам будет просто не комфортно проводить операции. Будет ощущение, что купили кота в мешке.

Ну и наконец пора разобраться с вопросом:

Таким образом, они привлекают «длинные» деньги на рынок ценных бумаг, и тем самым привлекают дополнительные инвестиции. Хотя до сих пор у многих из брокеров можно покупать акции США в долларах, при том, что налоги тут пойдут явно не в российский бюджет. Так сказать, «прореха» в самой идее индивидуального инвестиционного счета, но тем самым расширяет возможности для обычного инвестора.

Общая информация по ИИС в ВТБ

Открывать счет ИИС в ВТБ можно при определенных условиях:

- максимальная сумма инвестиций не должна быть выше 1 млн руб., при превышении которой, остаток будет возвращен на мастер-счет клиента;

- минимальная планка по взносам не установлена, но по отзывам клиентов, для получения дохода лучше помещать на счет не менее 100 тыс. руб.;

- разрешенная валюта – рубли;

- резидент РФ – гражданин в возрасте от 18 лет;

- один клиент может открыть только 1 ИИС в ВТБ 24, а число брокерских активов не ограничено;

- в 2018 году ВТБ не поддерживает перенос счетов от других брокеров;

- средства нельзя снять частями, а количество взносов не имеет ограничений;

- для получения налогового вычета, счет должен просуществовать минимум 3 года.

Обратите внимание!

Срок действия ИИС исчисляется с момента его открытия, независимо от баланса. Это дает право иметь нулевой баланс, а в последний месяц 3-х летнего периода вносить на счет сумму, с которой будет начислен налоговый вычет 13%.

Особенности работы с ИИС

Обратите внимание, что некоторые брокеры к вашему счету ИИС по умолчанию открывают и обычный брокерский счет. Будьте внимательны при пополнении и выбирайте правильные реквизиты

Минимальная сумма пополнения устанавливается каждым брокером индивидуально. В большинстве случаев она никак не регламентируется

Важно помнить, что при работе с маленькими суммами, комиссии будут для вас весьма существенными

Максимальная сумма ежегодного пополнения не может превышать 1 млн. рублей. При этом на самом счете может быть бОльшая сумма. Например, вы получили дивиденды по акциям и сумма средств на вашем счете увеличилась.

Для того, чтобы не потерять налоговые льготы с ИИС нельзя выводить деньги в течение первых 3-х лет с момента его открытия (именно после открытия, а не зачисления денежных средств). Однако активы ИИС можно перевести к другому брокеру или управляющей компании.

Дивиденды и купоны можно получать не на ИИС, а на обычный брокерский счет или даже на карту. Это зависит от возможностей и разрешений вашего брокера, уточняйте данный момент. Это не будет считаться выводом средств и не приведет к закрытию ИИС.

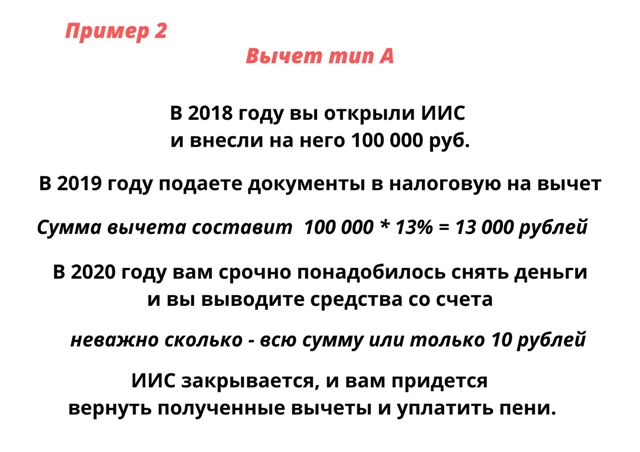

Если вы закроете ИИС ранее истечения трехлетнего срока, придется вернуть полученные вычеты (тип А) в полном объеме и заплатить пени и штрафы.

Во время действия ИИСа налоги не взимаются, а будут списаны только при закрытии, продаже бумаг и выводе средств (или не будут, если у вас ИИС типа Б). То есть все время существования счета эти деньги могут генерировать дополнительный доход.

Пополнять счет можно только рублями. Если хотите совершать покупки в долларах, то просто заводите на счет рубли, покупаете на бирже доллары (биржевой курс всегда выгоднее любого банковского) и покупаете акции зарубежных компаний.

Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

Каждый человек вправе иметь только один договор на ведение индивидуального инвестиционного счета. В случае заключения нового договора старый должен быть прекращен в течение месяца. А вот обычных брокерских счетов может быть сколько угодно и у разных брокеров.

Пополнять счет и выводить средства можно через свою банковскую карту (например, с картой Тинькофф Блэк от Тинькофф Банка эти операции производятся без комиссий).

Управлять счетом можно самостоятельно или через «доверительное управление», когда вы доверяете свои средства управляющей компании (УК). При инвестировании через управляющего счет необходимо сразу пополнить. За работу УК вы платите комиссии (и не малые), при чем, положительный результат такого управления не гарантирован. Поэтому мы настоятельно рекомендуем заниматься инвестированием самостоятельно, дополнительно повышая финансовую грамотность.

Для открытия ИИС не важно работаете вы или нет, официальная у вас зарплата или «серая». Но вычет типа А можно получить только при наличие официального заработка, с которого платится НДФЛ

Вы можете работать по найму. Или быть индивидуальным предпринимателем, применяющим общую систему налогообложения. Или иметь гражданско-правовой договор и т.п. Главное условие – перечисление НДФЛ в бюджет.

Через 3 года счет совсем не обязательно закрывать, можете продолжить торговать на нем и дальше. Однако часто, инвесторы, не имеющие средств для ежегодного пополнения счета на большие суммы, используют возможность закрытия.

Суть использования ИИС или как это работает

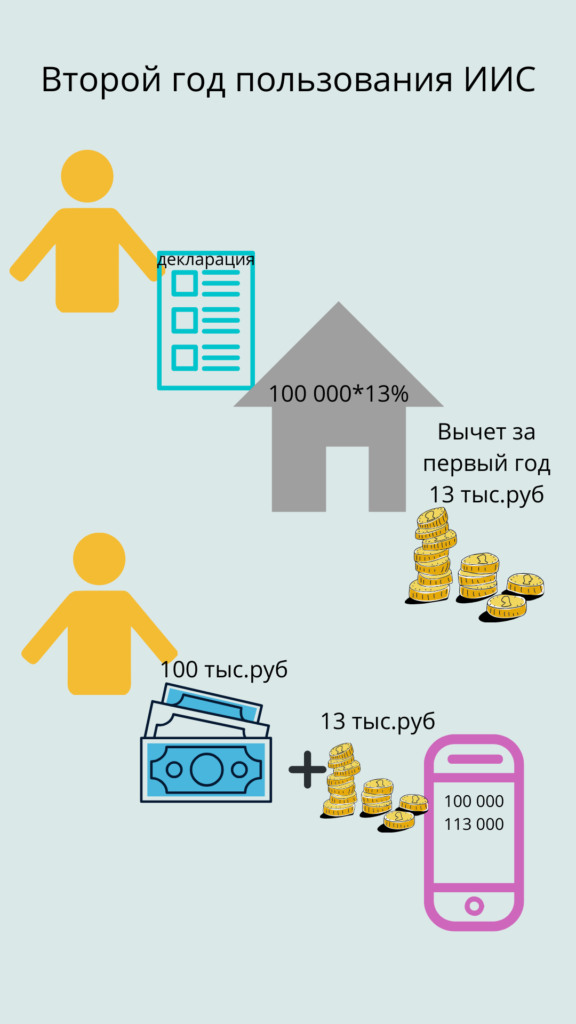

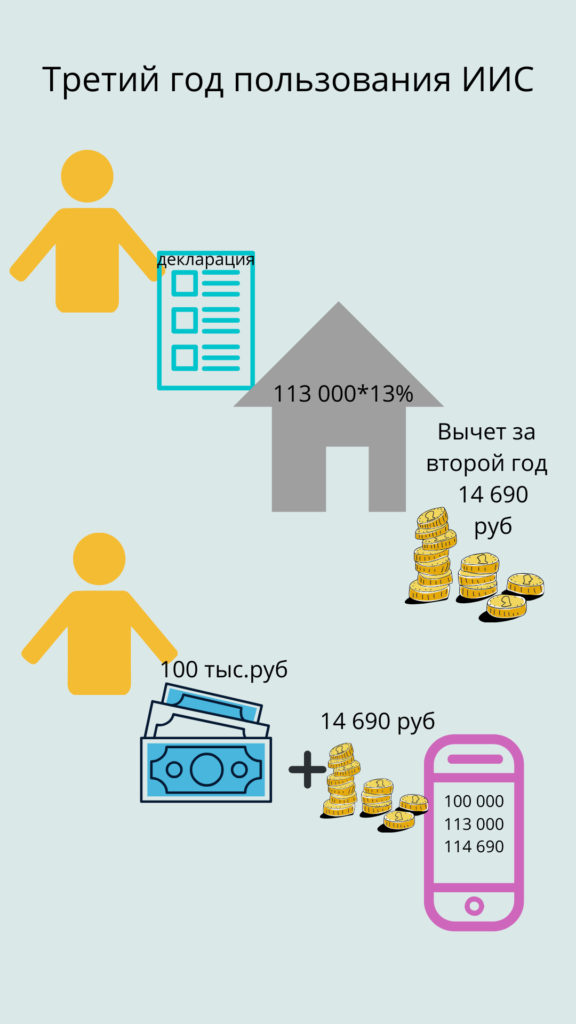

Допустим, у вас есть возможность пополнять счет на 100 тысяч рублей в год.

В начале четвертого года подали документы на вычет, получили 14 909,70 рублей. Всего за три года вы получили вычетами 42 599,70 руб.

Одновременно закрыли ИИС, получили на руки 327 690 рублей. Хотя по факту у вас будет больше, так как в нашем расчете мы не учитываем дивиденды по акциям, купоны по облигациям.

Открываете новый ИИС. У вас теперь есть 342 599 рублей плюс те же 100 тысяч рублей на ежегодное пополнение.

Вы можете внести на счет сразу 400 тысяч рублей – это максимальная сумма для получения вычета за год. Так целесообразно поступать, если размер уплаченного вами НДФЛ в текущем году, будет больше 52 000 рублей. Если сумма НДФЛ меньше, то пополняйте в год на ту сумму, которой хватит на возврат налога.

Рассмотрим несколько примеров для наглядности:

Напомним, налоги по ИИС удерживаются в момент его закрытия!

Чем отличается брокерский счет от ИИС

Ключевое отличие тоже, что и в случае с депозитом – вы можете получить налоговый вычет, либо отказаться от уплаты НДФЛ. При этом стандартный брокерский счет позволяет только вести торговлю активами. При этом возможности вернуть 13% НДФЛ нет. Придется платить налог.

Стандартный брокерский счет – это по сути депозит, который открыт инвестором у брокера с целью проведения биржевых операций. На брокерском счете отображаются все биржевые транзакции, проведенные с целью получения прибыли.

Инвестор может использовать для этого акции, облигации, ПИФы и другие активы. В данном случае брокер считается налоговым агентом, поэтому инвестор получает прибыль, которая уже уменьшена на 13% НДФЛ.

Индивидуальный инвестиционный счет открывается с той же целью, и отличается только налоговыми привилегиями, а также некоторыми ограничениями. Благодаря возможности получать налоговые вычеты инвестор может сэкономить достаточно ощутимую сумму.

Отложенное налогообложение – это плюс ИИС. Владелец счета может платить налоги только после завершения трехгодичного периода. При стандартной работе с рынком через брокера, отчитываться нужно каждый год. Такая схема позволяет вкладывать деньги в любые активы на фондовом рынке в течение 3 лет без уплаты налогов.

А при закрытии ИИС до истечения 3-летнего периода, вы должны будете вернуть все вычеты, которые получили. Если ликвидация счета была проведена ранее чем через год с момента его открытия, то никаких денег от государства не будет получено.

Если вы пожелаете вывести деньги с брокерского счета таких проблем не возникнет. Он остается активным даже при нулевом балансе.

Также трейдер не сможет внести на индивидуальный счет более 1 млн. руб. в год. Все переводы должны быть только в национальной валюте. Такие условия ограничивают потенциальный доход.

В случае с ИИС в течение первых трех лет можно выводить дивиденды по акциям и купоны по облигациям.

Инвестор может использовать единый брокерский счет для перевода любых видов активов и работы с разными ценными бумагами. С ИИС доступна только торговля с инструментами в рамках российского рынка.

Плюсы и минусы ИИС

Несмотря на имеющиеся ограничения, индивидуальные инвестиционные счета становятся все более востребованными среди российских трейдеров. Рост популярности ИИС обусловлен его ощутимыми преимуществами:

- Нет минимального порога для инвестирования. Начинать можно с небольшого вклада.

- Доступны налоговые льготы от государства. Есть возможность вернуть уплаченный подоходный налог.

- Баланс можно пополнять постепенно. Это очень удобно, если нет возможности сразу завести крупную сумму.

- Допускается смена управляющей компании без закрытия счета. Если была найдена организация с более выгодными условиями, можно выполнить перевод ИИС под ее управление.

- Открыть индивидуальный инвестиционный счет может даже несовершеннолетний. Для этого потребуется только официальное согласие родителей. То есть подростки могут начинать получать опыт инвестирования еще до наступления совершеннолетия.

Помимо преимуществ у ИИС есть и недостатки, которые необходимо учитывать.

- Длительный срок инвестирования. Нельзя закрывать счет пока не пройдет три года с момента открытия.

- Наличие доступа только к российскому фондовому рынку. Не получится попробовать свои силы на западных площадках.

- Отсутствие гарантий. Если управляющая компания обанкротится, инвестор потеряет все свои деньги.

- Необходимость платить дополнительные комиссии за управление счетом. Управляющая компания не предоставляет свои услуги бесплатно.

- Нельзя снимать часть средств с ИИС. Вы можете получить доступ к своим накоплениям только через 3 года.

- Ограничение суммы инвестирования. Не более 1 млн. ₽ в год. Такое условие ограничивает потенциал заработка.

ИИС является хорошим способом освоить инвестиции для начинающих на российском рынке. Если грамотно пользоваться таким счетом, то можно получать стабильную прибыль, благодаря торговле ценными бумагами и выплаты налоговых вычетов.