Кредитные карты со 100% одобрением

Содержание:

- Оформить потребительский кредит в банке с максимальным % одобрения

- Какие причины указывают банки при отказе в кредите?

- Как получить одобрение по карте при плохой КИ

- Банки со 100%-м одобрением — миф или реальность

- Лучшие брокеры Москвы по кредитам наличными

- Как оформить кредитную карту со 100-процентным одобрением

- Как сделать чтобы одобрили кредит – важные рекомендации

- Предодобренный кредит наличными в зарплатном банке

- Банки с высоким одобрением по кредитам ТОП 7

- Оцениваем шансы получения кредита

- Как повысить шансы на одобрение?

- Дадут ли потребительский кредит?

- Дадут ли кредитную карту?

- Онлайн заявка на займ в банк с гарантированным одобрением

- Банки, которые дадут кредит почти без отказа

- Итоговое сравнение займов с плохой кредитной историей

Оформить потребительский кредит в банке с максимальным % одобрения

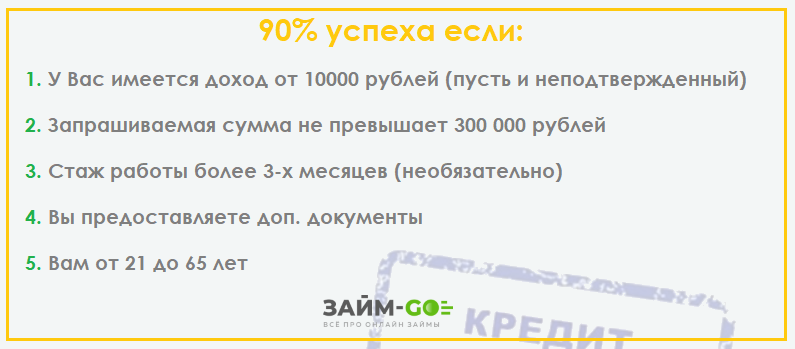

Лояльная политика банка в части оценки платежеспособности и благонадежности соискателя может быть направлена как на действующих заемщиков с хорошим рейтингом, так и на новых клиентов с внешней кредитной историей. Повышенные шансы на одобрение под демократичный процент предусмотрены для заявителей, соответствующих простым требованиям:

- возраст: от 26 до 45 лет (трудоспособная категория населения, имеющая стабильные доходы);

- среднемесячная официальная заработная плата — от 15 тысяч рублей (для ы и Московской области — от 25 тысяч рублей);

- стаж работы — от 12 месяцев (на последнем месте — от 6 месяцев);

- отсутствие задолженности по налогам и исполнительным листам;

- невысокий уровень долговой нагрузки;

- своевременно погашенный займ на сумму от 300000 рублей.

Организации, проводящие агрессивную политику, предъявляют минимальные требования к заемщикам. Их лояльность обусловлена ужесточением основных условий кредитования:

- увеличение ставки (взять заемные средства под 36% годовых всегда легче, чем под 13,2%);

- снижение периода кредитования;

- уменьшение доступного лимита — до 500 тысяч рублей;

- предъявление дополнительных требований (оформление личного страхования, выпуск дебетовой карты с платным годовым обслуживанием, подключение онлайн-сервисов с комиссией);

- предоставление поручительства или обеспечения.

Кредиторы анализируют благонадежность работодателя — индивидуального предпринимателя или организации. Теневые схемы компании, подозрение в обналичивании денег могут стать причиной отказа.

Какие причины указывают банки при отказе в кредите?

Алексей Волков, директор по маркетингу Национального бюро кредитных историй, в интервью сайту vsezaimyonline.ru:

Список возможных оснований отрицательного решения рассмотрения кредитной заявки, т.е. причин отказа в получении кредита, определен Банком России.

Наиболее часто, примерно в половине случаев, банк указывает кредитную политику заимодавца – то есть свою собственную кредитную политику.

В этом случае узнать что-то подробней невозможно. Возможно, банк не кредитует людей определенной профессии, возраста, образования, или его не устроило имущественное положение претендента. Формулировка максимально размыта и заемщику в этом случае можно посоветовать обратиться в другую кредитную организацию, потому что этот пункт означает для банка принципиальную невозможность выдать кредит в силу неустранимых причин.

Кроме собственной кредитной политики частыми причинами отказа физическим лицам в кредите являются:

- Плохая кредитная история — довольно частая причина отказа физическим лицам в кредите. Улучшить ее качество можно, своевременно обслуживая имеющиеся кредиты. Главное – не допускать просрочки и соблюдать график. Некоторые заемщики специально для этих целей открывают кредитную карту, чтобы пользоваться грейс-периодом и не переплачивать за рост Персонального кредитного рейтинга.

- Недостоверные сведения, подаваемые заемщиком — еще одна, хоть и не такая частая причина. Что такое недостоверные сведения, всем понятно. Как правило, любая ошибка в анкете может стать послужить причиной негативного отношения, поэтому следует внимательно относиться к заполнению бумаг.

- Чрезмерная долговая нагрузка — четвертая причина отказов в кредитах. Она указывается, если возникают сомнения, что доходы заемщика достаточны, чтобы обслуживать кредит и при этом поддерживать привычный образ жизни. Еще недавно банки самостоятельно могли определять, какие доходы достаточны для того, чтобы удовлетворить заявку на кредит. Но с 2019 года Банк России начал рассчитывать показатель долговой нагрузки (ПДН) для заемщика, определив, что совокупные ежемесячные выплаты по всем его долгам не могут превышать 50% дохода. Банк, который даст кредит такому заемщику, должен будет создавать дополнительные резервы, что ему совсем не выгодно.

- Подозрительное поведение заемщика при подаче заявки. Отказ в получении кредита может быть связан со странным поведением человека. Например, ответы невпопад, излишняя нервозность, состояние алкогольного опьянения и другие факторы. Дело в том, что нередко кредиты пытаются взять мошенники: они используют при этом подставных людей или поддельные документы. Если у банка возникает подозрение на мошенничество, он обычно отказывает в кредитовании.

- Отсутствие официального трудоустройства. Это еще одна причина отказа в получении кредита. Человек, работающий неофициально, не может достоверно подтвердить собственный доход, поэтому банк не будет иметь точной информации о его финансовом состоянии и не сможет рассчитать платежеспособность. Это лишний риск для кредитора, поэтому большинство организаций стремится не иметь дела с заемщиками, которые официально не имеют дохода.

- Недавний отказ. Банки просматривают кредитную историю человека, а там отображаются все заявки на кредитование. Если организация видит, что недавно другой банк отказал заемщику – для нее это повод насторожиться. Особенно плохо влияет на кредитную историю большое количество неодобренных заявок – это может вызвать подозрение, что от вашего имени пытаются действовать мошенники. Поэтому не рекомендуется отправлять в кредитные организации сразу несколько заявок.

- Несоответствие требованиям банка. Если вы все еще думаете, как узнать причину отказа в кредите, а предыдущие пункты для вас неактуальны – просмотрите кредитную историю. Скорее всего, причина лежит в несоответствии каким-либо внутренним требованиям банка: например, организации могут с опаской выдавать кредиты представителям рискованных профессий или людям без высшего образования. Подробности о таких факторах банк обычно оставляет в секрете.

Как получить одобрение по карте при плохой КИ

Плохая КИ – весомый повод для отказа в выдаче кредита. Обычно все банки, перед тем как одобрить быструю кредитную карту, ещё до одобрения проверяют кредитный рейтинг своего будущего клиента. Но есть на рынке и несколько финансовых представителей, которые могут одобрить онлайн-заявку каждому, несмотря на КИ. Такие 100-процентные решения принимаются достаточно быстро, за это время банк попросту не успевает проверить историю клиента по кредитам.

Кроме того, если у вас не очень хорошая КИ, можно попытаться взять деньги у нового, только что открывшегося банка, как правило, такие учреждения предоставляют кредиты всем без исключения.

А вообще, во время принятия решения, нарушения, которые совершил клиент в прошлом, играют не последнее значение, как и смягчающие обстоятельства. Так, к примеру, если задолженность была, но человек её всё-таки погасил, несмотря на просрочку, вероятнее всего, быструю кредитку ему дадут.

Банки со 100%-м одобрением — миф или реальность

Каждый банк имеет требования, предъявляемые к заемщикам. Они могут быть более или менее строгими, но они всегда есть. На самом деле ни один банк не выдает кредиты со 100%-м одобрением – иначе бы они просто работали себе в убыток. Разница только в лояльности отношения к заемщикам.

Существуют банковские организации, выдающие кредит с максимальным процентом одобрения, но он не будет равен ста. При этом нужно учитывать, что заем может быть одобрен, в том числе и заемщику, который является не самым желательным клиентом исходя из требований банка, но его условия могут меняться не в лучшую сторону. Чем большую сумму вы хотите получить, тем выше вероятность отказа, ведь банк несет высокие риски. Кроме того, для неблагонадежных клиентов может повышаться процентная ставка.

Большинство банков не работают с клиентами, имеющими плохую кредитную историю. Однако есть исключения. В основном это небольшие банковские учреждения, которые работают на рынке недавно и делают все, чтобы привлечь новых заемщиков.

Справка! Чтобы рассчитывать на более выгодные условия кредитования, важно закрыть предыдущие долги. Для улучшения кредитной истории можно взять несколько небольших займов и своевременно их погасить

Также на финансовом рынке работают микрофинансовые организации (МФО). Они действительно выдают займы практически всем совершеннолетним гражданам. Но речь тут идет о совсем небольших суммах, которые можно получить на короткий срок.

Лучшие брокеры Москвы по кредитам наличными

Профессионализм брокеров безусловно сказывается на результате работы с клиентами. Опыт, связи и отработанные схемы увеличивают мастерство, отражаясь на проценте «выигранных» дел. Если вы планируете получить кредит через брокера без отказа – следует доверить задачу профессиональным брокерам, исключив некомпетентных начинающих специалистов и мошенников.

Клиенты, которым необходим хороший брокер, чтобы взять кредит, ищут хорошего брокера на нашем сервисе, потому что здесь для поиска специалиста созданы все необходимые условия:

- Контакты брокеров – в прямом доступе, не нужно оплачивать базу или подбор брокера;

- Рейтинг брокеров – позволяет оценить профессионализм, востребованность и качество услуг;

- Реальные отзывы – главное преимущество сервиса, благодаря которому вы сможете оценить честные мнения клиентов о брокере.

Как оформить кредитную карту со 100-процентным одобрением

У многих, кто планирует оформить кредитную карту, возникает вопрос, как сделать так, чтобы кредит сразу одобрили, без заминок и проблем. В первую очередь стоит понимать, что одобрять будут заявки только от совершеннолетних граждан РФ. Максимальный возраст – 70 лет. Обязательные условия, чтобы оформить кредитную карту – положительный рейтинг возможного прошлого кредита, а также чтобы одобрили заявку, когда оформляете кредитку, нужно обратиться в банк, который находится по месту вашей прописки.

Точный 100% результат возможен при наличии необходимого пакета документов:

- паспорт и второй личный документ (подойдёт загранпаспорт);

- ИНН;

- справка о доходах;

- СНИЛС.

Кредитный лимит зависит от суммы постоянного дохода. Одобряемая заявка рассматривается в течение нескольких минут. Оформление также не занимает много времени. Чтобы оформить кредитную карту, которую уже одобрили, и получить кредит, потратить придётся не дольше часа. Кстати, чтобы не тратить времени на одобрение, подать заявку можно в онлайн-режиме прямо из дома. Для этого достаточно заполнить форму, указать в ней данные, контакты и отправить в обработку. Спустя короткое время на телефон придёт уведомление с решением и адресом, по которому можно забрать карточку с уже начисленными деньгами. Поэтому оформление кредитки не занимает много времени. Это удобно и очень просто, особенно когда нет лишнего времени на сбор справок и ожидание решения.

Как сделать чтобы одобрили кредит – важные рекомендации

Несмотря на то, что выше мы привели банки с высоким одобрением по кредитам и займам, а значит с максимально лояльным отношением к заемщикам, готовым в редких случаях даже выдать кредит с плохой кредитной историей. Рекомендуем ознакомиться с нашими советами, которые на 100 процентов, без молитв и заговоров помогут получить желаемое.

И так, шансы на одобрение кредита возрастут, если:

Заполнять все поля заявки, как обязательные, так и необязательные. Такая тщательность к деталям, сделает Вас в глазах банка более ответственным и благонадежным.

Указывать только достоверную информацию. Это касается образования, места работы, реальных доходов и т.д. Не волнуйтесь, если в момент оформления ссуды Ваш статус «безработный» или у Вас низкий доход. Сотрудники банков не живут на другой планете и прекрасно знают о ситуациях, когда у человека есть дополнительные источники дохода. Кстати, для положительно решения по заявке, достаточно иметь доход 12000-15000 рублей для Москвы, и 8000-10000 рублей для регионов.

Собрать больше документов. Даже если в условиях банка стоит пометка «Кредиты только по паспорту», не ленитесь и постарайтесь предоставить хотя бы 1-2 дополнительных документов. Дополнительный документ имеющий решающее значение, будет справка о доходах, но, даже если её нет, предоставьте загранпаспорт, СНИЛС, водительские права. Это тоже зачтется.

Подать заявку сразу в несколько банков. Заявка на кредит во все банки, пожалуй, один из решающих факторов, повышающих вероятность одобрения практически до 100 процентов.

Просить меньшую сумму. Трезво оценивайте свои финансовые возможности, если заемщик просит в банке 5000000 рублей при доходе 15000 рублей, это выглядит как минимум странно. Умерьте аппетиты и возьмите сумму скромнее, это снизит вероятность отказа.

Предоставить максимум информации о прошлых кредитах

Несмотря на то, что банки в любом случае будут осуществлять проверку клиента, важно самому рассказать о задержках в выплатах по предыдущим кредитам, просрочкам и т.д.

Помните, Ваша задача предстать перед банком белым и пушистым, способным в срок выполнить свои финансовые обязательства. Если получится, то взять кредит со 100% одобрением, вопрос желания.

Предодобренный кредит наличными в зарплатном банке

Специальные условия кредитования и повышенные шансы на положительное решение предоставляются зарплатным клиентам. Для них банк рассчитывает предодобренные предложения с выдачей денег наличными или с зачислением на карту.

Для получения мгновенного решения достаточно заполнить заявку в личном кабинете и отправить в обработку. Запрос рассматривается в течение 3 — 5 минут с оповещением о результате через СМС.

Высокий процент одобренных заявок — среднеарифметический показатель, который может меняться со временем в зависимости от платежеспособности и благонадежности претендентов. Максимальные шансы предоставляют организации, сотрудничающие с частным лицом по разным направлениям.

Банки с высоким одобрением по кредитам ТОП 7

Ниже представлены самые одобряемые банки по кредиту. У данных кредиторов, можно не только срочно занять денег, но и сделать это на выгодных условиях. Суммы, сроки, процентные ставки и требования к заемщикам, также смотрите в таблице.

Промсвязьбанк — большая сумма с возможность снизить %

Если Вам, нужна крупная сумма под низкий процент, смело обращайтесь в Промсвязьбанк. Минимум документов и возможность каждый год снижать проценты.

МТС банк — точно дадут

МТС банк один из самых лояльных к клиентам. Судите сами, одобрение только по паспорту, доступно с 18 лет, одни из самых низких ставок.

УБРиР — кредит до 200000 руб. под 11% по паспорту

Для тех, кому уже сегодня нужны денежные средства, УБРиР предлагает в режиме онлайн оформить заявку и получить одобрения предоставив всего один документ.

Альфа-Банк — наличные в день обращения

Хотите быстро оформить кредит с минимальным пакетом документов и рассмотрением заявки за 15 минут? Альфа-Банк всегда окажет помощь.

Тинькофф — одобрение без справок и визита в банк

Тинькофф — это возможность занять средства без сбора справок и визита в банк. Подайте онлайн заявку и уже на следующий день курьер привезет Вам карту. Снять деньги можно в 300000 точках по всей России.

Совкомбанк — выгода очевидна

Одно из лучших предложений по вероятности одобрения и процентной ставке предлагает Совкомбанк. До 400000 рублей всего под 8,9% годовых.

Райффайзен — кредит за 5 минут

Всего 5 минут и решение по Вашей заявке будет принято. Доступно до 2000000 рублей, практически без отказа. Важным условием, является стаж на текущем месте работы от 6 месяцев и доход подтверждаемый справкой 2 НДФЛ 25 000 рублей (Москва и Санкт-Петербург), 15 000 рублей (другие регионы РФ).

Оцениваем шансы получения кредита

Для начала рассчитаем процент долговых обязательств по предыдущим кредитам. Возьмем ежемесячный совокупный доход и определим, какую часть от него мы отдаем в банк. Рассмотрим на примере: доход составляет 50000 рублей в месяц, в банк по предыдущим кредитам заемщик отдает 15000 рублей. Это составит 30% от дохода. Возможно одобрение заявки на сумму кредита с ежемесячными выплатами в 5000 рублей.

Если клиент получает стабильный большой доход, то банк одобряет второй кредит на разумную сумму. При наличии в собственности недвижимости, автомобиля, иного имущества, шансы на одобрение заявки хорошие. Роль играет рейтинг заемщика, узнать его можно запросив информацию в бюро кредитных историй. Так как БКИ несколько, сначала нужно узнать в каких из них хранится история заемщика и разослать туда запросы. Некоторые банки предлагают запросить кредитную историю платно, можно воспользоваться их услугами.

Как повысить шансы на одобрение?

Повысить вероятность одобрения заявки на повторный кредит можно, следуя нескольким правилам:

- Подать заявку на кредит с привлечением поручителей и предоставление справок о доходах. Займы с поручительством имеют больший процент положительных решений по ним. Эти кредиты более выгодны — процентная ставка по ним ниже, чем при оформлении кредита по паспорту. Также плюсом будет наличие залогового имущества – транспортных средств или любой недвижимости.

- Сбор максимального количества документов, подтверждающих доход. Нужно собрать договоры и справки, если имеется работа по совместительству. Подтвердить доход от сдачи в найм недвижимости. Взять справки о получаемых алиментах.

- Лучше обратиться в банк, в котором у заявителя имеются зарплатная карта или вклад.

- Укажите в заявке больший срок кредитования, так как в этом случае сумма ежемесячных платежей будет небольшой.

- При наличии нескольких кредитных обязательств имеет смысл провести их рефинансирование в единый долг. Нередко программа рефинансирования предоставляет более выгодные процентные ставки.

- Просрочки по предыдущим займам нужно закрыть в обязательном порядке. Банки не выдают повторные кредиты неблагонадежным заемщикам.

Дадут ли потребительский кредит?

Потребительский кредит будет сложно получить, если у клиента имеется ипотечный займ. Так как при его офомлении банк рассчитывает максимально возможную сумму платежей. Можно претендовать на оформление кредита, если произошло увеличение ежемесячных доходв или большая часть ипотеки уже выплачена.

Если же имеется потребительский кредит, то все будет зависеть от суммы кредита и дохода заемщика. Если заемщик планирует взять кредит на покупку техники или ремонт, проще оформить кредит сразу в магазине. Минусом такого подхода будет то, что процентная ставка в этом случае выше, но и одобряют покупку вещей в кредит значительно быстрее.

Дадут ли кредитную карту?

Рассмотрение заявок на выдачу кредитных карт происходит достаточно быстро. Банку требуется 1-2 дня для оценки заемщика. Существуют предложения от банков в моментальной выдаче карт. Производится экспресс-оценка заемщика. Если нет больших просрочек по предыдущим кредитам, то банк пойдет навстречу и выдаст карту на небольшую сумму в 30000- 50000 рублей.

За кредитной картой можно обратиться в тот же банк, где имеется кредит при условии, что выплаты производятся регулярно. Выдают карты без лишней волокиты мелкие банки, но под высокий процент. Также кредитку может выдать банк, через который заемщику перечисляется заработная плата.

Онлайн заявка на займ в банк с гарантированным одобрением

Гарантию предоставления кредита конкретному заемщику не может дать ни один российский банк. Решение по заявке принимается на основе скоринга. Он иногда дополняется внутренними проверками службы безопасности. Для оценки шансов можно подать онлайн-запрос или обратиться в отделение.

Вероятность положительного решения повысится, если:

- заполнить обязательные и необязательные разделы анкеты;

- указать достоверную информацию;

- предоставить расширенный пакет документов;

- запрашивать сумму, соизмеримую с доходом.

При отказе от обработки персональных данных заявка автоматически переводится в архив.

Банки, которые дадут кредит почти без отказа

Несмотря на то, что каждый банк проверяет потенциального заемщика, оценивает перспективы получения выданных денег обратно, есть те учреждения, которые выдвигают минимальные требования и не отказывают никому.

Первое место в рейтинге «безотказных банков» занимает «Совкомбанк». Банк отличается большим количеством положительных отзывов, он занимает высочайшие места в рейтингах, созданных жителями Российской Федерации. «Совкомбанк» — одно из крупнейших банковских учреждений, филиалы которых расположены во многих российских городах.

Это действительно надежный банк, основанный в 1990 году. За 30 лет работы он хорошо себя зарекомендовал и завоевал доверие тысяч россиян. Одно из больших преимуществ банка – безотказность в выдаче кредитов. Получить заем здесь могут как работающие граждане, так и студенты, пенсионеры возрастом до 85 лет.

Каждый желающий может получить кредит суммой до 100 тысяч рублей от 6% годовых. Несмотря на то, что процент может показаться достаточно высоким, он вполне лоялен и остается гораздо более низким, чем в любой микрофинансовой организации. Оформить кредит можно в любом банковском отделении, выплата денежных средств происходит на счет любого банка.

Рассмотрение онлайн заявки происходит в течение 5 дней, но ждать стоит, поскольку вероятность получения кредита практически сто процентов. Погасить заем можно в течение одного года, а оформление страховки в обязательном порядке не требуется.

Требования для получения кредита такие:

- возраст – старше 20 лет;

- регистрация места жительства в регионе, где есть филиал «Совкомбанка»;

- стаж на последнем рабочем месте не менее 4 месяцев.

Еще одним безотказным является банк «Суперпочтовый», известный также как Почта Банк. Свою работу он начал в 2016 году, но за это время стал известен как наиболее быстроразвивающийся банк страны. ПАО «Почта Банк» отличается прогрессивностью и лояльным отношением к клиентам. Эту политику банк исповедует и в области кредитов: благодаря гибкости, получить деньги может практически любой.

«Суперпочтовый» предлагает своим клиентам кредит до 5 миллионов рублей. Годовая ставка составляет 3,9% (гарантированная – 5,9%). Погасить долг можно в течение 60 месяцев. Заявка рассматривается в течение одного дня, после чего деньги зачисляются на карту любого банка.

Требований к заемщикам банк практически не предъявляет: достаточно достичь возраста совершеннолетия и быть зарегистрированным на территории РФ. Также к веским преимуществам можно отнести пересчет ставки в случае погашения долга вовремя, отсутствие требований к оформлению страховки.

Итоговое сравнение займов с плохой кредитной историей

| Займы с плохой кредитной историей |

Максимальная сумма | Максимальный срок | Процентная ставка | ||||

|---|---|---|---|---|---|---|---|

| 1 | Мани Мен | 80000 | 80 000 руб. | 126 | 126 дней | 0.5 | 0.5 % |

| 2 | Веб-займ | 30000 | 30 000 руб. | 30 | 30 дней | 0.83 | 0.83 % |

| 3 | Займер | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 4 | Вива деньги | 100000 | 100 000 руб. | 365 | 365 дней | 0.314 | 0.314 % |

| 5 | Лайм Займ | 70000 | 70 000 руб. | 168 | 168 дней | 1 | 1 % |

| 6 | еКапуста | 30000 | 30 000 руб. | 21 | 21 день | 0.99 | 0.99 % |

| 7 | Кэш-Ю Финанс | 30000 | 30 000 руб. | 25 | 25 дней | 1 | 1 % |

| 8 | Кредито24 | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 9 | Ван Клик Мани | 30000 | 30 000 руб. | 21 | 21 день | 1 | 1 % |

| 10 | Быстроденьги | 100000 | 100 000 руб. | 180 | 180 дней | 0.85 | 0.85 % |

| 11 | Веббанкир | 30000 | 30 000 руб. | 31 | 31 день | 1 | 1 % |

| 12 | Вивус | 100000 | 100 000 руб. | 364 | 364 дня | 0.6 | 0.6 % |

| 13 | Займиго | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 14 | МигКредит | 100000 | 100 000 руб. | 365 | 365 дней | 0.268 | 0.268 % |

| 15 | Деньги сразу | 30000 | 30 000 руб. | 16 | 16 дней | 1 | 1 % |

| 16 | До зарплаты | 100000 | 100 000 руб. | 365 | 365 дней | 0.5 | 0.5 % |

| 17 | ГринМани | 35000 | 35 000 руб. | 30 | 30 дней | 1 | 1 % |

| 18 | Джой Мани | 60000 | 60 000 руб. | 126 | 126 дней | 1 | 1 % |

| 19 | Е заем | 30000 | 30 000 руб. | 35 | 35 дней | 1 | 1 % |

| 20 | Турбозайм | 50000 | 50 000 руб. | 168 | 168 дней | 1 | 1 % |

| 21 | Пэй Пс | 30000 | 30 000 руб. | 180 | 180 дней | 0.5 | 0.5 % |

| 22 | Колибри Деньги | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 23 | Монеза | 30000 | 30 000 руб. | 35 | 35 дней | 1 | 1 % |

| 24 | Кредит Плюс | 70000 | 70 000 руб. | 168 | 168 дней | 0.75 | 0.75 % |

| 25 | Ракета Деньги | 80000 | 80 000 руб. | 126 | 126 дней | 1 | 1 % |

| 26 | Умные наличные | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 27 | Белка Кредит | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 28 | Макс Кредит | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 29 | Кредит7 | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 30 | Надо Денег | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 31 | КэшТуЮ | 30000 | 30 000 руб. | 60 | 60 дней | 1 | 1 % |

| 32 | Платиза | 80000 | 80 000 руб. | 30 | 30 дней | 1 | 1 % |

| 33 | ГлавФинанс | 30000 | 30 000 руб. | 30 | 30 дней | 0.65 | 0.65 % |

Этапы получения займа

1Выберите подходящую компанию

2 Нажмите кнопку «Подать заявку»

3 Заполните заявку на сайте компании

Кредитная история (КИ) – документ, который содержит сведения обо всех ваших кредитах и займах, о выплатах, долгах и просрочках по ним. Ведением и хранением этих документов занимаются бюро кредитных историй (БКИ). Любой человек, который когда-либо обращался за кредитом или займом, формирует свою кредитную историю. С ней знакомится микрофинансовая или микрокредитная компания перед тем, как выдать заем человеку. Если история будет испорчена большим количеством нарушений, то вам откажут в оформлении.

Однако многие организации предлагают улучшить КИ серией займов с облегченными условиями – небольшой суммой и низкой ставкой. Специальные условия для проблемных клиентов предлагают различные компании, например, Moneyman. Такой заемщик может получить маленькую сумму на карту, денежным переводом или наличными в отделении – для этого нужно иметь российское гражданство. На оформление заявки уйдет 10-15 минут, а ответ вы получите почти сразу же.

При выборе учитывайте сумму и срок, процентную ставку, требования к заемщикам и другие условия.

Преимущества

- МФК и МКК, в отличие от банков, всегда лояльно относятся к тем, кто желает исправить кредитную историю

- Обращение в такие организации – часто единственный способ получить деньги в долг для «проблемного» заемщика

- Успешное прохождение программы исправления КИ повысит ваши шансы на одобрение новых микрозаймов и кредитов

Недостатки

- Не все организации согласны сотрудничать с «проблемными» клиентами

- У микрокредитов для исправления КИ часто очень высокие ставки – в них заложен риск при работе с таким заемщиком

- Если нарушений слишком много, то процедуру придется повторить несколько раз

Основные причины плохой КИ

- Непогашенный кредит (серьезное нарушение)

- Неоднократные просрочки по кредитам от 5 до 35 дней

- Судимость, открытое исполнительное производство

- Забытые «копейки» по погашенному кредиту (которые считаются долгом)

- Ошибки банковских сотрудников (редко)

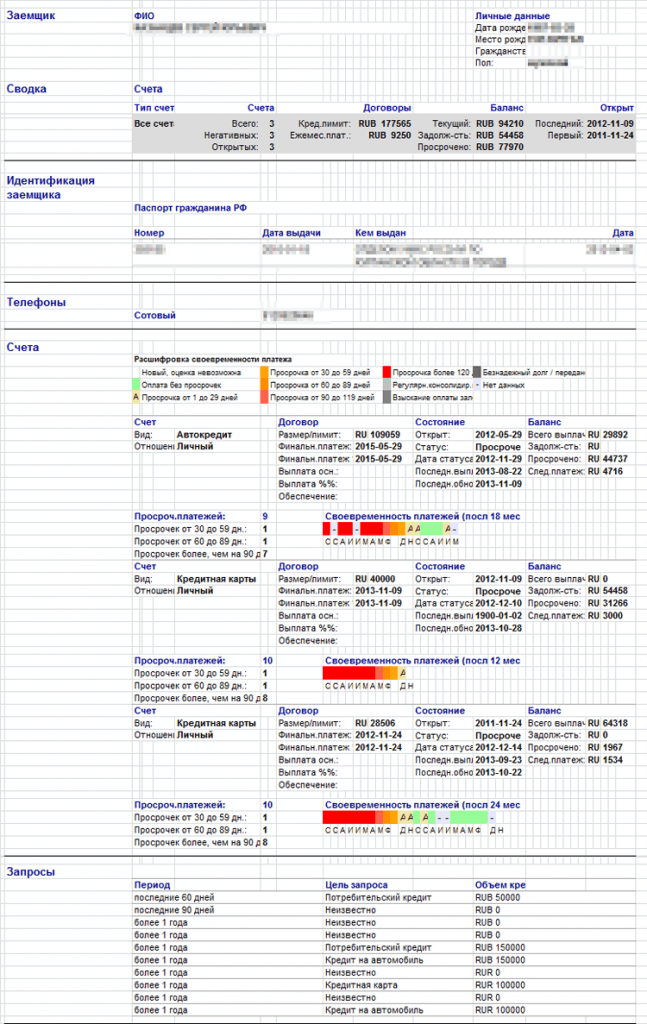

Так выглядит отчет с плохой КИ:

Смотрим на цветные маркеры, для расшифровки своевременности платежей:

Чем больше оранжевых и красных маркеров, тем хуже кредитная история, а окончательно испорченная содержит маркеры 7, 8 и 9.

В отчете БКИ содержится:

- Паспортные данные

- ИНН

- Номер пенсионного страхования

- Данные о кредиторе

- Период погашения

- Размер кредита

- Текущий баланс

- Задолженность

- Просрочки

- Реквизиты структур, которые делали запрос информации о кредиторе