Декларация усн при закрытии ип

Содержание:

- ОСНО

- Снятие с учета в ПФР и ФСС

- Как закрыть ИП с долгами: рекомендации

- Как заполнить заявление и подать его

- Подаем документы в налоговую инспекцию

- Что если у ИП есть остались долги?

- Что нужно сделать для закрытия бизнеса

- Можно ли открыть ИП после закрытия?

- Варианты закрытия ИП: самостоятельно или при помощи специалистов

- НОВЫЕФОРМЫ.РФ

- Особенности принудительного закрытия фирмы

- Бланк заявления

- Ликвидация ИП по шагам

- Этапы закрытия ИП: пошаговая инструкция

- Последствия закрытия ИП

- Как ИП отчитаться по страховым взносам

- Нужно ли посещать фонды?

ОСНО

Процесс закрытия бизнеса для ИП на ОСНО отличается от УСН только перечнем документов. Если последним достаточно сдать только одну бумагу, предпринимателям с ОСНО придется предоставить декларации по:

- 3-НДФЛ (Приложение No1 к ММВ-7-11/);

- НДС (Приложение No1 к ММВ-7-3/).

Первую подают не позднее, чем через 5 рабочих дней с остановки деятельности, сам налог оплачивают не позднее, чем через 15 календарных дней со сдачи данной декларации. Бумаге присваивают код 34, заполняя ее как стандартную налоговую декларацию этого образца.

Эксперт сайта

Фасаховва Елена Александровна

Член Комитета Государственной думы РФ по небанковским кредитным организациям. Занимается процедурой банкротства с 2015 года.

Задать вопрос

Документы по НДС предоставляют до 25 числа следующего после окончания последнего квартала работ месяца. Взнос выплачивают равными долями до 25 числа каждого месяца следующего квартала.

Снятие с учета в ПФР и ФСС

С 2017 года, после того как прием отчетности и перечисление страховых взносов передали из ПФР в ФНС, сниматься с учета в ПФР при закрытии ИП или ООО нет необходимости. ФНС во исполнении ст. 11 ФЗ № 167 самостоятельно передает сведения о закрытии в ПФР.

ФСС в 2021 году будет продолжать принимать отчетность и взносы на травматизм. Поэтому необходимость при закрытии сниматься с учета в органах социальной защиты осталась в 2021 году.

Причем многие ФСС снимают с учета работодателя только через сайт госуслуг, отказываясь принимать заявление о снятии с учета представленного в ФСС лично ИП или директором ООО.

Если у ИП есть кассовый аппарат, нужно снять его с учета ККМ.

Помимо этого, необходимо закрыть расчетный счет индивидуального предпринимателя в банке.

Как закрыть ИП с долгами: рекомендации

Давайте рассмотрим, как закрыть ИП с долгами по налогам, перед Пенсионным фондом и с другими видами задолженностей.

Закрытие с долгами по налогам

Чаще всего у предпринимателей возникают конфликты на почве неуплаченных налогов. При несвоевременной оплате ФНС начисляет штрафы и пени за просрочки, и долг растет еще больше.

Процедура закрытия статуса ИП подразумевает выполнение условия: обязательная подача декларации. Должны быть сданы декларации за весь период существования ИП, даже если деятельность не велась. Но давайте поговорим еще по поводу закрытия долгов по налогам.

Что будет, если долги по налогам остались, и оплатить их нет возможности? ФНС не откажет в закрытии ИП, но начнет начислять пени за просрочку оплаты. И после ликвидации статуса у предпринимателя остается два варианта:

- Ждать, пока ФНС обратится в суд и начнет взыскивать долги.

- Обратиться самому за признанием банкротства. Если Арбитражный суд примет документы, далее будет введена реализация имущества. Возможно включение имущества физ. лица в конкурсную массу с целью продажи, но долги по налогам в итоге спишутся.

Таким образом, предприниматель сможет ликвидировать ИП с долгами, но полностью избавиться от них можно только в рамках процедуры банкротства.

Федеральная налоговая служба как кредитор может обратиться в АС за признанием действующего или бывшего предпринимателя банкротом, если сумма недоимки составит более полумиллиона. Это крайне не выгодный поворот для предпринимателя: ФНС назначит своего финансового управляющего, дело может протекать с задержками, налоговая будет давить на уклонение от уплаты обязательных платежей, требовать отказа в списании долгов по мотиву недобросовестности банкрота.

Если у вас крупный долг перед бюджетом, важно готовиться к обвинениям, иметь полную отчетность или четкие причины ее отсутствия. Здесь важно перехватить инициативу и самостоятельно обратиться в суд, чтобы показать, что вы не прячетесь от долгов, а действуете открыто и законно

Обсудите перспективы банкротного дела с юристом

Закрытие с долгами перед ФСС, ФФОМС и ПФР

Если у предпринимателя есть долги в ПФР, закрыть ИП будет сложнее, чем с долгами в ФНС. Выписку из Пенсионного фонда о задолженностях передают в ФНС сотрудники фонда. Наличие недоимки на практике становится препятствием для закрытия статуса, если у ИП есть долги перед бывшими работниками в виде взносов за работников в фонды.

Но даже при наличии таких долгов можно закрыть ИП, поэтому требования налоговой вначале рассчитаться незаконны. На бывшем ИП остается обязательство по уплате долгов, и ПФР, ФСС, ФФОМС будут взыскивать долги с него как с физлица.

Когда ИП закроется, ПФР продолжит начислять пени за просрочку;

- требование ПФР будет учтено в реестре кредиторов вместе с требованиями налоговой, если предприниматель обратится за банкротством в качестве ИП (от всех госорганов и внебюджетных фондов в банкротном процессе выступает ФНС — уполномоченный орган);

- ПФР может обратиться в суд, и инициировать принудительное взыскание долга через приставов.

Списать такой долг через банкротство физлиц можно вместе с другими недоимками — по налогам, кредитам, ЖКХ и договорам поставки.

Закрытие с долгами перед работниками

Вы можете закрыть статус, имея непогашенные обязательства перед бывшими работниками, но сами долги никуда не денутся. Если долги перед банками и контрагентами можно списать в рамках банкротства, то зарплатные долги перед бывшим персоналом списать не удастся.

У предпринимателей копится долг перед сотрудниками:

- по заработным платам;

- по неиспользованным отпускам;

- по компенсациям за больничные.

После закрытия статуса ИП возможны следующие варианты событий:

- сотрудники обращаются в суд и принудительно взыскивают долг с работодателя;

- сотрудники подают заявление о признании банкротства ИП или физлица, своего бывшего работодателя;

- сотрудники включаются в реестр кредиторов, если предприниматель самостоятельно обращается в АС за списанием долгов.

Обанкротить ИП можно, но после завершения процедуры долг перед бывшими работниками остается.

Ликвидация ИП с долгами по кредитам

Предприниматель может ликвидировать статус ИП, имея непогашенные или просроченные кредиты. Если в рамках предпринимательской деятельности ИП брал кредиты, они будут полностью списаны в процедуре банкротства. Это касается и других коммерческих организаций — если бизнесмен должен предпринимателям, юридическим лицам, то такие обязательства будут прекращены в связи с признанием его банкротом.

Как заполнить заявление и подать его

Мы попытаемся дать всестороннее описание первому случаю: как закрыть ИП по своему желанию.

Для того, чтобы прекратить деятельность в качестве индивидуального предпринимателя, необходимо представить в налоговые органы (по месту регистрации ИП):

- заявление установленной формы, заполненное и собственноручно подписанное заявителем;

- документ, подтверждающий уплату государственной пошлины;

- также по желанию можно представить в налоговый орган документы, подтверждающие представление всех необходимых документов в Пенсионный фонд.

Однако, представлять такие сведения в налоговый орган самостоятельно не обязательно: налоговый орган может получить соответствующие сведения в рамках межведомственного взаимодействия (то есть они сами запрашивают сведения у ПФР в случае необходимости).

Что касается установленной формы заявления, то здесь необходимо отметить, что на смену старому Приказу ФНС России от 25.01.2012 N ММВ-7-6/25@, содержащему соответствующие формы заявлений в налоговые органы, приходит новый Приказ ФНС России от 31.08.2020 № ЕД-7-14/617@ «Об утверждении форм и требований к оформлению документов, представляемых в регистрирующий орган при государственной регистрации юридических лиц, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств» (Зарегистрировано в Минюсте России 15.09.2020 N 59872). Новые формы заявлений подлежат использованию с 25 ноября 2020 года.

Размер государственной пошлины за процедуру регистрации прекращения деятельности лица в качестве ИП установлен пп. 7) п. 1 ст. 333.33 Налогового кодекса Российской Федерации (НК РФ) и на данный момент составляет 160 рублей.

Соответствующие документы формально можно предоставить в порядке, предусмотренном ст. 9 Закона о государственной регистрации:

- лично в налоговый орган;

- подать через МФЦ;

- направить по почте письмом с объявленной ценностью (обычно указывается ценность в 1 руб.) и описью вложений;

- через представителя по доверенности;

- в электронном виде с помощью специального электронного сервиса налоговой службы.

Для того, чтобы воспользоваться отправкой в электронном виде, обязательно наличие электронной цифровой подписи. Однако, на данный момент Федеральная налоговая служба (ФНС) сообщила, что доработала свой сервис: на период действия ограничений, связанных с распространением COVID-19, индивидуальные предприниматели могут подать заявление о прекращении деятельности в электронной форме без электронной подписи.

Согласно информации ФНС, «одновременно с заявлением направляются скан-образ или фотография страниц паспорта с информацией о выдаче документа, серии и номере. Также необходимо указать ФИО лица, которому принадлежит документ, и приложить фотографию. Кроме того, необходимо сделать собственное фото (селфи) с этим документом, открытым на тех же страницах, для подтверждения личности».

После подачи всех необходимых документов налоговая, согласно ст. 8 Закона о государственной регистрации, не позднее 5 рабочих дней со дня подачи всех необходимых документов выносит соответствующее решение и осуществляет регистрацию прекращения лицом деятельности в качестве ИП.

Подаем документы в налоговую инспекцию

Собранные документы необходимо подать в налоговый орган, где ИП находился на учете. Адрес и контактные данные вашей налоговой инспекции, вы можете узнать при помощи этого сервиса.

При самостоятельной сдаче документов в ИФНС индивидуальному предпринимателю не нужно заверять подпись на заявлении. Однако при сдаче документов через доверенного представителя или отправке документов по почте (обязательно с объявленной ценностью и описью вложения) необходимо.

При дистанционной подаче документов в ИФНС вам понадобится электронная подпись. О том, какую конкретно ЭЦП выбрать для ИП, читайте в нашей статье.

В марте 2020 года ФНС доработала электронный сервис «Государственная регистрация ЮЛ и ИП». Это связано с пандемией коронавируса COVID-19. Через сервис можно направить заявления на закрытие ИП в регистрирующий орган в электронном виде без использования ЭЦП. К заявлению прилагается скан-образ либо фотография страниц паспорта с информацией о выдаче документа, серии и номере, а также фото (сэлфи) с открытым паспортом.

Что если у ИП есть остались долги?

Есть долги перед контрагентами

В законе не устанавливаются требования о том, что предприниматель при закрытии деятельности должен полностью расплатиться со своими партнерами.

По факту, налоговый орган даже и не будет знать, с кем ИП вел дела, и сколько остался должен. Однако после того, как закрытие предпринимательства произойдет, долги не будут автоматически списаны, а перейдут уже на физическое лицо.

Поэтому в дальнейшем любая компания, перед которой у ИП остался долг, может подать в суд и через него взыскать не только сам долг, но также и компенсацию.

В случае, когда ИП не может погасить имеющиеся у него долги, он может поступить следующим образом:

- Оформить со всеми кредиторами договор о намерениях. В нем будет установлены сроки погашения имеющейся задолженности;

- Подать на банкротство. В этой ситуации у физического лица будет изъято имеющееся имущество и реализовано на аукционе. Вырученные средства пойдут на погашение долгов. Если этой суммы не хватит, то оставшаяся задолженность будет списана.

Есть долги по налогам и взносам

В настоящее время процедуру закрытия можно провести при наличии задолженностей как перед налоговым органом, так и перед фондами.

При проведении закрытия предприниматель может выбрать — каким образом он будет гасить долги, сразу же или после закрытия по квитанции.

В случае, если выбирать второй способ, не нужно надеяться на то, что долг будет со временем списан. Если после нескольких писем задолженность будет продолжать висеть, то взыскание будет передано судебным приставам.

Внимание! Если у предпринимателя нет денежных средств для погашения всех обязательных платежей, он имеет право начать процедуру банкротства. В этой ситуации имеющееся имущество будет реализовано через аукцион, а вырученные средства направлены на погашение долга.

Есть долги перед сотрудниками

Закрыть предпринимательство, если сам ИП осуществлял деятельность в одиночку без работников, намного проще. Однако на практике такое встречается не всегда.

Если ИП с работниками решает закрыть бизнес, ему необходимо провести процедуру сокращения работников. Она почти не отличается от процесса сокращения сотрудников в организации.

Так, предприниматель должен уведомить органы занятости о сокращении не позднее 2-х недель до даты увольнения (у компаний — не меньше 2-х месяцев). Если в трудовых соглашениях либо локальных актах установлены иные сроки предупреждения, то должны выполняться они.

Выплата выходного пособия работникам производится только в том случае, если в трудовых соглашениях с ними есть соответствующий пункт.

Внимание! Если ИП закрывается по решению суда либо по причине истечения срока действия лицензии, то уведомление работников можно не осуществлять.

Что нужно сделать для закрытия бизнеса

- Подготовить документы для ФНС.

- Оплатить задолженность по налогам и взносам в Пенсионный фонд (ПФР) и Фонд социального страхования (ФСС), а также штрафы и пени, если они есть.

- Рассчитать сотрудников и сняться с учёта в качестве работодателя в ПФР.

- Сдать декларацию.

- Закрыть банковские счета.

- Снять с регистрации контрольно-кассовые аппараты (если есть).

Также предпринимателю нужно решить, каким способом хочет закрывать ИП. В этом году можно использовать один из четырёх вариантов:

- Личное посещение с пакетом документов налогового органа, ранее выполнившего государственную регистрацию ИП.

- Ликвидация бизнеса через МФЦ — удобно, если человек находится в другом городе.

- Подача документов удалённо через сайт «Госуслуги» с использованием электронной цифровой подписи (ЭЦП), которую можно получить в МФЦ или одном из аккредитованных удостоверяющих центров Минкомсвязи. Стоимость электронной подписи — 1500–3500 рублей.

- Закрытие ИП дистанционно на без электронной подписи с верификацией при помощи фото с документами. Этот способ введён для упрощения взаимодействия предпринимателей с налоговыми органами в 2020 году в условиях карантина.

Можно ли открыть ИП после закрытия?

После того, как проведена процедура закрытия предпринимательства и сведения изъяты из единого реестра, физическое лицо может снова провести данную процедуру и начать работать как субъект бизнеса.

Закон предусматривает возможность открыть ИП после закрытия, однако здесь обязательно учитывается, каким способом произошло его закрытие.

Важно! Если производилось банкротство предпринимателя по решению суда в связи с тем, что у ИП накопился большой объем непогашенных платежей в бюджет, а также долги перед партнерами, то снова произвести регистрацию предпринимательства допускается не раньше, чем через 1 год. До истечения указанного периода заниматься предпринимательством запрещается.. В случае, когда ликвидация ИП произошла по добровольному желанию самого ИП, это произошло без долгов, то снова встать на учет допускается уже на следующий день после того, как на руки были получены документы о закрытии

В случае, когда ликвидация ИП произошла по добровольному желанию самого ИП, это произошло без долгов, то снова встать на учет допускается уже на следующий день после того, как на руки были получены документы о закрытии.

Обычно, причиной закрытия ИП и повторного открытия является желание сменить систему налогов (например, в середине года перейти с ОСН на УСН), сменить заявленные виды деятельности, форму бизнеса и т. д.

Внимание! Закон не устанавливает никакой упрощенной либо льготной процедуры для повторной постановки на учет. Будущему предпринимателю необходимо снова целиком повторить процесс регистрации.

Читайте далее:. Порядок снятия с учета налогоплательщика ЕНВД

Порядок снятия с учета налогоплательщика ЕНВД

Нужно ли платить ЕНВД в 2018 году, если ООО или ИП не ведет деятельность

Банкротство ИП, последствия

Что такое ИНН физического лица, как его получить в 2021 году, какие необходимые документы

Смена юридического адреса ООО: пошаговая инструкция в 2021 году

Варианты закрытия ИП: самостоятельно или при помощи специалистов

Существует два способа закрытия ИП – сделать все самостоятельно или воспользоваться услугами квалифицированных специалистов. Если предпочтение отдается первому варианту, то придется лично заниматься сбором документов и беготней по инстанциям, но зато это будет значительно дешевле, чем снятие ИП с регистрации при помощи юридических фирм. Как показывает практика, большинство бывших коммерсантов решают именно самостоятельно снимать ИП с учета в налоговой, что в общем неудивительно – как правило, ИП закрываются не от хорошей жизни и лишних денег у них нет.

Чаще всего к услугам специализированных юридических компаний обращаются те индивидуальные предприниматели, у которых есть какие-либо проблемы, например, накопились долги и человек не знает, как правильно действовать в этом случае. Профессиональные юристы помогут решить все вопросы и снимут ИП с государственной регистрации без лишних проволочек и разногласий с налоговой.

Важно! Если ИП фактически прекратил свою деятельность, но не подал заявление в налоговую инспекцию о снятии с регистрационного учета, ему придется продолжать делать фиксированные страховые взносы в Пенсионный фонд РФ. Отсутствие доходов не является основанием для прекращения этих выплат

Именно поэтому, если бизнес уже не работает, то затягивать со снятием ИП с налогового учета не стоит

Отсутствие доходов не является основанием для прекращения этих выплат. Именно поэтому, если бизнес уже не работает, то затягивать со снятием ИП с налогового учета не стоит.

НОВЫЕФОРМЫ.РФ

Известно, что ИП без работников может подать заявление по форме Р26001 на прекращение своей деятельности без предварительного погашения долгов и представления в налоговую справки из пенсионного фонда об отсутствии задолженности. Наличие задолженности по налогам и страховым взносам не является основанием для отказа в государственной регистрации прекращения деятельности ИП. Уплата задолженности перед налоговой и фондами в этом случае производится после закрытия ИП в установленные законом сроки.

В случае же, когда ИП привлекал на работу сотрудников, необходимо произвести увольнение и полный расчет со всеми сотрудниками, а также отчитаться по страховым взносам в ПФР и ФСС по каждому сотруднику до подачи в ИФНС документов на прекращение деятельности ИП (п. 15 ст. 15 ФЗ от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»).

Пошаговая инструкция по закрытию ИП с работниками 2021

1. Уведомить сотрудников о предстоящем увольнении согласно условиям трудового договора. На основании п. 1 ст. 81 ТК РФ разрешается увольнять любых работников, в том числе и беременных женщин (ч. 1 ст. 261 ТК РФ);2. Уведомить в письменной форме службу занятости не позднее, чем за две недели до первого увольнения по данному обстоятельству (п. 2 ст. 25 Закона РФ от 19.04.91 № 1032-1 «О занятости населения в Российской Федерации»).3. Внести записи в трудовые книжки с формулировкой: «Трудовой договор расторгнут в связи с прекращением деятельности индивидуальным предпринимателем, п. 1 ст. 81 ТК РФ»;4. Подготовить и выдать работникам необходимые документы в соответствии со ст. 62 ТК РФ;5. Предоставить персонифицированную отчетность и расчеты по страховым взносам в ПФР (форма РСВ-1) и ФСС (форма 4-ФСС), после чего в течение 15 календарных дней уплатить все необходимые отчисления;6. Сняться с учета в ФСС, после расторжения трудового договора с последним из работников, путем подачи соответствующего заявления и документов, подтверждающих увольнение. При отсутствии недоимки по платежам, ФСС снимает ИП с учета, по истечении 14 календарных дней.

Внимание!

Если подать персонифицированную отчетность и расчеты по страховым взносам в ПФР и ФСС после закрытия ИП, либо в день подачи документов в ИФНС, либо позже, законом предусмотрен штраф в размере 1000 руб. за каждый расчет (п.1 ст. 46 ФЗ от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»).

7.

Следующим шагом после снятия ИП с учета в качестве работодателя будет регистрация прекращения деятельности в качестве ИП путем подачи заявления Р26001 в налоговую инспекцию по месту регистрации. Подробная процедура закрытия ИП описана в статье – Как закрыть ИП в 2021 году.

Особенности принудительного закрытия фирмы

Это возможно делать только по решению суда. При запрете ведения предпринимательской деятельности регистрация в ЕГРИП аннулируется в день вынесения приговора. Поэтому нет необходимости тратить время на подачу заявления на прекращение деятельности.

Но не всегда принудительная ликвидация компании связана с судебным решением. Иногда кредиторы банкротят своего должника в силу того, что он не может исполнять взятые на себя финансовые обязательства.

В данном случае назначается кризисный управляющий, который отвечает за реализацию имущества, находящегося на балансе фирмы и в собственности предпринимателя. Особенности ИП заключаются в том, что физическое лицо отвечает личным имуществом за долги своей фирмы. После его продажи через аукцион погашаются долги. В первую очередь деньги идут на оплату задолженности перед бюджетом, а остаток перечисляется кредиторам.

Когда будет нечего продавать для закрытия долгов, составляют соответствующий акт. С ним необходимо обращаться в суд.

После вынесения решения о банкротстве оставшиеся долги списываются, а физическое лицо лишается права на ведение бизнеса в течение 5 лет.

Таким образом, закрыть компанию через МФЦ возможно. Это выгодно и легко, так как сотрудники всегда готовы помочь, а также не нужно обращаться сразу в несколько государственных структур. Но с некоторыми из них лучше работать лично для исключения вероятности получения отказа в исключении ИП из Единого государственного реестра предпринимателей.

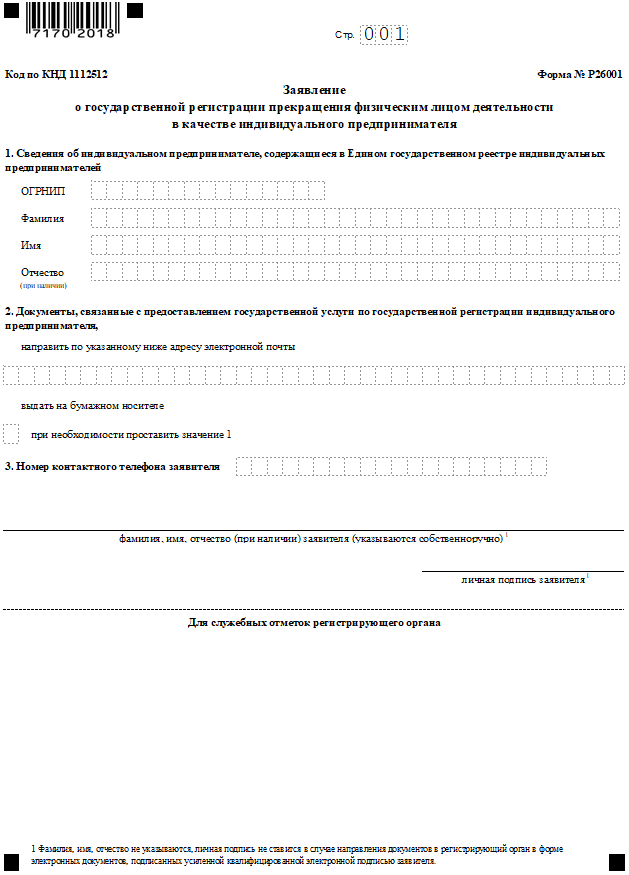

Бланк заявления

Все регистрационные формы, в том числе заявление Р26001, утверждены Приказом ФНС России от 31.08.2020 № ЕД-7-14/617@. Бланк заявления о снятии индивидуального предпринимателя с регистрационного учёта очень простой, в нём всего две страницы.

Найти актуальное заявление Р26001 для заполнения можно на сайте Федеральной налоговой службы, в справочно-правовых системах, на специализированных сайтах подготовки документов, таких, как наш портал.

Если вы скачиваете бланк заявления на закрытие ИП с непроверенного ресурса, убедитесь, чтобы в форме был правильный штрих-код (7170 2018) и код по КНД 1112512.

Чтобы заполнить заявление быстро и без ошибок — воспользуйтесь онлайн-сервисом. Введите ИНН или ОГРНИП и сервис автоматически заполнит все необходимые роля формы.

Ликвидация ИП по шагам

А теперь детально опишем процедуру ликвидации ИП. Пошаговая инструкция поможет вам самостоятельно пройти этот путь быстро и без неприятных последствий.

Шаг 1. Увольте своих работников и сдайте отчётность по ним

ИП без работников этот шаг пропускают, а работодателям придётся потратить на закрытие бизнеса чуть больше времени.

В соответствии со статьей 180 ТК РФ работников надо уведомить об увольнении не позже, чем за два месяца до прекращения работы, но это требование относится только к организациям. Для ИП такой срок не установлен, однако предприниматель должен подать в службу занятости уведомление об увольнении персонала за две недели до этого. Поэтому обычно и работников уведомляют в этот же срок — за две недели. Необходимо также оформить кадровые документы (приказ об увольнении и записку-расчёт), выплатить работнику зарплату и внести запись в трудовую книжку.

В фонды и ИФНС сдают последнюю отчётность по работникам (РСВ, 6-НДФЛ, 4-ФСС, СЗВ-М и СЗВ-Стаж). А в течение 15 дней после сдачи отчётов необходимо перечислить страховые взносы за сотрудников.

Шаг 2. Снимите с учёта ККТ и закройте расчётный счёт

Этот шаг тоже обязателен не для всех ИП, а только тех, у кого был зарегистрирован кассовый аппарат или открыт расчётный счёт.

Снятие ККТ с учёта оформляется заявлением по форме, утверждённой Приказом ФНС России от 29.05.2017 N ММВ-7-20/484@. Подайте заявление в свою инспекцию и получите карточку о снятии кассового аппарата с регистрационного учёта.

Одновременно с этим можно обратиться в банк для закрытия расчётного счёта. Здесь никаких крайних сроков не установлено, т.е. счёт может оставаться открытым и после ликвидации ИП, но за его обслуживание придётся платить. В зависимости от банка процедура закрытия р/с может занять около недели или чуть больше. Все подробности можно узнать в самом кредитном учреждении.

Шаг 3. Подготовьте и подайте документы для ликвидации ИП

Перечень документов для прекращения предпринимательской деятельности мы уже рассмотрели выше, он очень простой – заявление Р26001 и квитанция на 160 рублей.

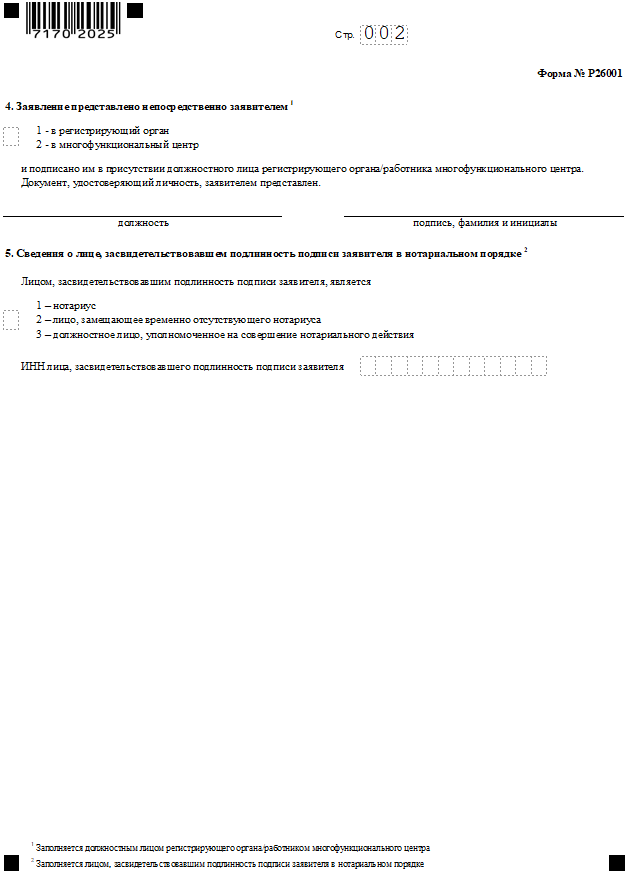

Ликвидация ИП через Госуслуги на самом портале невозможна, т.к. это неэлектронная услуга. В данном случае Портал может только предоставить информационную поддержку, т.е. описать процедуру прекращения предпринимательской деятельности.

Например, здесь можно узнать о причинах отказа в ликвидации:

- непредставление необходимых документов;

- подача заявления в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы заявления, если она необходима;

- подписание заявления неуполномоченным лицом.

Если же вас интересует именно онлайн-способ снятия ИП с учёта, то при наличии ЭЦП надо обратиться на сайт ФНС. Ликвидация ИП через Госуслуги таких возможностей не предоставляет.

На шестой рабочий день после получения заявления Р26001 налоговая инспекция направляет на электронный адрес заявителя лист записи ЕГРИП о снятии предпринимателя с учёта. При желании получить бумажный документ о закрытии ИП надо обратиться с заявлением в этот регистрирующий орган.

Шаг 4. Заплатите за себя страховые взносы

Предприниматели без работников, а также ИП-работодатели должны перечислить оставшуюся сумму страховых взносов за себя в течение 15 дней после снятия с учёта. Рассчитать сумму к уплате можно на нашем калькуляторе взносов.

Шаг 5. Сдайте декларации и заплатите налоги

Срок сдачи последней отчётности и уплаты налогов зависит от системы налогообложения ИП:

- ЕНВД – декларация не позже 20 числа месяца, следующего за закрытием, уплата налога — не позже 25 числа этого месяца;

- ПСН – на этом режиме нет деклараций, а налог предприниматель платит в виде стоимости патента, т.е. до конца срока его действия надо перечислять нужную сумму;

- УСН и ЕСХН – сдать декларацию и заплатить налог необходимо не позже 25 числа месяца, следующего за месяцем снятия ИП с учёта;

- ОСНО – на этом режиме два разных налога: сдать 3-НДФЛ надо в течение 5 дней после закрытия ИП, налог заплатить в течение 15 дней; НДС – не позже 25 числа месяца, следующего за кварталом закрытия.

Этапы закрытия ИП: пошаговая инструкция

Ниже мы представляем порядок действий, инструкцию, которая поможет закрыть статус индивидуального предпринимателя самостоятельно. Порядок подходит и тем, у кого есть долги, и тем, у кого задолженностей нет.

- Составляется заявление на прекращение деятельности. Бланки и формы представлены на официальном портале . Заявление может заполнить в электронном формате, после чего оно так же направляется в орган с электронной подписью, без необходимости распечатки.

- Оплачивается госпошлина, это обязательный этап. Предприниматель может оплатить ее в любом банке, в том числе — через личный кабинет онлайн. Сформировать квитанцию на оплату представлены на официальном ресурсе ФНС.

- Далее предстоит не менее ответственный шаг: необходимо подать заявление по форме Р26001 с квитанцией об оплате госпошлины в Федеральную налоговую службу. Предприниматель должен подать документы в то же отделение, где и открывал статус ИП. Подача осуществляется лично или через доверенного представителя. При необходимости можно воспользоваться почтовыми услугами.

- Далее через 5 рабочих дней необходимо посетить отделение, и получить выписку из ЕГРИП + свидетельство о прекращение деятельности ИП. Представленные документы могут быть выданы только лично предпринимателю или его представителю по доверенности.

Сроки закрытия ИП

Законодательство устанавливает лимиты сроков для рассмотрения поданных заявлений. ФНС обязана рассмотреть заявление и принять решение в течение 5 рабочих дней.

Срок погашения долгов по предпринимательской деятельности тоже ограничен. Согласно нормам законодательства, в течение 14 дней с момента закрытия статуса ИП должен рассчитаться с Пенсионным фондом. С налоговым органом расчеты (вернее — подача декларации) осуществляются в следующие сроки:

- УСН подается до 25 числа следующего месяца после закрытия статуса;

- ЕНВД подается до того, как статус ИП будет закрыт.

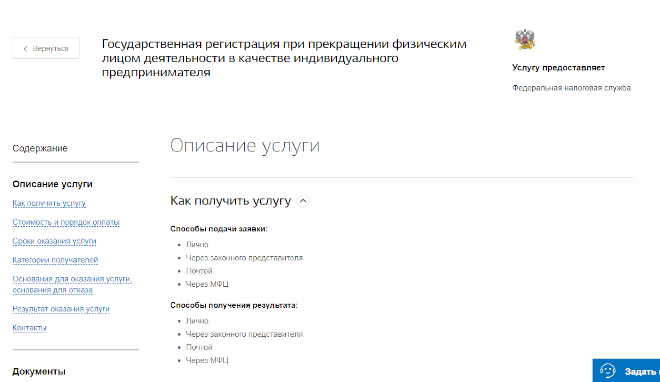

Как узнать, есть ли задолженность?

Существуют следующие способы проверки наличия или отсутствия долга. Если пойти традиционными путями, то вам придется либо посетить ФНС, либо направить запрос в налоговый орган.

Но можно запросить сведения другими способами.

![]()

Способы проверки задолженностей

- На портале ФНС через Личный кабинет налогоплательщика. Здесь вы сможете оценить размеры долга, сумму начисляемых пеней и штрафных санкций.

- Зайти на сайт Госуслуги и зарегистрироваться как предприниматель.

- Посетить сайт Федеральной службы судебных приставов, и найти дела по своему ФИО. Если у вас есть просуженные задолженности, и уже открыты исполнительные производства, она обязательно найдутся в представленной базе. Потребуется указать для поиска следующие данные:

- ФИО;

- Дату рождения;

- Регион.

Способы ликвидации ИП с долгами

Если на ИП есть долг, а возможно его погасить — нет, то мы советуем предпринимателям пройти процедуру банкротства. Законодательство предусматривает 2 варианта банкротства для предпринимателей с долгами:

- банкротиться как ИП, находясь в статусе. Более затратный и сложный путь. Его выбирают, если нет альтернативных вариантов — например, если долги по ФНС не позволяют закрыть статус;

- банкротиться как физическое лицо, предварительно закрыв статус предпринимателя.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

Последствия закрытия ИП

После того, как предприниматель официально закончит свою деятельность, он должен проанализировать наличие долгов. Законодатель постановил, что гражданин будет отвечать всем имуществом, имеющемся у него в собственности, если такие долги есть.

Как правило, ФНС требует, чтобы все долги перед государством были закрыты до того, как ИП ликвидируется. Но по закону предприниматель может закрыть ИП и в случае наличия долгов.

Если у физического лица осталась печать, ее уничтожение совсем не обязательно. Она не будет иметь юридической силы, даже если гражданин поставит ее на свою подпись.

Ну и, наконец, самое главное. Законодатель не запрещает гражданам открывать новое ИП сразу после закрытия предыдущего. Исключением будет ситуация, если ИП с 1 сентября 2020 года будет ликвидирован по решению ФНС.

Прочтите: Можно ли приостановить деятельность ИП, не закрывая его

Как ИП отчитаться по страховым взносам

Если ИП не имеет сотрудников в штате, то отчеты по взносам не сдаются. Предприниматель обязан лишь уплатить взносы в ПФР, ФОМС и ФСС за себя в течение 15 дней с даты регистрации прекращения деятельности.

Ввиду различий требований законодательства для разных налоговых режимов часто предприниматель или бухгалтер не знает, когда сдавать отчетность при закрытии ИП — до или после внесения записи в реестр. По страховым взносам в ФНС следует предоставить расчет до момента госрегистрации прекращения деятельности. Перед этим надо уволить и рассчитать сотрудников. Оплатить взносы ИП обязан в течение 15 дней после даты ликвидации.

Кроме того, следует сдать отчеты в ПФР по формам СЗВ-М (сдается ежемесячно) и СЗВ-СТАЖ за текущий год.

ИП-работодатель является плательщиком страховых взносов от несчастных случаев и профессиональных заболеваний в ФСС. Расчет по форме 4-ФСС сдается до подачи заявления о прекращении деятельности в качестве ИП. Страховые взносы уплачиваются в течение 15 дней после госрегистрации заявления.

Нужно ли посещать фонды?

В том случае, если у предпринимателя были наемные работники, после закрытия ИП придется оповестить об этом все фонды, в которые он производил отчисления.

Так, в Пенсионный фонд сведения о сотрудниках, которые работали у ИП, нужно передать в течение месяца со дня принятия решения о закрытии (абз. 5 п. 2 ст. 9 федерального закона «Об индивидуальном…» от 01.04.1996 № 27-ФЗ). Если этого не сделать, закрыть ИП через налоговую не получится — налоговики заявление о ликвидации отклонят (см., например, постановление ФАС Центрального округа от 26.11.2012 по делу № А14-745/2012).

После увольнения последнего работника и регистрации факта закрытия ИП в налоговой подается заявление о снятии с учета в ФСС. К нему нужно приложить копии приказа (приказов) о расторжении с работниками трудовых договоров. В течение 14 дней с момента получения документов ФСС снимет бывшего предпринимателя с учета (подп. 3 п. 3 ст. 6 ФЗ № 125).