Новый вклад «дополнительный процент» от сбербанка

Содержание:

- Как получить кредит на зарплату 0 процентов в Сбербанке?

- Условия кредитования

- «Неподъемная» ипотека от Сбербанка

- Процентные ставки в Сбербанке

- Виды потребительских кредитов Сбербанка для физических лиц

- Кредит наличными в Сбербанке

- 6. ПИК — ипотека по ставке от 3,99%

- 1. Донстрой — ставка 0,1%

- 2. А101 — ипотека под 2,55%

- 3. Сити-XXI век — ставки от 2,99%

- Почему застройщики предлагают такие низкие ставки

- Стоит ли пользоваться предложениями застройщиков с минимальными ставками

- Какие программы есть в Сбербанке

- Оформление

- Какие тарифы действуют в Сбербанк Бизнес Онлайн в 2021 году?

- Условия предоставления нецелевого кредита в Сбербанке

- Так ли прозрачен потребительский кредит?

- Выводы

Как получить кредит на зарплату 0 процентов в Сбербанке?

Хотя, льготная программа кредитования бизнеса позиционировалась Правительством, как доступное решение для субъектов малого предпринимательства, уточняющие критерии не были озвучены. Однако, сами кредитные учреждения установили определенные ограничения для заемщиков по данному направлению. Такие требования существуют и в Сбербанке.

Во-первых, на получение зарплатного кредита могут претендовать только ИП, ООО и АО, попадающие под определение малых или микропредприятий в соответствии с ФЗ от 27.07.2007 № 209.

Во-вторых, организация должна быть действующим клиентом Сбербанка с открытым расчетным счетом и зарплатным проектом.

В-третьих, у бизнес-клиента должен быть присвоен один или несколько ОКВЭД, отнесенных к числу отраслей, которых наиболее серьезно затронули последствия коронавируса. А именно:

- 49.3, 49.4, 51.1, 51.21, 52.23.1, 52.23.11, 52.23.12, 52.23.13, 52.23.19 – автомобильные и авиаперевозки;

- 55 – гостиничный бизнес;

- 56 – сфера общественного питания;

- 79 – туристические компании;

- 82.3 – деятельность в области организации выставочных мероприятий, а также конференций;

- 85.41, 88.91 – направление негосударственного дополнительного образования;

- 90 – организация праздничных мероприятий;

- 86.90.4, 93, 96.04 — спортивные учреждения;

- 95, 96.01, 96.02 – сфера бытовых, а также косметических услуг.

Чтобы оформить кредит на зарплату 0 процентов в Сбербанке необходим доступ к личному кабинету системы Сбербанк Бизнес Онлайн. Но, если организация является банковским клиентом, то он предоставляется по умолчанию.

В ЛК существует 2 способа оформить заявку:

1. С помощью заранее сформированного предложения с готовой суммой.

Оно создается автоматически, если организация полностью удовлетворяет условиям льготного кредитования. Расчет размера кредита осуществляется на основании информации о компании, уже содержащейся в системе банка. За основу берутся реквизиты и данные по сотрудникам из зарплатного проекта.

2. Через самостоятельное заполнение формы.

Для чего после авторизации в ЛК потребуется:

- Выбрать меню «Кредиты»;

- Кликнуть по кнопке «Создать заявку»;

- Отметить категорию и цель кредитования;

- Указать сумму и срок;

- Отправить заявку.

Если в интернет-банкинге отсутствует предложение о кредите на зарплату и в списке доступных категорий нет нужной, то скорее всего организация не удовлетворяет критериям получения по одному или нескольким следующим показателям:

- Срок деятельности компании составляет менее 12 месяцев;

- Направление деятельности по ОКВЭД не входит в утвержденный Правительством перечень;

- Штат компании насчитывает более 100 работников;

- Отсутствует зарплатный проект в данном банке;

- Годовая выручка превышает 800 миллионов рублей;

Стоит отметить, что кредит на зарплату не предоставляется автоматически всем клиентам, подходящим под требования. Основанием выдачи является заявка со стороны нуждающейся в займе фирмы.

Условия кредитования

Когда рассматривается процентная ставка по кредиту Сбербанк прежде всего ориентируется на благонадежность и платежеспособность своего потенциального заемщика. Именно поэтому для каждой программы предусмотрен довольно широкий диапазон возможных сумм и процентных ставок. Этот параметр будет напрямую зависеть от многих факторов. Вот почему невозможно дать однозначный ответ, когда нужно взять кредит в Сбербанке, какой процент по нему будет. Кроме того, нужно учесть дополнительно еще и тот факт, что банком периодически проводятся различные акции, когда для заемщиков допускается кредитование на льготных условиях с более выгодными процентами.

«Неподъемная» ипотека от Сбербанка

Sergeybirger, г. Ханты-Мансийск

Вы задумывались, какова настоящая процентная ставка в Сбербанке по ипотеке? Я – нет, до одного случая, произошедшего с моим родственником. Поделюсь с вами личным опытом.

Я переехал в город Ханты-Мансийск несколько лет назад, сразу задумался о приобретении недвижимости, но с высокими ценами на жилье – от 50000 рублей за кв.м., я понимал, что накопить на квартиру практически нереально.

Однажды я увидел рекламу, что Сбербанк дает ипотеку, взнос по которой составит 10000 рублей в месяц. Сумма была для меня приемлемой, и я поспешил в банк. На самом деле такой ежемесячный платеж имел место, но при сумме кредита в 800000 рублей и периоде кредитования 10 лет. Самая дешевая квартирка в городе обошлась бы мне в 2 миллиона рублей, и при таком займе периодический взнос составлял бы уже 25000. Такие деньги я не мог ежемесячно выводить из своего бюджета, поэтому отказался от затеи с ипотекой.

Мой родной брат проживает в Санкт-Петербурге, и ему хватило смелости оформить ипотечный кредит в Сбербанке. Он приобрел двухкомнатную квартиру стоимостью 4,5 миллиона рублей. Заем был выдан на срок 30 лет. Брат внес первоначальный взнос размером 1000000 руб. Он придумал интересную схему: сам снимал недорогую малосемейку и проживал в ней, а свое жилье сдавал в аренду по достаточно высокой стоимости.

Так продолжалось в течение двух лет, пока не произошли определенные обстоятельства. Брат решил узнать, какую часть долга он уже оплатил и сколько осталось. Представьте его удивление, когда он понял, что за 30 лет действия ипотечного договора он вернет в банк 10 миллионов рублей, то есть переплатит порядка 6,5 млн. (учитывая, что с «первоначалкой» размер кредита составил 3,5 млн. рублей). Путем несложных расчетов мы выяснили, что переплата по ипотеке составит 222%. Согласитесь, это просто невероятное значение.

Так случилось, что брат больше не имел возможности вносить ежемесячные платежи и был вынужден продать квартиру, чтобы погасить долг перед Сбербанком. И даже после такой процедуры он остался должен финансово-кредитному учреждению порядка двух миллионов рублей.

Не верьте утверждениям, что при возврате банку недвижимости Сбербанк вернет все совершенные платежи заемщику. Это настоящая ложь.

Перед участием в программе ипотечного кредитования я настоятельно советую вам просчитать реальный процент переплаты по займу. Я никак не могу смириться с цифрой 222%, поэтому с покупкой квартиры пока точно повременю.

Процентные ставки в Сбербанке

Скидки для кредитных и дебетовых карточек не предусмотрены. Для расчета потребительского кредита на любые нужды учитывается факт получения клиентом через счета Сбербанка своей зарплаты или пенсии. При этом снижение происходит от базового уровня в 13,9% до границы 12,9%. Удобство использования этого кредита заключается в отсутствии необходимости подтверждать цели и подключать обеспечение.

Ипотечное кредитование предлагает изначально резко отличающиеся друг от друга базовые ставки. Они же варьируются в установленных Сбербанком пределах в сторону уменьшения и увеличения. Разница при выполнении заявителем некоторых специальных условий составляет от десятых долей до 3-4%.

Границы ставок по двум наиболее востребованным категориям жилья:

- готовые квартиры: 10,2-12,7%;

- строящееся жилье: 8,5-12,2%.

Не меняющаяся ставка характерна для военной ипотеки со стандартным коэффициентом 9,5%. Также здесь имеется специализированное ипотечное обеспечение для участников реновационной программы в г. Москва. Для них возможно 3 показателя: от 10,5% — для зарплатников, от 10,8% — для остальной клиентуры со справкой о подтверждении дохода, от 11,1% — для незарплатных клиентов без доходного документа.

Ипотека с подключением материнского капитала входит в программы по выкупу новостроек и вторички. Расчет процентных индексов, исходя из базового уровня, осуществляется здесь стандартизировано, т. е. с участием нескольких льготных параметров. Отличием выступает изначально сниженный процент — 8,5.

Интересны базовые условия и специфика изменения процентов для ипотеки с господдержкой семей, имеющих нескольких детей (если последний появился с 2018 по 2022 г.). Первые 3 года или же 5 лет (в зависимости от количества несовершеннолетних) проходят с выплатой 6% (это самый низкий показатель для Сбербанка). Далее они поднимаются до 9,5%. Однако и эту ситуацию можно отсрочить при рождении последующего ребенка.

Виды потребительских кредитов Сбербанка для физических лиц

Наибольшим спросом среди всех услуг Сбербанка пользуется потребительское кредитование. В настоящее время компания представляет ряд выгодных продуктов займа для физических лиц, среди которых самыми привлекательными являются следующие:

- Займ без обеспечения — период кредита до 60 месяцев, годовая ставка начинается с 12,9%, максимальная сумма займа — 3 миллиона рублей.

- Кредит под поручительство физлиц выдается на срок в 5 лет под 12,9% годовых. Максимальная сумма для физических лиц — 5 млн руб.

- Предложение для военнослужащих — участников НИС позволяет взять деньги в долг не более, чем на 60 месяцев. Минимальная ставка при этом 13,5%, но нет комиссий.

- Нецелевой займ под залог недвижимых объектов выдают на самый долгий период — до 20 лет, под годовой процент начиная с 12%. Дополнительная пеня отсутствует.

- Рефинансирование – максимальный период кредитования 60 месяцев, от 13,9%, предельный объем средств 3 000 000 руб. (Все о рефинансировании кредитов тут: )

Кроме того, для физических субъектов Сбербанк России презентует еще два вида кредитных программ:

- ипотечные займы;

- пластиковые кредитные карты.

Для того, чтобы оформить в Сбербанке кредит, гражданин должен предварительно подать заявку, а также собрать пакет требуемых бумаг.

Список необходимых документов для получения займа в Сбербанке таков:

- гражданский документ физического лица (паспорт РФ);

- выписка с места работы, подтверждающая стабильный и достаточный доход заявителя;

- справка о составе семьи;

- документы на залоговое имущество (если это является требованием банка);

- заявление нужного образца, содержащее просьбу о предоставлении кредита.

Все вышеперечисленные акты (за исключением заявления, его составляют на месте на специальном бланке), клиент должен лично принести в ближайшее отделение банка.

Потребительский кредит для пенсионеров

Карта «МИР Пенсионная»

Сбербанк России не оставил без внимания и такую наименее защищенную категорию граждан, как пенсионеры. Для них организация разработала специальный продукт с выгодными условиями – пластиковую пенсионную карту МИР. Клиент имеет возможность переводит свою пенсию на пластик и далее пользоваться им в различных сферах жизнедеятельности – совершать покупки во всех торговых точках страны, оплачивать коммунальные услуги, расплачиваться за товар, купленный в интернете и так далее.

Также банк не отказывает пенсионерам и в кредитовании, предлагая при этом более выгодный процент по займам. Так, пониженная ставка действует по двум предложениям «Кредит без обеспечения» и «Займ под поручительство».

Больше предложений для пенсионеров здесь:

Кредит наличными в Сбербанке

Среди действующих предложений по потребительскому кредитованию в Сбербанке наличными предоставляются средства только по продукту «Кредит без обеспечения». Это означает, что условный заемщик (обязательно физическое лицо) может получить необходимую сумму без указания конечной цели расхода наличных. Соответственно, Сбербанк не станет отслеживать, как именно будут расходоваться наличные. (Кстати, узнать о других предложения выдачи денег наличными можете здесь: ).

Процентная ставка на кредит без обеспечения составляет 13,9%, а максимальный срок, на который можно получить деньги — 5 лет.

Другое преимущество предложения Сбербанка «Кредит без обеспечения» — небольшой пакет документов, требуемый от заемщика при оформлении заявки. Справка о доходах и поручительство — не потребуются.

Максимальная сумма

Потребительский кредит наличными в Сбербанке физическое лицо может взять на максимальную сумму в 3 млн. рублей. Правда, столько большой займ доступен только зарплатным клиентам и тем, кто обладает хорошей кредитной историей. При оформлении максимальной суммы в Сбербанке, могут потребовать документы о доходах.

Для остальных соискателей-физических лиц доступны меньшие суммы в рублях. Минимальный размер потребительского кредита наличными — 50 тыс. рублей. Такой займ есть возможность оформить всего по нескольким документам, основным из которых является паспорт гражданина России с пропиской и регистрацией в месте расположения банка.

Срок рассмотрения заявок на кредит наличными в Сбербанке составляет в среднем 3 дня. Однако предварительное решение будет озвучено уже через 15 минут. Рассчитать проценты по кредиту можете с помощью калькулятора.

От обратившегося физического лица (в том числе и от пенсионера) потребуется предоставление следующих документов:

- паспорт;

- любые сведения о трудовой занятости и имеющемся стаже работы;

- дополнительные бумаги, какие Сбербанк может запросить по личному усмотрению.

Как оформить заявку на кредит в Сбербанке?

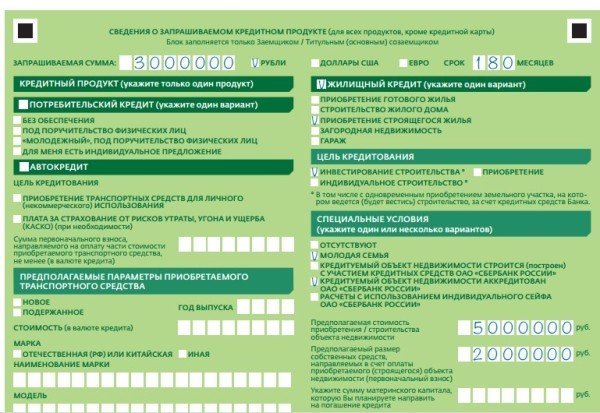

Если речь идет о личном обращении в банк, то физическое лицо обязано предоставить паспорт и документы по списку. А так же заполнить анкету-заявку (бланк выдается сотрудником банка). В анкете указываются личные данные заемщика и требуемая сумма. Образец заполненной анкеты выглядит так:

Чтобы оформить искомый продукт максимально успешно, в поля онлайн формы должна вводиться только актуальная информация, в строгом соответствии с документальными и фактическими данными. В конце нажимается кнопка «отправить». На этом предварительное оформление онлайн заявки без справок и прямых поручителей завершается. Остается только дождаться итогового решения. В течение 24 часов, как правило, перезванивает сотрудник банка и назначает время визита в отделение Сбербанка. При себе нужно иметь паспорт.

Основное преимущество подачи онлайн заявки в том, что удается избежать простоя в очереди, так как в назначенный час клиент обслуживается сотрудником банка.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Для работы анкеты необходимо включить JavaScript в настройках браузера

6. ПИК — ипотека по ставке от 3,99%

Почти в каждом проекте группы ПИК можно купить квартиру в ипотеку со ставкой 3,99% от Альфа-Банка, следует из информации на сайте застройщика. Среди них, например, московские ЖК «Мичуринский парк», «Бунинские луга», «Западный порт», «Саларьево парк», «Люблинский парк», «Белая Дача парк», «Одинцово-1», «Измайловский лес», «Люберцы парк», «Восточное Бутово», «Дмитровский парк», «Бутово парк 2» и другие.

Основные условия кредитования от Альфа-Банка:

-

Срок кредита от 3 до 20 лет.

-

Первоначальный взнос — от 15%.

-

Минимальный размер кредита — от 600 тысяч ₽.

-

Максимальная сумма — 12 миллионов ₽ для Москвы, Московской области и Санкт-Петербурга, 6 миллионов ₽ — для остальных субъектов.

В проектах ПИК можно оформить ипотеку по ставке ниже 6,5% даже без первоначального взноса от Абсолют банка и ВТБ. Правда, ставка 6,1% будет действовать только год, а затем на весь оставшийся срок кредита — 7,9% (по программе ВТБ) и 8,1% (в Абсолют банке). Срок кредита — до 30 лет.

Минимальные ставки у других застройщиков

1. Донстрой — ставка 0,1%

В жилых комплексах девелопера Донстрой действует ипотечная программа «Господдержка 2020» от ВТБ.

Основные условия программы:

-

Ставка — 0,1%.

-

Первоначальный взнос — 20%.

-

Срок кредита — 240 месяцев.

-

Программа доступна только гражданам РФ.

-

Аккредитованные объекты: ЖК «Символ», «Огни», «Событие», «Остров» и «Река».

Правда, ставка 0,1% доступна в первый год пользования кредитом. Со второго года и на весь оставшийся срок она составит 5,8%.

2. А101 — ипотека под 2,55%

В жилых комплексах ГК А101 доступна ипотека под 2,55% годовых от Сбербанка.

Условия программы:

-

Первоначальный взнос — от 30%.

-

Срок кредита — от 12 до 20 лет.

На срок до 7 лет в проектах компании также можно оформить ипотеку под 0,95% с первоначальным взносом от 30%. Ипотека на 12 лет с таким же взносом предполагает ставку 2,05%. На 20–30 лет — 3,75%. Базовая ставка по ипотеке с господдержкой от Сбербанка — с первоначальным взносом от 15% и сроком кредита до 30 лет — сейчас составляет 5,75% годовых.

3. Сити-XXI век — ставки от 2,99%

В подмосковных проектах «Сити-XXI век» действует ставка по ипотеке 2,99% от Альфа-Банка. Программа доступна покупателям квартир в миниполисах «Дивном», «Серебрице» и «Рафинаде».

Условия:

-

Ставка 2,99% действует в течение всего срока кредита на покупку нового жилья.

-

Срок кредитования — от 3 до 20 лет при сумме кредита до 12 миллионов ₽.

-

Ипотечная программа актуальна до 30 июня 2021 года.

-

Предложение распространяется на определённый перечень квартир.

Почему застройщики предлагают такие низкие ставки

После запуска льготной ипотеки под 6,5% в апреле прошлого года ряд застройщиков предложили своим клиентам ещё более привлекательные условия.

Таким образом застройщики рассчитывают разнообразить продуктовую линейку и расширить потенциальную аудиторию заёмщиков, комментирует управляющий директор компании «Метриум» Надежда Коркка.

По словам эксперта, ипотека по сниженной ставке может быть привлекательна для тех, кто не планирует досрочно гасить кредит, так как это позволяет сократить величину переплаты.

Стоит ли пользоваться предложениями застройщиков с минимальными ставками

Такой вариант может быть интересен, если потенциальный заёмщик не будет досрочно закрывать ипотеку, так как более низкая процентная ставка позволит уменьшить итоговую стоимость квартиры, рассуждает Надежда Коркка. Однако перед тем, как выбрать конкретное предложение, стоит изучить подробнее его условия — срок действия ставки, требования к заёмщику и перечень объектов.

Так, порой к низкой ставке прилагается условие о повышенном первоначальном взносе (30% вместо 15%) или небольшом сроке кредитования. Кроме того, низкая процентная ставка может действовать только первый год, а то и полгода.

Какие программы есть в Сбербанке

Не стоит думать, что если вы захотите кредитоваться в этом банковском учреждении, то вам достаточно прийти в отделение и сразу подать заявку. Нет, вам нужно сначала определиться с целью обращения, т.е. для чего именно вам нужны деньги, и в зависимости от этого подбирать подходящее предложение.

На сегодняшний день есть 6 вариантов, как взять кредит наличными. Они отличаются целью и категорией заемщика, давайте подробнее:

«На любые цели»

Это значит, что вы можете взять деньги на любые свои личные нужды, и не отчитываться по ним. Выдают от 30 тысяч до 5 миллионов рублей зарплатным клиентам, остальным – до 3 млн. руб. максимально. Можно выбрать срок возврата от 3 месяцев до 5 лет, при этом процентная ставка составит от 12,9% до 19,9% годовых

«С поручителем»

Отличное предложение для молодежи от 18 лет и для пенсионеров до 80 лет. В случае, если они приводят с собой поручителя в возрасте от 21 до 70 лет, то они могут кредитоваться на общих основаниях, наравне со всеми.

Тарифы будут теми же, что и по предложению выше. Только нужно отметить, что все требования и документы, которые приносит основной заемщик, распространяются и на человека, который за него поручился.

«Под залог недвижимости»

Если вам нужна крупная сумма денежных средств на длительный период до 20 лет, то вы можете кредитоваться с обеспечением. В его качестве выступает недвижимое имущество, которое находится у вас в собственности. Получить можно от 500 тыс. до 10 млн. рублей, но не более 60% от оценочной стоимости (оценка проводится обязательно).

В качестве обеспечения может выступать квартира, танухаус, жилой дом, в том числе и с земельным участком, земля, гараж. Процентная ставка составит от 11,3% до 12,8% годовых. Здесь увеличенный срок рассмотрения поданной анкеты – до 6 рабочих дней.

«Рефинансирование»

У вас есть один или несколько кредитов, которые вы хотите объединить под более низкую ставку? Вы можете это сделать, если переведете свои долги из других компаний в Сбербанк. Возможно ли это для кредита, оформленного в СБ? Да, но только если к нему вы присоедините займ от стороннего банка.

Какие условия: сумма от 30 тыс. до 3 млн. рублей со сроком погашения от 3 до 60 месяцев и процентами от 12,9% до 19,9% в год. Переоформить можно от 1 до 5 долгов, при этом каждый из них должен действовать не менее 180 календарных дней на дату обращения

Важно отсутствие просрочек, реструктуризации и ранее оформленного рефинансирования

«На образование с господдержкой»

Уникальное предложение, благодаря которому можно получить образовательный кредит под сниженный процент, который частично субсидирует государство. У вас в договоре будет прописываться 13,42%, а по факту вы будете платить только по ставке 8,6% годовых (зависит от ключевого процента Центрального банка России).

Особенности – оформление без подтверждения дохода, можно оплатить семестр или полную стоимость обучения. Пока вы учитесь, вы платите только проценты, по окончанию учебу вам дают 10 лет для погашения основного долга.

«Для клиентов, ведущих ЛПХ»

Если вы являетесь собственником личного подсобного хозяйства, то вы также можете получить кредитование на свои нужды. Для этого вам смогут предложить до 1,5 миллиона рублей на срок до 60 месяцев, при этом процент будет зафиксирован на уровне 17% годовых.

Оформление

Для оформления нужно сделать следующее:

- собрать документы – потребуется паспорт, выписка об уровне доходов с места работы (не нужна, если заработная плата получается на счёт в Сбербанке), трудовая книга;

- подать заявку на соответствующий продукт.

Как видите, всё довольно просто, но ещё проще, если банк и вовсе предложит вам карту – для этого нужно просто быть его постоянным клиентом. Тогда никакие документы не нужны, вы просто можете получить карту и – ещё один немаловажный плюс, ничего не должны будете выплачивать за её обслуживание.

Затем следует активировать карту, введя пин-код, после чего она будет готова к использованию. С её помощью можно совершать любые безналичные платежи без выплаты комиссии. Ознакомимся с полным списком предоставляемых кредиткой возможностей:

- пользоваться кредитным счётом при помощи банкоматов или через интернет-сервисы;

- привязывать его к кошелькам электронных платёжных систем;

- получать скидки и принимать участие в акциях платёжной системы, расчёты через которую осуществляются по карте (Visa либо MasterCard);

- принимать участие в программе «Спасибо!» и получать бонусы;

- делать с помощью кредитных средств различные платежи, выплачивая пошлины, штрафы, оплачивать коммунальные услуги.

Если вы не хотите переплачивать, то кредитные карты от Сбербанка к вашим услугам. Достаточно оформить такую. Как мы выяснили, сделать это несложно, и можно пользоваться беспроцентными кредитами от Сбербанка, которые уж точно выгоднее, чем процентные в другом банке, и тем более чем займы в МФО.

Какие тарифы действуют в Сбербанк Бизнес Онлайн в 2021 году?

Сбербанк предлагает корпоративным клиентам целую линейку тарифов, отвечающую нуждам любой фирмы. Все тарифы отличаются массой преимуществ – от открытия расчетного счета за час до бесплатного онлайн банка и 1С для малого бизнеса. В 2021 году к подключению доступны следующие пакеты услуг:

| Состав пакета услуг | Лёгкий старт | Набирая обороты | Полным ходом |

| Ведение счета с ДБО | 1 счет | 1 счет | 1 счет |

| Перевод средств со счета ЮЛ на счет ЮЛ с использованием ДБО: | |||

| — в ПАО Сбербанк | не ограничено | не ограничено | не ограничено |

| — другие банки (в т.ч. в Дочерние банки ПАО Сбербанк) | до 3 шт.* {*4-й и последующие платежи в месяц по 199 руб. за платеж} , |

до 10 шт.* {*11-й и последующие платежи в месяц по 100 руб. за платеж} , |

до 50 шт., {*51-й и последующие платежи в месяц по 100 руб. за платеж} , |

| Перевод средств со счета ЮЛ на счет ФЛ , , , |

0,5% — до 150 тыс. руб. включительно (для ИП — бесплатно*) 1% — свыше 150 до 300 тыс. руб. включительно 1,7% — свыше 300 до 1 500 тыс. руб. включительно 3,5% — свыше 1 500 до 5 000 тыс. руб. включительно 8% — свыше 5 000 тыс. руб. {*Платеж со счета ЮЛ на счет ФЛ для ИП до 150 тыс. руб. уменьшает лимит платежей в Пакете со счета ЮЛ на счет ЮЛ, если лимит платежей со счета ЮЛ на счет ЮЛ уже превышен — взимается тариф 199 руб. за платеж} |

0,5% — до 150 тыс. руб. включительно (для ИП — бесплатно*) 1% — свыше 150 до 300 тыс. руб. включительно 1,7% — свыше 300 до 1 500 тыс. руб. включительно 3,5% — свыше 1 500 до 5 000 тыс. руб. включительно 8% — свыше 5 000 тыс. руб. {*Платеж со счета ЮЛ на счет ФЛ для ИП до 150 тыс. руб. уменьшает лимит платежей в Пакете со счета ЮЛ на счет ЮЛ, если лимит платежей со счета ЮЛ на счет ЮЛ уже превышен — взимается тариф 100 руб. за платеж} |

бесплатно — до 300 тыс. руб. включительно 1,7% — свыше 300 до 1 500 тыс. руб. включительно 3,5% — свыше 1 500 до 5 000 тыс. руб. включительно 8% — свыше 5 000 тыс. руб. , , {*Платеж со счета ЮЛ на счет ФЛ для ИП до 150 тыс. руб. уменьшает лимит платежей в Пакете со счета ЮЛ на счет ЮЛ, если лимит платежей со счета ЮЛ на счет ЮЛ уже превышен — взимается тариф 100 руб. за платеж} |

|

Прием и зачисление наличных на счет : — через устройства самообслуживания, — по Бизнес-карте (через банкомат, терминал в кассе) |

0,15% от суммы | стандартный тариф | до 300 тыс. руб.* {*свыше 300 тыс. руб. стандартный тариф} , |

|

Прием и зачисление наличных на счет через кассу (в т.ч. не по месту ведения счета) , : — до 100 тыс. руб.включительно |

1% от суммы | стандартный тариф | стандартный тариф |

| — свыше 100 тыс. руб. | 1% от суммы | стандартный тариф | стандартный тариф |

| Выдача наличных со счета по Бизнес–карте через банкомат/терминал в кассе ПАО Сбербанк (в т.ч. при закрытии счета) |

2%, мин 400 руб. — до 300 тыс. руб. 3% — от 300 тыс. руб. до 1500 тыс. руб. 7% — от 1500 тыс. руб. до 5000 тыс. руб. 10% — свыше 5000 тыс. руб. |

2%, мин 400 руб. — до 300 тыс. руб. 3% — от 300 тыс. руб. до 1500 тыс. руб. 7% — от 1500 тыс. руб. до 5000 тыс. руб. 10% — свыше 5000 тыс. руб. |

2%, мин 400 руб. — до 300 тыс. руб. 3% — от 300 тыс. руб. до 1500 тыс. руб. 7% — от 1500 тыс. руб. до 5000 тыс. руб. 10% — свыше 5000 тыс. руб. |

| Выдача наличных со счета через кассу в ПАО Сбербанк (в т.ч. при закрытии счета) , |

7% — до 5 млн. руб. 10% — свыше 5 млн. руб. |

2,5%, мин 500 руб. — до 300 тыс. руб. 3,5% — от 300 тыс. руб. до 1500 тыс. руб. 7% — от 1500 тыс. руб. до 5000 тыс. руб. 10% — свыше 5000 тыс. руб. |

2,5%, мин 500 руб. — до 300 тыс. руб. 3,5% — от 300 тыс. руб. до 1500 тыс. руб. 7% — от 1500 тыс. руб. до 5000 тыс. руб. 10% — свыше 5000 тыс. руб. |

| Предоставление справок по банковским операциям по счету , : | |||

| — в электронном виде по каналу e-invoicing | бесплатно | бесплатно | бесплатно |

| — на бумажном носителе | 1 тыс. руб. | 400 руб. | 400 руб. |

| Обслуживание Бизнес-карты к расчетному счету , | 1 (одна) Бизнес-карта Visa Business Momentum / Mastercard Business Momentum — бесплатно | 1 (одна) Бизнес-карта Visa Business / Mastercard Business — бесплатно | 1 (одна) Бизнес-карта Visa Platinum Business / Mastercard Preferred — бесплатно |

| Информирование об операциях поступления и/или списания средств по банковскому(им) счету(ам) в валюте РФ , | 199 руб. | бесплатно | бесплатно |

| СМС-информирование по операциям совершенным с использованием Бизнес-карты , | 60 руб. | бесплатно | бесплатно |

| Стоимость пакета услуг в месяц | 0 руб. | 990 руб. | 3 490 руб. |

| Стоимость пакета услуг за 6 месяцев + 1 месяц бесплатно | 0 руб. | 5 940 руб. | 20 940 руб. |

| Стоимость пакета услуг за 12 месяцев + 2 месяца бесплатно | 0 руб. | 11 880 руб. | 41 880 руб. |

Стоимость обслуживания в Сбербанке регулярно меняется, услуги, не вошедшие в пакеты, придется оплачивать дополнительно. Бесплатно доступно открытие счета, доступ в ЛК, бонусы новым пользователям.

Условия предоставления нецелевого кредита в Сбербанке

Кредит «На любые цели» Сбербанк предоставляет физическим лицам на следующих условиях:

- Размер ссуды 30 000 — 5 000 000 рублей.

- Ставка 12,9-19,9%. Размер процентной ставки зависит от суммы и срока.

При оформлении нецелевого кредита на сумму до 300000 рублей, ставка для физических лиц, получающих зарплату или пенсионные выплаты на счета Сбербанка, будет от 12,9%. Для заемщиков, которые не являются зарплатными клиентами от 13,9%.

Максимальная процентная ставка по условиям программы «кредит на любые цели» может достигать 19,9% годовых, но зависит от запрашиваемой суммы. Итак:

- Ставка на суммы до 300 000 рублей для:

- действующих клиентов — 13,9-19,9%,

- новых — от 14,9-19,9%;

- Ставка на суммы от 300 000 до 1 млн рублей:

- для тех, кто получает зарплату или пенсию в Сбербанке — от 12,9%,

- для новых заемщиков — от 13,9%;

- Кредиты на сумму от 1 млн выдают:

- зарплатным клиентам по специальным условиям, где ставка от 12,9%;

- новым заемщикам — от 13,9%.

Срок пользования заемными средствами по условиям программы «Нецелевой кредит без залога» от 3 месяцев до 5 лет. То есть при подписании договора заемщик обязывается в течение минимум 3-х месяцев регулярно совершать платежи в счет погашения долга.

Требования к заемщикам

Чтобы оформить кредит в Сбербанке без залога и поручителей, физическим лицам необходимо соответствовать требованиям по программ «Нецелевой кредит». Условия банка:

- Заемщиками в Сбербанке могут быть граждане РФ, а также лица, имеющие временную регистрацию (при условии, что срок кредита не будет превышать срок регистрации).

- Требуемый возраст заемщика на момент оформления заема — от 21 года. В 18 лет можно взять кредит «На любые цели» в Сбербанке при условии, что зарплата приходит на карту Сбербанка, или есть в собственности недвижимость, которую можно оставить в залог банку. По условиям программы «Нецелевой кредит под залог недвижимости» в Сбербанке минимальная ставка составляет 12%.

- Максимальный возраст заемщика — 65 лет (для судей 70 лет) на дату окончания действия договора. Увеличить возраст до 75 лет можно, предоставив в залог банку собственную недвижимость;

- К стажу заемщиков на текущем рабочем месте Сбербанк установил требования:

- 3 месяца и более, если зарплата выплачивается на карту Сбербанка;

- 3 месяца и более плюс 6 месяцев общего трудового стажа за последние 5 лет для пенсионеров, которые продолжают работать и получают пенсию на карту МИР Сбербанка;

- 6 месяцев и более плюс 1 год общего стажа за крайние 5 лет — для заемщиков, получающих зарплату через иные банковские учреждения.

Физическим лицам, не имеющим стабильного источника дохода (студентам, безработным) в кредите будет отказано. Сбербанк не сотрудничает с заведомо проблемными гражданами, которые не могут гарантировать стабильность предоставления ежемесячных платежей.

Необходимые документы

Для подачи заявки на нецелевой заем необходимо собрать полный пакет документов:

- Гражданам РФ: паспорт с отметкой о постоянной регистрации;

- Документ о временной регистрации плюс справка, подтверждающая проживание по месту регистрации (для иностранных граждан);

- Справки и документы, подтверждающие платежеспособность и трудовую занятость (справка по форме Сбербанка или стандартная 2-НДФЛ и копия трудовой книжки).

Также лица, получающие зарплату на карту или счет, открытые в Сбербанке, могут подать заявку на кредит через личный кабинет. По условиям рассмотрение таких запросов осуществляется в приоритетном порядке.

Так ли прозрачен потребительский кредит?

Eremeevatoma, г. Инта

Уже несколько лет я периодически оформляю потребительские займы в Сбербанке. Считаю это удобным, так не приходится занимать деньги у знакомых или родственников. Всегда стараюсь закрыть кредит досрочно, чтобы не переплачивать банку лишнего.

Последняя моя ссуда в сберегательном банке была оформлена около года назад. Средства понадобились для приобретения поддержанного автомобиля. Получить заем в финансово-кредитном учреждении можно с обеспечением и без него. Я подала заявку на 350000 рублей, скажу честно, надеялась, что банк одобрит мне ссуду под минимальную кредитную ставку.

Получить средства в рамках потребительского кредита можно было физическим лицам, достигшим 18-ти летнего возраста (на дату оформления займа) и не старше 75 лет (на момент завершения действия договора кредитования). Мне 57 лет, я отношусь к льготной категории клиентов, так как получаю пенсию на счет в Сбербанке, а это неоспоримый плюс для одобрения ссуды.

Для подачи заявки на кредит мне нужно было предоставить паспорт РФ и пенсионную книжку. Если вы трудоустроены, то дополнительно понадобится трудовая книжка и справка об уровне заработной платы.

Вообще, я имею статус индивидуального предпринимателя, но кредитный менеджер посоветовала мне не заявлять об этом, чтобы не усложнять ситуацию. Заверила, что сумму с большой вероятностью одобрят ввиду моей отличной кредитной истории.

После пошло время проверки документов службой безопасности банка и оценка моей платежеспособности. Пока я ждала уведомления о принятом решении, начиталась много интересного, например, оказалось, что отказать в выдаче займа могут, даже если твой телефонный счет не оплачен, или вы запросили слишком маленькую сумму в долг.

Положительное решение по моей заявке было принято через 3 дня. Условия предоставления займа меня огорчили. Я надеялась, что реальные проценты по кредиту будут ниже одобренных. Сбербанк предлагал мне ссуду под 21,4% годовых сроком на 5 лет.

В то время диапазон разброса процентной ставки составлял от 12,5% до 23,0%. Именно поэтому, учитывая безукоризненную кредитную историю, которая длится более 15 лет, я думала, что Сбербанк определит для меня меньший процент.

Процесс оформления всех бумаг и подписания кредитного договора занял не более получаса. Заемные средства перечисляются безналично, на дебетовую карточку или счет. Деньги пришли уже к вечеру, после я обналичила их через операционную кассу банка.

После мне поступило СМС-сообщение, уведомляющее, что для меня, как надежного и добросовестного клиента, одобрен дополнительный заем размером 333 тысячи рублей. Я, считая, что в рамках индивидуального предложения кредитная ставка должна быть более низкой, хотела взять эти средства и пустить их в счет погашения предыдущего займа, и очень удивилась, что второй кредит выдают под более дорогую плату – 23,0% годовых.

Я разочаровалась в Сбербанке, сочла такую высокую ставку недостойной хорошего, порядочного клиента. Очередной кредит я оформлю в другом банке, в котором точно оценят мою продолжительную отличную кредитную историю.

Выводы

Ставки по потребительским кредитам, займам под залог или рефинансированию от клиента практически не зависят. Например, если кредитная история испорчена, рассчитывать на самые выгодные условия не приходится, даже при наличии высокого дохода на надежном рабочем месте. То же касается и новых заемщиков без кредитной истории. Однако все решения принимаются банком на основании многих факторов, поэтому гарантировать минимальных или максимальных процентов не может даже менеджер отдела кредитования.

Потенциальные заемщики могут лишь косвенно повлиять на решение банка, переведя зарплату или пенсию в Сбербанк. Оформление страховки и привлечение поручителей воспринимается положительно, но вместо снижения ставки клиенту могут предложить более высокую сумму кредита, что фактически не снизит итоговую переплату.