Что такое сберегательный сертификат и чем он отличается от вклада

Содержание:

- Комментарий к статье 844 Гражданского Кодекса РФ

- 1.1. Понятие банковского сертификата

- Выгодно ли сегодня вкладывать в сберсертификаты

- Сберегательный сертификат

- Сберегательный сертификат Сбербанка для пенсионеров

- Как оформить сберегательный сертификат

- Как выглядит, и что должно быть на бланке сбер.сертификата

- Преимущества

- Различия сберегательного и депозитного сертификата

- Застрахован ли Сберегательный сертификат?

Комментарий к статье 844 Гражданского Кодекса РФ

1. Сберегательным сертификатом признается ценная бумага, удостоверяющая факт внесения в банк-эмитент денежных средств в качестве вклада и право вкладчика получить по истечении установленного срока сумму вклада и процентов по нему в любом учреждении данного банка. Держателем сберегательного сертификата может быть только гражданин. Депозитный сертификат — ценная бумага, аналогичная сберегательному сертификату, однако его держателем может быть только юридическое лицо. В основе отношений между банком-эмитентом депозитного или сберегательного сертификата и его клиентом лежат отношения банковского вклада (займа).

Правила по выпуску и обращению депозитных и сберегательных сертификатов сообщены письмом ЦБ РФ от 10.02.92 N 14-3-20 «О депозитных и сберегательных сертификатах банков». Форма бланка депозитного сертификата, установленная письмом Госбанка СССР от 10 июля 1993 г. N 360 «О введении платежных документов единого образца», имеет рекомендательный характер.

Банк, желающий выпустить депозитные и сберегательные сертификаты, должен утвердить условия их выпуска и обращения. Этот документ в десятидневный срок после его принятия необходимо представить в Главное территориальное управление ЦБ РФ по месту нахождения корреспондентского счета банка. Регистрация проспектов эмиссии депозитных сертификатов не требуется.

Сберегательный сертификат может быть выдан только гражданину РФ или иного государства, использующего рубль в качестве официальной денежной единицы. Депозитный сертификат может быть выдан только организации, являющейся юридическим лицом, зарегистрированным на территории РФ или на территории иного государства, использующего рубль в качестве официальной денежной единицы. Сертификаты не подлежат вывозу на территорию государства — «нерублевой зоны», не могут служить платежным средством за проданные товары.

2. Сертификаты могут быть срочными или до востребования. Срок обращения депозитных сертификатов (с даты выдачи сертификата до даты, когда владелец сертификата получает право востребования депозита или вклада по сертификату) ограничивается одним годом. Срок обращения сберегательных сертификатов — тремя годами. Если срок получения депозита (вклада по сертификату) истек, такой сертификат считается ценной бумагой до востребования. Это означает, что банк обязан выплатить указанную сумму по первому требованию владельца.

На бланке сертификата должны содержаться следующие обязательные реквизиты: а) наименование «депозитный» (или «сберегательный») сертификат: б) указание на основание выдачи сертификата (внесение депозита или сберегательного вклада); в) дата внесения депозита или сберегательного вклада; г) размер депозита или сберегательного вклада, оформленного сертификатом; д) безусловное обязательство банка вернуть сумму депозита или вклада; е) дата востребования держателем сертификата внесенных им денег; ж) процентная ставка банка; з) сумма причитающихся процентов; и) наименование и адрес банка-эмитента; к) имя (наименование) приобретателя сертификата (для именного сертификата); л) подписи двух лиц, уполномоченных банком на совершение такого рода сделок, скрепленные печатью банка. Отсутствие в тексте сертификата какого-либо из обязательных реквизитов делает его недействительным. Банк, выпускающий сертификат, может включить в него иные дополнительные реквизиты, которые не противоречат законодательству.

Сберегательные сертификаты Сбербанка РФ могут обращаться по своим, отличным от перечисленных выше условиям, согласованным с ЦБ РФ.

3. Сертификаты могут быть именными и на предъявителя. Сертификаты на предъявителя передаются путем простого вручения. Именные — путем заключения договора об уступке права требования (цессии). В соответствии с письмом ЦБ РФ от 10.02.92 N 14-3-20 этот договор должен оформляться на оборотной стороне сертификата. Однако нет оснований полагать, что несоблюдение указанного правила должно приводить к недействительности договора об уступке права требования по депозитному (сберегательному) сертификату. Такой договор может быть составлен также на отдельном листе и заключен другими способами, предусмотренными законодательством.

4. По требованию вкладчика — физического лица банк обязан (а по просьбе вкладчика — юридического лица банк вправе, если иное не предусмотрено договором) до оговоренной даты возвратить срочный вклад, оформленный соответственно сберегательным или депозитным сертификатом. При этом выплачиваются проценты, установленные банком по вкладам до востребования, если условиями сертификата на этот случай не определен иной размер процентов.

1.1. Понятие банковского сертификата

Ценная бумага является чудом современного рынка, но оно создано человеческим умом и временем. Если современный рынок и продолжает развиваться, несмотря на все сопутствующие ему социальные проблемы, то этим он во многом обязан именно развитию современного рынка ценных бумаг.

Экономическая сущность ценных бумаг закреплена в их юридическом определении, данном в ст. 142 Гражданского кодекса Российской Федерации. В соответствии с ней ценная бумага – это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

Российским законодательством к ценным бумагам отнесены: государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, коносамент, акция, приватизационные ценные бумаги и другие документы.

Перечень видов ценных бумаг является открытым, поскольку ст. 143 ГК РФ указывает, что законами о ценных бумагах или в установленном ими порядке к числу ценных бумаг могут быть отнесены также и другие документы.

Особый вид ценных бумаг денежного рынка составляют банковские сертификаты. Коммерческие банки осуществляют их выпуск для привлечения дополнительных денежных ресурсов. Поэтому данный вид деятельности относится к разряду пассивных операций банка, а сами сертификаты рассматриваются как управляемые пассивы.

По договору банковского вклада (депозита) банк принимает от вкладчика денежную сумму и обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренными договором.

Договор банковского вклада должен быть заключен в простой письменной форме.

Письменная форма договора банковского вклада считается соблюденной, если внесение вклада удостоверено сберегательной книжкой, сберегательным или депозитным сертификатом либо иным документом, выданным банком вкладчику и отвечающим требованиям, предусмотренным законом для таких документов, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

Банковский сертификат (сберегательный или депозитный) – ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка.

Вкладчик при этом называется бенефициаром.

Банковский сертификат – это срочный финансовый инструмент. Обычно банковские сертификаты выпускаются на срок от 30 дней до одного года. Конкретные сроки при этом могут быть 3, 6, 9 и 12 месяцев

Это важное достоинство сертификата в условиях инфляции

В Российской Федерации обращение банковских сертификатов на финансовом рынке регламентируется ст. 844 Гражданского кодекса Российской Федерации и Письмом Центрального банка «О депозитных и сберегательных сертификатах банков» от 10.02.1992 № 14-3-20 с дополнениями и изменениями к нему, внесенными к нему Письмами ЦБ РФ от 18.12.1992 № 23 и от 24.06.1993 № 40. В указаниях ЦБ РФ от 31.08.1998 № 333-У и от 29.11.2000 № 857-У данный документ получил название Положения «О сберегательных и депозитных сертификатах кредитных организаций».

Как ценная бумага банковский сертификат имеет следующие особенности:

срочный: депозитные сертификаты могут выпускаться на срок до одного года, а сберегательные — на срок до трех лет;

документарный;

предъявительский или именной;

неэмиссионный;

доходный.

Отличительная особенность банковского сертификата (как это следует даже из его названия) состоит в том, что он является единственным видом ценной бумаги, выпускать которую может исключительно банк.

Основными преимуществами сертификатов перед обычными депозитами и вкладами можно считать:

возможность составления документа на предъявителя;

простой порядок уступки требований;

невозможность изменения ставки процента в одностороннем порядке;

более простой порядок обременения залогом и иными обязательствами;

возможность досрочного платежа.

Однако есть и недостатки. В частности, нельзя частично снять или доложить суммы, выплата же процентов происходит только в конце срока обращения.

Выгодно ли сегодня вкладывать в сберсертификаты

Факт повышенной доходности такого вложения является спорным. Внутри одного банка ставки по сертификатам действительно выше, чем по депозитам. Например, в Сбербанке при размещении 500 тыс. р. на год ставка по срочному вкладу будет 4,95%, а по сберсертификату на аналогичных условиях — 5,4%.

Однако при сравнении с другими банками очевидно, что есть и депозиты с наиболее привлекательными условиями (средняя ставка по ТОП-10 банкам 7,8%).

Одновременно с этим, например, ББР-Банк предлагает на 500 тыс. р. на год 10%, что значительно выше средней ставки по рынку депозитов. Срочный вклад в этом же банке можно открыть под 8,2%.

Сберегательный сертификат

Это ценная бумага, подтверждающая факт внесения в банк физическим лицом денежных средств, называется сберегательным сертификатом. Если простыми словами, это документ подтверждающий права вкладчика на получение суммы вклада с начисленными процентами. Он оформляется в национальной валюте на любой срок в трехлетнем периоде.

Такой вклад имеет срочный характер без возможности пополнения и пролонгации. Право выпуска сберегательных сертификатов предоставлено только банковским организациям.

Виды

Сберегательные сертификаты бывают именные и на предъявителя.

По именным ценным бумагам допускается возможность уступки прав требования по договору цессии. По документу на предъявителя получить средства может любой человек, в чьих руках он окажется. При этом получателем может быть резидент или нерезидент РФ.

Сертификаты сберегательного банка СССР, выпущенные до 1991 года включительно, могут быть выкуплены в размере 40% от их номинальной стоимости. На сертификаты изданные позже можно получить инвестиционный доход по ставке 10% к их номинальной стоимости, откорректированной до 40%. Все эти документы выкупаются банком и после погашения держатели уже не могут рассчитывать на дополнительные выплаты.

Образец документа

Сберегательный сертификат оформляется на бланке строгой отчетности. На нем отображается информация идентифицирующего, уточняющего и регламентирующего характера.

В верхней части бланка по центру указывается название банка-эмитента и вид бумаги. В основном тексте документа отображают информацию о размере вклада, применяемых к нему процентов и сроков, а также об условиях его досрочного погашения.

Ниже приведены образцы сберегательных сертификатов в разных банках и в разное время:

Сбербанк

Сберегательный банк РФ

Уральский Банк Реконструкции и Развития

Особенности

- Средства по вкладу могут быть получены в любом отделении банка, являющегося его эмитентом, а не только в том офисе, в котором он был оформлен и выдан.

- Не выпускаются в иностранной валюте. Их стоимость определяется в рублевом эквиваленте.

- Все виды сберегательных сертификатов срочные. По окончанию установленного срока, на который они оформлялись, держателю документа выплачиваются проценты. При фактическом предъявлении документа после его крайней даты актуальности, физическому лицу будет выплачено тело вклада и проценты, начисленные только за период, на который он был оформлен. За все остальное время процентный доход не будет начисляться.

- Не предусмотрена возможность автоматической пролонгации, поэтому после даты погашения обязательства перед держателем со стороны банка считаются полностью выполненными.

- Устанавливается фиксированный процент.

- Условия обслуживания не могут быть изменены в одностороннем порядке. Оформленный вклад нельзя пополнить. С него также не получится снять средства.

- Может передаваться по наследству, а также выступать предметом залога, однако им не получится расплатиться за оказанные услуги или за товары.

- Восстановление прав с последующим оформлением дубликата по утраченным именным ценным бумагам проводится банком, их выпустившим в обращение.

Факторы, влияющие на показатель доходности

Доходность по сберегательному сертификату определяется установленной банком процентной ставкой. Поскольку вклады по этим программам оформляются в рублевом эквиваленте, то она изначально высокая.

На точное значение процента оказывает влияние ключевая ставка Центробанка и степень эффективности деятельности финансового учреждения, а также выполнение держателем ценной бумаги обязательств по срокам вклада. При их несоблюдении доходность может быть низкая или даже нулевая.

Порядок выплаты процентов

Сертификат к погашению предоставляется после наступления даты требования вклада, указанной на документе. Его держателю выплачивается номинальная стоимость ценной бумаги и сумма начисленных процентов.

Деньги выдаются через кассу или по переводу на заранее открытый в банке карточный или расчетный счет. После завершения процедуры погашения, ценный документ изымается у держателя.

Преимущества и недостатки

Основным преимуществом сберегательного сертификата является применяемая к вкладу высокая процентная ставка. Держатели отмечают простоту оформления и возможность свободного обращения. Ценная бумага не учитывается при разделе имущества, к ней не могут быть применены арест и ограничительные меры по использованию вклада.

Из недостатков можно отметить потерю доходности при досрочном снятии средств. Минусом также является отсутствие страхового покрытия и возможность использования третьими лицами неименного сертификата.

Сберегательный сертификат Сбербанка для пенсионеров

Оформление ценной бумаги возможно для клиентов любых социальных категорий, в том числе и для пенсионеров без ограничения по возрасту.

Сертификат часто используется пожилыми людьми, которые хотят упростить своим близким процедуру оформления наследства. В отличие от суммы вклада, которую наследник получает только по истечении 6 месяцев после смерти вкладчика, по сертификату средства выплачиваются в день обращения.

Калькулятор Сбербанка позволяет подсчитать точную сумму процентного дохода по сберегательному сертификату. Расчет производится моментально, а конечный результат отображается на экране.

Чтобы воспользоваться калькулятором, необходимо указать размер процентной ставки и сумму вклада

Для корректной работы также важно обеспечить бесперебойный доступ в сеть

Сбербанк является ведущей банковской структурой на российском рынке финансовых услуг и поэтому регулярно обновляет свою продуктовую линейку. Чтобы вовремя узнавать о новых услугах и акциях Сбербанка рекомендуем подписаться на его новостную рассылку.

Как оформить сберегательный сертификат

Процедура оформления

сберегательного сертификата довольно

проста и не займёт у вас больше 10-15 минут.

Первым делом необходимо найти банк или

иную кредитную организацию, которая

предоставляет такую услугу, как оформление

сберегательного сертификата.

Далее, определившись

с суммой и сроком вклада, обратиться в

ближайшее отделение найденной кредитной

организации (при себе необходимо иметь

паспорт). В процессе оформления, нужно

будет оплатить номинал сертификата в

кассу банка, а затем получить его бланк

на руки.

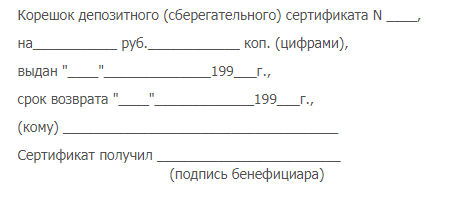

Корешок сберегательного (депозитного) сертификата

Корешок сберегательного (депозитного) сертификата

Обратите внимание на

тот факт, что банк оставляет у себя либо

корешок выдаваемого сберегательного

сертификата, либо делает запись в

соответствующем регистрационном

журнале. И в том, и в другом случае

заполняются такие данные как:

- Номер сберегательного

сертификата; - Номинал (стоимость)

сберегательного сертификата; - Дата выдачи и дата

погашения; - ФИО бенефициара

(получателя сертификата) и его подпись.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Как выглядит, и что должно быть на бланке сбер.сертификата

Бланки сертификатов относятся к категории документов строгой отчетности, при поступлении в отделения банков они регистрируются, выдаются сотрудникам под отчет, учитываются испорченные и выданные бланки.

Изготовлением бланков занимаются специализированные полиграфические предприятия, получившие соответствующую лицензию в Министерстве финансов РФ, ими же изготавливаются приложения к именным ценным бумагам. Форма бланка устанавливается Минфином РФ и является обязательной для всех банковских учреждений.

Для данного вида ценных бумаг предусматривается следующий перечень обязательных реквизитов:

- на документе должно быть прописано его название «сберегательный» или «депозитный»;

- серия, номер на документе;

- место для указания даты внесения средств на депозит;

- сумма в цифрах и прописью;

- обязательство кредитно-финансовой организации вернуть сумму депозита и начисленные проценты;

- дата окончания срока действия ценной бумаги и востребования депозита;

- размер процентной ставки;

- размер процентной ставки при досрочном востребовании средств;

- реквизиты банк: наименование, юридический адрес, номер корреспондентского счета, открытого в Банке России;

- подписи уполномоченных банков на данное действие двух лиц, а также печать банка.

При выдаче бланка сертификата кредитно-финансовая организация заполняет его от руки, на машинке или типографским способом. Использование факсимиле и проставление печатей типографским способом недопустимо. Помарки и поправки также делают документ недействительным.

Преимущества

Сертификат (банковский вклад) имеет характеристики обычного депозита и ЦБ. Процентная ставка фиксируется при оформлении документа, а доход выплачивается в момент его погашения. Как и ЦБ, сертификат можно передавать третьи лицам, завещать или оставлять в залог. В последних двух случаях передача прав требования может вызвать затруднения. По истечении срока действия документ нужно переоформлять. Следовательно, придется менять завещание, поскольку изменятся реквизиты ЦБ.

Туристам банковский сертификат может заменить денежные чеки. Чтобы не возить с собой кучу купюр во время путешествия по стране, можно оформить сертификат. Продать его можно будет в любом отделении банка-эмитента. Если срок действия документа не истек, то расчет дохода будет осуществлен только за фактическое количество дней использования ЦБ по «ставке до востребования». Еще одним недостатком является то, что не все банки имеют развитую сеть филиалов по всей стране. Да и не в каждом отделении одного и того же банка можно получить такой документ.

Именной сертификат можно быстро восстановить в случае его потери или кражи. Для этой цели банками разработана процедура по выпуску дубликата. Третьи лица не смогут обналичить средства по такому сертификату.

Различия сберегательного и депозитного сертификата

Впервые депозитные сертификаты появились на свет лишь в начале 60-х годов 20 века. Утвердившись в Соединенных Штатах Америки, они быстро начали распространяться по всему миру и уже в 1968 году смогли пополнить список ценных бумаг банков Великобритании.

С тех пор используются самые различные вариации сертификатов, начиная с Канады, Австралии и Новой Зеландии, в которых они именуются «срочными депозитными вкладами». В США с обозначением «временные депозитные вклады» это один из важнейших сберегательных инструментов, процентные ставки по которым близки к уровню казначейских векселей. И заканчивая Англией, где эти сертификаты приравняли к облигациям.

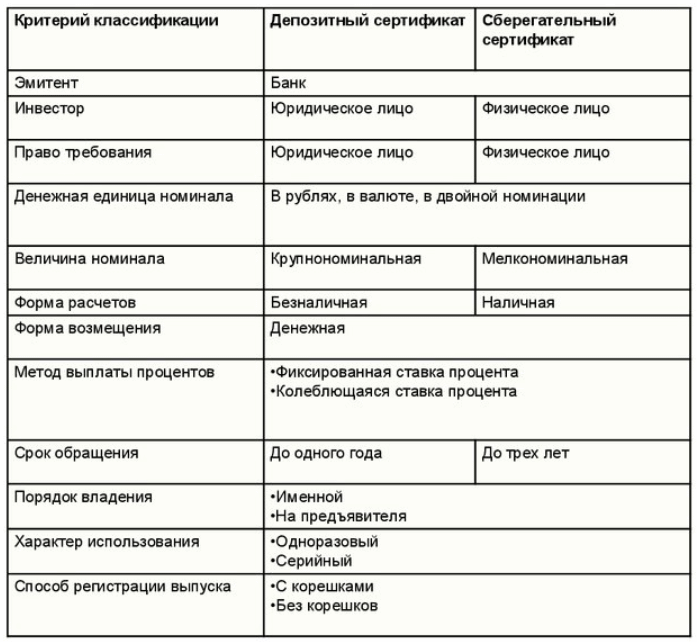

До нас они добирались достаточно долго и только в 1992 году, письмом ЦБ России, были признаны на законодательном уровне. Основные различия между депозитным и сберегательным сертификатом представлены в таблице:

Номинал депозитного сертификата обычно кратен 10 000 рублей, например 50 000 р. Но законодательно минимальной величины номинала для сертификатов нет. Таблица выше показывает два важных отличия между сертификатами:

- по типу вкладчика (физическое или юридическое лицо)

- по максимальному сроку обращения: до одного года или до трех лет.

Помимо этого важен порядок владения сертификатом:

| Именной | На предъявителя |

| Привязывается к определенному лицу | Может предъявить любое физическое лицо или ИП |

| В случае пропажи легко восстанавливается при обращении в эмиссионный банк | Если с ним что-то случится, то восстанавливать придется в судебном порядке |

| Застрахован наравне с банковскими вкладами | Не застрахован |

| Может выступать как средство для платежа |

Иначе говоря, сертификат на предъявителя можно передавать другим лицам. Следует отметить, что именной сертификат тоже может передаваться другому лицу, но это должно быть юридически оформлено как уступка права требования. Подавляющее большинство выпущенных сберегательных сертификатов было на предъявителя и если нет уточнения, то имеется в виду этот вариант. Другие особенности:

- Получателями депозитного сертификата могут являться только юридические лица, официально зарегистрированные на территории нашей страны. Но если он был выпущен на предъявителя, то предъявить его может любое лицо

- Депозитные сертификаты как правило выпускаются в рублях

- Погасить бумагу возможно в любом филиале или отделении вашего банка, тогда как при закрытии депозитного вклада может понадобиться обратиться именно в то отделение, где он был открыт

- Его можно предъявить к погашению до срока его истечения, однако в этом случае вся сумма, удостоверяемая сертификатом, будет рассматриваться как вклад до востребования с минимальной ставкой

- Если сертификат на предъявителя менял владельцев, то в отдельном поле на обороте или в дополнительном приложении к бумаге может быть сделана соответствующая заметка

- По истечении срока действия сертификата он становится бумагой до востребования. Иначе говоря, новые проценты не набегают, но оговоренные обязательства должны выплачиваться в полном объеме. Так, при вкладе 100 000 рублей и ставке 10% сроком на 3 года получается 130 000 рублей — которые можно забрать и через 3 года, и через 10 лет в любом отделении банка, который выдал сберегательный сертификат

- Ставка по сертификату может зависеть от размера внесенных средств. Чем выше сумма — тем больше ставка банка-эмитента

- Налог на прибыль должен платиться лишь при продаже сертификата третьим лицам (по договору), а также в случае превышения ставки значения (ключевая ставка ЦБ + 5 пп)

Застрахован ли Сберегательный сертификат?

Процентная ставка по Сберегательному сертификату в Сбербанке выше, чем ставка по любому вкладу и это неспроста. Все вклады (и валютные, и рублевые) застрахованы по государственной программе, а потому вкладчики в случае разорения банка смогут получить свои деньги обратно. Со Сберегательными сертификатами дела обстоят иначе, они не подлежат страхованию и именно этот риск Сбербанк компенсирует повышенными процентами.

Досрочный возврат «безотзывного» сертификата: ЦБ — за, банки — против

Между тем банковское сообщество ведет дискуссию с регулятором по поводу судьбы сберегательных сертификатов, точнее, о возможности их досрочного погашения.

Банк России разработал проект указания «О реквизитах сберегательного (депозитного) сертификата, закрепляющего права владельцев сберегательных (депозитных) сертификатов, выдаваемых на условиях обездвижения». В проекте, в частности, было предложено установить возможность для вкладчика вернуть средства досрочно (даже в случае «безотзывного» сертификата) при условии, что он выплатит кредитной организации некие проценты.

«Возможность предъявления сертификата, содержащего указание на отсутствие права его владельца на получение вклада по требованию, к досрочной оплате была включена в проект указания по предложению отдельных кредитных организаций, поскольку не исключено возникновение ситуаций, при которых вкладчикам, разместившим средства в сберегательные сертификаты, денежные средства будут требоваться оперативно (в связи с неожиданными жизненными ситуациями: смерть или болезнь родственников, крупные покупки и так далее). При этом отказ банков от возврата средств до истечения срока погашения сертификата может негативно восприниматься вкладчиками, снижать их лояльность по отношению к банкам, а в отдельных случаях приводить к росту социальной напряженности в обществе», — такой аргумент привел Центробанк. Во избежание негативных последствий и для повышения привлекательности финансового инструмента было предложено установить возможность для вкладчика вернуть средства досрочно (даже в случае «безотзывного» сертификата) с выплатой банку компенсации за досрочное погашение сертификата.

Это условие не устроило банки, в связи с чем Ассоциация банков России обратилась с письмом в Центробанк. Банкиры написали, что согласны досрочно погашать сертификаты лишь по аналогии с досрочным выкупом векселей.

«В проекте установлено, что вкладчик досрочно предъявляет сертификаты к оплате кредитной организации и при этом уплачивает ей некоторые проценты. Согласно п. 3 ст. 844 ГК РФ у банка отсутствует обязанность погашать такой сертификат вне зависимости от размера уплачиваемой владельцем сертификата суммы. По этой причине положение нуждается в уточнении. Предлагается установить, что по усмотрению банка сертификат может быть оплачен досрочно, при этом сумма, выплачиваемая владельцу сертификата, определяется по соглашению сторон по аналогии с досрочным выкупом векселей. Кроме того, правовая природа процентного платежа владельца сертификата при досрочной оплате остается не определенной. По указанным причинам условие о таком процентном платеже не должно входить в перечень обязательных реквизитов единого сертификата, если условия выпуска сертификатов не предусматривают возможности досрочного погашения в одностороннем порядке», — говорится в письме.

Банк России решил учесть мнение банковского сообщества при доработке нормативного акта. «По нашему мнению, возможность предоставления вкладчику указанного права действительно должна определяться банком в условиях выдачи сертификатов», — к такому выводу пришли в ЦБ.

Какой срок обращения

Срок обращения депозитных сертификатов определяется банком-эмитентом. По российским законам не может превышать 1 год (для сберегательного — до 3 лет). Пролонгация не предусмотрена. По истечении срока трансформируется во вклад до востребования.

Можно ли предъявить документ к погашению до окончания его срока

Можно, но не нужно. В этом случае всю внесенную инвестором сумму банки будут рассматривать как вклад до востребования. Следовательно, процентная ставка будет существенно ниже ставки, прописанной на бланке.