Почему сбербанк отказывает в кредите, и как жить с этим отказом

Содержание:

- Реально ли оспорить отрицательное решение Сбербанка

- Что делать после СМС с отказом в кредите

- Внутренняя политика банка и контроль государства

- Требования Сбербанка к клиентам

- Как проверить статус заявки на кредит в Сбербанке?

- Если одобрили кредит в Сбербанке Онлайн, что делать дальше?

- Почему Сбербанк отказывает в выдаче кредита?

- Причины, зависящие от заемщика

- Почему Сбербанк отказал в потребительском кредите?

- Почему у Сбербанка такие строгие условия кредитования?

- Основные причины отказа в кредите от Сбербанка

- Как повысить шансы на одобрение кредита в Сбербанке?

- Сравнительная таблица лучших банков и МФК

- Что делать, если банк отказал в выдаче займа

- Как повысить шансы на одобрение заявки

- Как добиться одобрения заявки?

- Способы повысить вероятность успеха

- Какие требования к заемщикам у Сбербанка?

Реально ли оспорить отрицательное решение Сбербанка

Если клиент недоволен решением Сбербанка о выдаче кредита, то для положительного решения требуется, чтобы в кредитной истории произошли следующие изменения:

- повышение зарплаты;

- привлечение поручителей;

- оплата текущих кредитов;

- дополнительные доходы.

Что такое кредиты без процентов, узнаете из этой статьи.

Оспорить отрицательное решение Сбербанка не получится, остается только улучшать свою кредитную историю. Перед подачей заявления о кредите предварительно следует решить следующие вопросы:

- есть ли по прошлым кредитам просроченные платежи;

- все ли виды доходов можно подтвердить документами;

- погашены ли долги по кредитным картам;

- соизмеримы ли доходы с размеров кредита и ежемесячного платежа.

Основные причины отказа в кредите.

Как изменить кредитную историю

Испорченная кредитная история — это большие неудобства и почти всегда гарантированный отказ в выдаче займа. Но исправить положение можно, причём несколькими способами:

- в банке подать заявление в службу безопасности. Оно будет рассмотрено, но на большую сумму рассчитывать нельзя;

- попробовать уверить сотрудника банка в том, что есть серьёзные намерения вовремя погасить кредит.

Подтвердить свои слова можно квитанциями за вовремя оплаченные коммунальные счета, историю пользования кредитной карты, историю зарплатной карты. Все это может способствовать положительному решению о выдаче займа;

- создать счёт в Сбербанке, который следует каждый месяц пополнять. Спустя год можно подавать заявление на кредит, которое с большой вероятностью будет удовлетворено;

- объясните причины, по которым была испорчена кредитная история. Если есть возможность, предоставьте справки и больничные листы, подтверждающие болезнь. Также помогут и справки о задержках выплаты зарплаты, увольнениях и так далее;

- можно попробовать взять небольшой кредит в банке, который не запрашивает кредитную историю. Найти такой банк легко. Выданный кредит следует вовремя погашать, стараться даже немного переплачивать. После успешного погашения займа кредитная история будет улучшена.

Что делать после СМС с отказом в кредите

Если вы все-таки получили отказ в кредите в Сбербанке, то самое первое что требуется совершить – узнать, почему это произошло.

Рекомендуется самостоятельно проверить свои документы еще раз тщательно. Не лишним будет повторно проанализировать, соразмерна ли запрашиваемая сумма с реальными доходами.

Анализ ситуации позволит избежать ошибочных действий, когда будет подана повторная заявка на кредит в Сбербанке.

В Сбербанк Онлайн можно узнать причину отказа по заявке на кредит и подать повторную

В Сбербанк Онлайн можно узнать причину отказа по заявке на кредит и подать повторную

Не пытайтесь анализировать истории других заемщиков. Узнать, по каким причинам банк одобрил или отказал в выдаче ссуды кому-то, кроме вас, невозможно. Вместо этого старайтесь максимально точно узнать, какие требования предъявляет Сбербанк к заемщикам, желающим получить кредит, и соответствовать им.

Внутренняя политика банка и контроль государства

Для контроля над рынком кредитования, государство, в лице Национального Банка РФ, создало ряд регулирующих деятельность финансовых организаций законов. Суть состоит в том, что кредитные организации должны следить за ликвидностью своего кредитного портфеля и не допускать превышения допустимого показателя невозврата. В противном случае банк может лишиться права заниматься финансовой деятельностью. Таким образом, НБ РФ защищает права и интересы других участников финансового рынка и клиентов банка.

Исходя из вышесказанного, каждая кредитная организация разрабатывает свои правила, и закрепляет их во внутренних положениях. При проведении кредитной политики, банки учитывают риски по невозврату по предоставленным займам и свои финансовые возможности. Если выданный кредит попадает в категорию рисков, кредитор обязан создать резерв на возможные потери. Это означает, что определенная сумма ложится на счет резерва, и не может быть использована до полного возврата долга заемщиком. Для банка это, конечно, совсем невыгодно.

Каждый понимает, что есть банки, которые более охотно дают кредиты. Но почему к ним обращаются в последнюю очередь? Потому что они компенсируют свои риски высокими ставками по кредитам. Соответственно, банки с высоким рейтингом надежности предлагают более выгодные условия в кредитовании, но очень тщательно проводят отбор заемщиков.

Требования Сбербанка к клиентам

Так как одна из основных причин отказа в ссуде – несоответствие заемщика требованиям компании, важно провести объективный анализ на предмет соответствия этим требованиям. Они выглядят следующим образом:

- наличие у заемщика гражданства Российской Федерации;

- временная или постоянная регистрация в любом регионе страны;

- возраст на момент оформления ссуды – 21 год или более;

- возраст на момент погашения кредита – не более 65 лет;

- время работы на текущей должности – минимум 6 месяцев;

- общий стаж за последние 5 лет – минимуму 12 месяцев.

Если вы соответствуете этим запросам, но получаете отказы, значит причина кроется в другом – найдите ее.

Как проверить статус заявки на кредит в Сбербанке?

Есть 3 варианта: Сбербанк Онлайн, звонок, поход в отделение. Рассмотрим их по порядку.

В Сбербанк Онлайн

В Сбербанк Онлайн можно получить информацию о том, когда заявка была одобрена. Прибавляете к этой дате 30 дней – получаете последний день, в который одобрение действует.

Порядок действий для потребительских займов:

- Заходите в Сбербанк Онлайн.

- Выбираете раздел «Кредиты».

- Смотрите – на странице будет ваш одобренный кредит с датой одобрения.

Узнать дату по ипотеке немного сложнее – все ипотеки оформляются через ДомКлик. Что делать:

- Заходите на сайт ДомКлик, вверху справа жмете на «Войти в личный кабинет».

- Нажимаете на «Войти через Сбербанк».

- Подтверждаете вход.

- Переходите в раздел «Одобрение объекта».

- Находите интересующую вас информацию.

Если хотите узнать, готова ли кредитка – сделайте следующее:

- Зайдите в Сбербанк Онлайн.

- Перейдите в «Карты».

- Найдите кредитку и проверьте ее статус.

По номеру телефона

Если вы уже являетесь клиентом Сбербанка – позвоните на номер 900 и спросите оператора: «Сколько еще будет действовать одобренный кредит?». Он удостоверится в том, что вы – это вы, после чего ответит. Если вы пока клиентом не являетесь, этот способ не сработает.

В отделении Сбербанка

Все просто: приходите с паспортом и спрашиваете. Спрашивать можно в любом отделении, не обязательно идти в то же, в котором оформляли заявку (если делали это офлайн).

По мобильному банку

Мобильный банк проверку одобрения не поддерживает, но многих вводит в заблуждение тот факт, что на мобильник приходят СМС с одобрением кредитов при том, что люди эти кредиты даже не пытались оформить. Объясним, в чем дело. У Сбербанка есть так называемое предодобрение – это когда специальная программа вдруг решает, что вот этому вот клиенту банка неплохо бы выдать кредит. Программа формирует СМС, в котором написано, что «вам одобрен кредит, придите и заберите». Иногда все работает так, как и задумывалось, а иногда случаются казусы – человек получает СМС, приходит в Сбербанк, а ему говорят: «Увы, мы вам этот одобренный кредит выдать не можем. Либо ошиблась программа, либо изменились условия». Поэтому в случае получения СМС о предодобренном кредите не стоит слишком сильно радоваться.

Если одобрили кредит в Сбербанке Онлайн, что делать дальше?

Сколько одобряют кредиты и сколько это одобрение в Сбербанке Онлайн действует – разобрались. Осталось разобраться с получением. А разбираться, в общем-то, не с чем – заходите в Сбербанк Онлайн, переходите в «Кредиты», находите кнопку «Получить деньги», жмете. Нужно будет ввести код из СМС – он будет считаться цифровой подписью. Деньги придут на карточку, которую вы указали при оформлении кредита.

- При подаче заявки вы указали, что хотите получить деньги на новую карточку. В этом случае придется идти за этой карточкой в отделение – там же и подпишете документы.

- Вы оформили кредитку. Как и в прошлом случае, за ней придется идти.

- Вы берете ипотеку. В этом случае окончательное подписание документов будет происходить в офисе.

Почему Сбербанк отказывает в выдаче кредита?

Даже если клиент соответствует требованиям и предъявит пакет документов, нет 100% гарантии того, что Сбер вынесет положительное решение. К сожалению, причина отказа не сообщается. Можно понять ее самостоятельно и исправить.

Стандартные причины отказа:

| Причина | Подробнее | Как исправить, чтобы через 60 дней получить положительное решение в Сбербанке |

|---|---|---|

| Негативная кредитная история | Запрашивается из БКИ. В результате сотрудник банка видит, сколько долгов у потенциального клиента, как часто он нарушал сроки оплаты, и какие обязательства взыскивались принудительно. | Погасить долги или начать в срок платить по действующим финансовым обязательствам. |

| Закредитованность | Это актуально, когда у клиента много кредитов и з/п хватает впритык, чтобы их погашать (порой даже не хватает). | Погасить долги, чтобы з/п хватало на оплату нового кредита. |

| Низкий уровень з/п | Одобряя лимит, банк рассчитывает размер ежемесячного взноса. Необходимо, чтобы после его оплаты у клиента оставались на жизнь деньги в размере прожиточного минимума. | Найти новую работу или дополнительный источник дохода. |

| Ранее оформленный кредит в Сбербанке погашен с нарушениями | Если клиент постоянно вносил платежи с просрочкой или вовсе перестал погашать и долг взыскивался принудительно. | Ничего не поделать, в таком случае банк заносит таких клиентов в «черный список». |

| Банкротство | В рамках закона клиент может списать долги, если нечем платить. | Ничего поделать, поскольку банк будет отказывать как минимум 5 лет. |

| Заболевания | В данном случае речь идет про серьезные заболевания, в результате которых клиент может длительный срок проводить в медицинском учреждении. | Попробовать оформить страховку, с риском: оплата кредита в случае смерти или временной и постоянной нетрудоспособности клиента. |

| Наличие судимости | Часто банк отклоняет заявку граждан, которые привлекались к уголовной ответственности. Тут ничего не поделаешь. |

Важно! В большинстве случаев подать повторную заявку, после получения отказа, можно спустя 60 дней

Причины, зависящие от заемщика

На каждом этапе рассмотрения обращения человека в банк с целью получения ссуды данные проверяются всесторонне. Есть ситуации, когда сотрудники вынуждены отказать по причинам, напрямую зависящим от заявителей. Кроме попадания в черный список заемщиков, есть и еще ряд случаев:

На каждом этапе рассмотрения обращения человека в банк с целью получения ссуды данные проверяются всесторонне. Есть ситуации, когда сотрудники вынуждены отказать по причинам, напрямую зависящим от заявителей. Кроме попадания в черный список заемщиков, есть и еще ряд случаев:

У клиента много кредитов в разных банках или уже имеется кредит в Сбербанке.

Человек является поручителем по ссуде своего родственника или друга.

У заявителя есть судимость.

Профессия связана с риском для жизни, что не приветствуется банком при выдаче ссуд.

Клиент пока не получил гражданство России.

Отсутствие официального трудоустройства, а доход, пусть и постоянный, человек получает «в конверте».

Отсутствие поручителей.

Отказ от оформления страхового договора.

Ошибки при заполнении заявки или наличие недействительных документов.

Повлиять на результат запроса по выдаче кредита может даже неопрятный вид человека, пришедшего в подразделение Сбербанка

Важно помнить о том, что одеться лучше по-деловому и вести себя адекватно

Есть и независящие от человека причины, по которым банк в ссуде откажет. Известно, что все данные о клиенте проверяются. Поэтому когда у человека есть родственники-сидельцы, близкие, имеющие много кредитов, на заявку последует отказ.

Слишком молодой или старший возраст — еще один фактор, влияющий на решение клерков. Чаще кредиты выдают гражданам в возрасте от 21-22 лет и до 65. Если у человека большое количество иждивенцев, банк откажет, поскольку львиную долю доходов клиент будет тратить на детей или престарелых родственников.

Почему Сбербанк отказал в потребительском кредите?

Обычно Сбербанк не объясняет клиенту, почему отказывает по заявке на потребительский кредит. Раскрывать причину не принято, так как мошенники могут воспользоваться такой информацией. На самом деле при проверке клиента Сбербанк использует огромное количество параметров, и каждый из них может повлиять на отказ в выдаче кредита.

Рассмотрим, по каким причинам Сбербанк отказывает в выдаче кредита своим клиентам наиболее часто:

- Закредитованность. Если у вас много кредитных обязательств, и на их исполнение вы тратите половину или больше своего дохода, то банк не сможет предоставить новую ссуду. Ведь вероятность того, что в такой ситуации вы не сможете справляться с обязательствами, резко повышается.

- Негативная кредитная история. Очень часто Сбербанк отказывает в выдаче кредита после запроса информации в Бюро кредитных историй. Если в прошлом вы допускали длительные просрочки, то у кредитной организации будут большие сомнения по поводу вашей надежности.

- Возраст. Если ваш возраст только достиг минимального, установленного требованиями, или, наоборот, приближается к максимальному, то банк не всегда одобряет ссуду. Здесь все будет зависеть от влияния остальных факторов.

- Внешность. Мнение сотрудника банка, принимающего документы, также имеет значение. Если ему покажется, что клиент злоупотребляет спиртным, неопрятно выглядит и т. д., то он может сделать соответствующую отметку, и система без объяснения причин откажет такому заемщику в ссуде.

- Отказ от страховки. Формально такие действия никак не влияют на решение кредитной организации. Фактически риски банка увеличиваются, а прибыль, напротив, снижается. Это может привести к отрицательному решению по заявке. Впрочем, никто не мешает отказаться от страховки уже после подписания договора. По закону на такую операцию у заемщика имеется 5 дней.

Почему у Сбербанка такие строгие условия кредитования?

Сбербанк – лидер среди банков. Он задает правила большинству более мелких банков, участвует в очень крупных финансовых операциях. И при этом в его обязанности входит соблюдение интересов вкладчиков и защита их сбережений. Поэтому его сотрудники, понимая всю ответственность, обязаны наиболее внимательно подходить к любым вопросам, связанным с кредитам. В его интересах не только следить за своевременными выплатами, но и отсеивать мошенников, желающих нажиться на выгодных кредитах.

Поэтому часто те, кто берут кредит впервые, сталкиваются с отказом и задаются вполне очевидным вопросом: “Почему Сбербанк отказал в кредите?”. Отвечая на этот вопрос нужно помнить, что Сбербанк – один из главных банков Российской Федерации, и поэтому его требования к клиентам бывают строгими и иногда даже завышенными.

Основные причины отказа в кредите от Сбербанка

Причин может быть несколько. В данной статье будут рассмотрены наиболее часто встречающиеся на практике:

Часто банк отказывает людям, не имеющим гражданства Российской Федерации или прописки в том регионе, где происходить обращение по поводу кредита. Гражданство РФ является обязательным требованием к будущему заёмщику.

При этом обязательна регистрация, но получить кредит можно и с временной пропиской. В этом случае срок кредита не будет больше 12 месяцев, потому что он не может превышать срок временной прописки.

Плохая кредитная история — эта причина наиболее «популярна», когда речь заходит об отказе в выдаче кредита. Если когда-либо заёмщик уже брал кредит в любом из российских банков и допустил просрочку по его оплате, то его кредитная история автоматически «испортится». Результат прост — получить кредит в Сбербанке будет практически невозможно, причём даже в случае оплаты просрочек. Может быть и так, что заёмщик стал поручителем для кого-либо, а затем не стал платить по кредиту. Этим он испортил кредитную историю самому себе и тем, кто за него поручился.

Возраст тоже может стать препятствием для получения займа. Например, если человек молод (возраст порядка 18-20 лет) или находится в предпенсионных годах (60-65 лет). Сбербанк выдаёт кредиты только тем людям, которые достигли 21-летнего возраста и не переступили порога в 65 лет. Но с поручителями заем может быть выдан и до 75 лет.

Большая кредитная нагрузка на будущих клиентов. В настоящее время курс рубля нестабилен, в течении нескольких месяц происходило его обесценивание. Люди стали все чаще брать большое количество кредитов на удовлетворения самых разных нужд. Это вынудило Сбербанк проводить кропотливые проверки людей на наличие текущих долгов, которые приходят за получением займа. Такие меры позволяют снизить шанс того, что заёмщик не сможет оплачивать выданный Сбербанком кредит, поскольку на нем еще «висит» несколько обязательных платежей. Если у человека имеются кредиты, сумма выплат по которым превышает 30 процентов от зарплаты, то шансы получить отказ от Сбербанка стремительно повышается.

Если будущий заёмщик не может документально подтвердить, что его трудоустройство официальное, то получить кредит просто не получится.

Все чаще Сбербанк для выдачи кредита требует от клиентов предоставление копии трудовой книжки, а также справку 2-НДФЛ. Такую процедуру не придётся делать тем заёмщикам, которые являются получателями зарплаты в этом банке.

Банк отказывает в кредите тем, чей доход несоизмеримо мал в сравнении с суммой запрашиваемого займа. По закону, сумма ежемесячного платежа не может превышать половину всех доходов заёмщика. Например, если зарплата человека не превышает 15 тысяч рублей, то и просить он может заем в пределах 100 тысяч.

Заёмщик может иметь неоплаченные коммунальные услуги, штрафы и даже отрицательный баланс сотового телефона. Все это может показать Сбербанку, что такой клиент является ненадёжным, а значит в выдаче кредита ему желательно отказать.

При заполнении анкеты на кредит следует предоставлять исключительно правильную информацию о себе. Почти все сведения банк сможет проверить, а значит, что ложь приведёт к однозначному отказу Сбербанка в выдаче займа. Также за предоставление контрафактных документов и ложных сведений легко угодить в чёрный список банков на предоставление кредитов и даже получить проблемы с законом за подделку документов.

Если у человека есть судимости (особенно, если он совершил экономические преступления), то шанс получить кредит в Сбербанке стремится к нулю

Заёмщики с условной судимостью имеют немного больший шанс в получении денег, но всё-таки им будет намного сложнее, чем добропорядочным гражданам.

Все чаще сотрудники Сбербанка, отвечающие за выдачу займов, обращают внимание на то, как выглядит и как себя ведёт их клиент. Если он пришёл в отделение банка в пьяном виде, имеются подозрения в том, что он принимает наркотики, от него исходит неприятный запах, то в выдаче кредита ему будет отказано

Недоверие сотрудников может вызвать и поведение человека. К примеру, на вопросы он отвечает путанно, излишне сильно волнуется и многое другое.

Требования к заёмщикам в Сбербанке

Основные требования, которые Сбербанк предъявляются к заёмщикам следующие:

- заёмщик должен быть гражданином Российской Федерации;

- должна иметься прописка на территории России;

- положительная кредитная история;

- наличие всех необходимых документов;

- отсутствие судимостей;

- стаж работы на последнем месте не менее года;

- возраст от 21 года до 75 лет;

Основные причины отказа в кредите перечислены в этом видео:

Как повысить шансы на одобрение кредита в Сбербанке?

Подводя итог, озвучим основные тезисы. Чтобы повысить свои шансы на получение кредита в Сбербанке необходимо:

- Снизить свою долговую нагрузку. Закрыть хотя бы один кредит, а если у вас имеются кредитные карты, которыми вы не пользуетесь, то необходимо будет вернуть их в банк.

- Сделать запрос в Бюро кредитных историй, чтобы проверить — не числиться ли за вами неизвестный (или давно и хорошо забытый) просроченный долг.

- Станьте зарплатным клиентом Сбербанка.

- Положить на вклад в Сбербанке деньги — хотя бы 20 тыс. К клиентам, которые просят кредит, но при этом имеют в банке вклад, менеджеры более благосклонны.

Сравнительная таблица лучших банков и МФК

Если «Сбербанк» перестанет выдавать кредиты, нужно обратить внимание и на другие достойные варианты. Но чтобы сделать правильный выбор, желательно сравнить по основным показателям как лучшие банки, так и микрофинансовые организации

| Банк/МФО | Миним. возраст получат. | Макс. сумма лимита | Мин. % ставка | Срок | Особенности |

| Банки | |||||

| ОТП Банк | 25 лет | До 750 000 ₽ | От 12,5% | 1-84 месяца | Уникальные условия кредитования |

| Тинькофф Банк | 22 года | До 3 000 000 ₽ | От 10,99% | 13-84 месяца | Лицензии на профессиональные операции по кредитам |

| Совкомбанк | 20 лет | До 1 000 000 ₽ | От 16,9% | 1,5-5 лет | Индивидуальные программы выдачи кредитов |

| Райффайзенбанк | 23 года | До 2 000 000 ₽ | От 9,9% | До 3 лет | Различные категории продукта |

| Банк Восточный | 20 лет | До 15 000 000 ₽ | От 11,5% | 13-240 месяцев | Самая крупная сумма кредита |

| МФО | |||||

| FastMoney | 18 лет | До 50 000 ₽ | От 2% | От 7 дней до года | Возможность пролонгации 7 раз на год |

| Е-капуста | 18 лет | До 30 000 ₽ | От 0% | 7-21 день | Не обращают внимания на долги по другим кредитам |

| Kredito24 | 18 лет | До 15 000 ₽ | От 1,5% | 7-30 дней | Уникальные условия для инвесторов |

| Vivus | 18 лет | До 30 000 ₽ | От 1,5% | До месяца | Круглосуточное обслуживание кредитов |

| Zaymigo | 18 лет | До 50 000 ₽ | От 0,49% | До 84 дней | Последующее увеличение кредитного лимита до 70% |

Никто не застрахован от внезапного отказа, у которого может быть ряд причин. Так как получить информацию непосредственно от компании не удастся, нужно самостоятельно изучить популярные ситуации, которые мешают получению денег. Решение этих проблем поможет быстро и просто обзавестись желаемой суммой.

Что делать, если банк отказал в выдаче займа

Отказ в выдаче небольшого потребительского кредита вполне можно пережить. Но если человеку необходима крупная сумма либо ипотечный заем, необходимо продумать свои действия на случай отклонения заявки.

Подача повторного заявления

Повторную анкету в Сбербанк заемщик может подавать не ранее, чем через 60 дней после получения решения по первой заявке. Это касается всех кредитных продуктов: потребительских займов, ипотеки, кредитных карт. При более раннем обращении менеджер в отделении просто не примет предложенные ему документы. Подать заявку через веб-кабинет также не получится, система заблокирует ее автоматически. Перед повторным обращением необходимо постараться свести факторы отказа к минимуму:

- проверить сроки годности личных документов;

- получить постоянную прописку вместо временной регистрации;

- проверить свою кредитную историю и устранить недостатки;

- погасить часть действующих займов либо рефинансировать их.

Как поменять кредитную историю

Любой человек может исправить свою кредитную историю. Но для начала ее необходимо проверить, запросив данные в соответствующем бюро. Эта процедура доступна гражданам РФ бесплатно.

Далее – при полном отсутствии кредитов ранее стоит обратиться для начала в пару МФО. Взяв небольшие займы и вернув их в срок, а может даже досрочно, гражданин создаст прецедент. После этого будет намного проще получить небольшой заем или кредитку с минимальным лимитом в некрупном банке. Полученным кредитным продуктом также следует попользоваться некоторое время и вернуть раньше срока. После этого уже можно обращаться в более крупные банки.

Примерно таким же будет порядок действий для тех, чья кредитная история испорчена просрочками выплат. Здесь тоже для начала следует действовать через МФО – они наиболее лояльно относятся к клиентам. Но все взятые займы необходимо будет возвращать строго в срок.

Если же в данных БКИ обнаружились записи о давно погашенном кредите, необходимо обратиться в банк, который его выдавал. Хорошо, если у гражданина есть справка о полном погашении. Если нет, придется сверять данные с банковским работником, а затем писать заявление на повторную отправку информации в БКИ. Обновление кредитной истории может занять пару недель.

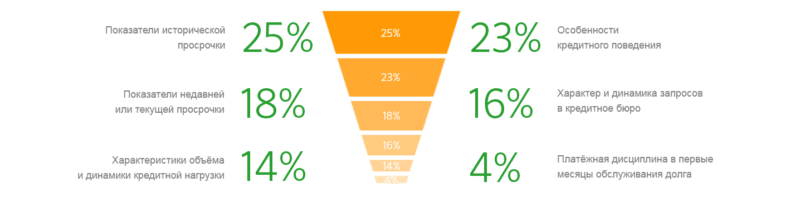

Что влияет на Персональный кредитный рейтинг?

Что влияет на Персональный кредитный рейтинг?

Как повысить шансы на одобрение заявки

Для повышения шансов достаточно быть очень убедительным для финансового учреждения, доказать кредитору, что заемщик — человек ответственный и способен вовремя расплачиваться с долгами. Но есть и нюансы, которые нужно учитывать, чтобы не получилось так, что ссуду не одобрил «Сбербанк»:

- Следует заранее собрать нужный перечень документации обо всей доходности.

- Банковские работники знают все уловки, так что не нужно их обманывать.

- Время от времени полезно обращаться в БКИ и наблюдать за состоянием кредитной истории.

Если банк увидит, что клиент внушает доверие, держит свое слово и полностью платежеспособен, можно без лишних усилий получить желаемый займ, оставляя минимум своих данных.

Как добиться одобрения заявки?

Увеличить шансы на получение займа можно следующими способами:

- предоставив более объёмный комплект документации;

- оформив страховку;

- передав имущество под залог (к примеру, квартиру, ТС, частный дом);

- подтвердив документально наличие дополнительного дохода (например, от сдачи квартиры в аренду);

- предоставив поручителя и/или созаёмщика;

- уменьшив размер желаемой ссуды.

Если вам было предоставлено отрицательное решение по запросу, повторно обратиться в банк можно через месяц.

Сбербанк предлагает несколько разновидностей кредитных карт. К потенциальным владельцам карточных продуктов предъявляются более лояльные требования.

Лимит кредитования определяется в персональном порядке и максимально может достигать 3 млн. рублей. При отсутствии просрочек и регулярном использовании карты размер лимита повышается.

Способы повысить вероятность успеха

Помимо исправления указанных выше причин есть еще несколько способов, которыми можно повысить шанс на одобрение заявки. Лучший путь – повысить уровень официальной заработной платы, которая выдается через бухгалтерию, а не в конверте. На официальный доход в Сбербанке смотрят в первую очередь, поэтому уже этим можно ограничиться. Если повышение зарплаты вам не подходит, можно попробовать альтернативные способы:

- Уменьшить размер кредита, который надо запросить в банке.

- Увеличить длительность периода погашения задолженности.

- Предоставить иные доказательства платежеспособности.

- Подобрать другую кредитную программу (с обеспечением).

В качестве обеспечения может выступать поручитель с хорошим официальным доходом, либо имущественный залог. Закладываемое имущество должно обладать высокой ликвидностью, обязано принадлежать заемщику. Хорошо на эту роль подойдет земельный участок, квартира, частный дом или недавно купленный автомобиль.

Рекомендуется воспользоваться кредитным калькулятором на официальном сайте Сбербанк для того, чтобы рассчитать оптимальную величину займа для ваших характеристик как заемщика. В заявке на кредит следует указывать именно рассчитанную на калькуляторе сумму, чтобы снизить вероятность отказа. Не стоит подавать заявки с одинаковыми условиями, так как если причина именно в них, от Сбербанка снова последует отказ.

Какие требования к заемщикам у Сбербанка?

Каждый клиент, который обращается в «Сбербанк» для оформления любого кредита должен соответствовать определенным требованиям:

Каждый клиент, который обращается в «Сбербанк» для оформления любого кредита должен соответствовать определенным требованиям:

- он обязательно должен быть гражданином Российской Федерации с постоянной пропиской и возрастом от 21 года до 75;

- заемщик должен быть трудоустроенным с официальным доходом и стажем на одном месте не менее полугода, а общий стаж не должен быть меньше одного года;

- у клиента нет других открытых крупных кредитов в любых финансовых учреждениях (в том числе и «Сбербанке»), в противном случае он получит отказ из-за закредитованности;

- у заемщика положительная кредитная история, в случае ее полной отсутствия банк также может отказать в займе;

- у клиента есть постоянный доход не ниже 30 тысяч рублей ежемесячно.

В зависимости от суммы займа банк может потребовать дополнительные документы или учитывать другие факторы для отказа или одобрения кредита.