Налоги в сша

Содержание:

- Подоходный налог на уровне штатов

- Особенности налоговых сборов в Америке для нерезидентов

- Налоги федерального уровня

- Подоходный налог

- Налоговая система Франции

- Виды налогов в США

- Американские налоги

- Налоги на недвижимость

- Штаты — оффшоры в Америке

- Налоговая система США

- Налоговая система США и ее сравнение с российской

- Сравнительная таблица налогов США и РФ

- В: Придется ли наемным работникам заполнять новую налоговою Форму W-4 в 2018?

- В США абсолютно любой доход облагается налогом. Сумма налога индивидуальна для каждого человека и зависит от многих факторов. Проценты по ипотеке, а также благотворительность, и налог на недвижимость вычитаются из общего налога.

- Сервис: TurboTax

- ИЗ ПРАКТИКИ

- Налоговая декларация и возврат налогов

Подоходный налог на уровне штатов

Какие платят налоги в США физические лица и юридические, помимо федерального подоходного? Еще один налог на доходы взимают со своих жителей штаты. Причем каждый из них волен сам назначать свою ставку, поэтому в разных регионах подоходный налог на этом уровне может существенно различаться. В восьми штатах он вообще отсутствует. Это Аляска, Техас, Флорида, Невада, Южная Дакота, Вайоминг и Вашингтон. При этом каждый регион имеет право устанавливать ставку налога: в некоторых штатах она прогрессивная, в других – постоянная. Поэтому многие компании открывают свои офисы и заводы в штатах, освобожденных от налогов – это позволяет удешевить производство и сделать их товары более доступными. Какие штаты являются самыми «дорогими» в отношении подоходного налога?

- Нью-Йорк (12,6 %);

- Коннектикут (12,5 %);

- Калифорния (11 %);

- Иллинойс (10 %);

- Нью-Джерси (12,2 %).

Самые дешевые налоговые ставки находятся в менее привлекательных штатах, таких как Аляска, Луизиана, Нью-Гэмпшир.

Особенности налоговых сборов в Америке для нерезидентов

Если вы не являетесь полноправным гражданином страны, а только временно проживаете в США на правах иностранца, то для вас все налоговые издержки будут связаны с двумя категориями доходов:

- доход, полученный в результате любой торговой, а также коммерческой деятельности на территории страны — ECI (Effectively Connected Income). Налог по данному доходу рассчитывается по прогрессивной ставке, которая ничем не отличается от той, которая предусматривается для резидентов страны, и зависит не только от суммы прибыли, но и от многих сопутствующих обстоятельств. При оформлении налоговой декларации данный тип дохода уточняется на самой первой странице формы 1040NR, U.S. Nonresident Alien Income Tax Return;

- доход, подпадающий под категорию FDAP (Fixed, Determinable, Annual, or Periodical — фиксированный, определяемый, годовой или периодический). Такой тип дохода может быть любым, но чаще всего речь о пассивном доходе, например, проценты по банковскому депозиту, дивиденды, доход с аренды, различные отчисления и гонорары. Данный доход подлежит налогообложению по фиксированной ставке в 30%, однако при соблюдении особых процедур данную ставку можно существенно уменьшить.

При уплате налогов по своим доходам стоит помнить о возможностях избежания двойного налогообложения в случае, если между США и вашей страной заключено соответствующее соглашение. Что касается налогообложения доходов с криптовалют, то как активы, больше всего похожие на ценные бумаги, они подпадают под категорию FDAP, в подкатегорию “прирост капитала”.

Налоги федерального уровня

Основу доходной части американского бюджета (около 70%) составляют федеральные налоги. Важнейшими инструментами управления уровнем доходов населения являются несколько видов налогов:

- подоходный налог с заработной платы физических лиц и самозанятых предпринимателей.

- обязательный корпоративный налог на сверхприбыль предприятий.

- налог на имущество.

- налог с продаж и акцизы.

- взносы в органы социального страхования.

- налог на безработицу.

Ставки налогов на федеральном уровне неизменны для всех категорий плательщиков. Объектом налогообложения является чистая прибыль компании:

Исчисление ведётся в национальной валюте — долларах США. Ставки налогов на корпоративную прибыль в США выше, чем в большинстве экономически развитых стран. Поэтому значительная доля производственного потенциала корпораций выводится владельцами активов за рубежи страны, на рынки с дешёвой рабочей силой и высоким IT-потенциалом. Классический пример – Китай. Освобождение от выплаты налога на прибыль возможно лишь при отсутствии деятельности текущего счёта в банке.

|

Сумма чистой прибыли, $ |

Сумма налога, $+ % на сумму свыше минимальной |

| 0 – 50 000 | 15% |

| 50 001 – 75 000 | 7 500 + 25% |

| 75 001 – 100 000 | 13,750 + 34% |

| 100 001 – 335 000 | 22 500 + 39% |

| 335 001 – 10 000 000 | 113 900 + 34% |

| 10 000 001 – 15 000 000 | 3 400 000 + 35% |

| 15 000 001 – 18 333 333 | 5 150 000 + 38% |

| 18 333 334 и выше | 35% |

Доход физических лиц облагается на федеральном уровне – важная статья доходов бюджета. В 2018 году планируется поступление в казну свыше 5 трлн.долл. в виде личного подоходного налога с граждан:

Ставки федерального НДФЛ

Структура налогообложения доходов физических лиц предполагает наличие большого количества вычетов в течение календарного года. Бывает, что их число достигает сотни. Процесс заполнения декларации по НДФЛ достаточно сложен. Он от налогоплательщика немало времени и изрядную долю внимательности. Единственным облегчением является то, что заполнять документ необходимо только один раз в год. Обучение правилам предоставления налоговой декларации в США начинается со студенческой скамьи. Большинство затрат и вычетов, данные о которых вносятся в декларацию, носят дифференцированный характер.

Сравнение малого бизнеса США и РФ в структуре ВВП

Подоходный налог

Подоходный налог – один из наиболее весомых источников фискальных поступлений в федеральный бюджет США. Этот налог уплачивается всеми гражданами, которые живут и получают доход на территории страны, в том числе индивидуальными предпринимателями. Налог рассчитывается в процентном соотношении к сумме валового дохода, который включает все доходы, полученные лицом за конкретный период.

Если говорить в контексте индивидуального предпринимательства, то в базу налогообложения включается:

- доход от предпринимательской деятельности;

- доход от ценных бумаг;

- доходы, полученные из других источников.

Ставка федерального подоходного налога в США составляет от 15 до 39%, в зависимости от размера прибыли.

Налоговая система Франции

Налоговая система Франции известна тем, что именно в этой стране впервые был введен НДС в 1954 году. В настоящее время французское налогообложение является образцом стабильности в отношении установленных налогов и правил их применения. Ежегодно во Франции пересматриваются ставки по налогам из-за сложившейся нестабильной ситуации в экономике.

Как и налоги других стран, французские можно поделить на 2 вида: прямые и косвенные налоги.

Прямые налоги федерального значения включают в себя следующий перечень:

- Налог на недвижимое имущество. Дополнительно во Франции действует налог на новую недвижимость. К примеру, приобретая квадратные метры в новостройке, рядовой француз может заплатить 19,6% от их стоимости в качестве налога. Эта сумма может быть возвращена владельцу недвижимости по истечении 20 лет при одном условии – в случае ее продажи владельцем. Возмещается налог в пропорциональном размере.

- Подоходный налог для физлиц. В отличие от других стран во Франции этот налог обеспечивает лишь пятую часть (20%) всех налоговых поступлений. Ставка налога имеет прогрессивный характер и может доходить до 52%. Налог действует с 1914 года.

- Налог на прибыль юрлиц. Он был принят сразу после окончания Второй мировой войны. Ставка составляет 33%.

- Общий социальный налог. Одной из особенностей французского налогообложения является высокая ставка взносов на социальное обеспечение. Так государство обеспечивает исполнение своих социальных обязательств.

- Солидарный налог на состояние. Он предназначен для финансирования государственных программ по выплате малоимущим слоям населения субсидий и других социальных пособий.

Также на федеральном уровне взимаются косвенные налоги:

- НДС;

- надбавка на бензин (налог обеспечивает до 9% налоговых поступлений в бюджет страны);

- акцизы на алкоголь, табак и спички;

- сборы на регистрацию услуг, марки, операции на бирже и другие.

Французские органы местного управления могут дополнительно взимать прямые (налоги на землю, налог на жилье, профессиональный налог на частную экономическую практику) и косвенные налоги (автотранспортный налог, сборы на электричество, за смену владельца собственности). В настоящее время во Франции рассматриваются законопроекты, которые дадут местным властям право на повышение ставок по местным налогам.

Виды налогов в США

Перечень выплат в бюджет страны может отличаться в каждом штате, если речь не идет о федеральных обязательствах.

| Наименование | Федеральный уровень | Уровень штата | Местный уровень | Федеральный норматив |

|---|---|---|---|---|

| Подоходный налог с физлиц (Individual Income Tax) | + | + | + | Подраздел А часть 1 параграфа 26 U.S.Code |

| Корпоративный налог на прибыль юридических лиц (Corporate income tax) | + | + | + | Подраздел А часть 2 параграфа 26 U.S.Code |

| Социальные взносы на страхование по старости, на случай безработицы или инвалидности (Old-age, survivors, and disability insurance) | + | Подраздел А глава 2 параграфа 26 U.S.Code | ||

| Взносы на медицинское страхование (Hospital insurance) | + | Подраздел А глава 2 параграфа 26 U.S.Code | ||

| На наследование и дарение (Estate and Gift Taxes) | + | + | + | Подраздел В параграфа 26 U.S.Code |

| Акцизы (excise tax) | + | + | — | Подраздел Е параграфа 26 U.S.Code |

| На прирост капитала (capital income tax) | + | + | + | Статья 865 параграфа 26 U.S.Code |

| Таможенные пошлины (customs duties) | + | Параграф 19 U.S.Code | ||

| Налог с продаж (Sales taxes) | + | + | ||

| Сборы с владельцев имущества (Property taxes) | + | + | + | Часть 41 параграфа 26 U.S. Code |

| На доходы от источника (Income from sources) | + | Подраздел N параграфа 26 U.S.Code | ||

| Экологический сбор (environmental tax) | + | + | Часть 52 параграфа 26 U.S.Code |

Сборы на уровне штата и местные налоги в США устанавливаются вне зависимости от того, действует ли такой механизм в какой-либо еще местности. Единственное условие: региональные и муниципальные налоги не должны идти вразрез с федеральным законодательством и противоречить Конституции США.

Американские налоги

По индексу международной налоговой конкурентоспособности Соединенные Штаты далеко не на первом месте, а скорее ближе к хвосту — 21 место из 36 стран-участниц ОЭСР (данные на 2019 год). В этой стране масса корпоративных и персональных возможностей соседствует с довольно высокими налоговыми ставками для компаний, резидентов, на мировой доход, наследование и недвижимость.

Например, прогрессивный подоходный налог в Америке действует со ставкой до 46%, включая налог на заработную плату. Скажем, в Северной Дакоте минимальный персональный налог на прибыль — 2,9%, а в Калифорнии самый высокий — 13,30%.

Индивидуальный подоходный налог, как правило, является основным источником доходов для правительств штата и местных органов власти. В целом подход и ставки подоходного налога в США очень отличаются по штатам. Некоторые штаты полагаются на него очень мало, а некоторые отменяют совсем.

На Аляске, во Флориде, Неваде, Южной Дакоте, Техасе, Вашингтоне и Вайоминге не взимаются индивидуальные подоходные налоги. В штатах Нью-Гэмпшир и Теннесси взимаются налоги на дивиденды и процентный доход, а заработная плата не облагается. Корпоративный подоходный налог взимается в 44 штатах. И хотя он часто считается основным, на него приходится не так много сборов — в среднем всего 4,73% налоговых сборов каждого из штатов, это около 2,27% всех их бюджетных доходов. Самая высокая ставка корпоративного налога в Айове — 12%, за ней следуют Нью-Джерси с 10,5%, Пенсильвания — 9,99% и Миннесота%. Есть штаты, где ставки не превышают 5%: во Флориде (4,458%), Колорадо (4,63%), Аризоне (4,9%), Юте (4,95 процента) и Кентукки, Миссисипи и Южная Каролина (5 процентов).

Налоги на недвижимость

Налоги на недвижимость в США платятся на региональном уровне и уровне штата

Обратите внимание, что размеры ставок, подвиды налога и правила его уплаты существенно отличаются не только от штата к штату, но даже внутри одного штата – например, в Джорджии между уровнем налогов в центре штата и в пригороде Атланты трехкратная разница в размерах налогообложения. Но выделить следует три ключевых вида этого налога:

- Налог на продажу имущества: в США его обязан оплатить продавец недвижимости после совершения сделки по купле/продаже. Приблизительная сумма налога оценивается исходя из оценочной стоимости проданного объекта.

- Налог на владение имуществом: в Америке платится раз в год за всю недвижимость, включая и землю, которая находится в собственности. Ставка этого налога устанавливается властями конкретного штата, в котором находится недвижимость.

Приведем пример карты налогов на недвижимость в США по штатам.

Штат Аризона: годовой налог на одного человека составляет около $1 356.

Нью-Йорк: здесь за год придется заплатить $3 755.

В штате Нью-Джерси средняя сумма налога – $6 579

А вот налог на недвижимость в Калифорнии куда ниже – $2 839 долларов на человека.

Налог на прирост капитала: этот вид налога на недвижимость в Америке платится при продаже объекта. Его ставка вычисляется из разницы в стоимости объекта при изначальной покупке и нынешней перепродаже.

Налоги на недвижимость в США для нерезидентов в основном играют роль для коммерческих объектов, которые приносят прибыль, а также при продаже объектов.

Штаты — оффшоры в Америке

Обращаясь к нам за услугой по открытию американских LLC или C-Corporation, клиенты часто интересуются, есть ли в США штаты-оффшоры? К сожалению, безналоговые штаты – это миф.

Почему данное заблуждение так распространено? Дело в том, что определенные регионы в Америке, такие как: Аляска, Флорида, Техас, Вашингтон и еще как минимум три штата известны тем, что налог на прибыль не нужно платить на уровне штата. Но тут всплывают другие обстоятельства. Налоги могут отсутствовать на уровне штата, но на федеральном уровне их никто не отменял. Речь идет о трехуровневой системе налогообложения. Более того в некоторых штатах, взамен налога на прибыль может быть введен другой налог. Например, в Делавэре вместо «налога на прибыль» введен «франшизный налог», который составляет стандартные 300 долларов.

Вывод: Иностранные инвесторы и бизнесмены, которые планируют зарегистрировать американскую компанию в США, должны понимать, что офшорного штата в Америке попросту нет

Важно уделить внимание налоговой оптимизации, которая зависит от выбранного типа компании, штата регистрации фирмы и объемов деятельности и структуры бизнеса

Оффшорная компания

Бесплатная консультация

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

Налоговая система США

Налоговая система США похожа на российскую своим федеративным устройством. Она имеет 3 уровня: федеральный, уровень штатов и муниципальных образований.

Из характерных особенностей можно выделить следующие:

- Федеральные налоги имеют прогрессивный характер, то есть с увеличением объекта налогообложения растет и налоговая ставка, «штатные» и местные налоги могут рассчитываться по регрессивной ставке.

- Хотя налоговая система США состоит их 3 уровней, законодательство четко не делит действующие налоги на федеральные, налоги штатов и местные. Каждый штат имеет право утверждать собственные налоги, достаточно лишь соблюдать законодательные требования.

- Одновременное обложение одними и теми же налогами федеральным правительством, властями штатов и местными органами управления. К примеру, население штата может уплачивать по 2 вида подоходного и поимущественного налога, 3 вида акциза в разные уровни бюджета. Компании уплачивают корпорационный налог на федеральном уровне. В большинстве штатов им еще придется платить этот же налог, но уже в бюджет штата.

- Налоговая система США в основном ориентирована на прямые налоги. К примеру, такого налога, как НДС, в Соединенных Штатах нет, но практически в каждом штате обязателен к уплате налог с продаж.

- В отличие от российской системы платежи на социальное обеспечение работников могут осуществлять не только компании, но и сами работники.

- Большая часть налогов (около 70%) поступает в федеральный бюджет.

Итак, в качестве основных налогов, принятых в США, можно назвать:

- Личный подоходный налог, который служит главным налоговым доходом федерального бюджета. Его также уплачивают физлица, которые ведут индивидуальный бизнес.

- Поимущественный налог для физлиц и компаний.

- Корпорационный налог для компаний (российский аналог налога на прибыль).

- Акцизы (косвенный налог).

- Налог с продаж (косвенный налог).

- Налоги, начисляемые на оплату труда (взносы на социальное обеспечение).

- Налог на ликвидацию безработицы.

В целом налоговая система США обеспечивает 30% ВВП страны. Налоговая нагрузка США признана одной из самых низких среди индустриальных стран.

Сравнительный анализ имущественного налогообложения в развитых и развивающихся странах вы можете посмотреть в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Налоговая система США и ее сравнение с российской

О системе налогообложения

Одним из них является то, что для американской системы налогообложения характерна прогрессивная шкала налоговых вычетов. Не установлен определенный процент отчислений — он колеблется в зависимости от степени доходов, возрастных категорий, социального положения, условий проживания.

И, что немаловажно: в РФ сокрытие реальных доходов и, соответственно, снижение базы налогообложения — обычная практика, а в Америке неуплата налогов — преступление, преследуемое законодательством. В США сокрытие налогов невозможно, и очень доходчиво изложено в некогда сказанной фразе Бенджамина Франклина: «В жизни нельзя избежать двух вещей: смерти и налогов»

В дополнение

Стандартное мнение россиян относительно налогообложения заключается в том, что на Западе (и в США, в частности) платят необоснованно высокие налоги. Это не совсем так. Рассмотрим пример, приведенный ниже, в таблице, налоговых вычетов в месяц в США и России:

| США | Россия |

| Выплачивает работодатель (от оклада):- Social Security 6,2 %- Medicare 1,45 %- State Unemployment Tax — 2,7 %В сумме «выше» оклада налоги составляют 10,35 %. От полученных 100 долларов на уплату налогов уйдет 9,38 долларов, размер зарплаты составит 90,62 доллара. | Выплачивает работник от оклада:- ПФР 26 % страховая часть- ФСС — 2,9 %- ФОМС — 5,1 %В сумме, «выше» оклада российский работодатель дополнительно платит налогов еще порядка 34 % от заработной платы.Из первоначальных 100 рублей на налоги уходит 25,38 рублей, и на зарплату приходится 74,62 рубля. |

| Сумма оклада — 90,62 доллара | Сумма оклада — 74,62 рубля |

| С работника при выплате зарплаты взимаются также налоги от оклада:- Federal Income Tax – 18 %- Social Security 6,2 %- Medicare 1,45 %Прежде чем выплатить зарплату — 90,62 доллара, с нее удерживается дополнительно 25,65 %, что составляет 23,24 доллара. Итого остается 67,38 долларов, которые получает на руки работник. | С суммы зарплаты, из оклада работника взимается федеральный подоходный налог, составляющий 13 %.Отнимаем из суммы оклада подоходный налог, равный 9,70 рублей. Итого, остается 64,92 рубля, которые получает на руки работник. |

Вместе с развитием страны менялась и совершенствовалась система налогообложения

однако, постоянным оставалось то, что одной из главных функций, которые выполняют налоги, является пополнение государственной казны. В России, порядка 80 % общего консолидированного бюджета государства складывается за счет налогов, получаемых от граждан. А в последствии, из бюджета, поступает финансирование на развитие государственных подсистем.

Среди видов налогов в России, получаемых с физлиц, большое значение имеет подоходный налог, удельный вес которого с годами только растет.

До 2001 года для этого вида налога применялась прогрессивная шкала, однако, после утверждения в РФ нового налогового кодекса, который устанавливает основные позиции в формировании налоговой политики, НДФЛ стали начислять в соответствии плоской шкалы налогообложения. Была утверждена ставка налога для резидентов России в размере 13 %, а для нерезидентов – 30 %. Кроме того, начисляются налоги на недвижимость, на дивиденды, которые получают граждане от организаций РФ, на лотерейный выигрыш и т.д.

Сравнительная таблица налогов США и РФ

Ниже приведена сравнительная таблица, по которой можно в общих чертах понять, чем принципиально отличаются системы налогообложения в США и РФ.

| Налоги в США | Налоги в РФ | |

| Уровни налогообложения | Федеральные налоги,налоги штатов,муниципальные налоги | Федеральные налоги,региональные налоги,местные налоги |

| Срок начисления | Большинство налогов начисляется на годовой доход | Начисление и взимание налогов осуществляется ежеквартально и ежемесячно |

| Подоходные налоги | Прогрессивная ставка, которая увеличивается с ростом дохода | Фиксированная ставка 13% |

| Налог на бизнес | Налог на доход корпораций имеет прогрессивную ставку | В зависимости от формы налогообложения |

| НДС | Налог на продажи варьируется в зависимости от штата, группы товаров и места производства продукции | Ставка НДС составляет 20% |

| Косвенное налогообложение | В США развито слабо из-за несоответствия принципам равномерного распределения доходов | Представлено налогом на добавленную стоимость и акцизными сборами, взимаемыми непосредственно при покупке товара |

В: Придется ли наемным работникам заполнять новую налоговою Форму W-4 в 2018?

О: Это зависит. Новые таблицы удержания налогов рассчитаны на максимально возможное сокращение бремени налогоплательщика и будут работать с налоговыми Формами W-4 которые работники предоставляют своим работодателям что бы получить налоговые скидки, учитываемые при определении объема удержания налогов работодателем из заработной платы работников. Налоговое управление США исправило рабочие листы налоговой Формы W-4 и Калькулятор удержания налогов для того, чтобы более полно отразить новый закон и предоставить наемным работникам информацию, которая поможет им определить, нужно ли им вносить поправки в свое удержание налогов. Наемным работникам советуется использовать Калькулятор удержания налогов чтобы проверить, нужно ли им вносить поправки в свое удержание налогов. Если им необходимо заполнить новую налоговую Форму W-4, они должны ее заполнить и предоставить своим работодателям как можно скорее.

В США абсолютно любой доход облагается налогом. Сумма налога индивидуальна для каждого человека и зависит от многих факторов. Проценты по ипотеке, а также благотворительность, и налог на недвижимость вычитаются из общего налога.

Всем привет! С вами Шушаника, автор блога «USAdvise.ru. Все про США».

Сегодня я поговорю про налог на доход. Очень многие люди об этом спрашивают. На этот вопрос очень много всяких предположений. Иногда верных, иногда не совсем. Некоторые думают, что налоги в США огромные, некоторые думают, что нет. Правда в том, что все зависит. От чего это зависит, я расскажу в сегодняшнем видео.

Что такое налог на доход? Это налог, который платится с любого дохода. Будь это зарплата, проценты по депозиту или по каким-то вкладам, или какие-то фрилансерские заработки. В США налоги надо платить на абсолютно любой доход. Есть налоги штатов. Есть федеральный налог. Федеральный налог платится абсолютно всеми людьми. Сколько платится по штатам, зависит от каждого штата. В каждом штате свои законы по этому поводу. Есть 7 штатов, в которых вообще нет налога на доход. Там люди платят только федеральный налог, не платят налог штата. Это штаты: Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг. Также есть 2 штата, в которых есть налог на доход, но нет налога на доход с зарплаты. Там налог на доход платится только если это доход с банковских вкладов, с фондовых рынков и т.д. На это платится, а на зарплату нет. Эти 2 штата: Теннесси, Нью-Гемпшир.

Не нужно слепо ехать жить в тот штат, в котором нету налога на доход, только потому, что вы можете подумать, что там жить дешевле и выгоднее, потому что вы не платите налог на доход, а значит вам больше остается зарплаты. Штатам тоже нужно на что-то существовать. У них есть налоги, с помощью которых создается бюджет штата. В таких штатах, в которых нет налога на доход, очень высокие другие налоги. Например, в Техасе и Нью-Гемпшир самые высокие налоги на недвижимость в стране. В любом случае государство свое с вас заберет. Не всегда отсутствие налога на доход означает, что жить в каком-то месте дешевле. Но, это может быть фактором для многих людей.

Вернемся к тому, сколько же платится налогов в США. Как я уже сказала, нету определенной цифры, которая ответит на этот вопрос. Все зависит от очень многих вещей. В первую очередь это зависит от дохода. Я покажу вам на примере Калифорнии. К сожалению, невозможно показать на примере всех 50 штатов. У каждого штата свои законы и свои цифры.

В Калифорнии есть так называемые «tax brackets». Они есть в каждом штате. В каждом штате разные цифры. Все зависит от того, сколько вы зарабатываете. «Single tax brackets», это для тех, кто не женат/не замужем. Тут написаны цифры. Для тех, кто заработал меньше 7 124 долларов, платится 1%. Те, кто заработал от 7 124 до 16 890 долларов, платят 2% и т.д. Зависит все от дохода. Точно так же есть для тех, кто замужем/женат. Им немного лучше. Если платят налоги вдвоем, то налог меньше.

Благодаря этому, вы поймете, почему американцы, когда говорят о зарплатах, говорят о «грязных» зарплатах, то есть о зарплатах, с которых еще не вычли налог. Они говорят: «Я получаю 100 000 долларов в год». Хотя, на самом деле, он получает меньше, потому что с этого вычитают налог. Если есть 2 человека, которым компания платит одинаковую зарплату (допустим, 100 000 долларов в год), то еще не факт, что они получают одинаковые деньги на руки. Потому что один может быть не женат, а другой женат. Они платят разные налоги и на руки получают разные суммы.

Есть еще другие вещи, от которых зависит, сколько вы будете платить налога.

Продолжение !

Новая ярмарка вакансий от Нью-Брансуика

Для консультации по переезду в США наймите иммиграционного адвоката. Также мы рекомендуем вам рассмотреть иммиграцию в Канаду, так как это отличная альтернатива Америке.

Читайте последние новости на Иммигрант.Сегодня:

• Тема обязательной вакцинации в Канаде становится все более острой

• Занятость в Канаде продолжает расти

• Россияне считают Канаду одной из лучших стран для иммиграции

• В Канаде растет число открытых вакансий

• Границы открыты: кому нужно заново подать заявку на визу?

• Канада открывает границы для туристов

• Выборы в Канаде: что будет с иммиграцией?

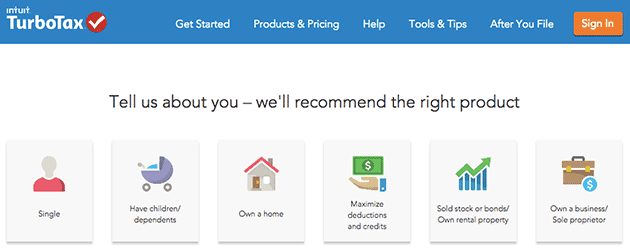

Сервис: TurboTax

TurboTax.com — онлайн продукт известной компании Intuit. Половина компаний в США пользуются их бухгалтерскими программами (Quicken, QuickBooks), ну и широко известный бесплатный финансовый менеджер Mint.com.

TurboTax по многим рейтингам — самый удобный сервис для подачи налоговой декларации. Работа с ним ведётся в виде серии простых вопросов и ответов. Множество подсказок и всплывающих напоминаний, их интерфейс достоин отдельных наград.

Стоимость услуг — от “совершенно бесплатно” (упрощенные формы 1040-A, 1040-EZ), подробная декларация с вычетами — $35 (+$37 за налоги штата), и декларация для частных предпринимателей — $90 (+$37 за налоги штата)

Вот небольшое видео о заполнении декларации при помощи TurboTax.com:

ИЗ ПРАКТИКИ

Бизнесмен Андрей, всегда мечтавший жить в Калифорнии, переехал туда из России по иммиграционной визой инвестора. И только потом понял, что это один из самых дорогих штатов для американских налогоплательщиков. Он добросовестно заполнил декларации, прожив год в новой стране. Полученные счета от налоговой его совсем не порадовали.

Андрей решил, что надо менять ситуацию, и обратился к консультанту по налоговому праву. Тот проанализировал все активы, которыми обладал российский бизнесмен, прожив год в США, и посоветовал сменить налоговую резидентность, выбрав Делавэр.

Без труда Андрей смог зарегистрировать в Делавэре компанию, и перевести в её собственность свои дом и небольшое шале в Калифорнии. Счета стали намного меньше.

Бизнесмен доволен, что находится в США, жалеет только, что не сразу обратил внимание на тонкости налоговых настроек в этой стране. Это можно было сделать еще на стадии подготовки к переезду

Налоговая декларация и возврат налогов

Физические лица (с доходом выше минимального уровня), корпорации, товарищества, поместья и трасты должны подавать ежегодные отчеты, называемые налоговыми декларациями, в федеральные и соответствующие государственные налоговые органы. Можно оформить возврат части налогов. Эти возвраты сильно различаются по уровню сложности в зависимости от типа файла и сложности их дел. В декларации налогоплательщик отчитывается о доходах и вычетах, рассчитывает сумму задолженности по налогам, сообщает о платежах и кредитах, а также рассчитывает причитающийся остаток.

Федеральные декларации по налогу на доходы физических лиц, имущества и трастов должны быть представлены к 15 апреля (в 2017 году, 18 апреля) для большинства налогоплательщиков. Декларации по корпоративным и партнерским федеральным доходам должны быть получены через два с половиной месяца после окончания финансового года корпорации. Налоговые декларации освобожденных от уплаты налогов организаций должны быть представлены через четыре с половиной месяца после окончания финансового года. Все федеральные возвращения налогов могут быть продлены. Сроки и Положения о продлении для государственных и местных налоговых деклараций различаются.

Декларации по налогу на прибыль, как правило, состоят из основной формы с прилагаемыми формами и графиками. В зависимости от сложности и характера дел налогоплательщика для физических и юридических лиц доступны несколько форм. Многие люди могут использовать одностраничную форму 1040-EZ, которая не требует никаких приложений, кроме заявлений о заработной плате от работодателей (формы W-2).

Электронная подача налоговых деклараций может осуществляться для налогоплательщиков зарегистрированными налоговыми органами.

Если налогоплательщик обнаруживает ошибку в декларации или определяет, что налог за год должен отличаться, он должен подать исправленную декларацию. Эти возвращения образовывают заявки для возмещения, если определено, что были переплачены налоги. Поэтому окончательная цифра, сколько подоходный налог в США в процентах от дохода, налогоплательщикам становится ясна только после сдачи и анализа налоговыми офицерами декларации.