Все способы перевода денег за границу физическому или юридическому лицу

Содержание:

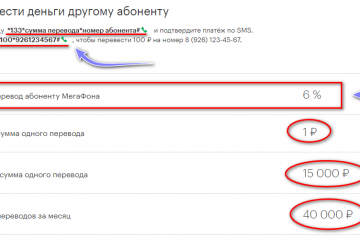

- Какие банки работают с данным сервисом

- Плюсы и минусы

- Процесс получения перевода

- Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

- Western Union

- Система денежных переводов в социальных сетях

- Как безопасно получать переводы на карту

- Как отправить перевод ЛИДЕР

- Как получить международный перевод в банк России?

- Вместо заключения

- Виды денежных переводов

- Нюансы банковских международных транзакций

Какие банки работают с данным сервисом

Граждане России могут осуществить денежную транзакцию Western Union через десятки компаний и банков. Наибольшей популярностью пользуются офисы группы ВТБ, в том числе Банк Москвы, отделения корпорации «Возрождение», МДМ-Банк, частные и региональные финансовые организации.

Чтобы выполнить такой перевод, отправитель и получатель должны иметь банковскую карту с положительным балансом систем Visa и Mastercard. Социальные карты с поддержкой системы Maestro не подходят.

Для тех клиентов, у кого появился интерес к качеству сервиса, работает горячая линия сервиса. По номеру 8-800-200-22-32 оператор Western Union ответит в круглосуточном графике. Список банков-партнеров Western UnionКомпания в настоящее время предоставляет свои услуги в двухстах странах. Офисы, где можно получить перевод Вестерн Юнион, имеются почти во всех городах, а в мегаполисах таких представительств можно насчитать несколько сотен.

Для тех клиентов, у кого появился интерес к качеству сервиса, работает горячая линия сервиса. По номеру 8-800-200-22-32 оператор Western Union ответит в круглосуточном графике. Список банков-партнеров Western UnionКомпания в настоящее время предоставляет свои услуги в двухстах странах. Офисы, где можно получить перевод Вестерн Юнион, имеются почти во всех городах, а в мегаполисах таких представительств можно насчитать несколько сотен.

Найти их очень просто, так как офисы Western Union обустраивают в местах с большой посещаемостью людей — торговых центрах, магазинах, обменных пунктах, салонах связи и т.д.

Если вы решили воспользоваться данным сервисом, стоит ознакомиться с некоторыми основными принципами его работы. Получение денежного перевода возможно в течение определенного времени. Это означает, что после получения уведомления о переводе денег через Western Union, не затягивайте с визитом в представительство компании.

Получить деньги можно в отделениях таких банков:

- Национальный Резервный Банк;

- Коммерческий Банк «Солидарность»;

- Сбербанк России;

- МДБ Банк;

- Банк «Возрождение»;

- Банк «Петрокоммерц»;

- СДМ-Банк;

- Почта России;

- Нейва Банк;

- Мегафон Ритейл;

- Банк «Открытие»;

- Локо Банк;

- УБРиР;

- Меткомбанк;

- УралТрансБанк.

Представленный список далеко не полный. На самом деле получить денежные переводы через систему Western Union можно и во многих других организациях на территории РФ. Комиссии, однако, будут немаленькими. Чем больше расстояние между странами, тем выше будет стоимость услуги.

Если нужно найти отделение банка, предоставляющего услуги денежных переводов через систему Western Union, сделать это можно следующим образом:

На зданиях банков, сотрудничающих с компанией Western Union, всегда установлен ее логотип. Прежде чем посетить отделение, чтобы забрать свои деньги, ознакомьтесь с графиком его работы.

Отправить и получить денежный перевод в России можно как в рублях, так и в долларах США. В пределах РФ денежные переводы через систему Western Union осуществляются исключительно в отечественной валюте — рублях.

Как получить перевод по системе Вестерн Юнион:

- На официальном сайте компании найдите ближайшее к вам отделение и ознакомьтесь с графиком его работы.

- На сайте сразу же проверьте, в каком статусе находится ваш денежный перевод и убедитесь в том, что сумма готова к выдаче.

- Отправляйтесь в выбранное отделение компании. Чтобы получить перевод, необходимо взять с собой паспорт (подойдет и другой документ, удостоверяющий личность), вы также должны знать номер перевода — его сообщает адресату человек, отправляющий деньги. Кроме того, вы должны знать другие данные перевода (например, его точную сумму). Заполняя бланк, необходимо использовать латиницу, русских букв в таком документе быть не должно.

- Возможно, получить деньги вовремя по какой-то причине вы не можете, или же в самом переводе присутствует ошибка, мешающая вам забрать наличные — в таком случае следует обратиться к человеку, отправлявшего перевод. Он должен посетить то же самое отделение банка, из которого переводил деньги, и устранить допущенную ошибку.

Получить дополнительную информацию относительно денежных переводов через систему Western Union, вы можете на официальном сайте компании. Кроме того, свои вопросы относительно работы сервиса можно задать по телефону горячей линии: 8 (800) 200-22-32 (в пределах РФ все звонки бесплатные).

Важно: воспользоваться системой для перевода денег Western Union по Крыму невозможно

Плюсы и минусы

На основании личного опыта и отзывов в Сети составлен список преимуществ и недостатков.

Плюсы:

- практически моментальная доставка;

- комиссия за перевод часто составляет не более 1 % от суммы;

- обширная география денежных трансферов (двести стран);

- не нужны комплекты документов, достаточно удостоверения личности с фотографией;

- можно отправить деньги с Yandex.Money и QIWI;

- можно принять платеж на расчетный счет в банке одной из 50 стран.

Минусы:

- нет переводов на карту;

- при отправке небольших сумм комиссия может составить 25 %;

- для получения финансов придется физически приехать в отделение;

- нельзя доверить получение финансов коллеге, другу или родственнику, если перевод оформлен не на них;

- если перевод не был выдан до истечения срока исковой давности, система забирает деньги себе.

Преимущества «Western Union»

Основное достоинство системы – быстрый перевод денежных средств на любой континент земного шара. Вестерн Юнион сотрудничает со всеми банками, почтой России. С недавнего времени получить переводы стало возможным в отделениях мобильных операторов.

Для постоянных клиентов разработана специальная программа – Золотая карта Вестерн Юнион. Она позволяет собирать бонусы и поощрения от системы. Чтобы получить ее, нужно обратиться в пункт обслуживания клиентов.

Валюты переводов:

- рубли;

- доллары США;

Если перевод отправляют по России, он должен быть в рублях. Если в другие страны – будет валюта государства-получателя.

Время доставки перевода – не более 5 минут. Каждому отправлению присвоен контрольный номер. С его помощью осуществляют поиск перевода, а также получают его. Стоимость денежного перевода зависит от его суммы. Ее размер указан в тарифной сетке.

По сравнению с другими системами «Western Union» установила самый низкий процент за перевод даже большой суммы.

Еще одним преимуществом системы является возможность получения перевода в любом пункте. При этом сам получатель не оплачивает дополнительную комиссию. Все расходы по переводу ложатся на плечи отправителя.

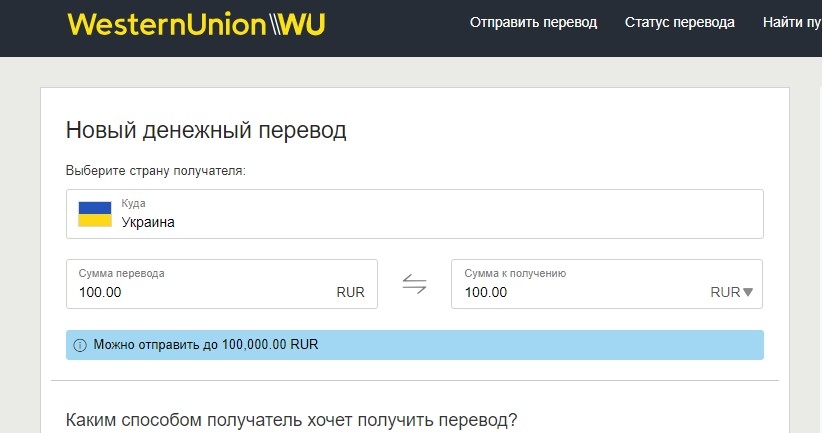

Какие трудности могут возникнуть

Чтобы не возникало нежелательных ситуаций, рекомендуется перед использованием системы ознакомиться с условиями и правилами взаимодействия с системой. В разделе «Защита от мошенничества» описаны обманные схемы, которыми пользуются злоумышленники, и действия, необходимые для избежания проблемных ситуаций.

Мошенничество — не единственная сложность, которая может возникнуть при регулярном использовании платформы. Чаще всего ошибки возникают из-за невнимательности клиента или персонала. Иногда случаются неполадки технического характера. Любые проблемы оперативно решаются, если пользователь обратится в службу клиентской поддержки.

Основные варианты исправления проблемы

- Отмена транзакции доступна, если клиент обратится в офис, через который проводил платеж, в тот же день. Пользователь получит всю сумму перевода, включая комиссионные.

- Если с момента отправки прошло более 24 часов, отменить операцию невозможно. Клиент имеет право сделать возврат. Выплачивается только основная сумма, а системный сбор удерживается WU.

- Корректировка данных производится в отделении, где осуществлялась услуга. Исправление неверно введенной информации делается бесплатно.

Система международных платежей WU зарекомендовала себя с положительной стороны. Миллионы пользователей и ежегодный суммарный объем операций, превышающий 300 миллиардов долларов, наглядно подтверждают этот факт.

Источники

- https://cryptonyka.su/western-union/

- https://brobank.ru/western-union/

- https://cryptonyka.su/western-union-kak-perevesti-dengi/

- https://cryptonyka.su/kakie-dannye-nuzhny-dlya-perevoda-western-union/

- https://bogkreditov.ru/scheta/western-union.html

- https://www.pochta.ru/support/money-transfer/western-union

- https://OPlatezhah.ru/westernunion/dannyye-dlya-perevoda

- https://bankstoday.net/last-articles/poluchenie-perevoda-v-sisteme-western-union

- https://www.westernunion.ru/ru/ru/send-money-online.html

- https://platezhy.com/perevod/dannye-dlya-perevoda-western-union.html

- https://OPlatezhah.ru/westernunion/kak-proverit-status-perevoda

Процесс получения перевода

Первое, что потребуется – явиться лично в офис сервиса переводов. Искать конкретный будет не нужно, перевод можно получить в любом.

Следующим этапом будет предъявить оператору все нужные документы, подтверждающие, что именно вы адресат перевода (документ должен соответствовать местному законодательству, например в России это может быть только паспорт). Далее просто получить деньги.

Это максимально просто для любого человека, поэтому по времени получение средств таким образом занимает буквально 5-10 минут, не считая очереди, которая может быть в офисе.

Кроме того, у компании есть сеть партнеров, позволяющих принимать и отправлять у себя данный вид переводов. Пользоваться точками партнеров можно на тех же основаниях, что и обычными официальными отделениями Western Union. Список партнеров постоянно пополняется и изменяется, поэтому актуальные данные лучше всего искать непосредственно на официальном сайте сервиса Вестерн Юнион.

Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

Какое значение имеет неблагозвучный термин «стягивание»?

Чтобы разобраться с ним, рассмотрим примеры с конкретными банковскими учреждениями. Допустим, необходимо перевести деньги с карточного счета Сбербанка на карту ВТБ. Такую операцию можно представить, как стягивание средств со счета Сбербанка на счет в ВТБ.

К примеру, вы хотите сделать перевод денег в другое банковское учреждение (перечислить средства между своими картами, отдать долг, перевести финансы родственникам и т.д.).

Как провести межбанковский перевод в таком случае?

Наиболее простой вариант – стягивание денег на карту получателя. Но в такой сделке есть определенные особенности. При переводе на карту другого человека нужно, чтобы получатель предоставил по своей карте такие сведения, как ее номер, срок действия, код CVC, а также фамилию, имя и отчество собственника. Передать такие данные можно только близким людям, к которым есть стопроцентное доверие.

Да и в этом случае существует опасность, что карту заблокирует банк.

В качестве иллюстрации рассмотрим пример, с картой-донором из Сбербанка (карта отправителя межбанковского перевода).

Вся операция будет проводиться в Альфа-банке. Чтобы выполнить такой, перевод необходимо найти в онлайн кабинете кнопку «Пополнение».

В нужные поля следует внести данные карты-донора (Сбербанка) и сумму перечисления.

Подтверждение перевода по карте Сбербанка производится с помощью смс-кода. После ввода кодовых цифр средства будут переведены.

Выполненный межбанковский перевод можно сохранить как шаблон, что впоследствии значительно упростить выполнение данной операции.

Процесс «стягивания» похож на сделку, связанную с онлайн покупкой (с той разницей, что деньги поступают продавцу, а не на вашу карту в другом банке).

Обратите внимание, чаще всего стягивание производится без комиссии. Но есть и ряд исключений

Определенные банковские учреждения не дают разрешение на стягивание средств со своих счетов или берут комиссию за такую операцию (она значительно меньше, чем плата за прямой межбанковский перевод).

Уточнить наличие комиссии на операции стягивания и ее размер можно двумя способами:

- Найти нужные сведения в тарифах.

- Сделать попытку стягивания с карты всех имеющихся денег (плоть до копейки) одним платежом. Если банк взымает комиссию за такую операцию, то перевод будет отклонен с формулировкой «недостаточно средств».

Межбанковские переводы без комиссии путем выталкивания денег на карты других банков предоставляют далеко не все учреждения. Кроме того, лимиты на такие операции могут быть очень скромными.

Банки могут проводить разные акции, во время действия которых межбанковские переводы на любые карты проводятся без комиссии. Вот только срок действия таких акционных предложений ограничен.

БИК указывается в особой форме, позволяющей сразу определить название банковского учреждения, получающего перевод и корреспондентский счет (эти данные автоматически вносятся в указании для банка на осуществление платежа). После внесения информации следует проверить ее правильность и подтвердить операцию с помощью одноразового пароля. После этого межбанковский перевод переходит в стадию обработки.

Получить платежный документ в форме, которая утверждена Центробанком, можно в истории переводов.

После того, как поручение на перевод передано банку, финансовые средства поступают в банковский расчетный центр, в качестве которого выступает автоматизированная банковская система. Здесь осуществляется групповая обработка межбанковских переводов и собираются группы платежных поручений. В определенный момент времени деньги поступают в расчетно-кассовый центр отделения Центробанка России. Каждый банк, осуществляющий свою деятельность на территории РФ, имеет собственный корреспондентский счет в ЦБ, через который проводятся межбанковские переводы.

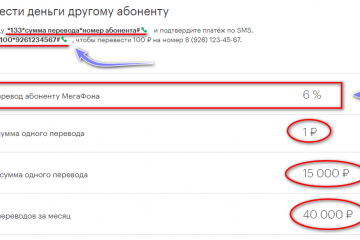

Western Union

Главный офис компании находиться в США в Енглвуд (Колорадо). Преимуществом системы является очень разветвленная сеть пунктов выдачи переводов, которые находятся в более чем 200 странах мира. Также удобно то, что отправлять деньги с помощью Western Union можно не только за границу, но и в пределах одной страны.

Переслать деньги, используя систему WU можно следующими способами:

- в онлайн-режиме с сайта www.westernunion.com;

- в отделении WU;

- в подразделениях «Почты России»;

- используя интернет-банкинг (услуга работает только в банках Авангард, Уралсиб);

- наличными в банке;

- через электронный кошелек Яндекс.Деньги.

Плата за транзакцию зависит от многих факторов, основными из которых являются: способ отправки, сумма перевода, страна назначения. Большое количество точек выдачи переводов способствует росту популярности Western Union во многих странах мира.

Система денежных переводов в социальных сетях

Существенную конкуренцию стандартным банковским продуктам начинают составлять денежные переводы, которые осуществляют компании, ранее не позиционировавшие себя на рынке с предоставлением финансовых услуг. Речь идет о пересылке денег, используя социальные сети.

Например, ВКонтакте денежные переводы начала осуществлять с сентября 2016 года. Переводы ВКонтакте осуществляет банк ВТБ24.

С помощью платежных карт эмитированных банками России или Казахстана можно отправить перевод на карточку любого банка из 17 стран мира. Однако стоит учесть, что размер одного перевода ограничивается суммой от 100 до 75 тысяч рублей, при этом в сутки нельзя отправить больше 150 тысяч рублей и не более 600 тысяч рублей в месяц. Услуга платная и зависит от тарифов банка-эмитента и типа платежной карты.

Как безопасно получать переводы на карту

Итак, переводы денег с карты на карту по ее номеру это возможный, но часто нежелательный вариант, особенно если переводящее деньги лицо — не родственник и не проверенный друг. Ситуация на практике — вы потеряли деньги на спекуляциях, а вам звонят и предлагают возместить их на карту. Денег вы почти наверняка не дождетесь, зато номер вашей карты может начать гулять по сети.

Российский банк в случае суда скорее всего постарается доказать, что вы передавали данные третьему лицу. Международные банки ведут себя по-разному — ведь если вина за нелегальное снятие денег окажется на системе безопасности банка, то дешевле будет возместить убыток и не придавать случай огласке. Однако на практике чаще всего виноват сам клиент.

Конечно, банк банку рознь. У меня был реальный случай, когда банк заблокировал транзакцию с моего счета на достаточно крупную сумму. Узнал я об этом только от банка, а причиной блокировки стало неожиданное место снятия денег на другом континенте. При этом я не помню, чтобы кому-то сообщал номер карты или покупал товары на «левых» ресурсах. Карту бесплатно перевыпустили. Так что при работе с картой соблюдайте следующие инструкции — иначе вам может повезти меньше, чем мне:

Держателям кредитных карточек также необходимо помнить, что операция перевода кредитных денег онлайн по банковским правилам приравнивается к снятию наличных. За такие транзакции нередко удерживается большая комиссия. Перевод частному лицу выгодно делать только за счет собственных средств, которые хранятся на дебетовых картах — комиссию за перевод обычно платит отправитель и она составляет около 0.5-2% от суммы перевода. Как еще можно обезопасить интернет переводы денег?

Отключите оплату в интернете

Самый простой вариант — давать номер карты желающим делать платежи и переводы, но перед этим отключить возможность оплачивать с этого пластика покупки в интернете и производить исходящие денежные переводы онлайн. Вариант — для карт вроде Visa Electron удаленная оплата запрещена самим банком и ее номер можно спокойно передавать для приема средств.

Альтернатива отключению этой опции — установка лимита по онлайн-операциям, чтобы мошенники смогли воспользоваться только небольшой суммой средств (например, 500 рублей).

Важно: не всеми банками-эмитентами предусмотрена такая опция. Например, чтобы защитить карту Сбербанка, нужно полностью отключить услугу «Мобильный банк»

Переводы через безопасные формы

Существует также вариант получения перевода с карты на карту, не предоставляя отправителю номер карточки получателя — использование специального сервиса, генерирующего готовую форму перевода, где данные получателя скрыты.

Например, можно зарегистрироваться на , подключить карту, верифицировать ее и свой профиль пользователя (с использованием сотового телефона и/либо электронной почты), получить ссылку на форму для отправки денег и делиться в интернете ею, а не номером пластика.

Разумеется, получателю денег о мерах безопасности при интернет-серфинге также нужно помнить и столь же строго их придерживаться, как и отправителю. Вряд ли можно полностью исключить взлом подобного сервиса с потерей данных.

Принимайте платежи по межбанковскому переводу

Самый надежный способ получать деньги — не с карты на карту, а межбанковскими переводами средств со счета на счет. Это то, для чего межбанковский перевод изначально предназначен, тогда как прочие более поздние варианты имеют лишь преимущество очень быстрого или даже мгновенного получения средств. Но как было показано, нередко за счет повышенных рисков потери контроля над счетом.

Если отправитель денег использует интернет-банк и дебетовую карту с тарифом, по которому межбанковские переводы бесплатные либо достаточно дешевые, он сможет осуществлять транзакции без труда. Нужно ввести банковские реквизиты получателя — при желании как правило есть возможность создать шаблон платежа и использовать его для следующих переводов. Такой перевод редко идет больше 2-3 рабочих дней.

Стандартный перечень банковских реквизитов для перевода средств физическим лицом в рублях другому физическому лицу на счет в российском банке (в том числе на счет, к которому привязана карта) включает:

- ФИО получателя;

- номер лицевого счета получателя;

- наименование банка получателя и его местонахождение;

- БИК банка;

- корреспондентский счет банка получателя

Как отправить перевод ЛИДЕР

Отправить денежный перевод по платёжной системе ЛИДЕР можно следующими способами:

- в офисах банков-партнёров системы

- в терминалах (только по России)

- в торгово-сервисных предприятиях

- с мобильного телефона

- не выходя из дома (совместный проект с банком KSB, Грузия)

- через интернет-кошелек Leomoney

- через «Легкий платеж МТС»

Так, например, отправить перевод из офиса банка-партнёра можно следующим способом:

- Найти ближайший пункт банка, работающий с платёжной системой ЛИДЕР;

- предъявить оператору документ, удостоверяющий личность (паспорт, заграничный паспорт, временное удостоверение, выданное органами внутренних дел и т.п.);

- карту Клиента (при наличии)

- сообщить оператору страну направления перевода. Перевод может быть получен в любом пункте Платежной системы ЛИДЕР в данной стране в том случае, если при отправке Вы не указываете конкретный адрес получения перевода;

- сообщить ФИО получателя перевода;

- внести сумму перевода и сумму комиссии в соответствии с тарифами переводов ЛИДЕР;

- подписать заявление на отправку перевода, оформленное оператором Платежной системы ЛИДЕР;

- получить у оператора карточку перевода с контрольным номером перевода (КНП);

- сообщить получателю контрольный номер перевода (КНП), сумму перевода;

- при необходимости сообщить адреса пунктов Платежной системы ЛИДЕР, в которых он может получить перевод.

Способы отправки и получения переводов «Лидер»

Система денежных переводов “Лидер” представляет большую подборку возможностей для отправки средств. Это можно сделать через пункты обслуживания, находящиеся в отделениях банков, в терминалах обслуживания, с электронного кошелька LEOMONEY.

В процессе отправки финансовых переводов в банке от клиента потребуется паспорт. Кроме того, для лиц, которые пребывают в одном государстве, а зарегистрированы и проживают в другом, понадобятся дополнительные документы, удостоверяющие право нахождения в стране. Диспетчер заполнит утверждение на перевод, а адресату понадобится проверить правильность заполнения заявления и поставить подпись. После того как отправитель внесет сумму, оператор скажет клиенту номер перевода, который он должен будет передать адресату.

Быстрота отправления финансового перечисления – моментально. В дополнение рекомендуется бесплатная услуга SMS-уведомление, которая сообщает отправителю и получателю о финансовом переводе. Позволено наблюдать за переводом на сайте компании или отслеживать его по телефону службы поддержки.

Электронный кошелек

С помощью кошелька LEOMONEY вы легко сможете осуществить денежный перевод во все страны мира, молниеносно пополнить банковскую карту, отправить деньги на всякий банковский счет физического или юридического лица.

Для осуществления перевода с использованием кошелька LEOMONEY вам потребуется:

- пройти регистрацию в системе LEOMONEY;

- осуществить процесс персонификации в офисе партнера системы «Лидер»;

- зачислить деньги на кошелек;

- в разделе «Денежный перевод» указать необходимую информацию, сведения адресата будут заполнены механически;

- нажать кнопку «Отправить»;

- сообщить адресату номер и сумму перечисления.

Ограничения в виду отправлений финансовых перечислений с кошелька LEOMONEY:

- отправление финансовых переводов достижимо лишь для персональных кошельков;

- наивысшая сумма одного финансового перевода – 100 000 рублей;

- за 1 месяц можно осуществить финансовые переводы на сумму не больше 590 000 рублей;

- за 1 день за пределы РФ допускается переслать не больше 5 000 USD.

Финансовые перечисления позволяется получить в банке системы по номеру и паспорту. Комиссии при приеме нет.

Лимитирование на отправление денежного перевода “Лидер”

Представители РФ имеют возможность отправления и получения материальных перечислений по России лишь в рублях, а нерезиденты – посылать в рублях, долларах США и евро, принимать – лишь в рублях. По ставке перечислений в России ограничения отсутствуют. При межнациональных перечислениях резиденты РФ за 1 день могут отправить сумму не более 5 000 долларов США. На нерезидентов это ограничение не влияет.

Через терминалы QIWI

Отправить деньги через терминалы QIWI можно через клиентскую карту Лидер или по ФИО отправителя. В терминале надо найти денежные переводы — Лидер и выбрать, каким способом будет сделан перевод, с картой или без.

Как получить международный перевод в банк России?

Независимо от использования международных счетов «IBAN», перевод в долларах, евро или другой валюте (если валюту поддерживают условия счёта) клиентам российских банков доступен. Главное, чтобы банк получатель участвовал в системе международных платежей SWIFT.

Однако нередко проявляются ситуации, когда отправитель не принимает указанные сведения, мотивируя отказ перевода отсутствием указанного счёта. Как правило, ошибку даёт путаница с данными, которые нужно указывать в поле «Bank Branch Name (подразделение банка получателя), когда используется обычный (не «IBAN») банковский счёт. Поэтому, на примере международного перевода в «Сбербанк», как показала практика, ошибка устраняется так:

Вариант (пример) заполнения формы международного перевода для транзакции валюты на счёт клиента российского банка «Сбербанк»

Как видно на картинке, поля «Bank Name» и «Bank Branch Name» формы международного перевода содержат идентичные данные. Именно в такой постановке транзакция успешно проходит. Однако если поле «Bank Branch Name» заполнять так, как указывается в банковской инструкции – «Altay region» или «Altaisky Head Office», транзакция не проходит.

По сути, правильно – все необходимые сведения для международной транзакции, в данном случае, содержит указанный набор SWIFT кода, плюс региональное местоположение дополняется полем «Address». Название же банка подразделения в любом случае остаётся неизменным — «SBERBANK», чего и требует указывать отправляющая международный перевод сторона в строке имени банка подразделения.

При помощи информации: Сбербанк

Вместо заключения

Чтобы привлечь клиентов, компании-посредники предоставляют клубные привилегии, скидки, запускают акции со сниженным тарифом. Не отстают от них и банки со специальными льготными условиями переводов (вплоть до отправки без комиссии). Чем больше и чаще вы отправляете, тем лояльнее условия предоставления услуги.

Поэтому нельзя ответить однозначно, какой вид и способ отправки международного перевода выгоднее. Всё зависит от суммы, срочности, валюты, а также страны и города назначения. Знание о специальных акциях и индивидуальных условиях поможет выбрать наиболее оптимальный вариант

Обратите внимание: льготные предложения обычно имеют ограничение по времени, поэтому перед оформлением перевода будет полезным проверить информацию на актуальность

Источники

- https://bilderlings.com/ru/blog/mezhdunarodnye-perevody-vidy-i-osobennosti/

- https://www.sberbank.ru/ru/person/help/transfer_faq/1747

- https://www.kp.ru/guide/mezhdunarodnye-denezhnye-perevody.html

- https://bankstoday.net/last-articles/bolshoj-obzor-sistem-perevoda-deneg-po-rossii-i-za-granitsu-gde-bystree-i-vygodnee

Виды денежных переводов

Денежные переводы могут осуществляться в пределах одного государства — такой перевод денежных средств считается внутренним. Если денежные средства отправляются за рубеж — такой денежный перевод считается внешним или трансграничным. Соответственно, денежные переводы во втором и иных случаях переводов за границу могут производиться в иностранной валюте, или, после получения производится обмен рублей (евро, долларов и т. д.) на местную валюту. Трансграничные денежные переводы служат для некоторых развивающихся стран значительным, а иногда и основным, источником дохода. Международные денежные переводы, как правило, выделяются в отдельный финансово-экономический класс и именуются римессами.

Нюансы банковских международных транзакций

Не будем входить в чащобу «тёмного леса» банковской терминологии, но некоторые отдельные термины рассмотрим – как имеющие значимость под международный перевод денежных средств. Приоритетом здесь являются два термина:

- IBAN

- SWIFT

Оба используются для производства транзакций зарубежным отправителем, которым, в данном примере, денежные средства направляются получателю российского банка (по умолчанию – Сбербанк).

Казалось бы, нет ничего особенного в этом деле, тем более, если отправитель денег предлагает использовать стандартную форму с удивительно скромным числом полей под заполнение:

Вариант (пример) заполнения формы международного перевода для транзакции валюты на счёт клиента российского банка «Сбербанк»

Как видно на картинке, поля «Bank Name» и «Bank Branch Name» формы международного перевода содержат идентичные данные. Именно в такой постановке транзакция успешно проходит. Однако если поле «Bank Branch Name» заполнять так, как указывается в банковской инструкции – «Altay region» или «Altaisky Head Office», транзакция не проходит.

По сути, правильно – все необходимые сведения для международной транзакции, в данном случае, содержит указанный набор SWIFT кода, плюс региональное местоположение дополняется полем «Address». Название же банка подразделения в любом случае остаётся неизменным — «SBERBANK», чего и требует указывать отправляющая международный перевод сторона в строке имени банка подразделения.

При помощи информации: Сбербанк