Размеры комиссии сбербанка за использование переводов в 2021 году

Содержание:

- Новые правила переводов

- Перевод денег со счета на карту Сбербанка: все способы

- Перевод на карту другого банка

- Размер комиссий

- Как быстро сделать перевод с карты Сбербанка? (видео)

- Оплата услуг ЖКХ в Сбербанке через терминал

- От какой суммы планируют брать 4%

- Комиссия за снятие наличных с карты Сбербанка в другом банкомате

- За какие переводы Сбербанк не берет комиссию

- Условия переводов Сбербанка

- Комиссия банка за перевод: когда клиент платит сбор?

- Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

- Основные тарифы платежной системы ЮMoney

- Как сделать перевод в СБП

- На что обратить внимание клиенту

- Заключение: как не платить комиссию Сбербанку при переводе + вопросы к эксперту

Новые правила переводов

Банковские переводы клиентов – одна из самых распространенных операций.

2 июня 2021 года пришел конец роумингу, согласно которому комиссия взималась со всех переводов, осуществляемых в другие регионы страны. В строй вступили новые правила, в них четко обозначено, какие комиссии берет Сбербанк:

- Внутри системы, независимо от того, в каком регионе клиент проживает, комиссия с суммы менее 50 тыс. руб. взиматься не будет. Это значит, что абсолютное большинство населения делают переводы бесплатно;

- Если сумма перевода превышает пограничное значение, то идет комиссия в 1%, максимум 1 тыс. руб;

- При осуществлении переводов в другие банки комиссия осталась прежней – от 1 до 1,5% от переводимой суммы. Учитывается способ перевода;

- При переводе денег на карту Сбера чужого региона посредством Online-банкинга, банкомата или мобильного банка комиссия составляет 1%. Если она проводится через кассу, то 1,5%;

- Автоперевод удобно использовать, если клиент каждый месяц переводит одну и ту же сумму одному и тому же клиенту. Если общая сумма переводов составила 50 тыс. руб, то автоперевод дополнительной суммы проводится тоже бесплатно.

Перевод денег со счета на карту Сбербанка: все способы

Алгоритм денежной транзакции элементарно прост. Учитывая все различия в клиентуре, были разработаны разные способы денежных платежей. Это сделано исключительно с целью, чтобы любой мог выбрать наиболее подходящий для себя вариант. Существует самый традиционный и привычный для многих россиян способ – зайти в отделение и, пользуясь услугами операциониста, осуществить пересылку денег.

Из более современных вариантов, который давно известенпользователям, являются проведение транзакций с помощью банкомата. Для желающих осуществлять подобные операции в удобное время, не покидая дома, разработан интернет-банкинг. Наиболее оперативный и комфортный способ зачисления денег – Сбербанк Онлайн или СМС-сервис «Мобильный банк».

Такие операции облагаются комиссией в размере 1,5% от суммы

Как перевести в банковском отделении

Наиболее просто решается вопрос, как перевести средства со счета на карту Сбербанка, при посещении банковского подразделения. Отправитель отправляется в офис и через кассу отправляет деньги. Основное условие – обратившийся является клиентом банка и имеет здесь открытый счет или пластик. Если они зафиксированы в одном подразделении, то комиссия при оплате не изымается. По прошествии 2-3 дней получателю будет доступна нужная сумма, и ее можно использовать при расчетах в супермаркетах или онлайн-магазинах.

Прийти в отделение банка — значит всё остальное за вас сделают менеджеры

Процедура с помощью Сбербанка Онлайн

Этот способ рассчитан на людей, которые давно оценили возможности интернета и не любят проводить время в очереди перед кассой. Чтобы осуществить перевод в режиме онлайн, необходимо выполнить такие действия:

- Сначала следует зарегистрироваться через Личный кабинет. Используя собственный пластик, взять в банкомате идентификатор пользователя с паролями.

- С помощью полученных данных авторизироваться на сервисе и открыть Личный кабинет. С этого момента все сервисные услуги в полном распоряжении пользователя, а также услуги по перечислению средств.

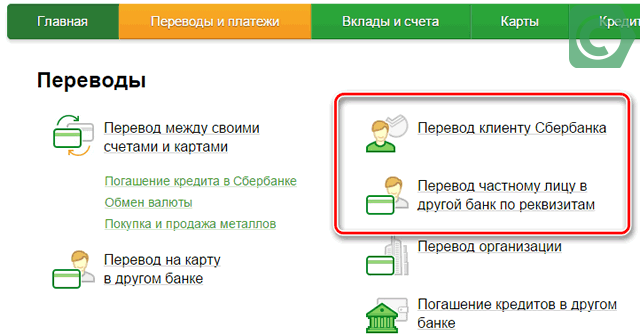

- Открыть меню «Платежи и переводы» и зайти в «Перевод между счетами и картами».

- Затем необходимо указать счет для списания, оформить платежное поручение и ввести необходимую сумму.

- Подтвердить проведение операции, используя СМС или одноразовый пароль.

- Мгновенно зачисление платежа.

Сервис позволяет каждому клиенту самостоятельно в любое время суток осуществить транзакцию

Если есть необходимость в систематическом проведении подобной операции, то желательно воспользоваться шаблоном.

Перевод на карту другого банка

Так же несложно сделать перевести требующуюся сумму в рублях РФ, евро и долларах обладателю продукта иного банка. Размер денежной суммы при перечислении иногда ограничен только техническими возможностями подразделения. В среднем срок поступления средств – 2 банковских дня, но часто длительность зачисления денег зависит от той организации, куда производится платеж.

Клиентам доступно самостоятельное перечисление средств

Вам может быть интересно:

Перевод денег с Киви на карту

Размер комиссий

Перечисление со счета на карту Сбербанка

В границе одного города комиссия отсутствует при любых вариантах. За его пределами существуют различия:

- транзакция (в рублях) через банковское отделение составляет — 1,5%, дистанционно – 1% (максимально 1000 руб.),

- транзакция (в долларах США) через отделение – 0,7% (максимум 100 долларов США), а через сервис – 0,5% (максимум 50 долл.)

Перечисление на пластик другого банка:

- перечисление сумм (в рублях) через банковское подразделение — 2%, онлайн – 1% (максимальная сумма 1000 руб.);

- транзакция (в долларах США) через отделение – 1% (максимум 200 долл.), через сервис – 0,5% (максимально 150 долл.)

Банк благожелательно относится к лицам, использующим интернет-банкинг, и предлагает им меньшую комиссию при подобной операции.

Вам может быть интересно:

Как перевести деньги с МТС на карту

Как быстро сделать перевод с карты Сбербанка? (видео)

Короткая пошаговая инструкция по совершению перечисления средств.

https://youtube.com/watch?v=DzdUG47LzvE%3F

Сейчас стало очень просто делать денежные перечисления, используя множество способов. Самый привычный вариант для тех, кому присуща консервативность, — использовать банкомат для проведения транзакции или во время посещения подразделения. А тем, кто ценит собственное время и предпочитает комфорт, самый подходящий способ – использование интернет-банкинга

При всех вариантах следует уделить особое внимание при введении данных: это влияет, осуществится транзакция или нет

Оплата услуг ЖКХ в Сбербанке через терминал

Способ имеет достаточно большую популярность, так как не требует участия сотрудников банка. Чтобы осуществить оплату, достаточно найти нужного получателя средств при помощи ИНН или по реквизитам и внести необходимую информацию.

После проведения операции пользователь получает бумажный чек, подтверждающий оплату. Основным неудобством способа является необходимость вносить точную сумму для расчета. Возможность получить остаток средств обратно в терминале не предусмотрена. Однако лишние средства можно перевести в счет пополнения мобильного телефона. Платежи с карты позволяют избежать кассовых неудобств, но время затрачиваемое на перевод не такое быстрое. В Сбербанке процент оплаты ЖКХ с терминала составляет 2%.

От какой суммы планируют брать 4%

В новом законопроекте шла речь исключительно о самозанятых гражданах. Они получают доход от деятельности, схожей с предпринимательской. Самозанятые предоставляют услуги, исходя из собственных навыков, не имея работодателя.

В России этого года нет точной информации о том, как будут рассчитывать налогообложение и удержание средств в качестве штрафов за уклонение от уплаты. Проект распространится в трех регионах страны, затронет самозанятых с определенным уровнем дохода (больше 200 тыс. руб.). С 1 января 2021 г эта категория населения обязана оплачивать налог с любого дохода, включая подработки, если гражданин совмещает их с трудоустройством.

Законопроект экспериментальный. Даже в тех регионах, где он вводится в 2021 г, не стоит ожидать серьезных последствий. Акт о новинке в сфере налогообложения недоработан, имеет множество обходных путей и неточностей.

Комиссия за снятие наличных с карты Сбербанка в другом банкомате

Что делать, если поблизости нет банкомата Сбербанка, а вам нужно срочно получить деньги? Можно воспользоваться услугами «другого» банка. Но стоит помнить о том, что в этом случае, вам придется сильно раскошелиться, ведь тогда комиссия вырастет, пусть и не намного

Неважно, какой вы картой решили воспользоваться кредитной или дебетовой

| Тип карты | Дебетовая | Кредитная |

| Комиссия Сбербанка при снятии в другом банкомате | 1%, мин. 100 р. | 4%, мин. 390 р. |

| Суточный лимит при использовании банкомата | 150 000 р. | 100 000 р. |

| Комиссия при выдаче наличных в банкомате Сбербанка, в пределах суточного лимита | 0% | 3%, мин. 390 р. |

Таким образом, можно сделать вывод, что комиссия при снятии наличных с карты Сбербанка берется в нескольких основных ситуациях:

- сумма составит более 300 000 тысяч рублей

- снимаете деньги с кредитной карты

- воспользовались услугами банкомата другой банковской организации

Для того чтобы не переплачивать или просто распланировать свой бюджет, важно быть готовым к дополнительным сборам. Если никак не получается этого избежать, нужно отнестись к данному факту с легкостью

В настоящее время за многие услуги совершают дополнительные сборы.

За какие переводы Сбербанк не берет комиссию

Вариантов бесплатных переводов на так много. Речь только о внутренних перечислениях, то есть о переводах, которые совершаются в рамках одного территориального подразделения Сбера.

Есть и случаи, когда перевод окажется бесплатным

Когда комиссия за перевод денег не берется:

- если клиент совершает перечисление средств на карту, выпущенную Сбербанком;

- при переводе на счет, который также обслуживает Сбербанка;

- если клиент совершает наличный перевод через кассу Сбера на обслуживаемый им же счет или карту.

Если счет или карту обслуживает другое территориальное отделение Сбера, комиссия будет взята.

Все отделения Сбербанка России поделены на 12 территорий: Московский, Дальневосточный, Поволжский, Балтийский, Уральский, Сибирский, Юго-Западный и пр. Несмотря на то, что это вроде как одна и та же компания, в целом это отдельные структуры. И переводы между ними также будут облагаться комиссионными.

Это интересно: Какой номер телефона привязан к карте Сбербанка — объясняем детально

Условия переводов Сбербанка

Следует помнить некоторые основные моменты, которые касаются любых переводов средств, связанных со счетами Сбербанка:

Одним переводом нельзя перечислять более 100 000 р. с карты. Количество средств, которые можно перевести со счета не ограничено, поэтому крупные суммы лучше переводить со счета, экономя при это на комиссии, поскольку вне зависимости от того, 500 000 р. вы перечислите или несколько миллионов, комиссия не превысит 1000 р.

При использовании услуги «Блиц перевод» комиссия увеличивается до 1,5%, а максимальная сумма, которую сможет изъять банк – 3000 р., минимальная – 150 р. При этом, вы не сможете отправить более 500 000 р. за один раз. Дополнительно 1% вы потеряете, если будете проводить операцию из-за границы

Максимальная продолжительность перевода – 2 дня

Также стоит помнить, что в зависимости от канала перевода, могут быть установлены другие лимиты. Однако эту информацию также всегда можно уточнить по номеру горячей линии или найти на сайте.

Чтобы перевести деньги в отделении Сбербанка нужно иметь при себе документы, удостоверяющие личность, а также знать номер счета – и тот, с которого вы будете списывать средства и тот, на который они поступят. Также необходимы данные (БИК, название) банка, который выпустил карту получателя. Те же данные необходимы при переводе с помощью «Сбербанк Онлайн», однако никуда идти с паспортом не нужно. Достаточно зайти в личный кабинет и открыть вкладку платежей и переводов.

Кроме данного сервиса держателям карт или владельцам счетов Сбербанка доступен мобильный банкинг, который можно вызвать СМС-сообщением на номер 900. Также переводить деньги с карты на карту можно используя номер телефона.

Чтобы сэкономить время на выбор подходящего способа отправки денег, можно воспользоваться услугой Сбербанка по подбору перевода. Она доступна на сайте.

Комиссия банка за перевод: когда клиент платит сбор?

Комиссия банка за перевод денежных знаков зависит от типа совершаемого платежа. Обычно перевод между счетами клиента в одном банке организация производит без уплаты сборов.

Комиссионные взносы взимают за переводы:

- между счетами, открытыми в различных кредитно-финансовых учреждениях;

- внутрибанковский, совершаемый по поручению;

- без открытия счета.

Размер комиссии формируют, учитывая тип валюты (национальная, иностранная), способ проведения платежа (интернет-банкинг, касса, система переводов), направление движения денежных потоков (внутри страны, за пределы государства).

Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

Какое значение имеет неблагозвучный термин «стягивание»?

Чтобы разобраться с ним, рассмотрим примеры с конкретными банковскими учреждениями. Допустим, необходимо перевести деньги с карточного счета Сбербанка на карту ВТБ. Такую операцию можно представить, как стягивание средств со счета Сбербанка на счет в ВТБ.

К примеру, вы хотите сделать перевод денег в другое банковское учреждение (перечислить средства между своими картами, отдать долг, перевести финансы родственникам и т.д.).

Как провести межбанковский перевод в таком случае?

Наиболее простой вариант – стягивание денег на карту получателя. Но в такой сделке есть определенные особенности. При переводе на карту другого человека нужно, чтобы получатель предоставил по своей карте такие сведения, как ее номер, срок действия, код CVC, а также фамилию, имя и отчество собственника. Передать такие данные можно только близким людям, к которым есть стопроцентное доверие.

Да и в этом случае существует опасность, что карту заблокирует банк.

В качестве иллюстрации рассмотрим пример, с картой-донором из Сбербанка (карта отправителя межбанковского перевода).

Вся операция будет проводиться в Альфа-банке. Чтобы выполнить такой, перевод необходимо найти в онлайн кабинете кнопку «Пополнение».

В нужные поля следует внести данные карты-донора (Сбербанка) и сумму перечисления.

Подтверждение перевода по карте Сбербанка производится с помощью смс-кода. После ввода кодовых цифр средства будут переведены.

Выполненный межбанковский перевод можно сохранить как шаблон, что впоследствии значительно упростить выполнение данной операции.

Процесс «стягивания» похож на сделку, связанную с онлайн покупкой (с той разницей, что деньги поступают продавцу, а не на вашу карту в другом банке).

Обратите внимание, чаще всего стягивание производится без комиссии. Но есть и ряд исключений

Определенные банковские учреждения не дают разрешение на стягивание средств со своих счетов или берут комиссию за такую операцию (она значительно меньше, чем плата за прямой межбанковский перевод).

Уточнить наличие комиссии на операции стягивания и ее размер можно двумя способами:

- Найти нужные сведения в тарифах.

- Сделать попытку стягивания с карты всех имеющихся денег (плоть до копейки) одним платежом. Если банк взымает комиссию за такую операцию, то перевод будет отклонен с формулировкой «недостаточно средств».

Межбанковские переводы без комиссии путем выталкивания денег на карты других банков предоставляют далеко не все учреждения. Кроме того, лимиты на такие операции могут быть очень скромными.

Банки могут проводить разные акции, во время действия которых межбанковские переводы на любые карты проводятся без комиссии. Вот только срок действия таких акционных предложений ограничен.

БИК указывается в особой форме, позволяющей сразу определить название банковского учреждения, получающего перевод и корреспондентский счет (эти данные автоматически вносятся в указании для банка на осуществление платежа). После внесения информации следует проверить ее правильность и подтвердить операцию с помощью одноразового пароля. После этого межбанковский перевод переходит в стадию обработки.

Получить платежный документ в форме, которая утверждена Центробанком, можно в истории переводов.

После того, как поручение на перевод передано банку, финансовые средства поступают в банковский расчетный центр, в качестве которого выступает автоматизированная банковская система. Здесь осуществляется групповая обработка межбанковских переводов и собираются группы платежных поручений. В определенный момент времени деньги поступают в расчетно-кассовый центр отделения Центробанка России. Каждый банк, осуществляющий свою деятельность на территории РФ, имеет собственный корреспондентский счет в ЦБ, через который проводятся межбанковские переводы.

Основные тарифы платежной системы ЮMoney

При использовании сервиса ЮMoney пользователь подписывает Соглашение о переводах без открытия счета через сервис. В этом документе прописаны все тарифы, применяемые к различным операциям, а также комиссионные сборы за обслуживание. Дополнительные комиссии могут быть предусмотрены сторонними сервисами.

Комиссионные сборы клиенту сообщаются до того, как он выполнит транзакцию. Эти ставки фиксированы и прописаны на официальном ресурсе компании. Однако при установке сборов за операции со стороны других компаний, размер комиссии можно увидеть до момента отправки средств. В случае, если вы оформите возврат суммы, комиссии не вернутся на ваш счет. Установлен ряд основных тарифных сборов за обслуживание в системе:

- Открытие и обслуживание кошелька, если на нем не совершалось никаких операций более двух лет, предусматривает ставку270 рублей в месяц. Сумма списывается со счета, а пользователь получает уведомление об этом заранее.

- Выпустить карту к кошельку можно абсолютно бесплатно, если она будет виртуальной.

- За идентификацию кошелька через оператора связи МТС придется заплатить 60 рублей в качестве разового сбора.

- Большинство переводов из кошелька со стороны НКО Юмани – бесплатное, однако проценты могут взиматься партнерами сервиса.

- Пополнение счета в ЮМани в некоторых случаях предусматривает комиссию.

Обратите внимание! В основном комиссионные сборы за совершение транзакций в ЮМани начисляются со стороны сторонних сервисов. Но в некоторых ситуациях – ее берет сама платежная система

Как сделать перевод в СБП

Как подключится к СБП

Для перевода по системе быстрых платежей от клиента требуется только наличие счета или карты в банке-участнике системы. Никаких дополнительных знаний и устройств для этого не нужно. Если обслуживающий банк провел адаптацию своего программного обеспечения, то клиенту достаточно зайти в банковское приложение на Android или iOS (или в веб-версию интернет-банка), найти и активировать опцию подключения к СБП, и найти специальную вкладку, где можно осуществить платежи по номеру телефона.

Если ваш банк на данный момент не является участником системы быстрых платежей, то чтобы начать делать быстрые переводы в рамках СБП, вы можете либо дождаться подключения банка к системе, либо выполнить ряд простых действий:

- найти удобный вам банк, который является участником СБП (список всех банков-участников здесь);

- открыть в нём счет или карту;

- привязать свой действующий номер мобильного телефона к карте или счету (стандартная процедура, если вы хотите открыть карту или получить доступ в интернет-банк или мобильное приложение);

- установить мобильное приложение на свой телефон или воспользоваться веб-версией интернет-банка;

- в настройках приложения (интернет-банка) разрешить подключение к системе.

Совет: чтобы не тратить время на хождение по банкам, выберите банк с бесплатной доставкой и закажите карту с бесплатным годовым обслуживанием (к примеру, карту Блэк Тинькофф Банка).

Можно установить банк «по умолчанию» для получения быстрых переводов. Это также делается клиентом в банковском приложении. При этом на счета в других банках также можно будет получать переводы, просто выбранный банк будет приоритетным. Если банк «по умолчанию» не выбран, то при отправке перевода после ввода номера телефона отправителю будет представлен весь список банков, в которых у получателя есть счета.

Если по каким-то причинам клиент не желает получать переводы по системе быстрых платежей, то ему нужно просто обратиться в обслуживающий банк и написать заявление о несогласии на подключение к СБП или об отключении от сервиса. Это необходимо сделать в том случае, если банк по умолчанию подключил всех клиентов к сервису СБП. Если же банк даёт возможность подключиться самостоятельно, то вы можете просто этого не делать.

Как перевести деньги себе или другому лицу

Для перевода получателю или на свой счет в другом банке нужно:

- Войти в приложение банка и открыть вкладку для осуществления перевода по СБП.

- В специальное поле ввести телефонный номер получателя. Если деньги отправляются на свой счет, то указывается свой номер телефона.

- Из списка выбрать банк, в который нужно отправить получателю перевод.

- В поле «Сумма к переводу» указать нужную сумму. Выбрать счет для списания. Нажать кнопку «Перевести».

Интерфейсы банковских приложений отличаются, но технология отправки такого перевода у всех одинаковая.

Пример реального перевода по шагам

Посмотрим, насколько просто и понятно все происходит в реальности. Для этого воспользуемся услугой быстрых платежей от Росбанка, который одним из первых подключился к СБП. Для отправки перевода:

1. Заходим в мобильное приложение или в интернет-банк на компьютере. Переходим во вкладку «Оплата услуг и переводы», выбираем «Переводы».

2. Открывается список переводов по номеру телефона. Выбираем, кому отправить перевод. Если отправляем перевод внутри Росбанка, то нажимает «Клиенту Росбанка. Если нужно отправить деньги в другой банк, то – «В другой банк».

3. Выбираем способ отправки «По номеру телефона».

4. В открывшемся окне выбираем, с какой карты будем переводить. Со счета отправить перевод по СБП через Росбанк не получится. Требуется выбрать именно карту.

5. Вводим номер телефона получателя. Можно нажать кнопку справа и выбрать его из телефонной книги, что очень удобно.

6. Выбираем банк получателя. Если банк известен, то это упрощает задачу, иначе придется перебирать все банки из списка. Указываем сумму перевода. Нажимаем «Продолжить».

7. Проверяем номер телефона, наименование получателя, банк. Если все верно, то нажимаем кнопку «Подтвердить».

Если у клиента есть счет в этом банке, то перевод будет отправлен. Если счета в выбранном банке нет, то на экране появляется сообщение об ошибке. В случае если перевод не поступил получателю, нужно обязательно обратиться в банк по телефону горячей линии. В нашем примере деньги поступили получателю через 7 секунд после отправки.

На что обратить внимание клиенту

Комиссия при переводе денег возникает достаточно часто, и клиенту нужно учитывать эту особенность обслуживания в банке

На что стоит обратить внимание при проведении операции в кассе или самостоятельно через онлайн-сервисы:

При оформлении нового банковского продукта обязательно ознакомьтесь с тарифами и ограничениями на проведение транзакций. К примеру, по классическим дебетовым картам Сбербанка без процентов можно снять только до 150 тысяч рублей. При обналичивании большей суммы придется заплатить 0,5% от размера превышения. Поэтому выгоднее перевести деньги получателю, а не снимать их в банкомате. За перевод на карту или счет в том же отделении банка комиссия сниматься не будет. Оплата взимается плюсом к перечисляемым денежным средствам. Поэтому когда денег на счете недостаточно, при попытке перевести платеж выйдет соответствующее предупреждение. Если вы переводите деньги с кредитки, плата за операцию будет списана из средств кредитного лимита. Длительность перечисления денег зависит от выбранного типа перевода. Так, отправление в рамках одного банка происходит моментально. На другой банковский счет средства могут поступить в течение 3-5 дней. Международные операции могут идти неделю и даже дольше, причем задержка часто происходит со стороны иностранных финансовых компаний. Если вы делаете перечисление в выходной или праздник, будьте готовы к тому, что средства могут поступить только в первый рабочий день. Это не относится к перечислениям с карты на карту. Такие операции обрабатываются процессинговым центром, работающим достаточно быстро. Часто вопрос о стоимости транзакции возникает, когда нужно отправить крупную сумму, например, при сделке с недвижимостью

В этом случае нужно уделить внимание не только размеру комиссии, но и надежности самого банка, длительности проведения операции. На практике наилучшим выбором оказываются Сбербанк, Россельхозбанк, ВТБ и другие крупные организации, способные быстро и за небольшую плату (или даже без нее) отправить средства получателю

Для этого ему необходимо открыть расчетный счет в том же банке. Даже если операция будет проведена через кассового работника, дополнительных расходов, скорее всего, не возникнет. Условия тарифного плана должны быть представлены на сайте банка. В рекламном описании продукта часто используется неполная информация, а значит клиент вводится в заблуждение. Например, о наличии определенного лимита для бесплатных переводов.

Если вы выбираете банковский продукт для постоянного использования (например, дебетовую карточку), исходите из условий действующих тарифных планов и собственных потребностей. Правда, в договор может включаться пункт о возможности изменить стоимость услуг в дальнейшем. Но на практике повышение комиссии происходит нечасто, ведь банки не желают терять постоянных клиентов. Если регулярно отправляете средства на другие карты, выбирайте Тинькофф, Сбербанк, Газпромбанк или ВТБ.

Заключение: как не платить комиссию Сбербанку при переводе + вопросы к эксперту

Всё таки Сбербанк не смог спрятать от вас бесплатный способ перевода денег:) Комиссия в 1% (но не более чем 1000 ₽) очень бьёт не столько по кошельку граждан, сколько отражается негативно в психологическом плане. Ведь казалось бы, это наши деньги, переводим родственнику, а сумма уменьшается. Итог: неприятные ощущения. Это понятно.

Но в то же время мы понимаем, что банку (в данном случае Сбербанку) нужно зарабатывать. Иначе зачем ему вообще существовать и придумывать для нас всё новые блага, сервис (как бы мы к нему не относились).

Нам хочется верить, что в ближайшем будущем этой крупной компании, бренду номер один в России, удастся найти тот баланс, между бизнесом, и между довольством людей. Если это вообще, конечно же возможно.

И надеемся что мы помогли вам в вопросе как не платить комиссию Сбербанку при переводе денег, и ваша жизнь станет чуточку легче, и приятнее. Так же, вы можете задать свои вопросы к нашему эксперту, если таковые появятся.

Вам также может быть интересно:

Дебетовые карты с бесплатным обслуживанием и кэшбеком. Рейтинг самых лучших дебетовых карт. Быстрые займы онлайн на банковскую карту.

Всё понятно1.3 k.Хочу ещё1