Как объединить кредиты в один

Содержание:

- Как оформить, порядок получения и погашения

- Через какой срок можно взять новый кредит

- Документы

- Объединение кредитов одного банка

- Как нужно поступить?

- Документы, необходимые для объединения кредитов в Сбербанке

- Виды кредитов, предлагаемых россиянам

- Сколько всего можно взять кредитов в Сбербанке?

- Как взять второй кредит в Сбербанке?

- Условия для получения второго кредита

- Основные причины для отказа во втором кредите

- Как вообще объединяются кредиты?

- Способы консолидации

- Условия

- Преимущества и недостатки рефинансирования

- Какие преимущества можно получить?

- Условия для объединения кредитов в один

- Условия программы объединения кредитов в Сбербанке

- Выгодно ли объединять кредиты

- Документы, необходимые для объединения кредитов в Сбербанке

- Данные, которые необходимо указать при объединении кредитов

- Плюсы и минусы консолидации

- Плюсы и минусы

Как оформить, порядок получения и погашения

Выдача рефинансирования возможно только при обращении в отделение Сбербанка по месту регистрации физического лица. Отсутствие возможности подачи онлайн заявки является существенным недостатком. Это условие не распространяется для клиентов сотрудников предприятий, обслуживающихся в кредитной организации «Зарплатного проекта».

В банк необходимо приходить уже с полным собранным пакетом документов. В присутствии менеджера заполняется заявление, рассмотрение которого может занять до 2 дней. Решение по заявке придет в смс сообщении или с вами свяжется сотрудник Сбербанка. При условии положительного решения у вас есть 30 дней на получение нового кредита, в течение которых одобрение действительно. Датой начала программы рефинансирования является дата перечисления средств на счет физического лица. По указанию клиента сотрудники банка могут перевести деньги для погашения кредитов в других кредитных организаций (операция проводится без дополнительных комиссий). Заемщик также может сделать это самостоятельно. Сбербанк не требует подтверждения погашения кредитов в других банках от физического лица.

В банк необходимо приходить уже с полным собранным пакетом документов. В присутствии менеджера заполняется заявление, рассмотрение которого может занять до 2 дней. Решение по заявке придет в смс сообщении или с вами свяжется сотрудник Сбербанка. При условии положительного решения у вас есть 30 дней на получение нового кредита, в течение которых одобрение действительно. Датой начала программы рефинансирования является дата перечисления средств на счет физического лица. По указанию клиента сотрудники банка могут перевести деньги для погашения кредитов в других кредитных организаций (операция проводится без дополнительных комиссий). Заемщик также может сделать это самостоятельно. Сбербанк не требует подтверждения погашения кредитов в других банках от физического лица.

Погашение рефинансирования происходит равными (аннуитетными) частями в течение всего срока действия договора. Банком предусмотрена возможность частичного или полного досрочного погашения кредита. Сделать это можно через Сбербанк Онлайн или подав письменное заявление в отделении с указанием даты, суммы и источник перевода денежных средств. Размер досрочного погашения не ограничивается и не предусматривает дополнительные комиссии. В случае несвоевременного внесения очередного платежа Сбербанком начисляется штраф в размере 20% годовых от возникшей задолженности за каждый день просрочки.

Через какой срок можно взять новый кредит

По этому показателю стандарты тоже не предусмотрены. Всё зависит от тех же параметров, что мы уже вспоминали в предыдущих разделах:

- наличие кредитной истории;

- наличие просрочек, то есть качество кредитной истории.

Взяв один кредит, вам нужно какое-то время его прилежно погашать, чтобы банк увидел ваши качества, как заёмщика. Если вы это сделали, то можете не ждать полного закрытия кредита и пробовать подавать новую заявку. При достаточном доходе её, несомненно, одобрят.

Если это не первый ваш заём и история показала, что вы — аккуратный плательщик, то можете хоть одновременно брать ещё один. Опять же, при достаточном доходе, его должны вам выдать.

Если же вы с боем, через силу, победили свой предыдущий кредит, то есть допускали просрочки и закрывали всё со штрафами и пенями, то перед тем как обращаться за новым займом, подождите хотя бы 10 дней, а лучше месяца полтора. За это время банк успеет передать информацию в Бюро кредитных историй о вашем погашении. И есть шанс, что новый кредит вам дадут. Если раньше, то там будут отображаться ваши долги и просрочки, а это совсем не на пользу новому займу.

Документы

ВНИМАНИЕ! Нужно понимать, что перекредитование – это процесс получения абсолютно нового кредита, не привязанного к текущему займу. Поэтому вам понадобится полный набор документов, необходимый для получения, как ипотечного кредита, так и потребительского кредита или автокредита

В зависимости от того, что вы хотите перекредитовать.

Для перекредитования в Сбербанке необходимы следующие документы:

- заявления на перекредитование в Сбербанке потребительских кредитов или ипотеки, как от титульного заемщика, так и от созаемщиков

- два документа, подтверждающих личность заемщика и созаемщика

- трудовая книжка и прочие документы, подтверждающие стаж заемщика и созаемщика

- справки о доходах заемщика и созаемщика, в том числе 3НДФЛ

- полный список документов по текущему кредиту: кредитный договор, все платежки по ежемесячным платежам

- полный список документов по залогу, в случае ипотечного перекредитования

- документы от автомобиля, в случае перекредитования автокредита

Объединение кредитов одного банка

Можно ли объединить кредиты в Сбербанке? Объединить их можно лишь в нескольких кредитных организациях, в их число входит и Сбербанк. На протяжении многих лет он пользуется большой популярностью у заемщиков. Если рассматривать процедуру рефинансирования, то здесь она имеет следующие преимущества:

- некоторые категории граждан могут рассчитывать на определенные привилегии. В данном случае это зарплатные клиенты;

- нет нужды в предоставлении поручителей;

- максимальная сумма кредита может составлять до 3 000 000 рублей, минимальная — 30 000 рублей;

- размер процентной ставки имеет уровень от 12,9 и до 13,9%.

Как нужно поступить?

Если вы хотите перейти на обслуживание в другой банк, внимательно изучите условия, которые он предлагает. Лучше всего сделать расчет в кредитном калькуляторе, доступном на сайтах многих финансовых организаций. Убедитесь, что рефинансирование будет действительно выгодным.

После этого соберите пакет документов, который включает в себя не только стандартные бумаги по заемщику, но и по рефинансируемым займам. В каждом банке предусмотрен свой список, поэтому уточните его содержание у специалиста. Подайте заявку на рассмотрение и получите ответ. Если он положительный, можно сразу же обратиться за деньгами и подписать кредитную документацию. Банк перечисляет средства на расчетный счет заемщика, откуда переводит их в погашение задолженности.

Документы, необходимые для объединения кредитов в Сбербанке

Заемщик, желающий стать участником программы объединения займов, должен заполнить заявление-анкету установленного образца. Также ему следует предъявить паспорт и заполненную трудовую книжку. Необходимым условием участия в программе, позволяющей объединить несколько кредитов в один в Сбербанке России, является предоставление следующих данных по рефинансируемым займам:

- код кредитного соглашения;

- дата подписания договора;

- срок и валюта ссуды;

- полная цена займа;

- реквизиты первичного заимодавца.

Указанные сведения должны быть подтверждены оригиналом договора, графиком платежей, письменным уведомлением о стоимости займа и справкой об уступке прав требований по ссуде (при наличии договора цессии). Заем оформляется в отделении Сбербанка, расположенном по месту прописки клиента (участники зарплатных проектов могут подать бумаги в любом филиале финансовой организации).

Объединение займов осуществляется на основании анкеты-заявления, в которой указываются:

- цель кредита;

- персональные данные заявителя;

- сведения об изменении ФИО (при наличии);

- номер и серия документа, удостоверяющего личность;

- адрес постоянной прописки или временной регистрации;

- контактные данные:

- размер запрашиваемой суммы;

- семейное положение;

- образование;

- должность и стаж работы.

Потенциальный заемщик должен оценить состояние своего семейного бюджета. В анкете указывается примерный ежемесячный объем доходов и расходов, а также сведения о крупном имуществе (квартира, комната, земельный участок и пр.), которое принадлежит заявителю.

Потенциальный клиент должен оценить стоимость принадлежащих ему активов и зафиксировать ее в заявлении. Соискатель обязан передать менеджеру Сбербанка документы, подтверждающие наличие официального дохода.

Речь идет о следующих бумагах:

- справка по форме 2-НДФЛ;

- копия свидетельства о регистрации транспортного средства;

- копия страхового полиса ОСАГО;

- справка о доходах, полученных в натуральной форме;

- копия налоговой декларации за отчетный период;

- справка о ежемесячном денежном содержании судьи (для госслужащих);

- выписка по пенсионному, зарплатному, депозитному или инвестиционному счету.

Список перечисленных документов не является исчерпывающим. Сотрудники Сбербанка имеют право запросить дополнительные бумаги для проведения скоринга. Согласно 152-ФЗ, клиент обязан дать согласие на обработку персональных данных. Также ему необходимо поставить подпись в заявлении и отдать его менеджеру банка.

Виды кредитов, предлагаемых россиянам

Причины, побуждающие обратиться за кредитом, могут быть любыми. Поэтому Сбербанк разработал широкую линейку кредитных продуктов, рассчитанных на различные цели и адресованных разным категориям населения.

Банк предлагает заём:

- На покупку недвижимого имущества (квартиры, дома, гаражи, иное) – ипотечные;

- Переоформление ипотечного кредита, выданного иным банком;

- На приобретение автомобиля – автокредитование;

- Потребительский кредит;

- Кредитная карта;

- Товарный кредит;

- Рефинансирование имеющихся кредитов.

Сколько всего можно взять кредитов в Сбербанке?

К сожалению, в жизни могут возникать ситуации, когда возросшие потребности (или иные обстоятельства) требуют обращения за новым кредитом, при наличии непогашенного ранее.

Лицо, ищущее в действующем законодательстве ответ на вопрос, можно ли взять 2 кредита в Сбербанке, его не найдёт. Ни законы, ни внутренние правила данной кредитной организации никаких ограничений на количество единовременно выданных одному лицу кредитов не предусматривают.

СБ России готов выдавать второй, и даже третий кредит при условии, что заёмщик отвечает требованиям банка, а имеющаяся у него задолженность не превышает установленных лимитов.

Как взять второй кредит в Сбербанке?

Лицо, желающее получить одобрение на второй кредит, обязано:

- Иметь определённый возраст, ограниченный 21 годом – на дату подачи заявки, 65 годами – на дату полного возврата кредита;

- Иметь гражданство России;

- Официально работать на последнем месте 6 и более месяцев. При общем трудовом стаже, превышающим 12 месяцев (за пять последних лет).

К заявке о предоставлении 2-го кредита потребуется приложить паспорт и документы. Подтверждающие трудоустройство и размеры дохода (форма 2НДФЛ или по форме банка).

Вероятность получения 2-го кредита существенно выше у лиц:

- Являющихся зарплатным клиентом банка (им не требуется предоставлять справки с места работы и о заработной плате);

- Имеющих безупречную кредитную историю (КИ);

- Значительный уровень доходов (в случае, если ежемесячный совокупный платёж по обслуживанию кредитов превышает 30% дохода, существует вероятность отказа).

Условия для получения второго кредита

Решение по данному вопросу может быть положительным при условии, что у заёмщика:

- Не было просрочек по внесению текущих платежей по имеющемуся кредиту;

- Он имеет подтверждённую платёжеспособность, позволяющую обслуживать сразу два кредита;

- Оставшаяся задолженность по первому не превышает лимита.

При наличии у соискателя займа кредитной карты, его запрос на предоставление кредита рассматривается как второй.

Более высока вероятность одобрения в случаях, когда второй кредит испрашивается на цели, отличные от первого (например, покупка автомобиля и проведение ремонта).

Крайне низка вероятность одобрения 2-го кредита, если целью его получения является желание погасить первый. Даже в случае положительного решения он будет предложен на более жёстких и менее выгодных для клиента условиях (по срокам и доступной сумме).

Поэтому займ на эти цели следует оформлять в другом банке по программе рефинансирования.

При обращении за 2-ым кредитом, банк может потребовать наличие залога, поручителя, расширить перечень необходимых к представлению документов.

Основные причины для отказа во втором кредите

Чаще всего, причинами отказа являются:

- Наличие просрочек текущих платежей по имеющемуся кредиту, превышающих 2 мес.;

- Частая смена мест работы;

- Имеющиеся просрочки по текущему кредиту;

- Наличие иждивенцев;

- Сокрытие информации о наличии непогашенных кредитов.

Гарантированно будет отказано в кредитовании лицу, у которого расчётный месячный платёж на обслуживание двух кредитов составит ? 50%.

Независимо от дохода Сбербанк откажет в выдаче второго кредита при условии превышения лимита допустимой задолженности, установленного банком, равного 700000 рублей.

Отказ в предоставлении кредита на рефинансирование имеющихся, полученных в иных банках и в самом СБ России, будет получен в том случае, если число кредитов, подлежащих рефинансированию, превышает пять, а срок полного погашения, семь лет.

Как вообще объединяются кредиты?

Как таковой услуги по объединению кредитов нет – это всегда рефинансирование, когда банк выдает один большой кредит, которым гасит несколько небольших. То есть, объединить старые кредиты, не получая нового, невозможно.

А это накладывает определенные ограничения на заемщика:

- если заемщик допускал просрочки по платежам, он мог испортить кредитную историю, из-за чего получит отказ по новому кредиту – банк просто не рискнет кредитовать его еще раз, учитывая возможность нового выхода на просрочку;

- если у заемщика слишком много кредитов, новый ему могут не одобрить. Дело в том, что Центробанк устанавливает повышенные требования для кредитов заемщикам, которые отдают более 50% своих доходов в виде платежей по кредитам. Правда, если банк понимает, что заемщик потратит всю суму на погашение старых кредитов, они уже не будут учитываться, а значит, долговая нагрузка не вырастет. Но на это пойдет не каждый банк;

- если речь идет о присоединении нескольких потребительских кредитов к ипотечному, стоит учитывать стоимость залоговой недвижимости и сумму остатка долга. Если общая сумма всех объединяемых кредитов будет больше 80-85% стоимости объекта залога, банк откажет в рефинансировании;

- процентная ставка по новому кредиту может быть выше, чем по старым. Например, если заемщик взял кредит по госпрограмме под 5% или 6% годовых, рефинансировать он его сможет только на общих основаниях – а это процентные ставки в 8-9% годовых и выше.

То есть, при рефинансировании всегда стоит сопоставлять возможные выгоды и риски.

Способы консолидации

В переводе с латинского языка (Consolidation) означает «вместе» и «укрепляю». Два счета и более объединяют в один. Но не все потребители проинформированы об этой процедуре.

Эксперты утверждают, что с 2014 года программа стала популярна среди населения, в том числе студентов.

Услуга позволяет оперативно контролировать взятые займы. Создают общий долг с одним процентом. Удачная возможность сэкономить на комиссии и быстрее закрыть счета. Кредиты переносят, оформляется новый договор.

Не путайте это понятие – объединение кредитных обязательств с рефинансированием – получением нового, который закрывает предыдущие.

Повысить собственную компетенцию в данном вопросе поможет информация о видах консолидации.

- Оформление данной услуги в том банке, в котором оформлены ваши кредиты. Возможно, не все, а один. Ее осуществление проводится в рамках существующего договора. Или с передачей прав иным учреждениям на получение ваших выплат.

- Передача другой финансовой организации, в которой ранее получали займы. В этом случае необходимо подтверждение платежеспособности и оформление другой документации.

- Консолидировать наличными в виде денег, недвижимости.

- Классифицируют также консолидацию с задатком и без него. Чаще банк, от которого уходят, требует возмещение штрафа, некой оплаты, дабы окупить уход клиента.

Условия

Именно из-за совмещения консолидирующий кредит часто путают с рефинансированием. Разница же состоит в том, что рефинансирование – это погашение займа за счёт другого, в то время как консолидация – объединение нескольких. Вместе же их используют потому, что так удобнее. За счёт кредита Сбербанка погашаются сразу несколько, в результате чего гражданин становится должен уже Сбербанку, и объединяются в один, чтобы выплаты было делать проще.

Он должен иметь чистую кредитную историю, и по тем займам, консолидация которых осуществляется, не должно быть никаких задержек с выплатами. Так что при первой угрозе возникновения задержек нужно обращаться к этому варианту, потому как потом может оказаться уже поздно.

Другие условия, чтобы оформить такую ссуду, будут примерно теми же, что и при оформлении обычной. Необходим стандартный пакет документов: паспорт и его копии, второй документ, чтобы подтвердить данные из паспорта, постоянная регистрация, копия трудовой, справка о доходах.

В Сбербанке есть два варианта консолидирующих займов, и оба совмещены с рефинансированием. Рассмотрим основные параметры каждого из них.

Объединять можно как кредиты того же банка, в котором оформляется консолидация, так и других банков.

Преимущества и недостатки рефинансирования

У погашения потребительских кредитов других банков посредством рефинансирования в Сбербанке есть как внушительный список плюсов, так и свои минусы – то и другое мы внимательно рассмотрим. И начнём с плюсов.

Плюсы

- Если при рефинансировании удастся снизить ставку, то это уменьшит переплату и сделает кредит выгоднее. Если вместо этого будет увеличен срок – снизится текущая нагрузка на семейный бюджет. Наконец, при форсированных выплатах вы быстрее освободитесь от кредитных обязательств, и также меньше переплатите – а какой вариант вам ближе можете выбрать сами.

- Сбербанк очень быстро рассматривает заявку и оформляет всё, улаживая дела с другими банками. В результате перекредитоваться куда проще, чем оформить заём с похожими параметрами с нуля.

- Если имущество находится в залоге по кредиту, то оно будет освобождено от обременения – а в некоторых ситуациях это критично, к примеру, если нужно срочно продать автомобиль, а он находится в залоге.

- С помощью рефинансирования займы объединяются, что существенно упрощает дальнейшие выплаты.

- Благодаря досрочному погашению кредитная история будет улучшена, и к тому же вам удастся избежать задержек с выплатами, если дело шло именно к ним, а значит, и предусмотренных за них штрафов.

- При оформлении не взимается никаких комиссий, и это при том, что банк выполняет за вас работу по погашению кредитов в других банках.

- Для клиентов, получающих заработную плату на карту Сбербанка, действуют льготные условия.

Минусы

- В некоторых случаях рефинансирование не уменьшает переплату, а наоборот, увеличивает её. Поэтому стоит всё тщательно посчитать, быть может, если у вас несколько кредитов, имеет смысл рефинансировать лишь некоторые из них, а другие выгоднее оставить как есть.

- Кроме всех обычных при оформлении займов документов, потребуются также и документы о тех кредитах, которые будут рефинансироваться.

- Если банковские ссуды, что будут погашаться, предполагают особые условия досрочного погашения, затрудняющие его, то придётся выплатить отдельную комиссию за урегулирование этого вопроса.

- Жёсткие требования к заёмщику – если сроки выплат хоть по одному из кредитов, которые будут рефинансировать, хоть раз сорваны, то, вероятнее всего, последует отказ.

Какие преимущества можно получить?

Бесспорно, отследить соблюдение договорных обязательств по одному договору намного проще, чем, если их несколько. Кроме того, услуга объединения кредитов — достаточно востребованная процедура и в силу следующих преимуществ:

- Величина ежемесячного взноса имеет тенденцию к понижению. Совмещение сразу нескольких займов в один даёт человеку возможность увеличить временные рамки возврата компании взятых денежных средств. Именно это условие снижает ежемесячную финансовую нагрузку на бюджет.

- Данная услуга улучшает кредитную историю, позволяя заёмщику в будущем получить более крупную ссуду – наличие у человека нескольких договорных обязательств в глазах банка выглядит как экономическая безалаберность, тогда как единичный солидный заём и его своевременное погашение – как финансовая надёжность и грамотность гражданина. Возможность оплачивать большие взносы придаст дополнительные бонусы – таких клиентов организации всячески стимулируют к постоянному сотрудничеству, предлагая им более выгодные условия и низкие процентные ставки.

- Улучшение условий возврата долга. С юридической точки зрения – рефинансирование – это уже новый заём, целью которого служит освобождение от нескольких более мелких договорных обязательств. Следовательно, капитал должен быть получен на условиях, выгоднее предыдущих – например, уменьшение переплат по комиссии за пользование средствами банка или списание дополнительных сборов, если ранее они имели место.

- Удобство закрытия обязательств. Объединив долги, человек избавляет себя от необходимости вносить деньги в различных местах в течение одного месяца.

Кроме перекредитования (рефинансирования) займов, коммерческие организации предлагают альтернативную услугу – консолидирование. В ряде случаев это более выгодно, так как помогает не только совместить все долги, но и уменьшить сумму ежемесячных взносов на фоне формирования единого платежа.

Условия для объединения кредитов в один

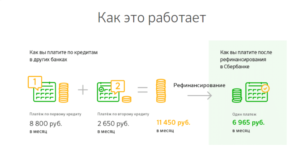

Как работает объединение кредитов Сбербанк.

Объединение кредитов в Сбербанке возможно на следующих условиях:

максимальное количество рефинансируемых займов не может превышать 5 штук;

максимально доступная длительность возврата долга — 7 лет;

общая сумма всех соединяемых долгов не должна превышать 3 млн руб.;

минимальная сумма 30 тыс. руб

(важно то, что это минимально допустимый остаток по каждому из соединяемых долгов, включить в программу тот, где необходимо вернуть меньшую сумму, нельзя).

Заемщик, желающий стать участником такой программы, должен соответствовать стандартным требованиям Сбербанка, которые предъявляются ко всем кредитуемым:

- возрастное ограничение: не моложе 21 в момент обращения и не старше 65 к расчетной дате возврата ( для судей предусмотрена привилегия — 70 лет к моменту погашения долга);

- минимальные требования к стажу работы — 3 месяца на текущем месте и 6 месяцев за последние 5 лет для лиц, принимающих участие в зарплатном проекте, для прочих эти сроки удваиваются.

Процентная ставка, под которую предлагается оформить объединение, варьируется в зависимости от параметров итогового займа и составляет:

- 11,9% при выдаче суммы, превышающей 500 тыс. руб. на срок менее 5 лет;

- 12,9 при ссуде менее 500 тыс. руб., подлежащей погашению не более чем через 5 лет, или ссуде, превышающей 500 тыс. руб., при условии возврата через больший срок;

- 13,9% если займ, размер которого меньше 500 тыс. руб, планируется гасить более 5 лет.

Условия программы объединения кредитов в Сбербанке

Объединение кредитов в один в Сбербанке России позволяет снизить финансовые издержки и упростить процедуру погашения займа. Участником программы может стать заемщик, имеющий положительную кредитную историю.

Клиент сторонних банков может рефинансировать от 1 до 5 кредитов. Не допускается объединение займов, по которым проводилась реструктуризация (пересматривались сроки погашения долга или размер ежемесячного платежа).

Контрагент Сбербанка вправе рефинансировать следующие виды рублевых ссуд:

- автозайм;

- кредитные карты;

- ипотечная ссуда;

- потребительские кредиты;

- дебетовые пластиковые карты с овердрафтом.

Минимальная сумма, предназначенная для объединения займов, составляет 30 тыс. рублей. Предельный размер кредита равен 3 млн рублей. Срок рефинансирования кредитов, оформленных в сторонних банках, составляет от 3 месяцев до 7 лет. Ставка по ссуде находится в диапазоне от 11,9 до 13,9% годовых (размер переплаты зависит от срока и суммы займа).

Объединение нескольких кредитов в один в Сбербанке осуществляется без предоставления залогового обеспечения (за исключением ипотеки). Максимальный срок рассмотрения заявки на объединение займов составляет 2 дня. После одобрения заявления Сбербанк погасит клиентскую задолженность в сторонних организациях и переведет денежные средства на внутренний счет.

Выгодно ли объединять кредиты

Плюсы

- условия по консолидированному кредиту должны быть выгоднее: либо продлеваются сроки, либо снижается ставка, есть возможность снятия обременения или наоборот оформления залога для удешевления кредита;

- платить по одному кредиту в одном банке намного удобнее и комфортнее – достаточно провести одну операцию в месяц;

- снижается количество и сумма комиссий;

- консолидированный кредит может не только погасить уже имеющиеся задолженности, но и привлечь дополнительные средства, то есть его размер может быть больше суммы всех кредитов вместе взятых;

- для объединения принимают кредитную карту и потребительские кредиты, даже ипотеку и автокредитование – минимум 2 кредита, максимум у каждого банка свой, как правило это 5-6 кредитных продукта, из которых один может быть и свой.

Минусы

- далеко не все банки предлагают своим заемщикам объединить несколько кредитов в 1;

- для оформления требуется снова собирать документы, справки, а порой и предоставлять обеспечение;

- практически нет предложений, в рамках которых можно объединить просроченные кредиты;

- проверяется кредитная история клиента, она должна быть положительной, а кредитная нагрузка позволять обслуживать новые обязательства;

- предложение консолидировать нескольких кредитов в один, как правило ограничивается 3-5 кредитами.

Документы, необходимые для объединения кредитов в Сбербанке

Заемщик, желающий стать участником программы объединения займов, должен заполнить заявление-анкету установленного образца. Также ему следует предъявить паспорт и заполненную трудовую книжку. Необходимым условием участия в программе, позволяющей объединить несколько кредитов в один в Сбербанке России, является предоставление следующих данных по рефинансируемым займам:

- код кредитного соглашения,

- дата подписания договора,

- срок и валюта ссуды,

- полная цена займа,

- реквизиты первичного заимодавца.

Указанные сведения должны быть подтверждены оригиналом договора, графиком платежей, письменным уведомлением о стоимости займа и справкой об уступке прав требований по ссуде (при наличии договора цессии). Заем оформляется в отделении Сбербанка, расположенном по месту прописки клиента (участники зарплатных проектов могут подать бумаги в любом филиале финансовой организации).

Объединение займов осуществляется на основании анкеты-заявления, в которой указываются:

- цель кредита,

- персональные данные заявителя,

- сведения об изменении ФИО (при наличии),

- номер и серия документа, удостоверяющего личность,

- адрес постоянной прописки или временной регистрации,

- контактные данные:

- размер запрашиваемой суммы,

- семейное положение,

- образование,

- должность и стаж работы.

Потенциальный заемщик должен оценить состояние своего семейного бюджета. В анкете указывается примерный ежемесячный объем доходов и расходов, а также сведения о крупном имуществе (квартира, комната, земельный участок и пр.), которое принадлежит заявителю.

Потенциальный клиент должен оценить стоимость принадлежащих ему активов и зафиксировать ее в заявлении. Соискатель обязан передать менеджеру Сбербанка документы, подтверждающие наличие официального дохода.

Речь идет о следующих бумагах:

- справка по форме 2-НДФЛ,

- копия свидетельства о регистрации транспортного средства,

- копия страхового полиса ОСАГО,

- справка о доходах, полученных в натуральной форме,

- копия налоговой декларации за отчетный период,

- справка о ежемесячном денежном содержании судьи (для госслужащих),

- выписка по пенсионному, зарплатному, депозитному или инвестиционному счету.

Список перечисленных документов не является исчерпывающим. Сотрудники Сбербанка имеют право запросить дополнительные бумаги для проведения скоринга. Согласно 152-ФЗ, клиент обязан дать согласие на обработку персональных данных. Также ему необходимо поставить подпись в заявлении и отдать его менеджеру банка.

Данные, которые необходимо указать при объединении кредитов

Для объединения кредитов в один в Сбербанке необходимо только два документа:

- паспорт;

- трудовая книжка.

Помимо этого, предложат заполнить анкету специального образца. В ней запрашивают несколько сведений:

- ваши данные – ФИО, паспорт (серия, номер, когда и кем выдан), дата рождения, семейное положение, образование;

- адрес регистрации;

- цель кредита;

- размер необходимой суммы;

- должность;

- место работы, общий стаж;

- сведения по имеющимся кредитам – дата договора, срок, общая сумма, реквизиты, процентная ставка и т.д.

Помимо этого, необходимо произвести оценку своего финансового состояния. В заявлении необходимо примерную сумму расходов и доходов за месяц, а также информацию об имеющемся в собственности имуществе: автомобиль, дом, квартира и т.п.

Также Сбербанк запрашивает данные и об официальном доходе. Его подтверждаете соответствующими документами: 2-НДФЛ, справка о доходах, выписка из пенсионного счета, копия налоговой декларации и т.п.

Плюсы и минусы консолидации

- Возможность платить один долг вместо нескольких. Соответственно несколько ежемесячных платежей с разными суммами и датами заменяются одним. Если клиент платит не через онлайн способы, то ему придется посещать один офис банка (или банкомат) вместо нескольких. Безусловно, это удобно.

Для банка это тоже преимущество. Существенная часть просроченной задолженности с небольшим сроком задержки платежа возникает по причинам рассеянности и забывчивости клиента. И если клиенту проще контролировать один платеж, чем пять, то и вероятность своевременного внесения каждого очередного платежа возрастает.

- Возможность изменения срока кредита. Если финансовое бремя оказалось непосильным, одним из способов его регулирования служит увеличение срока погашения. Это позволяет уменьшить размер каждого платежа. Правда, растяжение срока сопровождается увеличением общей переплаты в пользу банка. Но зато меньшую сумму платить легче. В любом случае, этот вопрос нужно тщательно продумать и просчитать перед оформлением нового договора.

- Возможность снижения переплаты за счет уменьшения цены кредита. Как правило, ставка по объединенному кредиту ниже. Кроме того, если кредит имел помимо процентов иные дополнительные платежи в пользу банка, их тоже можно отменить. Например, кредит был оформлен по карте. Это, кстати, наиболее дорогой вариант кредита. В нем помимо процентов может присутствовать плата за обслуживание, за смс – банкинг и т.п.

- Для того чтоб консолидация действительно была выгодной, нужно уметь просчитать все возможные варианты и учесть все нюансы. Как показывает практика, не все обыватели это делают. Некоторые «на слово» верят банку. Другие просто не умеют считать.

- Прежде чем одобрить новый кредит, банк тщательно изучает заемщика. Вполне возможно, что банк откажет клиенту, если хоть в одном из имеющихся кредитов были просроченные платежи. Ну и на низкую стоимость может рассчитывать только заемщик с хорошей кредитной историей.

- Средства по новому займу банк не выдаст клиенту, но перечислит на счет кредиторов, в погашение предыдущих долгов. Эта особенность объединения отнесена к минусам, так как клиент не получает деньги лично. Но на самом деле это в большей степени плюс, чем минус. Ведь если деньги дать клиенту, он может их не донести до банка и не погасить предыдущие долги. Тем самым увеличит долговое бремя и усугубит ситуацию.

- Необходимость переговоров с предыдущими кредиторами и оформления соответствующих документов. В большинстве случаев требуется справка – выписка об остатке задолженности по рефинансируемому кредиту.

- В ряде случаев придется заплатить штраф за досрочное погашение кредита.

- Дополнительные расходы времени и денег, связанные со сбором пакета документов для оформления нового кредита.

Плюсы и минусы

У объединения кредитов есть как преимущества, так и недостатки. Перечислим их, чтобы вам было легче принять решение, стоит ли объединять взятые вами займы или нет, и начнём с плюсов:

- Повышение удобства платежей – платежи нужно будет вносить лишь раз в месяц.

- Переплата благодаря консолидации займов нередко может быть уменьшена.

- Если, помимо этого, предоставляется также услуга рефинансирования, то будет уменьшен и ежемесячный платёж.

- Досрочное погашение займов улучшает вашу кредитную историю.

- Не оформляя новый заём, вы сможете получить дополнительные средства.

- Если на вашем автомобиле обременение по автокредиту, прибегнув к консолидации и включив автокредит в число займов, которые будут консолидированы, обременение вы снимете.

А теперь и о минусах:

- Чтобы собрать документы и составить новый договор, придётся потратить время, что само по себе неприятно, к тому же его может не быть, если у вас вот-вот окажется просроченным один из кредитов.

- Нужно будет подтвердить платёжеспособность для Сбербанка.

- Необходимо иметь хорошую кредитную историю, просрочки в последнее время, а тем более по тем займам, которые будут консолидироваться – недопустимы.