Кредиты для бизнеса в «альфа-банке»

Содержание:

- Условия

- Кредитные продукты

- Погашение займа

- Интернет-банк и карты

- Какие кредиты предлагает Альфа Банк для юридических лиц?

- Интернет-банк

- Кредит «Овердрафт» до 6000000 рублей

- Документация

- Кредитование юридических лиц

- Как взять кредит для бизнеса в Альфа Банке?

- ТОП-7 банков, кредитующих бизнес

- Кредитование для ИП

Условия

Условия оформления займа для развития бизнеса для каждого клиента банка будут индивидуальными. На это влияет сразу несколько показателей. В их числе:

- кредитная история заемщика;

- желаемый размер займа;

- срок кредитования;

- выбранная программа;

- объем денежного оборота компании.

Процентные ставки

Процентные ставки во многом зависят от программы кредитования. Так при оформлении овердрафта клиенты могут рассчитывать на процентную ставку от 13,5 до 18%.

Кроме того, на размер банковского вознаграждения влияет и срок кредитования. Сократить процентную ставку поможет хорошая кредитная история заемщика.

Суммы и сроки

Срок кредитования заемщик выбирает самостоятельно, однако следует учесть, что эта характеристика влияет на процентную ставку. Что касается суммы, то она зависит от кредитной истории клиента, оборотных средств компании, наличия залогового имущества и некоторых других показателей.

Требования к заемщикам

Банковская организация предъявляет несколько требований к заемщику. Главное — наличие гражданства РФ и прописки. Что касается остальных требований, то они зависят от статуса клиента.

Физическое лицо может взять кредит для бизнеса в Альфа-Банке, если оно является учредителем фирмы или же обладает долей в уставном капитале. В списке требований:

- возраст от 22 до 65 лет;

- доля в уставном капитале компании не менее 25%;

- срок владения долей не менее 6 месяцев.

Для индивидуальных предпринимателей среди основных требований называют:

- стандартные возрастные рамки (22-65 лет);

- срок ведения бизнеса от 12 месяцев.

Существует возможность оформить в Альфа-Банке и кредиты для юридических лиц. В этом случае с момента регистрации компании должно пройти не менее 1 года. Кроме того, обязательными условиями для кредитования юр лиц являются наличие доказательств положительной динамики развития предприятия и составление бизнес-плана.

Необходимые документы

Перед подачей заявки на кредитование следует подготовить стандартный пакет документов:

- паспорт физлица, ИНН;

- свидетельство, которое подтверждает наличие гос. регистрации (это может быть как свидетельство ИП, так и юридического лица);

- документальное подтверждение того, что заемщик поставлен на налоговый учет;

- приказы, согласно которым были назначены директор, главный бухгалтер и некоторые другие должностные лица;

- отчетность (как финансовая, так и налоговая) за указанный промежуток времени;

- документы на те объекты имущества, которые имеет в активах малый бизнес (ООО).

Кредитные продукты

PDFДоговор о предоставлении кредита в российских рублях (дата размещения 16.04.2021 г., вступает в действие 20.04.2021 г.)235,7 КБPDFКредитное соглашение об открытии возобновляемой кредитной линии в российских рублях (дата размещения 16.04.2021 г., вступает в действие 20.04.2021 г.)310,7 КБPDFСоглашение о кредитовании банковского счета (Овердрафте) (дата размещения 16.04.2021 г., вступает в действие 20.04.2021 г.)275,2 КБPDFОбщие условия кредитования по кредитному продукту «Рефинансирование кредита «Партнер» (дата размещения 09.06.2020г., вступают в действие с 20.06.2020г.)311,7 КБPDFОбщие условия предоставления потребительского кредита «Кредитные каникулы «Партнер» (действуют с 23.11.2020г.)1 МБ

Погашение займа

Выдача кредита «Партнер» осуществляется на специальную пластиковую карту либо может быть произведена наличными по заявлению заемщика. При заключении кредитного договора клиенту выдается график платежей. Оплату можно производить в кассе банка, через технические устройства самообслуживания, а также переводом на расчетный счет. В указанную в графике дату с него будет списываться сумма платежа.

Заявление о преждевременном закрытии долга предприниматель может отправить через интернет-банк либо обратившись в офис. Делать это нужно не менее чем за два дня до очередного платежа.

Списание долга по кредиту овердрафт производится автоматически, по мере поступления денег на счет. Проценты начисляются только на сумму фактического займа, независимо от общего размера лимита.

Альфа-Банк имеет преимущества по сравнению с другими кредитными организациями благодаря гибкой системе рассмотрения заявок. Получение кредита возможно для любых форм бизнеса даже с небольшим оборотом, при этом обеспечение по займу не требуется. Для своих клиентов банк предоставляет несколько тарифных планов по расчетно-кассовому обслуживанию, интернет-банк и льготные ставки по всем видам финансовых продуктов.

Интернет-банк и карты

Для осуществления операций и ведения деятельности ИП будет предложено оформление интернет-банка «Альфа-Бизнес Онлайн». Сервис представляет собой личный кабинет, который позволяет с компьютера на любой операционной системе, при наличии доступа в интернет, управлять своими финансами.

Справка! Программа также адаптирована для работы с планшета или через смартфон. Что делает ее более удобной и мобильной.

В программе доступны:

- Операции по счету.

- Получение выписок и справок.

- Валютные операции.

- Управление продуктами и услугами.

- Работа с картами.

На видео узнаете о лучших банках для предпринимателей, об альфа-банке расскажут с (1:30 минуты)

Для бизнеса у альфа-банка существует целый ряд карточных продуктов. Это:

-

Моментальная виртуальная карта для бизнеса, которая включает в себя все функции обычных карт, но не имеет физического пластика. Оплачивать с нее покупки можно в интернете или через сервисы Apple Pay, Google Pay или Samsung Pay. Предлагается для клиентов совершенно бесплатно. Но обязательным условием является наличие расчетного счета в банке. Моментальные пластиковые карты пользуются у населения большой популярностью, т.к. карта выдается держателю сразу в момент обращения.

- Карта «Альфа-Cash» позволит мгновенно совершать кассовые операции по внесению средств, в любое удобное время через любой банкомат альфа-банка и его партнеров. Также является бесплатной. Предлагается еще в двух вариациях — «Альфа-Cash Лайф», с дополнительной возможностью совершать снятие и оплату товаров и услуг. И «Альфа-Cash Персона» – с безналичным расчетом и увеличенными лимитами по операциям в банкоматах. Обе карты участвуют в благотворительной программе банка.

- Если деятельность ИП связана с поездками за границу или взаиморасчетами с иностранными партнерами, можно оформить международную корпоративную карту Visa или MasterCard.

Важно! Виртуальная карта не требует получения в отделении банка и подписания каких-либо документов, можно начинать ей пользоваться сразу после оформления

Какие кредиты предлагает Альфа Банк для юридических лиц?

Все кредитные продукты для бизнеса поделены банком на 2 крупные категории:

- для малого бизнеса и ИП;

- для среднего и крупного бизнеса.

Каждая категория включает в себя несколько программ. Они отличаются процентными ставками, сроками, суммами и рядом других параметров.

Для малого бизнеса создано несколько кредитных планов:

«Партнер» – потребительский кредит на любые цели без залога;

«Овердрафт» — позволяет получить деньги для срочных расчетов с партнерами, если на счете недостаточно средств. Его еще называют запасным кошельком для срочных платежей;

«Альфа-Лизинг» — предоставление кредита для лизинга автомобиля и спецтехники.

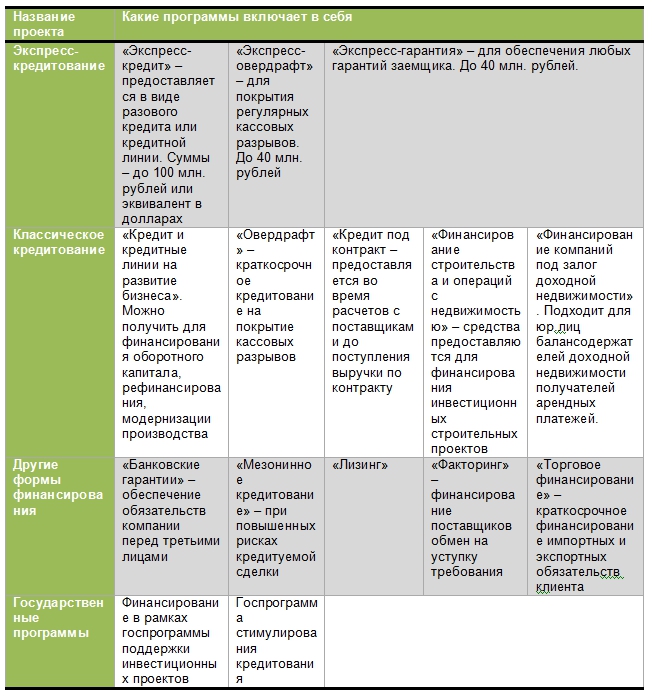

Для крупного бизнеса тоже предоставляется большое разнообразие кредитных продуктов и суммы здесь в разы выше, чем для некрупных предпринимателей. Можно выделить 4 основных проекта:

Интернет-банк

Подключение/отключение компании к интернет-банку

DOCПодтверждение о присоединении к Договору на обслуживание по системе Альфа-Бизнес Онлайн83,5 КБ

DOCУведомление о расторжении Договора на обслуживание по системе Альфа-Бизнес Онлайн50 КБ

Подключение/отключение пользователя, изменение регистрационных данных, выдача электронного ключа

DOCПодтверждение о присоединении к Правилам участников взаимодействия системы Альфа-Бизнес Онлайн58,5 КБ

DOCЗаявление на изменение данных и доступов Уполномоченного лица в системе «Альфа-Бизнес Онлайн»55,5 КБ

DOCЗаявление на изменение данных Клиента и доступов в системе «Альфа-Бизнес Онлайн», файл изменяется34,5 КБ

DOCРасписка в получении электронного ключа от интернет-банка44,5 КБ

Руководство пользователя интернет-банком

Кредит «Овердрафт» до 6000000 рублей

| Срок кредитования счета в режиме «Овердрафт»: | 12 месяцев |

| Срок кредита в рамках открытого лимита овердрафта: | Не более 60 дней |

| Валюта кредита: | Рубли |

| Сумма кредита: | От 750000 до 6000000 |

| Процентная ставка за кредит %: | 18% |

| Форма предоставления: | На счет клиента, открытый в Альфа-Банке |

| Поручительство: |

|

| Оформление кредита: |

|

| Погашение задолженности по кредиту в форме овердрафт: | |

| Информация на сайте Альфа Банка: | www.alfabank.ru |

Требования к бизнесу

| Минимальный срок ведения бизнеса: | Срок ведения бизнеса и наличия доходов от предпринимательской деятельности (выручки) на дату подачи заявки — не менее 12 месяцев |

| Минимальный срок регистрации бизнеса: | Срок регистрации бизнеса на дату подачи заявки — не менее 6 месяцев |

| Доля государства (нерезидентов) юридических лиц в капитале компании: | Не более 49% |

| Фактическое нахождение заемщика: |

|

| Кредитная история: |

|

| Дополнительные условия: |

|

| Дополнительные требования к Заемщику — ИП: |

|

| Требования к Поручителю (физическому лицу): |

|

| Разрешенные виды деятельности бизнеса: |

|

Кредиты Альфа-Банк

7 предложений

3 предложения

4 предложения

Смотреть подробнее

7 предложений

8 предложений

8 предложений

Смотреть подробнее

Документация

Чтобы успешно получить кредитный заем в Альфа-Банке, не достаточно одного одобрения заявки, в конечном итоге главную роль сыграют документы. Перечень необходимых для получения кредита документов:

- свидетельство ЕГРЮЛ (заранее рекомендуется сделать копию);

- если требуется залог, необходимо предоставить документы на него;

- анкета на всех представленных поручителей;

- анкета организации;

- заявка на получение заемных средств, в которой указаны данные о компании и сумме кредита;

- копии паспортов на лиц, руководящих должностей организации;

- чтобы подтвердить законность деятельности предприятия, необходимо предоставить лицензии;

- если юридическое лицо является клиентом других банковских учреждений, необходимо предоставить копии подписанных с ними договоров;

- документ из реестра акционеров.

Кредитование юридических лиц

Для юр. лиц, представителей среднего и крупного бизнеса, банк предлагает такой перечень кредитных программ:

- Экспресс-кредит. Сумма кредитования – до 100 млн. рублей (либо эквивалент в долларах или евро). Кредит предоставляется на срок до 12 месяцев. Поручитель не требуется. Продукт отличается короткими сроками на принятие банком решения, получения заемщиком средств. Требуется минимальный набор документов.

- Экспресс-овердрафт. Кредитная программа будет интересной для компаний, которым периодически приходится решать проблемы кассового разрыва, вне зависимости от вида деятельности. Кредитная линия открывается на сумму до 40 млн. рублей с подписанием договора на срок до 36 месяцев.При заключении договора не требуется имущественное обеспечение. Задолженность погашается по мере поступления средств на счет. К преимуществам данного типа кредита относится минимальный пакет документов при оформлении и короткие сроки рассмотрения заявки.

- Экспресс-гарантия. Продукт предназначен для оперативного обеспечения финансовых обязательств компании. Сумма предоставляемого кредита – до 40 млн. рублей, срок – до 14 месяцев. Поручительство по данному виду кредита не требуется. Преимущество предложения – в сокращенном пакете документов и оперативном рассмотрении заявки с выдачей кредитных средств.

Подать заявку на кредит

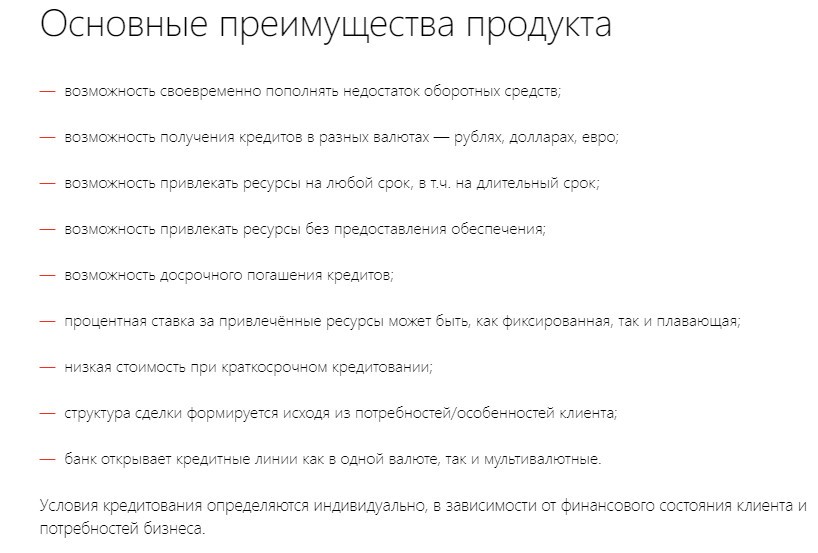

Классические кредитные линии

Кредит на развитие бизнеса. Программа предназначена для получения средств на увеличение оборотного капитала, на рефинансирование существующих кредитных обязательств, обеспечение контрактов, приобретение и модернизацию основных средств.

Овердрафт. Удобный кредитный лимит, позволяющий оперативно покрывать кассовые разрывы и решать другие текущие задачи.

Кредит под контракт. Деньги выдаются под залог имущественных прав и планируемой выручки по действующему контракту. Благодаря привлечению кредитных средств компания может увеличить оборотный капитал или заместить уже имеющиеся в обороте более дорогие средства. Кредит оформляется на длительный период (условия оговариваются в каждом случае индивидуально), без дополнительного обеспечения, с возможностью досрочного погашения.

Кредитование операций с недвижимостью. Кредитная линия предназначена для финансирования операций с коммерческой и жилой недвижимостью любого типа. Сроки кредитования составляют до 5 лет для жилых объектов и до 10 лет – для коммерческой недвижимости.

Кредитование под залог доходной недвижимости. Программа предназначается для компаний, на балансе которых содержится доходная недвижимость. Кредитные средства предоставляются:

- для увеличения оборотного капитала;

- покрытия затрат на приобретение активов;

- обеспечение строительных работ;

- рефинансирования кредитных обязательств компании.

Срок предоставления кредита – до 7 лет. Кроме этого, существует программа лизинга, воспользовавшись которой, компания может на выгодных условиях приобрести спецтехнику, транспорт и оборудование.

Стоит отметить, что кредитование для ООО и представителей крупного бизнеса от Альфа-Банка позволяет получить дополнительные деньги для решения всевозможных задач, часто возникающих неожиданно и требующих оперативных действий. Часто при подписании кредитного договора не требуется поручительство и обеспечение имуществом.

Как взять кредит для бизнеса в Альфа Банке?

Подать заявку на кредит для развития бизнеса можно двумя способами – через интернет или в отделении финансовой организации. При удаленном обращении в банк решение будет предварительным. Оно может измениться во время проверки документов. Например, банк вправе повысить процентную ставку или уменьшить доступный лимит.

При наличии пакета документов заемщик может посетить офис банка и сразу оформить заявку (анкету). Решение банк по кредиту будет окончательным.

Как заполнить онлайн-заявку?

Предприниматели могут подать заявку на кредит удаленно. Формуляр находится на сайте банка. Заемщику достаточно выбрать предложением и нажать вкладку «Заполнить заявку». Система перекинет его на страницу с анкетой. Она содержит несколько разделов (Общая информация, сфера деятельности и доходы, учредители и поручители).

Заполненная анкета передается в банк. На странице будут описаны дальнейшие действия заемщика. Сюда входит:

- Извещение о предстоящем звонке с банка для уточнения деталей.

- Подготовка данных о поручителях, виде деятельности и оборотам ИП.

- Уведомление о получении денег в отделении банка в случае одобрения заявки.

Необходимый пакет документов

Заемщику нужно подготовить:

- Паспорт.

- ИНН физлица.

- Лист записи из ЕГРИП.

- Свидетельство о постановке на налоговый учет.

- Финансовую и налоговую отчетность заемщика за конкретный период.

Также заемщику предстоит заполнить заявление и анкету. В случае предоставления залога потребуются документы, подтверждающие право собственности на имущество (выписка из ЕГРН, договор купли-продажи).

Банк вправе запросить дополнительные документы исходя из суммы займа или вида деятельности предпринимателя.

Детальную информацию по списку документов нужно уточнять у менеджера банка на момент оформления кредита.

Требования к заемщикам

Банк выдвигает следующие требования к ИП:

- Возраст заемщика – от 22 до 65 лет.

- Наличие российского гражданства.

- Письменное подтверждение статуса ИП.

- Нахождение на рынке минимум 9 месяцев.

- Положительная кредитная история.

- Деятельность должна вестись по месту нахождения банка.

- Отсутствие претензий к бухгалтерской документации заемщика.

- Отсутствие задолженности перед госбюджетом или другими банками.

Условия для поручителей

Требования к поручителям зависят от программы кредитования и статуса заемщика (физическое лицо, ИП, организация).

Пример. Программа «Кредит для бизнеса». Если заемщиком выступает ИП, то ему понадобится минимум 1 поручитель (физлицо). Возраст поручителя – от 18 до 70 лет. При оформлении кредита на сумму от 3 млн. руб. требуется поручительство супруга заемщика (при наличии). Аналогичные требования предусмотрены для программы «Овердрафт»

ТОП-7 банков, кредитующих бизнес

Немало российских банков готовы кредитовать сегмент МСБ. Но есть явные лидеры, которые выделяются на фоне конкурентов. О них и поговорим.

Тинькофф банк

Обладатель титула «Банк года в России» 2013 года по версии The Banker считается одной из самых инновационных компаний в нашей стране. Клиенты Тинькофф банка пользуются услугами полностью дистанционно. В том числе берут деньги на развитие бизнеса. Правда, доступен только один вид кредита – овердрафт для владельцев расчётных счетов.

Подключить этот продукт можно уже через 3 месяца после начала обслуживания. Из явных плюсов выделяются:

- Свободное использование средств на любые нужды.

- Нет необходимости в сборе документов, поручителях или залоге.

- Оформляется без визита в банк, с помощью личного кабинета на сайте.

Продукт позиционируется как дополнительная услуга, и подключение стоит 490 руб. Кредитный лимит устанавливает банк.

Сбербанк

Помимо широкой линейки потребительских займов для физических лиц в Сбербанке есть и программы для МСБ. Хотя было бы удивительно, если бы у этого гиганта российского кредитования не было предложений для бизнеса. Наоборот, банк сделал шаг навстречу предпринимателям. Это выражается в создании полноценной платформы для бизнеса. Прямо на сайте банка можно получить стандартные банковские услуги для юридических лиц и воспользоваться сервисами интернет-продвижения, проверки контрагентов и другими.

Ассортимент кредитов для бизнеса тоже разнообразен. Здесь есть займы:

- на любые цели;

- на пополнение оборотных средств;

- на приобретение недвижимости, автотранспорта или оборудования;

- программа рефинансирования бизнес-кредитов, выданных другими банками.

ВТБ

Кредитная организация традиционно сильна в сегменте работы с юридическими лицами. Среди клиентов банка представители малого, среднего и крупного бизнеса. Программ кредитования также в избытке: от поддержки участия в электронных аукционах до инвестиционных займов.

Стоит отметить, что группа ВТБ – активный участник государственных и региональных программ поддержки малого и среднего бизнеса. С её помощью предпринимателям доступны кредиты по льготной % ставке на развитие приоритетных секторов экономики. Например, сбор и переработка отходов, внутренний туризм, сельское хозяйство и другие.

Альфа-Банк

Банк ведёт активную маркетинговую кампанию для привлечения предпринимателей. И это даёт плоды – на сайте финансового учреждения указано, что каждый 5-й российский предприниматель выбирает Альфа-Банк. Из кредитных программ для МСБ выделяется «Альфа Поток».

По сути, банком запущена инновационная краудфандинговая платформа. Её особенность — получение кредита для бизнеса без справок и поручителей за 15 минут. Но обязательным условием предоставления займа является регулярный оборот по счёту более 100 тыс. руб. в месяц. А также существование компании свыше 10 месяцев.

Параметры кредитования:

- Сумма от 100 тыс. до 2 млн руб.

- Срок от 1 дня до 6 месяцев.

- Ставка 2% в месяц, без дополнительных комиссий.

ФК Открытие

Банк «ФК Открытие» – старожил обслуживания бизнеса. Создание на его базе нового проекта «Точка» – банка для предпринимателей – помогло привлечь ещё больше клиентов. Программ кредитования для МСБ здесь тоже немало. В том числе и с господдержкой.

Из интересных продуктов выделим экспресс-финансирование. Это кредит для действующих компаний, которые часто принимают безналичную оплату. Банк выдаёт аванс на сумму до 1 млн руб. без обеспечения. Расчёт же происходит ежедневно – 30% от оборота по эквайрингу уходят в банк.

Россельхозбанк

Банк кредитует все категории граждан. Но затронем лишь его специализацию – поддержку фермеров и агропромышленных компаний. Здесь также реализуются программы господдержки МСБ. При этом есть профильные программы под сельское хозяйство:

- покупка техники;

- приобретение молодняка;

- проведение сезонных работ и другие.

ОТП Банк

Банк не афиширует услуги для бизнеса. Хотя они присутствуют, и предпринимателю, испытывающему недостаток финансирования, найдётся, что предложить. Продуктовая линейка кредитов для МСБ не так велика, как в других банках. Но здесь довольно лояльные условия для заёмщиков:

- кредитование без залога;

- плавающие или фиксированные % ставки;

- отсрочка погашения основного долга до 6 месяцев.

Кредитование для ИП

Рассмотрим, какие кредитные программы, и какие условия для предпринимателей предлагает банк. Для представителей малого бизнеса и индивидуальных предпринимателей доступны следующие предложения:

- Кредит «Партнер» для предпринимателей;

- Овердрафт – «запасной кошелек» для бизнеса;

- Программа покупки легкового и коммерческого транспорта на условиях лизинга для физических и юридических лиц.

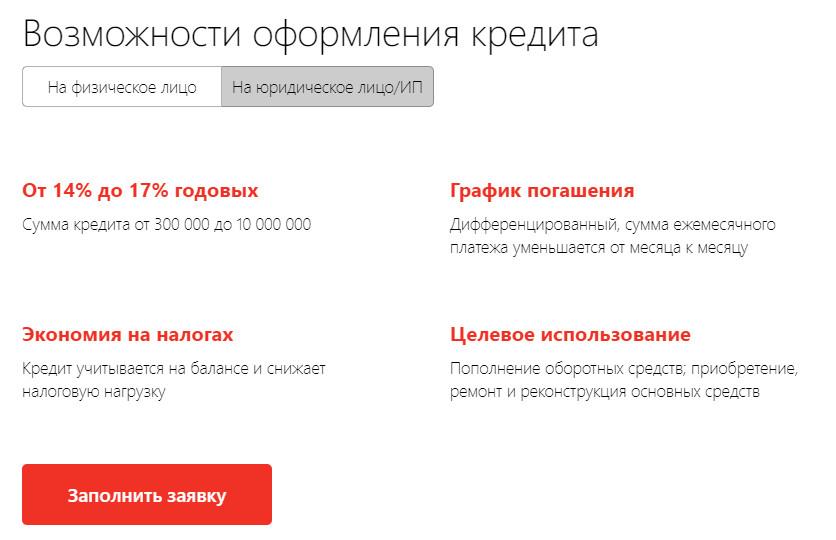

Кредитная программа для бизнеса

Условия, на которых можно получить кредит «Партнер» на открытие малого бизнеса с нуля: сумма кредитования – от 300 тысяч до 10 млн. рублей; процентная ставка по кредиту, в зависимости от срока предоставления заемных средств, составляет от 14 до 17% годовых.

Кредит на развитие бизнеса предоставляется без залога. Стоит подчеркнуть, что в случае поступления кредитных средств на счет в банке, открытый физическим лицом, кредит считается нецелевым. При получении кредитного транша на счет юридического лица или ИП, цели кредитования могут быть следующие:

- увеличение оборотных средств действующего бизнеса;

- приобретение бизнесом оборотных средств;

- обновление или восстановление основных средств.

Требования к заемщикам

Физические лица, граждане России, от 22 до 65 лет:

- Заемщик должен иметь долю не менее 25% в уставном капитале компании либо она должна быть максимальной среди остальных учредителей. При этом период вхождения в состав учредителей компании не может быть менее полугода на дату подачи заявки на кредитование.

- Заемщик – индивидуальный предприниматель должен иметь рабочий бизнес, возраст которого не менее 12 месяцев.

Для юридического лица, кроме этого, выдвигается требование по возрасту компании. Она должна работать не менее 12 месяцев на дату подачи заявки в банк.

Порядок погашения задолженности

Полученный кредит погашается каждый месяц, в соответствии с датами, указанными в графике погашения. В эти дни банк автоматически будет списывать необходимую сумму с текущего счета. В ситуации, когда на этот момент на счету не окажется достаточной суммы средств, со стороны банка могут быть применены штрафные санкции.

Банк предоставляет возможность досрочного, как полного, так и частичного погашения. Для этого нужно не позднее двух дней до даты планового ежемесячного платежа связаться с персональным клиентским менеджером, через которого и подается соответствующая заявка в установленной форме.

Юридические лица имеют возможность сделать это, отправив письмо через интернет-банк, выбрав соответствующую категорию и указав срок и сумму взноса. Окончательное погашение кредита будет осуществлено в ближайшую дату планового платежа.

Порядок получения кредита

Первым делом необходимо заполнить и подписать следующие документы:

- заявка на предоставление кредита;

- анкета физического лица;

- анкета предприятия;

- заявление о присоединении к комплексному банковскому обслуживанию в АО «Альфа-Банк»;

- согласие на обработку персональных данных;

- справка об имеющихся счетах (заполняется форма, предоставленная банком).

При подаче заявки нужно предоставить копии всех страниц паспортов каждого физического лица, участвующего в сделке. Кроме этого, подаются такие документы:

- При наличии действующих кредитных договоров – их копии или справки из банка, подтверждающие сумму задолженности и размеры ежемесячных платежей, сроки выплат.

- Для компаний формы собственности ОАО или ЗАО также подается выписка из реестра владельцев ценных бумаг.

Кредитная программа «Овердрафт»

Сумма возможного кредита от 0,5 до 6 миллионов рублей. Процентная ставка от 13,5 до 16,5% (устанавливается для каждого клиента в индивидуальном порядке). Комиссионный сбор при открытии лимита «Овердрафт» составляет 1% от предоставляемой суммы.

Договор оформляется на год, однако непрерывная задолженность по предоставленному кредитному лимиту не может превышать 60 суток. Для оформления кредита требуется поручитель – физическое лицо. Залог не нужен.

Требования к заемщику и поручителю

Заемщиком по этому типу кредитного продукта может выступать ИП, гражданин России, от 22 до 65 лет или юридическое лицо. При этом бизнес должен быть зарегистрирован не менее года до даты подачи заявки на оформление кредитного пакета.

В качестве поручителей для заемщика – юридического лица должны выступать учредители компании. При этом их суммарная доля в уставном капитале должна быть не менее 50%. Для заемщика-ИП, при наличии супруги/супруга, именно они должны выступать в роли поручителя. Обязательное условие – гражданство Российской Федерации.

Погашение задолженности происходит автоматически, после поступления средств на счета заемщика. Порядок оформления и перечень необходимых документов аналогичен оформлению кредита «Партнер».